Инвестировать Просто

🍎Пассивный доход недели 9 000 рублей

- 26 июля 2025, 13:06

- |

Отличная неделя, с внушительным пассивным доходом в 9 000 рублей. Так бы каждую неделю, но не в этом году.

Эту неделю сделали дивиденды, причем основные компании выплачивают дивиденды только один раз в год, поэтому по МТС, Россетям и Московской бирже деньги получили, порадовались, реинвестировали и забыли о них до следующего лета.

Кстати, читал о теории, что после летней дивидендной отсечки бумаги зачастую выгоднее продать и купить их на локальном дне ближе к новому году. Теория интересная, но воплощать её в жизнь я конечно же не буду.

Вторая часть пассивного дохода носит условно постоянный характер — это купоны по облигациям, которые выплачиваются на ежемесячной основе. В этот отчетный период попали выплаты и по бумагам Свердловской области — по ним купоны выплачиваются раз в три месяца. Также по ним произошла амортизация номинала. Доходность по бумагам не самая высокая, но свою защитную функцию они выполняют.

🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход.

( Читать дальше )

- комментировать

- 16.9К | ★2

- Комментарии ( 8 )

👎ПСБ не ждет роста акций в 3 квартале 2025 года

- 25 июля 2025, 07:48

- |

Аналитики ПСБ опубликовали свое видение движения фондового рынка России в 3 квартале 2025 года. Прогнозы не внушают излишнего оптимизма, ведь экономика нашей страны замедляется. Высокая ключевая ставка сильно охладила рынок, причем настолько сильно что рынок может простудиться и в таком заболевшем состоянии не дотянуть даже до прогнозного роста в 2,5% за 2025 год.

Ключевая ставка

Прогноз по ключевой ставке был пересмотрен до 16% на конец года из-за приемлемого уровня инфляции. Вчера Росстат опубликовал данные за период с 15 по 21 июля — ура-ура, у нас дефляция🎉 Не все экономисты любят произносить это слово на букву «д», но так как экономика уже остывает, то дефляция была ожидаемой.

Российские инвесторы очень не глупый народ, поэтому пропустить возможность зафиксировать высокую доходность по облигациям не смогли, особенно на ожиданиях смягчения ДКП.

В 1 полугодии самая высокая доходность была именно в корпоративных облигациях, а объем нетто-покупок облигаций в 1 квартале 2025 немногим не дотянул до 500 млрд. рублей, показав 2х к росту квартал к кварталу. При этом нетто-покупки акций составили лишь 35 млрд. рублей.

( Читать дальше )

🏭22% к погашению от Уральской кузницы

- 24 июля 2025, 07:21

- |

Куй железо, пока горячо, а облигации покупай на размещении. Вот девиз настоящего инвестора, который хочет купить сильные корпоративные облигации по цене близкой к номиналу. Такая возможность очень скоро появится в дебютных облигациях компании Уральская кузница. Давайте разбираться вместе.

Уральская кузница — лидер в России по производству штампованных изделий из специальных сталей и сплавов. У компании сильный тыл, который обеспечивает защиту интересов инвесторов, — это компания Мечел.

Продукция кузницы применяется как в горной промышленности, так и в металлургии, электроэнергетики и еще десятке ведущих отраслей. На заводе расположен самый большой в мире бесшаботный молот, который предназначен для штамповки деталей весом до 2,5 тонн и длиной до 4 метров.

Большим плюсом в текущей ситуации является ориентация производства на внутренний рынок — до 90%, оставшиеся 10% уходят в дружественные страны, поэтому ни очередные пакеты с пакетами, ни сила рубля, ни магнитные бури на Солнце никак не влияют на финансовый результат компании.

( Читать дальше )

Разбор эмитента: IVA. Стоит ли покупать акции после падения на 60%?

- 22 июля 2025, 07:32

- |

Когда инвесторы слышат про IVA, многие представляют себе очередного софтверного середнячка. Но на деле это лидер телекоммуникационных решений в России. Компания предлагает 19 продуктов для корпоративной связи – от видеоконференций до интеграции с госплатформами.

Модель монетизации бизнеса достаточно стандарта для IT разработчиков: подписка + «вечные» клиенты. Основной доход IVA получает от продажи ПО и лицензий, техподдержки и обучения, продажи дополнительных модулей.

По состоянию на июль 2025 года у компании 600+ корпоративных клиентов – это лояльная база, которая годами может приносить деньги. В идеале – стабильный cash flow.

💰Дивиденды

Компания планирует направлять на выплату дивидендов не менее 25% от чистой прибыли по МСФО, если долговая нагрузка по EBITDA не будет превышать 2,0х. Выплата дивидендов будет осуществляться один раз в год.

По итогам 2024 года совет директоров компании рекомендовал направить на дивиденды 300 млн. рублей или по 3 рубля на одну акцию, однако основные акционеры проголосовали против распределения прибыли.

( Читать дальше )

Календарь инвестора на неделю

- 21 июля 2025, 00:25

- |

Эта неделя будет важной для всех инвесторов, так как она определит приоритеты инвесторов и наметит движение рынка на ближайшие 1,5 месяца. В пятницу на этой неделе состоится судьбоносное заседание совета директоров ЦБ по ключевой ставке.

Однако до пятницы состоится ряд другие интересных и немаловажных событий.

21 июля — отчетность по МСФО за 1 полугодие от Северсталь;

21 июля — операционные итоги 1 полугодия от Норникель;

21 июля — операционные итоги 1 полугодия от Европлан;

23 июля — данные о недельной инфляции от Росстата;

24 июля — операционные итоги 1 полугодия от Русгидро;

25 июля — отчетность по РСБУ за 1 полугодие от ТГК-14;

25 июля — заседание совета директоров Центробанка по ключевой ставке.

Всем желаю успешной инвестиционной недели и роста портфелей💼

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

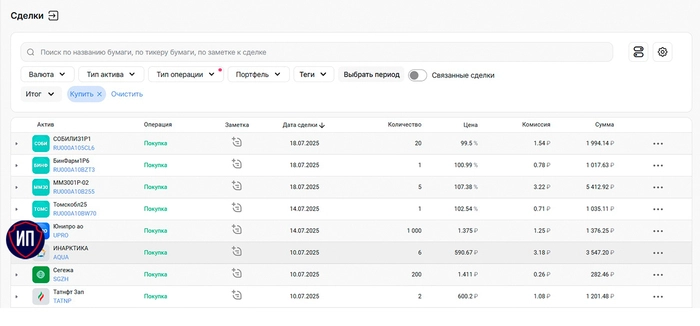

Покупки в портфель

- 20 июля 2025, 13:19

- |

Обычно покупки совершаю один раз в месяц, но летом, как правило, пассивные доходы растут и маховик сложного процента хочется запускать как можно чаще и быстрее.

С последнего отчета прошло 10 дней и за этот период покупки разделились на акции (в момент просадки рынка) и облигации (покупал перед выходными). Татнефть и Инарктику докупал в рамках дивидендной стратегии инвестирования, в том числе на полученные ранее дивиденды.

Юнипро — одна из немногих спекулятивный историй моего портфеля, периодически покупаю на дне и продаю на взлетах.

На остаток бюджета купил немного акций Сегежи, исключительно с верой в не скорое, но при этом светлое будущее компании.

По облигациям купил те, что уже были в портфеле и имели небольшой удельный вес. При этом все облигации имеют фиксированный купон, что особенно важно при дальнейшем снижении ключевой ставки.

Если всё пойдет по плану, то до заседания совета директоров ЦБ смогу докупить еще немного активов в портфель.

( Читать дальше )

Пассивный доход 1 половины июля

- 19 июля 2025, 09:58

- |

Основные поступления по бумагам в моем портфеле приходятся на вторую половину месяца, однако в июле первые дивиденды разбавили привычный ход вещей. Конечно же это совсем не тот размер выплат, которые мы все ждем от голубых фишек и щедрых компаний российского рынка, но пассивный доход он такой — собирается из множества ручейков 😜

За 1 половину месяца пассивный доход составил без малого 1 900 рублей — пока еще отстаем от июньского рекорда, но впереди самая горячая пора июля и покупки этого месяца дадут рост ежемесячному денежному потоку, что не может не радовать.

Также радует тот факт, что Инарктика стремится выплачивать дивиденды ежеквартально. И ей есть с чего выплачивать — компания успешно восстанавливается после потери биомассы в прошлом году.

НКНХ выплачивает дивиденды раз в год. Я помню те времена, когда дивидендная доходность в бумагах превышала 20% и они были на слуху у всех инвесторов, но потом новый собственник решил развивать бизнес, модернизировать производство и выплаты сократились. В этом раз дивидендная доходность составила 4,1%, но и активная инвестиционная фаза завершилась, а значит ждем роста чистой прибыли и роста выплат.

( Читать дальше )

Облигации в моем портфеле

- 17 июля 2025, 07:25

- |

Каждый год в инвестиционной среде меняются мейнстримы: сначала это были акции, потом кэш, потом фонды денежного рынка, которые сменились на облигации с плавающей доходностью. Тренд 2025 года — это облигации, причем уже не флоатеры, а бумаги с фиксированной доходностью.

Это указывает не только на взросление рынка и переход инвесторов к осознанному и прогнозируемому инвестированию, но и на то, что инвесторы умеют правильно считать деньги и доходность. Я уже писал о том, что лидерами по доходности в 1 полугодии 2025 года стали корпоративные облигации с рейтингом А, которые показали с начала года более 20% доходности.

А вчера рынок показал новый рекорд — индекс государственных облигаций Московской биржи впервые за последние 15 месяцев поднялся выше 117 пунктов. При этом ОФЗ показывают одну из самых низких доходностей на рынке — в выпусках до года она находится в интервале 15-15,7%, доходность двухлетних облигаций составляет 14,3%.

При этом динамика снижения доходности новых выпусков продолжится, как и интерес инвесторов к длинным ОФЗ. Предпосылками для этот может стать снижение ключевой ставки на 200 б.п., кроме того инфляция на прошедшей неделе опять вернулась к околонулевым значениям.

( Читать дальше )

5 субфедеральных облигаций с максимальной доходностью

- 15 июля 2025, 07:35

- |

Когда инвестор боится инвестировать в корпоративные облигации, а доходность по облигациям федерального займа оставляет желать лучшего, то можно выбрать третий вариант — субфедеральные облигации.

Субфедеральные облигации — это долговые ценные бумаги, которые выпускают субъекты РФ. Эти облигации иначе называют муниципальными, так как средства привлекаются как раз на решение важных региональных задач, таких как дороги, развитие культурного и туристического кластеров, покрытие дефицита или кассовых разрывов в региональном бюджете и прочие социально-экономические задачи.

Субфедеральные облигации зачастую имеют более высокую купонную доходность при достаточно низких рисках. Как правило, при оценке таких инструментов инвесторы даже не смотрят на уровень кредитного риска, ведь вероятность дефолта по региональным выпускам близка к вероятности дефолта страны в целом.

Кроме того, по муниципальным облигациям купонные выплаты производятся чаще, чем по ОФЗ, — ежеквартально, а в некоторых случаях даже ежемесячно. Сегодня подобрал для вас 5 субфедеральных выпусков со сроком погашения от 2 до 3 лет, которые идеально могут подойти в портфель любого инвестора (как с большим опытом инвестирования, так и без него).

( Читать дальше )

Календарь инвестора на неделю

- 14 июля 2025, 00:04

- |

Июль продолжает радовать дивидендами. Эта неделя не станет исключением, ведь на третьей неделе июля закрываются самые ожидаемые дивидендные реестры.

Эх, индекс Московской биржи опять будет двигаться вниз, но как поется в детской песне: "… неприятность эту мы переживем".

14 июля — ожидается восстановление торгов акциями ЮГК и ожидается новое дно;

14 июля — закрытие реестра по дивидендам Элемент, 0,0035 рублей;

14 июля — закрытие реестра по дивидендам Башнефть, 147,31 рублей;

14 июля — закрытие реестра по дивидендам НМТП, 0,9573 рублей;

15 июля — операционные итоги 1 полугодия 2025 от Займер;

15 июля — закрытие реестра по дивидендам Ренессанс Страхование, 6,4 рублей;

16 июля — отчет по РСБУ за 1 полугодие 2025 от Банка СПБ;16 июля — данные о недельной инфляции от Росстата;

17 июля — закрытие реестра по дивидендам Сургутнефтегаз-п, 8,5 рублей;

17 июля — закрытие реестра по дивидендам Т-Технологии, 33 рубля;

17 июля — закрытие реестра по дивидендам Евротранс, 14,9 рублей;

18 июля — закрытие реестра по дивидендам Сбербанк, 34,84 рубля;

( Читать дальше )

теги блога Инвестировать Просто

- headhunter

- IMOEX

- IPO

- IPO 2024

- SPO

- акции

- Акции РФ

- Алроса

- аэрофлот

- банки

- БКС брокер

- БПИФ

- брокеры

- ВДО

- ВТБ

- ВТБ инвестиции

- Вуш Холдинг

- Газпром

- деньги

- дивиденды

- доллар рубль

- заблокированные активы

- золото

- инвестиции

- инвестиции в акции

- инвестиционная идея

- Инвестиционный портфель

- инвестиционный портфель ИИС

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги дня

- итоги инвестирования

- итоги месяца

- Итоги недели

- итоги торгов

- календарь инвестора

- КАМАЗ

- ключевая ставка

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- лизинг

- Лукойл

- Магнит

- ММК

- Московская биржа

- мтс

- народный портфель

- Нефть

- НЛМК

- Новатэк

- Новости

- новости рынков

- новости рынков

- обзор акций

- обзор рынка

- Облигации

- Облигации РФ

- обмен заблокированными активами

- отчетность

- отчеты МСФО

- офз

- пассивный доход

- Полиметалл

- Полюс Золото

- портфель инвестора

- прогноз по акциям

- Путин

- разбор

- размещение облигаций

- рейтинг

- Ростелеком

- Русгидро

- санкции

- сбербанк

- Сегежа групп

- События недели

- события новой недели

- совкомбанк

- СПБ биржа

- субфедеральные облигации

- сургутнефтегаз

- татнефть

- Тинькофф Банк

- топ 10

- торговые сигналы

- Транснефть

- трейдинг

- флоатеры

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- юмор

- Яндекс