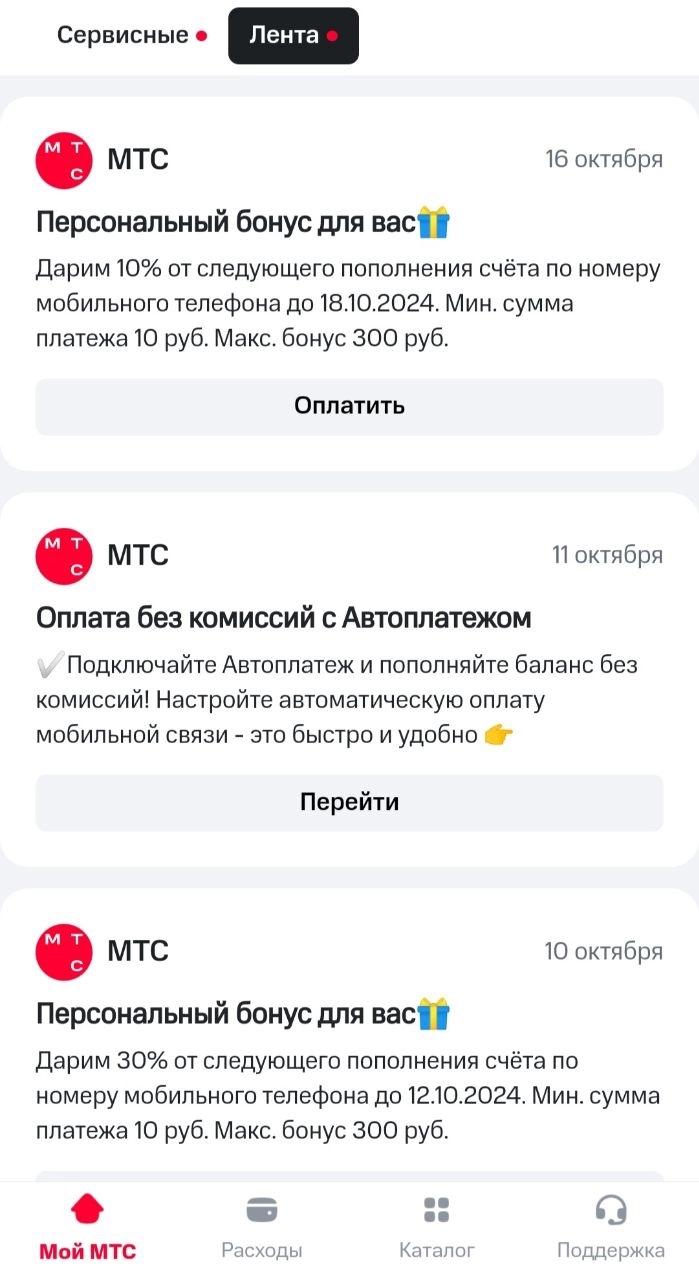

Как же МТС 📱 нужны деньги! Уже второй раз за месяц приходит пуш с предложением пополнить баланс побольше, а тебе за это дадут баллы на баланс, которыми можно оплатить услуги.

По-сути у компании происходит следующая история: они получают 1 000 рублей реальных денег, но только услуг надо будет оказать на 1300 рублей (если скидка 30%).

Отчёт МТС говорит о том, что у компании огромные краткосрочные долги надо как-то закрывать, поэтому в бой идут и такие трюки, но это просто оттягивание неизбежного — урезания дивидендов (35 рублей — это непозволительная роскошь) в долг!

Первое предложение (на 30%) было оч выгодным, которым я воспользовался!

Авто-репост. Читать в блоге >>>