Roman Nekrasov

Нефтяные хроники 29 августа

- 29 августа 2016, 07:51

- |

Единственный человек в мире, который своим словом может сдвинуть глобальные рынки. Как его зовут? Председатель Федеральной резервной системы США Джанет Йеллен. Уже на первой минуте выступления Йеллен в Джексон Хоул рынки взорвались во внутридневной волатильности и начали рисовать «американские горки», переваривая информацию о ставке федеральных фондов.

Нефть отрисовала ложняк и не пробила 50 долларов США/bbls. Откатила в прежний диапазон между 48 и 50 долларами. Пробои всегда были рулеткой, особенно сейчас в низко волатильной (по сравнению со средне историческими значениями). Фактически пробой любого значимого уровня наталкивается на mean reverting (возврат к средней).

Два фактора, которые могут серьезно повлиять на рынок нефти — это какие-то сенсационные изменения в политике ФРС и соглашение ОПЕК по стабилизации нефтяного рынка.

На кривой скью волатильность в ноябрьской серии снизилась. Однако в зоне коллов она уменьшилась меньше, чем в зоне путов. Путы чуть дороже коллов и эту разницу любят «сдувать» маркетмейкеры опционного рынка, продавая путы. Страховки стоят дороже, чем ставка на рост рынка.

( Читать дальше )

- комментировать

- 7 | ★2

- Комментарии ( 7 )

Взгляд трейдера на рынок после выступления Йеллен!!!

- 26 августа 2016, 19:42

- |

( Читать дальше )

Нефтяные хроники 26 августа

- 26 августа 2016, 08:02

- |

Нефть продолжила колебаться в узком диапазоне около 50 долларов за баррель. Опционы октябрьской серии благополучно и спокойно экспирировались, продавец волатильности собрал свою временную и внутреннюю стоимость.

В ноябрьской серии наблюдается относительно небольшой перевес в колловой зоне. При этом заметим, что продавать выгоднее путы, так как они дороже в абсолютном измерении. Однако при росте волатильности эта продажа может выйти боком. Поэтому это игра для профессионалов, которые понимают текущую фазу рынка нефти.

На доске опционов максимальный открытый интерес сейчас в 40-х коллах.

( Читать дальше )

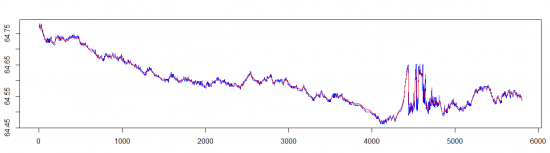

Проверяем связь между объемом, открытым интересом опционов put, call и ценой нефти Brent

- 25 августа 2016, 10:53

- |

Открытый интерес — количество позиций открытых покупателем и продавцом фьючерсов и опционов. Так, если покупатель и продавец одновременно открывают новую позицию пл 1 контракту, то открытый интерес увеличивается на 2 контракта.

Открытый интерес является мерой ликвидности рынка и участия крупных игроков в нем. Как правило, в процессе серьезных трендов открытый интерес растет.

Одной из методик анализа открытого интереса на рынке деривативов является исследование соотношения опционного интереса между коллами и путами. Чем выше опционный интерес в коллах по отношению к путам, тем серьезнее шансы на растущий тренд.

В качестве фактологической базы используем отчеты Межконтинентальной биржи The Ice по опционам на фьючерс Brent в ежедневном режиме они публикуются официальной страничке. При этом биржа сознательно делает задержку на 2 дня по открытому интересу, чтобы снизить шансы игроков на реверс инжиниринг (выявление поведения другой стороны по этой информации). С задержкой в 1 день выдаются данные по объемам на страйках. Эту информацию также включим в наш датасет. Скачки открытого интереса 13 октября и 11 ноября связаны с экспирацией опционов. Отметим, что в начале октября у нас будет пропущено несколько дней по технической ошибке (не успели выкачать из базы биржи, сейчас же доступа к отчету нет).

( Читать дальше )

Нефтяные хроники 25 августа

- 25 августа 2016, 08:34

- |

Опционная экспирация проходит спокойно. Октябрьская серия, действительно, стала «гадким утенком» и двигать базовый актив — фьючерс выше 50 или ниже 49 долларов никто не спешит. Как итог, после данных API на запасах Управления энергетической информации продавили вниз, к 49 долларам.

Самое интересное начнется после опционной экспирации. Шансы на продолжение локального тренда, к примеру, до 55 долларов сохраняются. Бычий взгляд пока не меняется.

Позавчера фьючерс вернули к основанию «иранского» импульса — резкого скачка цен во вторник после выхода новости Рейтер об участии Ирана в следующей встрече ОПЕК (по вопросу заморозки). Подтверждения от Ирана пока нет. Денег у Ирана не хватает, они возьмут в долг у России 5 млрд. USD. Каким путем пойдет Иран? Наращивание добычи или все же участие в картельном соглашении? Ценой или натуральным объемом возьмут свое? Загадка.

( Читать дальше )

Нефтяные хроники 24 августа

- 24 августа 2016, 08:24

- |

Нефть — геополитический товар. Вчера в этом удалось убедиться, когда произошел резкий внутридневной импульс на новости Рейтер в 17:46 о возможном участии министра нефти Ирана в заседании ОПЕК, которое может состояться в конце сентября.

Та самая заметка.

( Читать дальше )

Нефтяные хроники 23 августа

- 23 августа 2016, 07:09

- |

«Медведи» захватили инициативой. Все попытки отжаться вчера не увенчались успехом. Тренд, заданный с открытия недели, продолжался всю сессию и на азиатской сессии вторника цены нырнули ниже 49 долларов за баррель. Попытки зацепиться за 49,3 и 49 оказались безуспешными.

Сегодня ключевая интрига будет около 48,5 и 48 долларов. В пятницу наблюдались обороты на этих страйках (активность выше средних).

На кривой скью существенного роста волатильности вчера не было. Поэтому сохраняется надежда, что «быки» вернутся на рынок. Однако ситуация такова, что 50-52 доллара за баррель зарекомендовали себя как крайне сильное сопротивление. И пробой этой зоны окажется чем-то явно экстремальным.

( Читать дальше )

Нефтяные хроники 22 августа

- 22 августа 2016, 08:20

- |

На азиатской сессии началась локальная коррекция нефти. Если во второй половине четверга и всю пятницу октябрьский Брент держал уровни 50,4-50,9 долларов за баррель. То сейчас идет попытка уйти ниже 50 долларов. Еще один важный уровень четверга — это 49,9 долларов за баррель. Если его не удастся удержать, то локальная коррекция может углубиться до 48 долларов за баррель. Поэтому сегодня нас ждет сверхинтересная сессия.

В пятницу несколько попыток подхода к 51 долларам за баррель приводили к всплеску торговых объемов и явному нежеланию пробивать этот уровень с первого захода. Так, заключительная внутридневная попытка пришлась на период около 21:30мск.

На кривой скью волатильность провалилась как в зоне путов, так и коллов. Текущая фаза рынка характеризуется низкой волатильностью нефти.

( Читать дальше )

Нефтяные хроники 19 августа

- 19 августа 2016, 09:15

- |

Его Величество Моментум закатывает всех неверующих в рост нефти уже 7-й день подряд. Серия из растущих «бычьих» свечек и не думает останавливаться. Утром на азиатской сессии котировки нефти выше 51$/bbls. Из столь уверенной тенденции можно сделать вывод, что «быки» намерены обновить годовые максимумы и потянуть рынок выше 53 долларов за баррель.

У ценовых рядов есть 2 статистических свойства — momentum и mean reverting. Первый («моментум») преобладает в фазе тренда, второй («возврат к среднему») в момент боковика. На языке статистики эти две фазы измеряются показателем Херста. Когда он выше 0,5, рынок становится трендовым и чем ближе к 1, тем сильнее тренд. Херст последние 7 дней в нефти зашкаливает и приближается к 1.

Разберем ситуацию внутри вчерашнего торгового дня. Собственно, здесь было 3 значимых момента:

1) Попытка пробоя 50$/bbls с 11 до 12 часов по московскому времени, неудачно и откат к 49,5$/bbls (тот самый ложняк, который часто на пробоях интрадейщики «вознаграждают» трендфолловеров;

( Читать дальше )

теги блога Roman Nekrasov

- API

- Brent

- CL

- CME

- ETF

- FX

- G7

- ICE

- IPO

- LSE

- MaxiMarkets

- NYMEX

- oil

- options

- review

- Si

- skew

- spread

- Urals

- USDRUB

- USDRUB_TOM

- WTI

- абэномика

- алготрейдинг

- Алжир

- арамко

- бакс

- Банк России

- биржа

- Биржевые люди

- Брент

- брокеридж

- будущее

- буратины

- бэквордация

- ввп

- вопрос

- Газпром

- герчик

- доллар

- Доллар рубль

- доллар США

- доллар-рубль

- евробонды

- еврооблигации

- золото

- иис

- Инновации

- инсайд

- интервью

- инфляция

- Иран

- Йеллен

- Кудрин

- кэрри трейд

- Минфин

- ММВБ

- монетарная политика

- МосБиржа

- Московская биржа

- мсфо

- нанотехнологии

- Некрасов

- Нефть

- ОИ

- олигархи

- опек+

- опрос

- опционы

- офз

- оффтоп

- праздники

- промсвязьбанк

- Ренессанс-Капитал

- роботы

- робоэдвайзеры

- Роман Некрасов

- российские акции

- рынок акций

- Сбой на бирже

- серебро

- слухи

- смартлаб

- спайк

- спред WTI-Brent

- тарифы

- ТАСС

- трейдинг

- трэжерис

- фальшивые деньги

- фондовый рынок

- форекс-кухни

- ФРС

- хакеры

- хфт

- ЦБ

- центробанк

- экономика

- юмор

- Японии