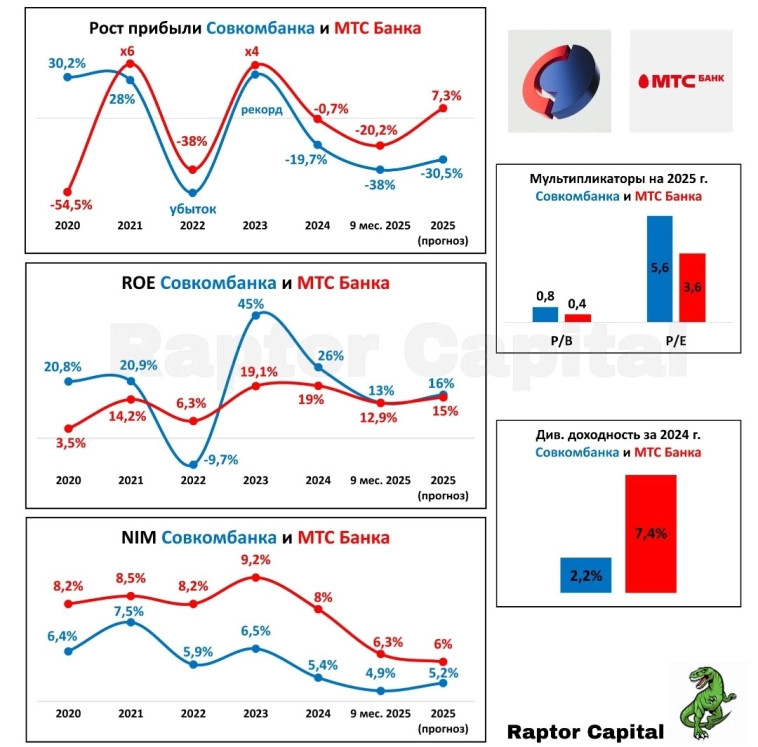

📌 По итогам 9 месяцев 2025 года многие показатели Совкомбанка и МТС Банка хуже не только Сбера и Т-Технологий, но и БСПБ и ВТБ. Будущие результаты этих двух банков сильно зависят от ключевой ставки, поэтому предлагаю сравнить их текущее состояние и привлекательность акций.

1️⃣ ПРИБЫЛЬ:

• За последние 5 лет динамика чистой прибыли лучше у МТС Банка, который дважды показывал её кратный рост (в 6 раз в 2021 году и в 4 раза в 2023 году), при этом максимальное падение было лишь в 2020 году (–54,5% год к году). Совкомбанк умудрился получить убыток в 2022 году, после чего заработал до сих пор рекордную прибыль в 2023 году.

• По итогам 9 месяцев 2025 года прибыль МТС Банка упала на 20,2%, а Совкомбанка на 38%. У Сбера для сравнения был рост прибыли на 6,5%. По итогам всего года ожидаю снижение прибыли Совкомбанка до 52,5 млрд рублей (–30,5%) и рост прибыли МТС Банка до 13,3 млрд рублей (+7,3%).

2️⃣ ROE:

• Рентабельность капитала (ROE) всегда выше у Совкомбанка, кроме убыточного 2022 года. За 9 месяцев показатели банков близки – 12,9% у МТС Банка и 13% у Совкомбанка. У Сбера ROE составила 23,7%. За 2025 год Совкомбанк должен выйти на ROE = 16%, МТС Банк – на 15%. Чем выше ROE, тем больше зарабатывает банк на каждый рубль вложенных средств.

Авто-репост. Читать в блоге >>>