Биржевой Архитектор

✏️ Мысли о рынке

- 14 марта 2021, 19:04

- |

Происходящие события на рынках, а именно рост процентных ставок по трежерис, а также позиция нашего ЦБ, объявившего об окончании цикла снижения ключевой ставки наводят меня на следующие мысли.

👉 По облигациям. 🅾️ Эмитенты будут стараться «запрыгнуть в последний вагон» уходящего поезда низких ставок. Соответственно, пользуясь наличием значительного розничного спроса будут предлагать низкие купонные ставки, что приведёт(и уже привело) к полному отсутствию апсайда по новым облигационным выпускам. И серьёзному риску ухода «под номинал» недавно размещённых выпусков при реализации сценария поднятия ключевой ставки. Движение котировок сегмента ВДО за последние недели полностью подтверждают мою теорию.

✅ Что делать? В такой ситуации я воздержусь от участия в новых выпусках, т.к. апсайд не покроет даже транзакционные издержки. А если теория с ростом ставок реализуется, то уже в конце года эмитенты будут предлагать ставки на 1-2% превышающие текущие. Исключения могут быть сделаны для бумаг с понятным мне на 100% апсайдом, например последний Самолёт. Либо же для бумаг, которые я оставлю в портфеле на среднесрок-долгосрок, например Вива-Деньги.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

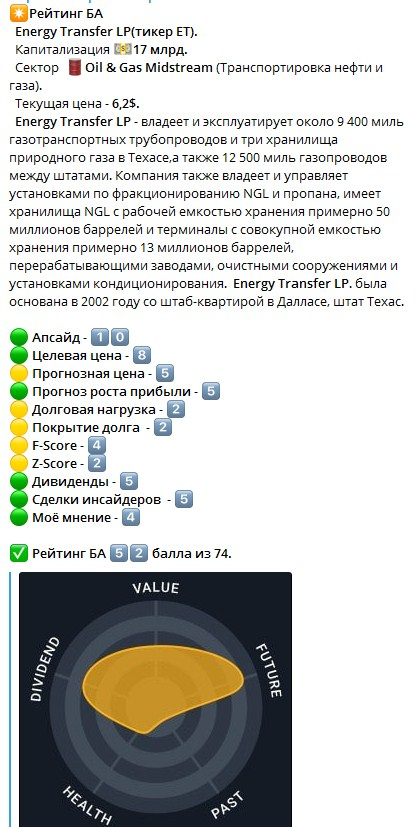

🅰️ Как я отбираю акции в свой портфель, на примере Energy Transfer LP

- 29 января 2021, 18:10

- |

Сегодня мы рассмотрим компанию Energy Transfer LP(тикер ET), которая доступна на СПБ бирже. Для удобства восприятия я делаю графическое представление результатов, используя интуитивно понятный «светофор». Готовый ✴ Рейтинг БА выглядит так.

( Читать дальше )

✏️ Сложный процент или Горшочек вари !

- 24 января 2021, 18:08

- |

Сложные проценты – это проценты, которые вы зарабатываете на сберегательном или инвестиционном счете. Они реинвестируются, и в итоге приносят вам больше процентов прибыли. Как однажды сказал один мудрый человек: «Деньги делают 💰деньги». Сложные проценты ускоряют рост ваших сбережений и инвестиций с течением времени.

Как это работает? Например, Вы консервативный инвестор с 🧰активами на 500 т.р. и зарабатываете 15% годовых или 75 т.р. в год. По окончании года, Вы всю прибыль выводите со счёта, и на следующий год у Вас будет опять 500 т.р. и цикл повторится снова.

Соответственно за 15 лет Вы заработаете — 75 т.р, х15 лет=1 млн.125 т.р. Неплохо.

Теперь используем сложный процент. Всё те же 🧰активы принесут нам те же 75 т.р. в первый год. Но Вы не выводили деньги со счёта, и на второй год начали инвестировать с 575 т.р. на счету, соответственно заработали за второй год — 575т.р.х15%=86 т.р. Вы опять не выводите деньги и на третий год у Вас 661 т.р.х15%=99 т.р. прибыли.

( Читать дальше )

🧲 Bank of America опубликовал результаты опроса 190 управляющих с общим портфелем в $534 млрд

- 16 января 2021, 18:04

- |

👉Продолжения усиления уверенности инвесторов в росте экономики в ближайшее время. Если в начале года инвесторы ожидали серьёзную рецессию, то сейчас их число упало до минимумов прошлого года. 70% управляющих фондами уверены, что мы находимся в начале экономического цикла и рецессии не будет.

👉85% опрошенных управляющих ожидает, что прибыль компаний будет значительно выше в следующие 12 месяцев. Это рекордные значение с 2002 года.

👉Признаки высокого оптимизма наблюдаются и в низком среднем уровне наличных на счетах инвесторов, который в декабре опустился до 4%. По мнению экспертов Bank of America, 4% это граница к сигналу для продажи. Инвесторы вкладывают в более рискованные акции развивающихся стран почти все оставшиеся деньги. Исторически, если уровень наличных средств опускается до 4% или ниже, то в следующий месяц S&P 500 в среднем теряет 3.2%. 76% S&P 500 уже торгуется выше своей средней цены за 50 дней. Это означает, что рынок перегрет. Конечно это не значит, что завтра рынок упадёт, но, вероятно, что начало года будет турбулентным.

( Читать дальше )

✏️ Эффект Системы в инвестициях

- 15 января 2021, 19:02

- |

При этом надо понимать психологический эффект, который заключается в том, что когда у Вас 10-20-30 тыс.Ъ, то в своей торговле и принятии инвестиционных решений Вы будете намного более раскрепощены, свободны, потому что подсознательно Вы будете понимать, что даже если потеряете все эти деньги, то это не сильно отразится на Вашей жизни. А когда сумма возрастает в разы, становится сложнее принимать инвестиционные решения, возрастает чувство ответственности, страха потерять деньги(сумма-то серьёзная!). Это приводит к необдуманным, почти всегда неверным инвестиционным решениям. Вы начинаете бояться входить в сделки, начинаете метаться продавая-покупаю позиции по нескольку раз, фиксируете мизерную прибыль и постоянно усредняете убыточную позицию. Дальше начинается ❄️«эффект снежного кома», потеряв деньги на нескольких сделках, Вы ЕЩЁ больше боитесь входить в рынок. Смотрите, как те активы, в которые Вы хотели войти, но не вошли — растут без Вас. Переживаете, ругаете себя, расстраивайтесь.

( Читать дальше )

🛑 Ажиотаж на рынке IPO

- 11 января 2021, 18:39

- |

Мало что свидетельствует о поздней стадии цикла на рынке лучше, чем высочайший уровень активности IPO, в особенности массовость компаний со слабыми шансами на прибыль в ближайшем будущем.

Если первая половина года была сложным периодом для многих компаний, немало IPO отложили или вовсе отменили, то вторая половина 2020 показала невероятную активность, невиданную со времён дот-комов. В этом году мы были свидетелями 437 IPO — рост практически в 2 раза по сравнению с прошлым годом (233 шт.). Последний раз подобные цифры были только в 2000 году — 397 шт., и в 1999г — 457 шт., хотя до рекорда 1996 в 621 шт. ещё далековато.

Огромное количество ликвидности захлестнуло американский рынок акций и перелилось на рынок IPO. Практически каждую неделю мы можем наблюдать новый невероятный запуск. Каждая известная история привлекает кучу внимания и достать значимую аллокацию практически невозможно. Инвесторы без разбора прыгают на любые идеи, в особенности, что-либо связанное с «хайповыми» секторами, как «IT», «Облачные Технологии», «Искусственный интеллект» или «Электромобили».

( Читать дальше )

📌 "Слишком много людей погрязли в неразумной активности в области инвестиций" или Чарли прав

- 06 января 2021, 18:37

- |

В качестве примера Чарли привёл корпорацию Apple и её рост в последние годы, указывая на чрезмерно высокую цену. При этом такая проблема наблюдается по всему рынку. «Никто не знает когда пузырь взорвётся. Но не нужно думать, что Nasdaq будет продолжать расти также быстро, только потому что это Nasdaq.» По его мнению велика вероятность, что в течении следующих десяти лет доходы рынка будут значительно ниже, чем в последние десять лет. В цену уже заложены годы будущего роста.

При этом он заметил, что инвесторы неустанно вкладываются в «новую» экономику, самые передовые технологии, забывая, что есть и другие компании. Один из самых успешных бизнесов Berkshire Hathaway это Burlington Northern Railroad, пожалуй, самый консервативный бизнес из возможных. Его успех лежит в том, что его бизнес лежит вне влияния последних технологических трендов и лишь использует их плоды для улучшения своей работы. Многие из таких классических бизнесов оказались незаслуженно забыты.

( Читать дальше )

📌 Ставка в 2021 году или Золотой ключик

- 04 января 2021, 18:24

- |

На пресс-конференции она сказала, что "Основания для снижения ставки могут и не сложиться. Необходимо оценить, осталось ли пространство для смягчения" и «Вероятность снижения ставки остается, но она уменьшилась».

После этого два уважаемых инвестдома — Goldman Sachs и Ренессанс Капитал дали прямо противоположные прогнозы о дальнейшей траектории ставки в 2021 году.

Goldman Sachs:

✔️ Ожидает понижения ставки ЦБР до 3,5% к концу 2021 года;

✔️Инфляция достигнет пика в феврале в 4,9% г/г, потом снизится до 3% к концу 2021 года, когда шок цен на продовольствие и эффект базы 2020 года исчезнут;

✔️Инфляция снизится до 2,6% в 1 кв. 2022 года;

✔️Goldman Sachs ожидает понижения ставки на 25 б.п. во 2 кв. 2021 года, и еще по 25 б.п. в 3 и 4 кв. 2021 года;

✔️✔️Таким образом, текущая ключевая ставка в 4,25% не отражает мягкую ДКП, и в условиях бюджетной консолидации в следующие два года ставка может быть существенно снижена.

( Читать дальше )

✏️Маржинальное кредитование брокера или Как не встретиться с Коляном. Часть II.

- 30 декабря 2020, 19:07

- |

У большинства брокеров услуга маржинального кредитования и условия ее предоставления изначально присутствуют в стандартном договоре на брокерское обслуживание. Клиенты российских брокеров — физические лица — делятся на две категории: клиенты со стандартным уровнем риска (КСУР) и клиенты с повышенным уровнем риска (КПУР). Изначально все являются КСУР и таблицы со ставками рисками рассчитаны именно на них. Если ваш счет старше 180 дней, хотя бы в 5 из этих дней вы совершали сделки и оценка остатка денег и ценных бумаг на вашем брокерском счете превышает 600 000 Р, то вам может быть присвоен статус КПУР — клиента с повышенным уровнем риска. На практике это означает, что Вам дадут больше денег под залог активов. В нашем примере с Apple из первой части, это будет ставка риска примерно 0,23 вместо 0.42, т.е Вы получите не 58$, а 77$. Соответственно, при падении цены, Маржин-колл наступит раньше.

Здесь начинает проявляться ещё один эффект. Если у трейдера осталась лишь половина исходного капитала, чтобы вернуться к безубыточному значению, ему необходимо заработать уже не 50%, а 100% от своих активов, что является более сложной задачей. Получается, что плечо способно приносить значимые потери при череде убыточных сделок, нивелировать отрицательный эффект которых — непростая задача при использовании непомерно высокого плеча. Прочитав всё это Вы можете подумать, что маржинальное кредитование это опасный и вредный инструмент для инвестора, особенно начинающего. НО это верно лишь отчасти. Давайте рассмотрим ПОЛЕЗНЫЕ моменты.

( Читать дальше )

✏️Маржинальное кредитование брокера или Как не встретиться с Коляном. Часть I.

- 29 декабря 2020, 18:03

- |

✏️Маржинальное кредитование брокера. Часть I.

Совершение операций на бирже с использованием кредитного плеча называется маржинальной торговлей. Она представляет собой заключение сделок купли-продажи с использованием заёмных средств, выдаваемых под залог определенной суммы денег и(или) ликвидных активов. Другими словами, чтобы воспользоваться услугой кредитного плеча, на брокерском счёте обязательно нужно иметь деньги и(или) ликвидные активы(акции, облигации), которые и будут залогом. При этом в зависимости от ликвидности актива зависит и количество средств, которое брокер готов дать Вам в долг. Эта оценка(ликвидности) индивидуальна у каждого брокера, выложена на сайте брокера в виде отдельного списка с указанием конкретных значений. Сложновато? Давайте перейдём к примерам.

Например, список моего брокера ВТБ. Смотрим таблицу (https://broker.vtb.ru/trade/margins/) — акция Apple рядом коэффициент 0,42 это значит, что если у Вас на счёте есть эти акции на 100$, то ВТБ даст Вам в долг 58$. Далее, если у Вас на счёте свободные доллары, то коэффициент в таблице — 0,096, что в нашем примере значит, что на 100$ собственных, Вы получите 99$ заёмных. И так далее по списку. НО, если актива нет в этом списке, то по мнению брокера он не ликвидный, и для залога не подходит, поэтому и кредит под него Вам не дадут. При этом, за пользование деньгами, как и за любой кредит Вы должны заплатить процент. Например, у ВТБ это 16,8% годовых в рублях. И бесплатно, если Вы пользовались кредитом в течение торговой сессии, т.е. открыли позицию на кредитные средства утром, а закрыли до конца этого же торгового дня.

( Читать дальше )

теги блога Биржевой Архитектор

- Berkshire Hathaway

- Energy Transfer LP

- IPO

- Momo

- Walt Disney

- акции

- акции США

- Биржевой Архитектор

- диверсификация

- инвестиции

- инвестиции для новичков

- инвестиционный портфель

- маржин колл

- облигации

- размещение облигаций

- Рейтинг БА

- сложный процент

- сложный процент с пополнением