SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Lukasus

Итоги 2013

- 31 декабря 2013, 18:19

- |

Год был непростой.

На свой счет торгую с 2009 года. С 2009 по 2012 торговал на Украинской бирже.

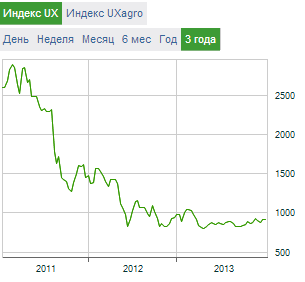

Но так как украинский рынок превратился в это,

то торговать волатильность было очень сложно. В первой половине 2013 я созрел до торговли потрфелем стратегий, но рынок сдулся окончательно. Пришлось перейти на более ликвидный и менее мертвый российский рынок. Запустил 2 робота на Ri и Si. За полгода доходность составила +40%. Превую половину 2013 я наторговал на украинском рынке + 30%, а затем всю прибыль спустил методично на горизонтальном рынке. Сработал системный стоп я понял, что нужно менять инструменты и биржу.

Пока все нормально, осваиваю РТС.

Всех с наступающим!!!

На свой счет торгую с 2009 года. С 2009 по 2012 торговал на Украинской бирже.

Но так как украинский рынок превратился в это,

то торговать волатильность было очень сложно. В первой половине 2013 я созрел до торговли потрфелем стратегий, но рынок сдулся окончательно. Пришлось перейти на более ликвидный и менее мертвый российский рынок. Запустил 2 робота на Ri и Si. За полгода доходность составила +40%. Превую половину 2013 я наторговал на украинском рынке + 30%, а затем всю прибыль спустил методично на горизонтальном рынке. Сработал системный стоп я понял, что нужно менять инструменты и биржу.

Пока все нормально, осваиваю РТС.

Всех с наступающим!!!

- комментировать

- 7

- Комментарии ( 0 )

Мой торговый день

- 29 декабря 2013, 21:34

- |

Встаю в 9-30, пью кофе и запускаю роботов.

С 10-00 по 23-50 посматриваю иногда за роботами.

С 10-00 по 12-00 — изучаю на Coursera статистику, экономику и другие курсы по quant trading.

C 12-00 свободен, обедаю, гуляю, катаюсь на машине, хожу тренажерный зал, играю в шахматы и общаюсь с друзьями.

Смотрю новости, блоги, пишу в блоги.

Все )

С 10-00 по 23-50 посматриваю иногда за роботами.

С 10-00 по 12-00 — изучаю на Coursera статистику, экономику и другие курсы по quant trading.

C 12-00 свободен, обедаю, гуляю, катаюсь на машине, хожу тренажерный зал, играю в шахматы и общаюсь с друзьями.

Смотрю новости, блоги, пишу в блоги.

Все )

Эйфория

- 27 декабря 2013, 13:55

- |

Есть различные стадии бизнес-цикла. Скорее всего, развитые экономики мира находятся в фазе бума. Особенно это касается американского рынка. На признаки эйфории указывают различные факторы. Корпоративная эйфория выражается в больших рекордных заимствованиях. Компании оптимистичны и расширяют свой бизнес. Хотя кредитное качество заемщиков при этом ухудшается. Всего 223 компании получили снижение рейтинга облигаций от Moody’s за последние шесть месяцев. Рейтинговое агентство повысило рейтинг облигаций всего 172 компаниям. Пропорция между снижением и повышением корпоративного рейтинга выросла максимально с апреля. Благодаря рекордно низкой стоимости заимствования (3,83% в среднем), компании нарастили значительно корпоративный долг. При этом около 15% средств тратится на выплаты акционерам. Это рекорд за последние 5 лет. Это привело к повышению ливереджа до максимальных значений с 2007 года.

Компании продали облигаций на сумму 1,5 трлн. долларов на 24 декабря согласно данным Bloomberg. Увеличение понижений кредитного рейтинга над повышением рейтинга от компании Standard & Poor’s выросло до 188. Среди компаний с понижением рейтинга можно увидеть приобретение Уоррена Баффета, компанию Heinz Co. Так же был понижен рейтинг Dell Inc., после решения Майкла Делла сделать компанию частной. Ливередж компаний во втором квартале вырос в 4,2 раза.

Налицо раздувание корпоративных долгов. Далее...

Источник - Bloomberg

На пути к легализации

- 26 декабря 2013, 12:42

- |

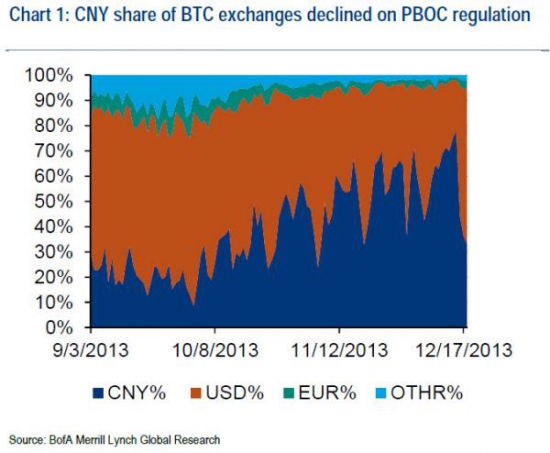

На фоне огромного вливания ликвидности центробанками идея альтернативных платежных средств не покидает умы аналитиков. И ярче всего на этом поле видится Bitcoin. Недавно по криптовалюте был нанесен большой удар. Удар пришел с крупнейших площадок обмена — китайских. People’s Bank of China запретил финансовым компаниям новые трансакции с Bitcoin. Теперь нельзя переместить свой депозит в юанях в криптовалюту, можно только забрать существующий счет. Объемы трансакций в китайских крупнейших площадках сильно снизились.

Всего за два дня доля китайских обменных площадок снизилась с 78% до 33%. Сейчас снова доминируют обменные площадки США, как и в начале года. Китайские власти обеспокоены взрывным ростом трансакций на китайских площадках и ввели запрет. Связано это с возможным отмыванием денег криминальными структурами. Рост объемов в середине 2013 года на китайских площадках был связан с меньшей зарегулированностью чем в США. В США для обменных операций нужно получить статус money services businesses (MSBs). Более жесткие меры регулирования отразились на цене.

( Читать дальше )

Всего за два дня доля китайских обменных площадок снизилась с 78% до 33%. Сейчас снова доминируют обменные площадки США, как и в начале года. Китайские власти обеспокоены взрывным ростом трансакций на китайских площадках и ввели запрет. Связано это с возможным отмыванием денег криминальными структурами. Рост объемов в середине 2013 года на китайских площадках был связан с меньшей зарегулированностью чем в США. В США для обменных операций нужно получить статус money services businesses (MSBs). Более жесткие меры регулирования отразились на цене.

( Читать дальше )

Рождественская елка макроэкономики

- 25 декабря 2013, 15:06

- |

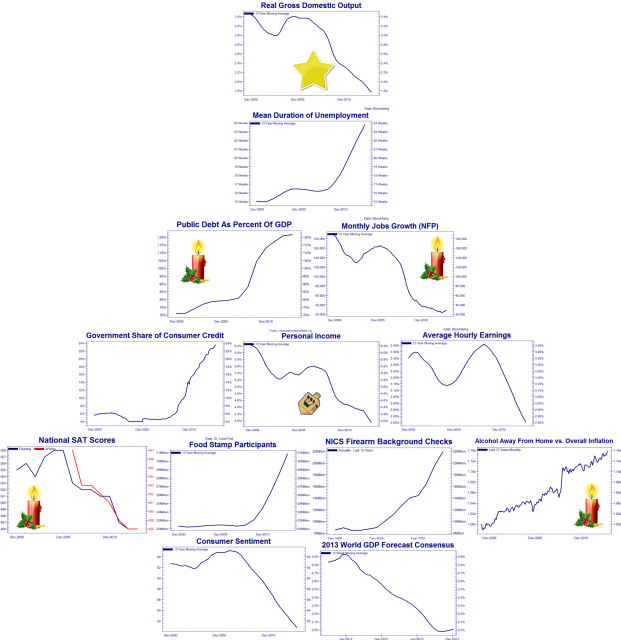

Zerohedge в канун Рождества (католического) представил елку из 13 диаграмм за 13 лет. Так сказать — большая картина, взгляд на признаки восстановления с большого расстояния.

Итак, сверху вниз, слева направо. Звездой на елке 1 картина экспорта США. 2 картина — средняя продолжительность безработного состояния, все больше времени требуется для нахождения новой работы. Общий долг как процент ВВП перевалил 120% на картине 3. Помесячный рост рабочих мест вне с/х сектора отображается на картине 4. Участие государства в потребительском кредите выросло значительно согласно картине 5. Доходы при этом персональные снизились ( картина 6), так же снизился почасовой заработок ( картина 7). Уровень образования на базовом уровне падает (картина 8), больше нуждающихся в питании (картина 9), американцы вооружатся (картина 10) и больше пьют( картина 11). И основание елки — настроение потребителей существенно снизилось (картина 12) как и прогнозы по мировом ВВП (картина 13).

Классическое поздравление от zerohedge !)

Источник

Итак, сверху вниз, слева направо. Звездой на елке 1 картина экспорта США. 2 картина — средняя продолжительность безработного состояния, все больше времени требуется для нахождения новой работы. Общий долг как процент ВВП перевалил 120% на картине 3. Помесячный рост рабочих мест вне с/х сектора отображается на картине 4. Участие государства в потребительском кредите выросло значительно согласно картине 5. Доходы при этом персональные снизились ( картина 6), так же снизился почасовой заработок ( картина 7). Уровень образования на базовом уровне падает (картина 8), больше нуждающихся в питании (картина 9), американцы вооружатся (картина 10) и больше пьют( картина 11). И основание елки — настроение потребителей существенно снизилось (картина 12) как и прогнозы по мировом ВВП (картина 13).

Классическое поздравление от zerohedge !)

Источник

Евро под пристальным вниманием медведей

- 24 декабря 2013, 13:01

- |

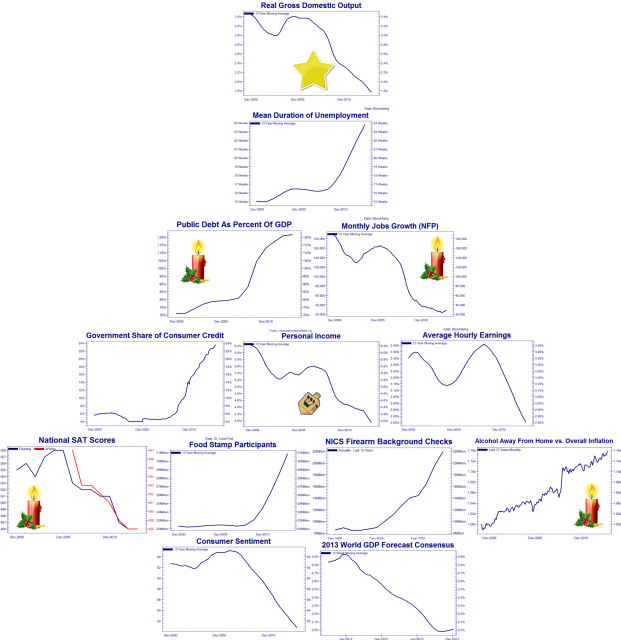

Аналитик Bank of America, Macneil Curry, считает, что 2014 год будет интересен медведям по евродоллару. Исторически январь самый слабый месяц в году. Данные были взяты с 1971 года (с интерполяцией, фактические данные взяты с 1999 года). Средний показатель доходности января за эти годы составил — 1,27%. В 62% случаев евро снижался в январе.

Еще больше можно усилить зависимость, если покупать в декабре, а продавать в январе следующего года. Размах получается 2,81%. Мы видим, что декабрь наиболее сильный месяц для евро, а потом следует наиболее слабый месяц январь. Это статистическое обоснование. С технической точки зрения так же можно наблюдать такую картину (недельный таймфрейм)

( Читать дальше )

Китайский дракон кашляет

- 23 декабря 2013, 11:58

- |

Новости с Поднебесной вызывают беспокойство. Есть признаки структурного кризиса второй по величине экономики в мире. Наряду с оптимистичными прогнозами по Китаю от ведущих финансовых институтов, таких как Goldman Sachs и Morgan Stanley, возникают и не столь оптимистичные прогнозы. Стратег John-Paul Smith от Deutsche Bank, предупреждает о появлении признаков кризиса в Поднебесной. И эти признаки очень похоже на признаки перед кризисом в 1998 году в России. Аналитик считает, что бурный экономический рост Китая основан на корпоративных заимствованиях и рискованной моделью работы компаний. Необходимы более рыночные механизмы регулирования риска в системе. Долговая ловушка индустриальных копаний Китая может спровоцировать финансовый кризис во всем мире. Smith прогнозирует 10% снижение фондовых рынков развивающихся стран в следующем году. MSCI Emerging-Markets Index снизился на -6,1% против роста развитых фондовых площадок на 22%. Shanghai Composite Index снизился на -7,7%. Это третье годовое снижение за последние четыре года. Снижение фондового рынка Китая приостановилось в ноябре, когда правительство стимулировало инвестиции в компании с государственным участием, так же были расширены экономические свободы. Но аналитик Deutsche Bank обращает внимание на риск того, что экономика Китая будет расти менее чем на 5% в год. И темы роста ВВП постепенно замедляются. Максимум роста ВВП на 14% в 2007 отдаляется в прошлое.

( Читать дальше )

Страхи рынка облигаций

- 21 декабря 2013, 14:14

- |

После объявления ФРС США начала сворачивания стимулирования многие ожидали начала коррекции. Однако рынки отреагировали позитивно на tapering. Возможна одна из причин та, что инвесторы ожидали худшего сценария. Облигационный рынок является гораздо более крупным, чем фондовый рынок. И этот рынок после многочисленных программ стимулирования центробанков стал более чувствительный к рискам. Особенно рынок облигаций стал более чувствительнее к волатитьности доходностей по облигациям. Менеджеры крупнейшего облигационного фонда PIMCO неоднократно предупреждали о структурных опасностях на рынке облигаций, вызванных активным участием ФРС США.

Когда центробанк Японии (BOJ) запустил беспрецедентную программу стимулирования в мае этого года, то возникла опасная ситуация. Резко выросла доходность гос. облигаций и BOJ в срочном порядке приостановил операции на облигационном рынке. Возник вопрос о возможных потерях на рынке облигаций от роста доходностей. И ответ был таким. Рост на 100 базовых пунктов кривой доходности вызывает убытки в размере 10 трлн. иен. Или приблизительно 100 млрд. долларов США на 100 базовых пунктов.Какие же потери могут быть на американском рынке облигаций от роста доходностей? На этот вопрос дал ответ Treasury's Office of Financial Research. Итак, потери от движения на 100 базовых пунктов кривой доходностей может вызвать потери большие, чем в прошлом. Были проведены исследования влияния роста кривой доходности в прошлом и смоделированы потери в текущих условиях.

( Читать дальше )

Когда центробанк Японии (BOJ) запустил беспрецедентную программу стимулирования в мае этого года, то возникла опасная ситуация. Резко выросла доходность гос. облигаций и BOJ в срочном порядке приостановил операции на облигационном рынке. Возник вопрос о возможных потерях на рынке облигаций от роста доходностей. И ответ был таким. Рост на 100 базовых пунктов кривой доходности вызывает убытки в размере 10 трлн. иен. Или приблизительно 100 млрд. долларов США на 100 базовых пунктов.Какие же потери могут быть на американском рынке облигаций от роста доходностей? На этот вопрос дал ответ Treasury's Office of Financial Research. Итак, потери от движения на 100 базовых пунктов кривой доходностей может вызвать потери большие, чем в прошлом. Были проведены исследования влияния роста кривой доходности в прошлом и смоделированы потери в текущих условиях.

( Читать дальше )

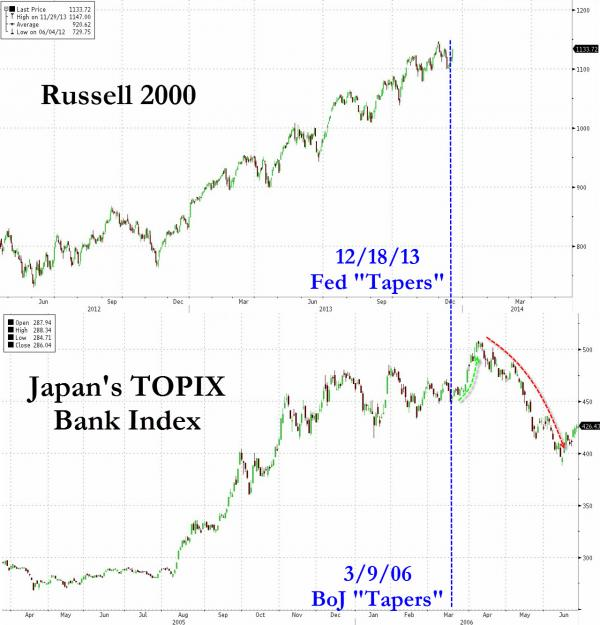

Что случается после tapering

- 19 декабря 2013, 11:22

- |

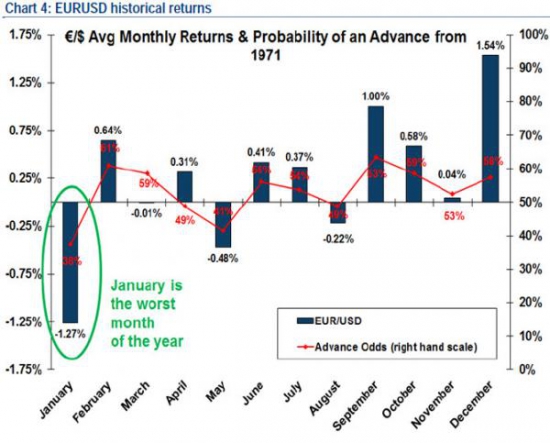

ФРС США далеко не пионер среди центробанков в сфере разворачивания и сворачивания мер стимулирования. Ничто не ново под солнцем, как говорил Соломон. И есть опыт Банка Японии. В 2001 году ЦБ Японии имел близкую к нулю базовую ставку и при этом экономика замедлялась. Так же нарастала дефляция. И 19 марта 2001 года ЦБ Японии объявил о выкупе активов — аналог QE от ФРС. Фондовый рынок вырос на приливе ликвидности в систему. И 9 марта 2006 года было принято решение о сворачивании мер стимулирования. Цели были достигнуты, экономика начала оживать. Фондовый рынок оценил решение ЦБ как позитивное, свидетельствующее об улучшении ситуации в экономике. Но радость была не долгой — несколько недель. Затем случилось следующее.

Падение на -24%. Банковский сектор наиболее чувствительный к мерам стимулирования. Коррекция в -24% это вроде естественная техническая ситуация. Но она затянулась и переросла в полноценное падение.

( Читать дальше )

Падение на -24%. Банковский сектор наиболее чувствительный к мерам стимулирования. Коррекция в -24% это вроде естественная техническая ситуация. Но она затянулась и переросла в полноценное падение.

( Читать дальше )

Доктор Doom предсказывает продолжение стимулирования ФРС США

- 18 декабря 2013, 16:41

- |

Известный инвестор, Марк Фабер, прогнозирует увеличение стимулирования ФРС США. Это несколько неожиданно для Марка. Фабер известен как доктор Doom, вестник кризиса и коллапса. Так же он последовательно и жестко критикует политику ФРС США последние 20 лет. Вот его мнение.

ФРС сделает некоторые косметические изменения, но оставит стимулирование. Экономика недостаточно восстановилась, поэтому ФРС не только продолжит стимулирование, но и нарастит его темпы. Политика ФРС является безответственной за последние 20 лет. Накачивание ликвидностью не помогает экономике, а создает многочисленные пузыри на рынках активов. Денег в систему закачано столько, что мы все должны отдыхать на островах и наслаждаться жизнью. Но мы продолжаем работать, значит, эти деньги не создают богатства и обеспеченность граждан. ФРС сидит на бочке нефти с динамитом и закуривает сигару, при этом поучая нас, что все хорошо. Акции выросли, но неравномерно. Такие компании как IBM, Cisco и Intel не достигли своих ближайших максимумов 2011 года. А другие компании наоборот буммируют, например Twitter. Статистика США выглядит лучше, но кто публикует эту статистику?

Далее...

теги блога Lukasus

- Apple

- ETF

- EURUSD

- Forex

- HFT

- IPO

- pimco

- QE

- S&P500

- Smart-lab Challenge 2013

- SmartLab Challenge 2013

- VIX

- американская биржа

- банки

- богатство

- боковик

- введение

- видеоблог

- внутридевная торговля

- волатильность

- газ

- Газпром

- грааль

- гривна

- гуру

- деньги

- дефляция

- доверительное управление

- долг

- доллар

- Доллар Рубль

- доллар США

- ДУ

- евро

- ЕС

- ЕЦБ

- заработал

- золото

- инвестирование

- инвестиции

- Китай

- коррекция

- коэффициенты

- кризис

- кризис 2011

- Крым

- Ларри Вильямс

- ликвидность

- мировая экономика

- МТС

- нефть

- Нефть Brent

- Облигации

- оптимизация

- опцины

- опционы

- оффтоп

- падение

- падение рынка

- покупка опционов

- портфель

- прогноз

- публичность

- пузырь

- рейтинг

- россия

- РТС

- рубль

- рынки

- рынок

- санкции

- Система биржевой торговли

- Скальпинг

- снижение

- Сорос

- социальный трейдинг

- стратегия

- торговая система

- торговля

- трейдер

- трейдинг

- тренд

- трендовая система

- Украина

- управление активами

- уровни

- успех

- успех трейдера

- финансовый кризис

- финансовый кризис 2011

- фондовые рынки

- фондовый рынок

- форекс

- ФРС

- фундаментальный анализ рынка

- хэдж фонды

- экономика США

- эффективность

- эффективность рынка

- юмор