SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Lukasus

Что случается после tapering

- 19 декабря 2013, 11:22

- |

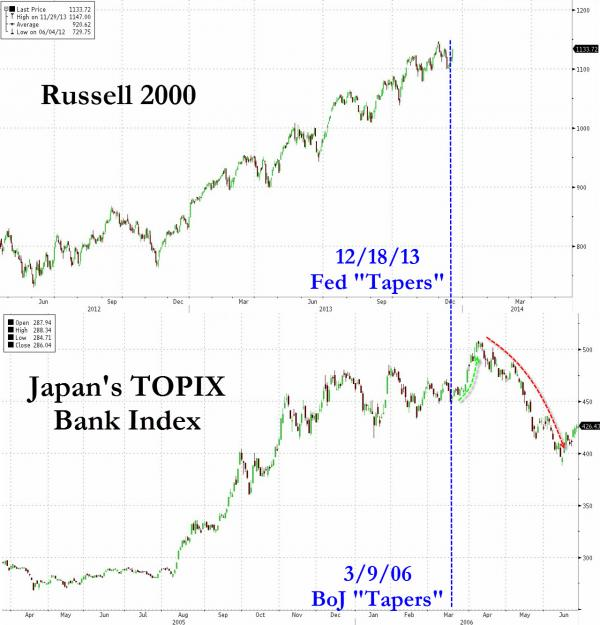

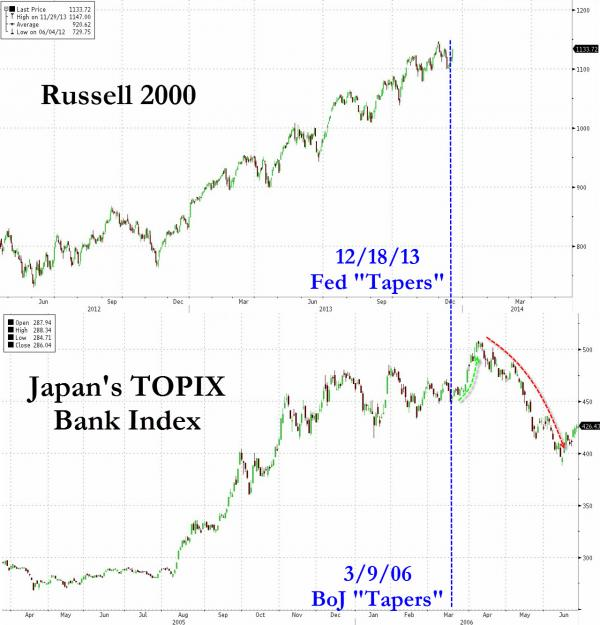

ФРС США далеко не пионер среди центробанков в сфере разворачивания и сворачивания мер стимулирования. Ничто не ново под солнцем, как говорил Соломон. И есть опыт Банка Японии. В 2001 году ЦБ Японии имел близкую к нулю базовую ставку и при этом экономика замедлялась. Так же нарастала дефляция. И 19 марта 2001 года ЦБ Японии объявил о выкупе активов — аналог QE от ФРС. Фондовый рынок вырос на приливе ликвидности в систему. И 9 марта 2006 года было принято решение о сворачивании мер стимулирования. Цели были достигнуты, экономика начала оживать. Фондовый рынок оценил решение ЦБ как позитивное, свидетельствующее об улучшении ситуации в экономике. Но радость была не долгой — несколько недель. Затем случилось следующее.

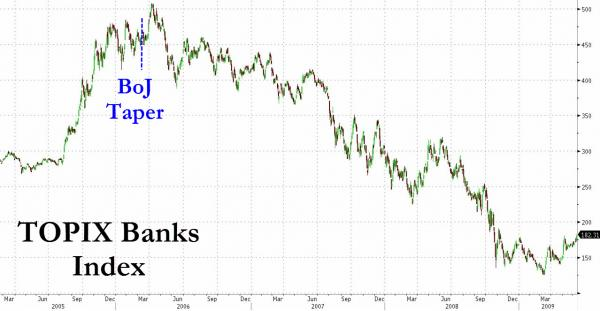

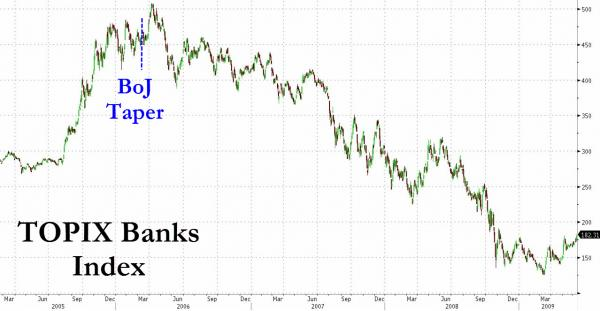

Падение на -24%. Банковский сектор наиболее чувствительный к мерам стимулирования. Коррекция в -24% это вроде естественная техническая ситуация. Но она затянулась и переросла в полноценное падение.

Это был обвал на -75%. Вот реальный долгосрочный эффект сворачивания мер. Ликвидность стала уходить из рынков, и рынки начали проседать. Потому что причина роста и падения одна — поток ликвидности. Ну и конечно на память приходит классическая картина сопоставления. Далее

Падение на -24%. Банковский сектор наиболее чувствительный к мерам стимулирования. Коррекция в -24% это вроде естественная техническая ситуация. Но она затянулась и переросла в полноценное падение.

Это был обвал на -75%. Вот реальный долгосрочный эффект сворачивания мер. Ликвидность стала уходить из рынков, и рынки начали проседать. Потому что причина роста и падения одна — поток ликвидности. Ну и конечно на память приходит классическая картина сопоставления. Далее

27 |

Читайте на SMART-LAB:

Скрипт завтрашнего размещения ПКО Вернем (B|ru|, 150 млн р.,YTM 29,97%)

❗️Информация для квалифицированных инвесторов 📌 Завтра, 26 февраля, дебютное размещение коллекторского агентства «Вернем» B|ru|...

12:18

Оптимальная структура капитала в условиях высокой ставки: когда долг всё ещё выгоден

Структура капитала эмитента напрямую влияет на риск инвестиций в выпускаемые им ценные бумаги. Для вложений в долговые инструменты главное —...

16:19

теги блога Lukasus

- Apple

- ETF

- EURUSD

- Forex

- HFT

- IPO

- pimco

- QE

- S&P500

- Smart-lab Challenge 2013

- SmartLab Challenge 2013

- VIX

- американская биржа

- банки

- богатство

- боковик

- введение

- видеоблог

- внутридевная торговля

- волатильность

- газ

- Газпром

- грааль

- гривна

- гуру

- деньги

- дефляция

- доверительное управление

- долг

- доллар

- Доллар Рубль

- доллар США

- ДУ

- евро

- ЕС

- ЕЦБ

- заработал

- золото

- инвестирование

- инвестиции

- Китай

- коррекция

- коэффициенты

- кризис

- кризис 2011

- Крым

- Ларри Вильямс

- ликвидность

- мировая экономика

- МТС

- нефть

- Нефть Brent

- Облигации

- оптимизация

- опцины

- опционы

- оффтоп

- падение

- падение рынка

- покупка опционов

- портфель

- прогноз

- публичность

- пузырь

- рейтинг

- россия

- РТС

- рубль

- рынки

- рынок

- санкции

- Система биржевой торговли

- Скальпинг

- снижение

- Сорос

- социальный трейдинг

- стратегия

- торговая система

- торговля

- трейдер

- трейдинг

- тренд

- трендовая система

- Украина

- управление активами

- уровни

- успех

- успех трейдера

- финансовый кризис

- финансовый кризис 2011

- фондовые рынки

- фондовый рынок

- форекс

- ФРС

- фундаментальный анализ рынка

- хэдж фонды

- экономика США

- эффективность

- эффективность рынка

- юмор

Рано илипоздно конечно сработает=)

Соломон про все проходит вещал))… но эт мелочи))

Библию почаще читайте — не зря же Еккл. в составе Соломоновых книг :)