BCS

Презентация Apple: Какие новинки могут быть представлены?

- 07 сентября 2016, 07:31

- |

В среду, 7 сентября, в 20:00 мск стартует долгожданная презентация «яблочного гиганта», в ходе которой будет представлен ряд новых «фишек». Традиционное осеннее мероприятие, как обычно, привлекло внимание множества аналитиков. Недостатка в слухах нет. Так что же ожидать инвесторам по итогам презентации?

• Линейка iPhone 7. Новые девайсы, по всей видимости, внешне будут напоминать предшественников и, возможно, сохранят те же 4,7-дюймовые и 5,5-дюймовые размеры дисплея. В качестве возможных заметных изменений эксперты выделяют отсутствие 3,5-мм разъема для наушников и переключателя беззвучного режима. Также речь может идти о водоотталкивающих свойствах гаджета.

Возможно, что новинки получат более производительные процессоры и как минимум 32 ГБ встроенной памяти. Ожидается, что 5,5-дюймовая модель будет оснащена специальной камерой с двойной линзой для получения более продвинутых изображений. По слухам, новые iPhone будут выпускаться в пяти цветах: серебро, золото, розовое золото и два варианта черного.

( Читать дальше )

- комментировать

- 7

- Комментарии ( 0 )

Атака дронов: Как заработать на инновациях?

- 06 сентября 2016, 05:15

- |

То, что вчера было научной фантастикой, сегодня – уже реальность. В детстве вы читали об этом в книгах, а сегодня эти фантастические аппараты стали мейнстримом.

Сегодня вам кажется, что дроны – это что-то революционное, а завтра пицца влетит в ваше окно. Как не проспать технологическую революцию и заработать на ней?

Когда Вы выбираете объект для инвестиций, важным является поиск рынков и компаний с большим потенциалом. Существует два типа роста – долгосрочный и циклический. Циклическим изменениям подвержены традиционные сектора экономики, например, сырьевой. Когда экономика «на коне» — они процветают, когда все плохо — они в упадке. В свою очередь, долгосрочный рост вызван появлением новых технологий и бизнес-моделей.

К революционным отраслям на сегодняшний день можно отнести производство инновационных аксессуаров вроде приспособлений дополненной реальности, роботов и дронов – беспилотных устройств. Сегодня дроны используются в сельском хозяйстве, поисковых и военных операциях. Встретить же в повседневной жизни дрона сейчас достаточно затруднительно, хотя на днях появилась информация, Domino's Pizza в Новой Зеландии начала доставку пиццы посредством дронов. Формально речь идет об экономии денег и времени, однако при ближайшем рассмотрении в этом также можно увидеть хороший маркетинговый ход и вау-эффект. Надо понимать, что в ближайшие десять лет это может стать обычным делом. Дроны смогут водить автобусы, доставлять товары и делать многое другое.

Еще в конце 2013 года о доставке товаров дронами объявил Amazon. Правда, опять же, с оговоркой, что проект находится в стадии разработки, а реализовать его можно только после того, как Федеральное управление гражданской авиации США (FAA) смягчит регулирование этой сферы. Общественность обеспокоена соображениями безопасности и конфиденциальности. Согласно сообщениям СМИ, в августе Amazon тестировал беспилотники в Великобритании.

( Читать дальше )

5 мифов о нефтяной индустрии

- 05 сентября 2016, 04:00

- |

Аналитики Barclays разрушили легенды, намереваясь открыть глаза инвесторам относительно реальной ситуации на рынке нефти.

В недавнем отчете Майкл Коэн, глава направления по исследованию энергоносителей британского банка, отметил, что основные истории нефтяной индустрии понимаются не совсем правильно. «Оценки глобального спроса и предложения подвержены ошибкам и часто пересматриваются в обоих направлениях», — пишет эксперт. Расхождения эти могут влиять на краткосрочные настроения на рынке нефти.

Коэн представил список из 5 факторов, которые зачастую неправильно интерпретируются участниками рынка.

• Недельные данные от EIA могут преувеличивать потребление. Само агентство признает возможные неточности. Корректирующий фактор увеличился. Таким образом, реальное производство может превышать первоначальные оценки EIA.

• Запасы ОЭСР не так велики, как может показаться. Коэн указывает на тот факт, что хотя 55% из наращенных с января 2014 года 330 млн барр. запасов приходится на сырую нефть, запасы бензина сократились.

( Читать дальше )

Позиции американских трейдеров наводят на мрачные мысли

- 02 сентября 2016, 04:14

- |

Спекулянты ставят на то, что индекс Dow Jones продолжит ралли. На первый взгляд, это внушает оптимизм. Однако не все так просто.

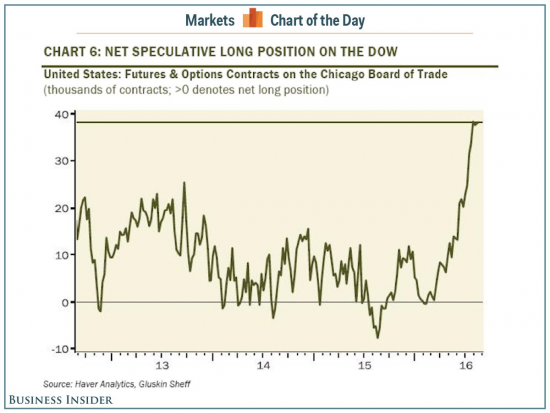

Известный экономист Дэвид Розенберг из Gluskin Sheff отметил, что число спекулятивных лонгов по фьючерсам на DJIA на CBOT достигло рекордного уровня – свыше 38 тыс.

Добавим к этому аналогичный показатель для S&P 500, находящийся на трехлетнем максимуме, и складывается интересная картина. Если придерживаться принципа «от противного», то чрезмерный оптимизм инвесторов является поводом для беспокойства.

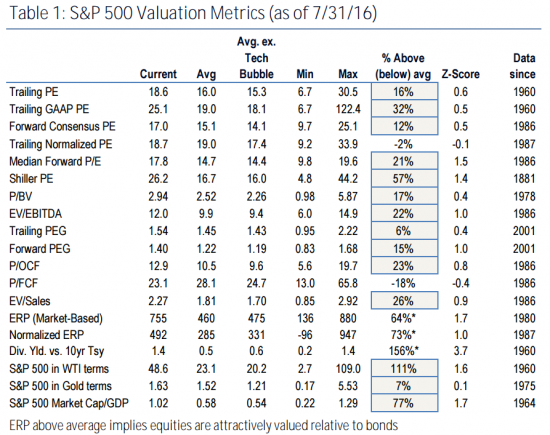

Помимо этого Розенберг отметил, что, по данным Американской ассоциации индивидуальных инвесторов, менее 30% розничных инвесторов оценивают себя в качестве медведей. Внимание заслуживает и сравнительная стоимость фондового рынка США. Мультипликатор P/E достиг 20,5 и 18,5 с учетом прибыли за 2016 год. Еще не пузырь, но близко к стандартному отклонению от средней, указывает Розенберг.

В последние шесть недель фондовый рынок США затих. Тем не менее, согласно некоторым индикаторам, вероятность просадки возрастает.

БКС Экспресс

«Призрак» коррекции бродит по Wall Street

- 30 августа 2016, 07:06

- |

Вот уже более месяца американский рынок акций болтается в районе исторических максимумов. Возможно, пора насторожиться. Медведи могут поджидать нас где-то за углом.

Об этом заявил недавно Bank of America. В своем аналитическом отчете BofAm обозначил топ-10 причин, почему коррекция неминуемо настигнет фондовый рынок США, причем в обозримой перспективе.

1. Сравнительная стоимость. Согласно многим мультипликаторам, S&P 500 выглядит заметно переоцененным.

2. Чрезмерно бычьи настроения, которые могут свидетельствовать об обратном. Речь идет о падении соотношения «короткий интерес к акциям в обращении».

( Читать дальше )

Сколько потребуется ЕЦБ, чтобы стать единственным кредитором Германии, Испании, Франции?

- 29 августа 2016, 04:11

- |

В марте этого года Супер Марио достал свою «базуку», продолжая разбрасываться деньгами.

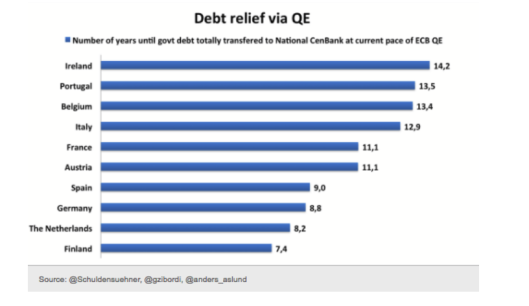

Речь идет об инструментах кредитно-денежной политики, в том числе и о программе QE еврозоны, в рамках которой происходит выкуп облигаций, включая суверенные. В тот момент ежемесячный объем совокупных покупок был увеличен с 60 млрд евро до 80 млрд евро.

Отметим, что регулятор оставил пространство для маневра. Подобно «стимулам» от Банка Японии, монетарные интервенции ЕЦБ могут продлиться почти целую вечность.

Что это может означать? На сайте Zerohedge приведен любопытный график, на котором показано, сколько времени потребуется центробанку еврозоны для полного выкупа гос. бондов различных стран при текущем размере программы. В случае Германии речь идет о 8,8 года, Испании – 9 годах, Франции – 11,1 годах.

БКС Экспресс

Португалия – очередная «страшилка» из ЕС

- 26 августа 2016, 04:01

- |

Евросоюз полон неожиданностей, неся в себе скрытую угрозу для глобальной финансовой системы. Градус напряженности касательно рисков Brexit, банковских проблем Италии, следующего Lehman Bothers в лице Deutsche Bank лишь недавно снизился.

Теперь назревает новая старая угроза. Речь идет о Португалии. Судьба страны находится в руках DBRS – последнего из агентств, сохранивших суверенных рейтинг инвестиционного уровня. Fitch, Moody's и S&P уже успели снизить этот рейтинг до «мусорного».

Существует правило, согласно которому для того, чтобы ЕЦБ мог выкупать суверенные бонды в рамках программы QE, они должны иметь как минимум один рейтинг инвестиционного уровня. DBRS обновит свой взгляд на Португалию 21 октября. Судя по росту доходностей гособлигаций страны, инвесторы начали испытывать волнения относительно будущего.

Опубликованные недавно данные по ВВП Португалии продемонстрировали очередное минимальное увеличение показателя (+0,2%) во 2-м кв. Глава направления по оценке суверенных рейтингов DBRS отметил ухудшение ситуации.

( Читать дальше )

Самый богатый человек на Земле стал еще богаче

- 24 августа 2016, 07:10

- |

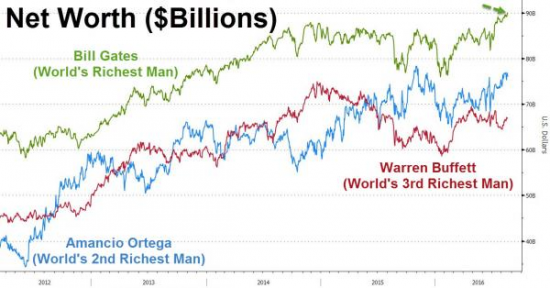

Чистая стоимость активов основателя Microsoft Билла Гейтса достигла рекордного за всю историю уровня в $90 млрд.

Это произошло в минувшую пятницу, во многом благодаря росту котировок Canada National Railway Company и Ecolab, долями в которых владеет миллиардер.

Как результат, Б.Гейтс теперь почти на $14 млрд богаче испанского предпринимателя Амансио Ортеги, который занимает второе место в списке самых состоятельных людей планеты и является владельцем бренда Zara. Серьезно обойден и инвестиционный гуру Уоррен Баффет – третий в списке с «лишь» $67 млрд.

Интересные факты:

• основатель Microsoft в очередной раз возглавил список самых богатых людей мира по версии журнала Forbes 1 марта 2016 года;

• состояние Гейтса сопоставимо с 0,5% ВВП США;

• если бы Гейтс был государством, то он опередил бы 125 стран по показателю ВВП (выше Украины и сопоставимо с Пуэрто-Рико);

• если бы Гейтс был компанией, то он оказался бы «больше» 440 компонентов S&P 500.

БКС Экспресс

С момента IPO Google прибавил 1780%!!! Кто сумел опередить гиганта?

- 23 августа 2016, 04:01

- |

В прошлую пятницу произошло знаменательное событие. Google (ныне Alphabet) отпраздновал 12-летие на NASDAQ в качестве публичной компании.

С 19 августа 2004 года, когда состоялось нашумевшее IPO, изменилось многое. Из поисковика компания превратилась в разностороннего технологичного гиганта, ее корпоративная структура изменилась, а вместе с ней и имя материнской компании – на Alphabet. Не менее феноменальные изменения произошли и на фондовом рынке – за 12 лет акции GOOGL выросли на 1780%.

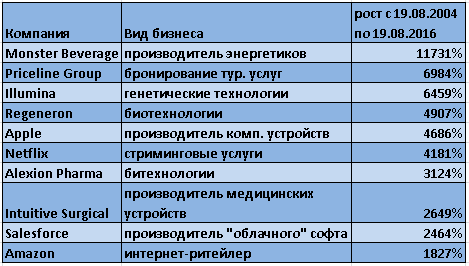

Звучит неплохо, однако среди известных имен можно выделить 10, сумевших превзойти Google за обозначенный период. Ниже приведен список этих эмитентов (данные Bespoke Investment Group, без учета сплитов).

Лидер может удивить вас – это производитель энергетических напитков Monster Beverage. За 12 лет его капитализация взлетела на 11 731%!!!

БКС Экспресс

Корпоративный долг в США создает угрозу финансовой стабильности

- 22 августа 2016, 04:07

- |

В среду в своих «минутках» Федрезерв указал на риски для финансовой стабильности вследствие слишком продолжительного периода сверхнизких ставок в США.

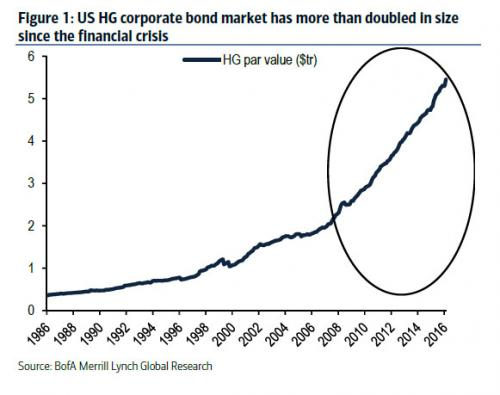

Речь идет о неправильном распределении капитала. Тем самым подразумевается наличие пузырей на рынках активов. Примечательно, что со времен ипотечного кризиса 2008 года объем корпоративного долга инвестиционного уровня в США примерно удвоился и составил около $6 трлн долл.

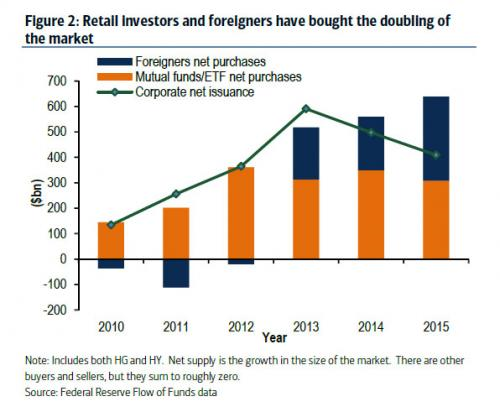

По мнению Bank of America, важно то, кто скупал эти облигации. Ответ удивляет: в основном американские розничные и иностранные инвесторы. Сверхнизкие ставки ФРС и программы QE направили розничные деньги в фонды облигаций и соответствующие ETF. Слабость глобальной экономики добавила к этому иностранных инвесторов.

( Читать дальше )

теги блога BCS

- Amazon

- Apple

- Bank of America

- Berkshire Hathaway

- Bitcoin

- Brent

- Brexit

- buyback

- Cisco

- Citigroup

- Deutsche Bank

- DJIA

- Dow Jones

- EIA

- Emerging Markets

- ethereum

- FOMC

- Goldman Sachs

- IBM

- Intel

- JPMorgan

- Microsoft

- Morgan Stanley

- Nonfarm Payrolls

- QE

- S&P500

- Societe Generale

- Tesla

- Treasuries

- TSLA

- vix

- Warren Buffett

- Wells Fargo

- WTI

- акции

- банки

- Баффет

- биткоин

- В мире

- в России

- ввп

- Великобритания

- волатильность

- Выборы США

- гиперинфляция

- дивиденды

- Дональд Трамп

- евро

- Еврозона

- Европа

- ЕС

- ЕЦБ

- Илон Маск

- инвестидеи

- инвестиции

- инфляция

- Италия

- Китай

- КНР

- кризис

- криптовалюта

- криптовалюты

- медь

- ММВБ

- Мнения

- МЭА

- недвижимость

- нефть

- нефтяной рынок

- Новости

- облигации

- опек+

- отчетности

- пузырь

- пузырь недвижимости

- развивающиеся рынки

- Ралли

- рецессия

- Риски

- Роснефть

- Россия

- рынок нефти

- Рынок США

- рынок труда

- сланцевая нефть

- среднесрочные тренды

- ставка

- США

- Трамп

- фед

- Федрезерв

- фондовый рынок

- ФРС

- Хиллари Клинтон

- черные лебеди

- черный лебедь

- Япония