💰 До финансовой отчётности Фосагро я ещё обязательно доберусь, ну а пока я просто предлагаю взять — и порадоваться в четверг вечером долгожданной и щедрой дивидендной рекомендации Совета директоров компании, который накануне принял решение о выплате 780 руб. на одну обыкновенную акцию!

Этот рекомендованный размер дивидендов включает в себя финальные дивиденды за 2021 год (в размере 390 руб. на акцию) + за 6m2022 (методом вычитания приходим к выводу, что это тоже 390 руб. на акцию). Именно так я эти два значения нанесу на нашу дивидендную диаграмму, чтобы она оставалась релевантной по датам.

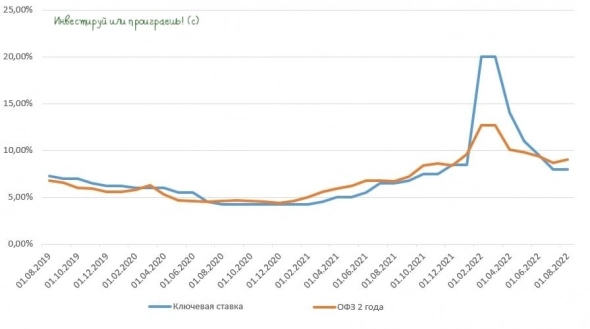

По текущим котировкам озвученные выплаты сулят совокупную ДД=9,9%, что очень внушительно в нашей новой реальности, которая практически лишена двузначных доходностей и сопровождается непрерывным снижением ключевой ставки и скромными процентами по банковским депозитам.

Авто-репост. Читать в блоге >>>