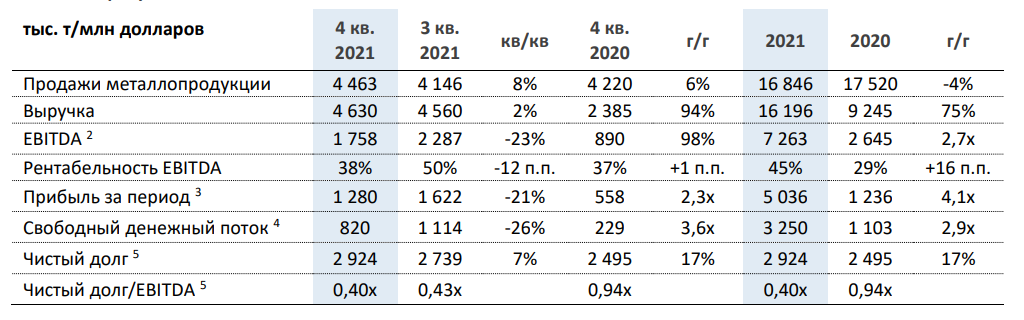

Выручка металлурга за год выросла на 75% по сравнению с 2020 г. – до $16,19 млрд. При этом, продажи металлопродукции за год снизились на 4%. Основной рост выручки связан с положительной динамикой цен на сталь.

Показатель EBITDA увеличился в 2,7 раз – до $7,26 млрд благодаря расширению ценовых спредов между закупаемым сырьём и продажей стальной продукции. В результате рентабельность по EBITDA выросла за год с 29% до 45%.

Таким образом, чистая прибыль НЛМК за 2021 г. по МСФО достигла $5 млрд, увеличившись в 4,1 раза. Тем временем, FCF вырос почти в 3 раза – до $3,3, что в свою очередь, позволило НЛМК выплатить рекордные годовые дивиденды в размере 46,84 руб.

На фоне публикации сильных финансовых результатов совет директоров НЛМК рекомендовал дивиденды за IV кв. 2021 г. в размере 12,18 руб. на акцию – это 113% от свободного денежного потока за отчётный период. Текущая квартальная дивидендная доходность акций составляет 5,61% – рекордная доходность на российском рынке.

Авто-репост. Читать в блоге >>>