Market Mover

Денис Громов выиграл суд? Ни у кого нет подробностей? https://www.mos-gorsud.ru/mgs/services/cases/appeal-civil/details/a0e002f5-a59c-4c38-b688-d7b9ab5454e4?participants=%D0%93%D

- 19 октября 2017, 13:45

- |

- ответить

- ★1

- Ответы ( 10 )

Пятница | Как поднять капитализацию российского рынка?

- 22 сентября 2017, 19:36

- |

Надо внезапно Газпром переименовать в Биткойн. Подходит народ утром к стаканам — а в портфеле вместо Газмяса Битки. Все счастливы и довольны. У эмитентов дыры в балансах? Опять же, не беда. Вот раньше при слове «докапитализация» инвесторы со скоростью света сливали бумагу. А теперь вместо размывающей долю докапитализации будет ICO. Это же меняет дело! Никакого больше панического оттока, наоборот, отбоя не будет от набега вкладчиков. Финансовые отчеты и прочая макулатура станут вообще не нужны, CFA институт отомрет, везде будут требоваться CCA — криптомонетные аналитики. Капитализацию будем измерять не в долларах, а в биткойнах. В мультипликаторах вместо непонятных «долларов прибыли на киловатт мощности » наконец будет все просто «киловатт на блокчен-час». Рынок 2.0. Уже скоро.

Как потерять 6 млн руб. одним кликом мышки

- 14 сентября 2017, 22:36

- |

Этому событию они обязаны, по всей видимости, трейдеру, по ошибке перепутавшему бумагу, и продавшему 100к лотов по рынку (около четверти дневного объема, между прочим), в результате чего цена на миг упала на 10% Пролив был быстро выкуплен, судя по всему, уже не трейдером (бывшим?), а ботами. Лось мог достичь 6 млн руб.

Еще могу предположить, что трейдер это не частный, а сотрудник одной из компаний. Все-таки, не у всех лимиты в торговой платформе позволяют выставить на продажу по рынку 1 млн акций, а биржевой терминал лимиты не контролирует, лишь бы по фирме остаток был. У условного финама он заведомо большой. И скорее всего, это не робот, а человек, тут, на мой взгляд, именно человеческая ошибка из-за невнимательности в выборе бумаги. Все-таки, при исполнении большого приказа обычно все проверяется, а тут перепутал с каким-нибудь Русгидро (они близко друг к другу идут по тикеру и по обороту), нажал на кнопку «быстро и по рынку», и лось передает привет стоимостью в средненькую хрущовку.

( Читать дальше )

Макроэкономика | Как считают Ростат и Счетная Палата

- 28 июня 2017, 18:04

- |

25.06.2017, 18:33

Глава Счетной палаты Татьяна Голикова в эфире телеканала «Россия 1» прокомментировала статистику по доходам россиян и их соотношение с прожиточным минимумом. «Самый чувствительный показатель, по которому пока нет позитивных изменений, которые бы нам хотелось видеть,— это уровень жизни населения»,— отметила она.

«К сожалению, количество граждан, которые находятся за чертой бедности, у нас пока высокое. Первый квартал — это 22 млн человек»,— сообщила госпожа Голикова. Она напомнила, что в 2017 году этот показатель снизился по сравнению с первым кварталом 2016 года. «Это меньше, чем в первом квартале прошлого года, на 1,4 млн. Но это очень высокая цифра»,— добавила глава Счетной палаты.

www.kommersant.ru/doc/3335897

Рост числа бедных в РФ может иметь негативные последствия для российской экономики в текущем году, считает глава Счетной палаты Татьяна Голикова. По ее словам, число бедных россиян с начала года выросло на 2 миллиона.

( Читать дальше )

О роли монетарной политики ЦБ (ч. 1. Россия)

- 24 мая 2017, 16:56

- |

К вопросу о ставке. Небольшой ликбез и ответ на топик smart-lab.ru/blog/399863.php

Низкая ставка якобы приводит к оттоку капитала, что вызывает падение производства, и, в конце концов, ж. в экономике.

Бедные японцы. Стало их немного жаль

Не знают, что у них второй год при отрицательной ставке на самом деле отток капитала.

www.tradingeconomics.com/japan/capital-flows

В реальности, конечно же, не так. Движение капитала определяется не только ставкой, но и другими факторами, такими, как валютный курс, налогообложение и проч. Можно, к примеру, создавать тепличные условия для собственного бизнеса, но барьеры для импорта и т.д.

Ставка в экономике управляет лишь предложением денег, а куда деньги пойдут — вопрос отдельный. Просто надо четко понимать, что этот инструмент денежно-кредитной политики работает в относительно узких рамках. При галопирующей инфляции ЦБ перестает управлять процессом, а может лишь следовать в его хвосте, устанавливая ставку за рынком. В условиях быстрого обесценения денег производство встает, потому что нет смысла его финансировать: результат обесценится за время производственного цикла. В кризис выживают только те, кто умеет быстро оборачивать деньги — это банки и ритейл, их производственный цикл минимальный. Они успевают обогнать инфляцию. В начале 1990-х гг. банки и торговля давали до 2000 … 2200% прибыли в год, в то время как инфляция была примерно 1800%. www.tradingeconomics.com/russia/inflation-cpi

Веселые времена, помню. ЦБ просто ориентировался на межбанк и устанавливал ставку. А по другому и нельзя было. Если нет смысла вкладывать в производство, деньги идут на валютный и фондовый рынки, разгоняя инфляционные ожидания еще больше. Процесс становится самоподдерживающимся. Тушить пожар деньгами бесполезно: в огне сгорит абсолютно любое количество бумаги. Будет ЦБ держать низкую ставку – все выгребут спекулянты, высокую – это лишь обострит проблему с ликвидностью на рынке. В обоих случаях будет падать нацвалюта. В России пожар затух только когда игроков осталось мало (все разорились), да и нефть удачно подорожала, что вызвало давление экспортеров на курс. Так понемногу и стабилизировалось. ЦБ со своей ставкой был вообще нипричем. Наоборот, когда уже стало утихать (инфляция упала с пацанских 1500% до жалких 250), действовавшие тандемом ЦБ и Минфин запустили на рынок ГКО и бобры, занимая дорого (ставка рефинансирования на тот момент www.cbr.ru/pw.aspx?file=/statistics/credit_statistics/refinancing_rates.htm). В результате, инфляцию удалось подавить (с 250% до 10%), но реальный сектор это не успело стимулировать. Деньги ушли на рынок, где спекулянты занялись строительством пирамид, которые благополучно обрушились, еще на несколько лет похоронив надежды экономики на восстановление. (и где же была стимулирующая роль высокой ставки?) Есть даже мнение, что запустив печатный станок на полную мощность в середине 90-х, ЦБ, хотя формально сбил инфляцию и помог государству сбалансировать бюджетную политику, в итоге замедлил выход из кризиса. Хочется верить, что этот урок усвоен надолго. Сейчас как раз это помнить очень надо.

Но нам опять повезло. В 2003 г. вдруг вновь стала расти нефть. Рубль стал ожидаемо укрепляться, инфляция снизилась, промышленность ожила. ЦБ мало-помалу, научился использовать инструмент ДКП под названием ставка (тогда она называлась рефинансирования) по назначению. Хотя – имхо — не сразу и не до конца овладел этим кунг-фу. Часто на рынке ликвидности хватало и без него. Тогда, открою небольшую тайну, трейдер ЦБ даже сидел на межбанковском деске (!), что делало денежный рынок абсолютно прозрачным.

Только в последний год-полтора, ЦБ, на мой взгляд, действительно управляет ситуацией, а не тупо наблюдает за ней. Регулятор наконец-то чувствует ситуацию на рынке и более-менее верно оценивает состояние экономики. Что касается ставки, сейчас нет смысла ни в ее заметном снижении ни в повышении. Риски еще высоки, и в этих условиях включать печатный станок означает вновь разогнать подавленную инфляцию. Повысить ставку = подогреть интерес спекулянтов, и тоже разогнать инфляцию поскольку, см выше, производство становится невыгодным бизнесом. Увы, сейчас монетарная политика балансирует на грани, и, хочется верить, что ЦБ эту тонкую грань чувствует.

В следующей части про США и Еврозону.

... И всё-таки она не отвертится

- 18 мая 2017, 21:41

- |

Видимо, проблемы у системы, все-таки капитальные. До меня доходил некий слух сомнительного, правда, качества, что все будет хорошо, но я не особенно в это верил. Тем более, бегло посмотрев на слайд-шоу, при помощи которого Система хочет убедить инвесторов, что отобьет претензии в суде, я думаю, что в системе уже тоже все поняли. Ну им держаться, хорошего настроения. Вчера СЕО Роснефти подтвердил серьезность намерений относительно весеннего наступления, а сегодня пазл сложился окончательно. Роснефть все-таки подала заявку на покупку Эргинского, а для этого, как понимаете, нужны деньги. С учетом лицензий и инвестиций в добычу, капзатраты на проект в начальной стадии можно оценить по нижней границе примерно в $7 за барр извлекаемых запасов С1+C2 (на уровне средней себестоимости компании сейчас), т.е. примерно в 3 млрд долл, или около 180 млрд руб., о которых вчера говорил Игорь Иванович. Совпадение? Не думаю. Хотя, поправьте, если с цифрами напутал, тогда версия ошибочна.

( Читать дальше )

Б - Быстрота реакции

- 03 марта 2017, 18:45

- |

ПАО Мосбиржа вспомнила, что на ней торгуются облигации Татфондбанка только к концу торговой сессии. В результате более полутора тысяч бумаг (шансы на погашение которых минимальны) сегодня успели найти новых хозяев :) А вы еще удивляетесь, чего акции Биржи падают. «Листинг-то большой. Когда ЦБ в день закрывает по 4 банка, разве ж за всеми уследишь.»

теги блога Market Mover

- AAPL

- AMZN

- Dow Jones

- GOOGL

- MSFT

- quik

- RSX

- S&P500

- telegram

- автопром

- айфоны

- акции

- альфа банк

- анализ

- АФК Система

- Аэрофлот

- бардак

- биржа

- биткоин

- брокер

- валютный рынок

- валюты

- вопрос

- выкуп акций

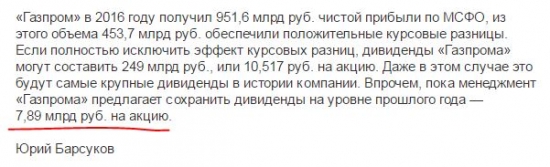

- газпром

- ГМК НорНикель

- девальвация

- день трейдера

- дивиденды

- доллар

- еврооблигации

- Живой офис

- жопа

- жопа в экономике

- звезда

- Зимбабве

- инвестиции

- Индекс ММВБ

- индекс РТС

- Индекс Доу-Джонса

- Индекс ММВБ

- история

- Казахстан

- квик

- кредитное плечо

- кукловод

- курс валют

- Лукойл

- медведь

- миллиард

- Мосбиржа

- Московская Биржа

- МФЦ

- НЛМК

- Новатэк

- новости рынков

- Облигации

- одураченные случайностью

- офз

- ОФЗ облигации

- офф топ

- оффтоп

- паника

- пенсии

- песеЦ

- прогноз

- ралли

- резервный фонд

- рейтинги

- рента

- РЕПО

- риск - благородное дело

- риски

- робот

- Роснефть

- РТС Индекс

- рубль

- Санкт-Петербургская биржа

- Сбербанк

- сбои на бирже

- Сбой

- Сбой на бирже

- свопы

- СПБ биржа

- срочный рынок

- ставка

- статистика

- Сургутнефтегаз

- татфондбанк

- тенге

- торговые сигналы

- Транснефть

- трейдинг

- Уралкалий

- философия

- фундаментальный анализ

- фьюерсы

- ЦБ

- шорт

- юмор