Дмитрий Новиков

Россик и Рубик пробуют Ко (худой конец).

- 22 января 2020, 14:56

- |

Название модели, индикатора, торговой системы должно быть. И это очень важно. Я лично имею горький опыт. Много раз я пытался назвать какой ни будь индикатор своим именем. Но Сматрт Лаб отвергал эти предложения или они не приживались в умах трейдеров. Таким образом, обо мне быстро забывали и переставали перечислять донаты. Зная это, Росс и Рубинштейн подошли к вопросу ответственно. Если бы они этого не сделали, сидеть нам с БШ.

Будучи людьми справедливыми, наши друзья, на первое место в названии модели, поставили слово КОКС. В общем, так можно было и оставить. Но, могли обидеться русские негры. У них уже был такой тикер. Было решено добавить имя того, кто первый заметил биномиальное дерево. Получилось Кокс Росс. Все это приятно смахивало на нейросистему, придуманную Российскими хакерами. И для усиления эффекта российский корней было добавлено слово Рубинштейн. Таким образом, получилось название «Кокс-Росс-Рубинштейн». Дело было сделано.

Осталось только понять, что это за модель. Ну тут далеко ходить не надо. Начиная от https://smart-lab.ru/blog/574961.php и заканчивая

( Читать дальше )

- комментировать

- 4.3К | ★6

- Комментарии ( 21 )

Россик и Рубик пробуют Ко (начало).

- 21 января 2020, 14:54

- |

Для того, что бы окончательно понять, как часто надо делать дельта хедж, где его эффективность, надо обратиться к истории. Наша история, как обычно, начиналась в России. Где один Чувачек решил «валить с Рашки». Ну и так как самые русские в России это евреи, то чувачек взял себе фамилию Россия или, сокращенно, Росс. Его внук, родившийся уже в Бостоне был настоящим Русским Американцем с этой фамилией. Получив соответствующее образование, Стивен Росс стал доктором философии. Он преподавал экономику и менеджмент. С нашей точки зрения, он был обычным около рыночником. Учил трейдеров как надо торговать. При этом сам не выкладывал свое Экви и не участвовал в ЛЧИ. wikiredia.ru/wiki/%D0%A0%D0%BE%D1%81%D1%81,_%D0%A1%D1%82%D0%B8%D0%B2%D0%B5%D0%BD_%D0%90%D0%BB%D0%B0%D0%BD

Там где есть один еврей, всегда будет другой еврей. Какой ни будь Вексельберг, Ротенбегр или на худой конец, если конец совсем худой, Кларнштейн. В нашем случае это был Мойша Рубинштейн, гордо называвший себя Моисей, намекая на глубокую связь с Ветхим Заветом. Как вы уже догадались, Рубик тоже был русский. А значит, он мог все достать. А зачем русские евреи едут в еврейскую Америку, в Бостон? Правильно. Что бы найти Кокса у русских негров. Таким образом, Росстик и Рубик сдружились.

( Читать дальше )

Граали и прогнозные рекомендации правил торговли на 2020 год

- 27 декабря 2019, 16:36

- |

- Надо покупать, когда цена растет и продавать когда цена падает. Особенно если она падает вниз или на юг.

- Надо всегда ставить стоп лосы. Лучше в два раза больше чем тейк профиты. Потому что, для кого то стоп лосс это лосс, а для кого то это профит. Думайте не только о себе.

- Надо рисовать линии поддержки и сопротивления. От правильно нарисованной линии сопротивления цена всегда отскакивает как мячик от стенки. Но что бы понять, где линия правильная, их надо рисовать много. Чем толще линия, тем сильнее отскок. Чем тоньше линия, тем сильнее пробой.

- Заходить надо всегда вначале тренда. Если вы не знаете, где начнется тренд, то заходить надо всегда.

- Не надо бояться плеч. Чем больше плеч, тем быстрее вы закроите все свои проблемы. То есть, счет и начнете читать доктора Курпатова об избавлении от зависимостей.

Всем удачной торговли на Новый Год.

Задача (ответ на задачу 2)

- 24 ноября 2019, 17:20

- |

Ответ.

Ответ на задачу два. https://smart-lab.ru/blog/576422.php Ну конечно, все молодцы. Все справились с заданием, причем рассчитали все в уме. Конечно, улыбка не может не есть. Поэтому сразу перейдем к выводам.

Выводы

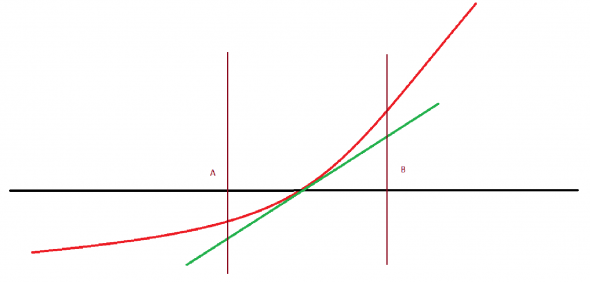

Конечно технический анализ. Это просто грааль. Я хотел найти место, где ему учат, но оно засекречено. Именно технический анализ помогает нам. Это он кормит 10% трейдеров и заставляет 90% исправно, дисциплинированно, без психов кормить эти десять процентов. Ну и конечно наша Российская школа. Геометрическое представление производной. Сказка, это же просто касательная. Вы замечали, что в терминалах можно рисовать только прямые линии, касательные. Это еще одно достижение. В тот момент когда МЮ у нас exp(-r(T-t) ( то есть не совсем прямая линия) мы рисуем прямые линии, причем разного цвета. И мне тоже захотелось нарисовать. И я нарисую.

Красной линией я нарисую профиль опциона. Зеленой линией нарисую профиль фьючерса. Конечно, нет ни каких сомнений, что опцион вырастит в точке В сильнее чем фьюч, а в точке А подешевет меньше. Просто, согласно всем канонам ТА это гениально. Соответственно любой опцион должен давать неоспоримое преимущество по сравнению с фьючами. Это же очевидно. И если бы ни эта очевидность, мы бы ни когда не покупали опцики.

( Читать дальше )

Не могу не поделиться.

- 22 ноября 2019, 20:34

- |

Задачи по опционам (2)

- 22 ноября 2019, 19:32

- |

На выходные, что бы было не скучно пиво пить, даю головоломку. Тем более, что про оционы что то ни кто сегодня не пишет.

Мы имеем некоторый актив, цена которого 1000. Последние 30 дней он ходил (лог приращения) по 1% вверх и по 2% вниз. Однако по 1% вверх он ходил 20 дней, а по 2% вниз 10 дней, в случайном порядке. В среднем получается 0. Так вам легче будет Т Дерево строить. Поэтому, мы можем прикинуть волатильность без среднего. ((0,01^2*20+(-0.02)^2)*10)/29)^0.5*256^0.5=23% волы в годовом выражении. Опцион на ЦС имеет ту же волатильность 23% и до экспари осталось 30 дней. Страйки расположены через каждых 20 пунктов. Предположим, что характер движения БА не изменится. Необходимо ответить на следующие вопросы. По уровню понимания.

- Будет ли присутствовать улыбка волатильности?

- В какую сторону?

- Рассчитать волатильность ближайших страйков. (это у же для уровня ch5oh)

- Построить улыбку волатильности. bstone

- Ввести понятие vol of vol и построить полную улыбку волатильности используя деревья. KarL$oH

( Читать дальше )

Куда пойти учится два?

- 22 ноября 2019, 17:18

- |

Подскажите, куда еще можно пойти подучится. Но так что бы с дипломом?

ЗЫ Чем бы еще занятся, пока ТО делают.

Куда пойти учиться?

- 22 ноября 2019, 12:45

- |

Задача (ответ на задачу 1)

- 21 ноября 2019, 13:45

- |

Ответ на задачу 1 https://smart-lab.ru/blog/575875.php . Хоть я и намекал и делал ссылки. Не у всех получилось. И как объяснить это словами не знаю. Но попробую. Представим себе упрощенный рынок, где есть я Дима Новиков, Кирилл Ильинский и остальные Коровины со СЛ. У нас открыты разные позиции. У меня продажа опционов у Кирилла покупка и у всех остальных примерно то же самое. Происходит гепп. У меня с Кириллом, как и положено, наши опционы были захеджированы БА. То есть у меня куплено на 520, а у него продано на 520. Изменение на 5% дал мне минус 26, а Кириллу плюс 26. Ну и тут заходит БШ и говорит, что некоторые смогли посчитать, что в опцикиках еще 19 премии осталось. То есть у меня минус 26, плюс прибыль с опциона 22 = -4, у Кирилла +4. БШ мы посылаем на Коровина. А сами начинаем терки. Потому что Кириллу надо зафиксировать прибыль. Продать колы. Ну а мне как бы не очень надо фиксировать убыток и обогащать проклятых эмигрантов с туманного альбиона. А для этого я должен понять, по какой цене мне откупать опционы, что бы выйти в 0. Потому что цена опциона это стоимость его ДХ. И Кирилл это знает. И методом подстановки волы в эксел я вижу, что 26. То есть колы должны подешеветь еще на 4 рублей, что бы мои убытки по БА закрыть. Ставлю туда заявку на покупку колов. С другой стороны, Кирилл видит свою бумажную прибыль, но Новиков, сука, платить по 30 воле не хочет. Такая чисто арбитражная составляющая, где Кириллу слишком жирно 4 баксов платить за простое везение. Тут бы еще функцию полезности прикрутить, но не будем.

( Читать дальше )

Задачи по опционом (1)

- 20 ноября 2019, 18:28

- |

Я много писал про теорию, а оказывается это и не надо. Пора перейти к практике. Тем более у нас, как минимум, 12 продвинутых опционщиков. Итак. Начинаю публиковать контрольные вопросы по изученному вами материалу.

Задача. Дано: Вечером опцион колл с эксперацией 30 дней на ЦС 1000. Цена БА 1000 рублей. IV волатильность 30%, имеет цену 40,95. На следующие утро, рынок открывается геппом на 5% вниз. Рассчитать волатильность опциона после геппа.

Можно использовать метод интегрирования, то есть сложения или прибавления вычитания и метод математического тырканья, то есть подстановки. Или метод угадывания, увеличится она или уменьшится.

Ответы будут потом. Если интересно…

теги блога Дмитрий Новиков

- Forex

- LUA

- VXX

- Акции

- Алготрейдинг

- Банки

- бизнес и финансы

- брокеры

- валюта

- Владимир Твардовский

- вопрос

- ГО

- государство

- Дмитрий Новиков

- задача

- золото

- Илья Коровин

- Кирилл Ильинский

- Кокс-Росс-Рубинштейн

- Московская опционная конференция

- облигации

- обучение торговле на бирже

- опцины

- опционы

- оционы

- прогнозы 2020

- риск

- роботы

- Роснефть

- сбербанк

- скальперский бой

- смартлаб

- Софт для трейдера

- софт для трейдинга

- софт трейдера

- стратегии

- Теханализ

- тоговля

- торговая система

- торговля

- торговые системы

- трейдеры

- трейдинг

- ТС

- улыбка волатильности

- форекc