НОВАТЭК и будущее российского СПГ: оптимизм инвесторов должен улетучиться?

На днях провел эфир с Александром Собко (считается одним из лучших российских экспертов в СПГ отрасли).

Цель была простая — понять перспективы НОВАТЭКа и будет ли рост акций в ближайшем будущем для инвесторов (разобраться в тч в “макро” СПГ). Многие покупают ниже 1000 руб в надежде опять продать выше 1500 руб (на вводе проекта Арктик СПГ-2 и тд)

Свой взгляд на инвестиции в акции НОВАТЭКА точно пересмотрел (об этом в конце статьи).

Тезисно свои мысли в виде комментариев к слайдам, которые я сам сделал.

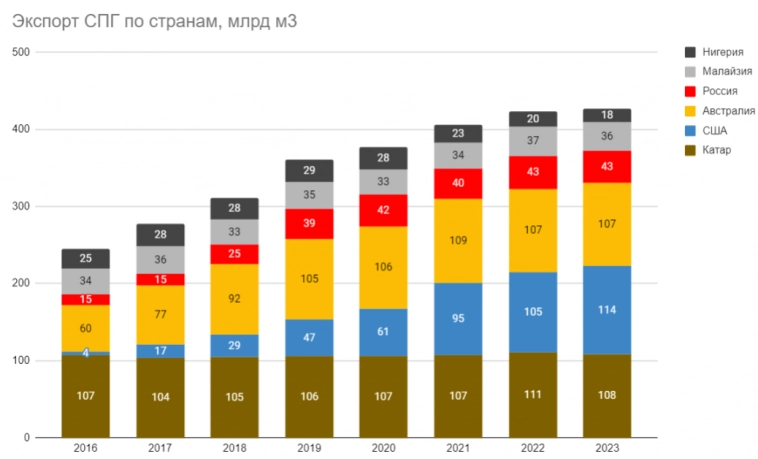

👉 Россия в данный момент экспортирует 43 млрд м3 газа в виде СПГ (4-е место), на уровне Малайзии.

Топ 3 игрока экспортера СПГ сейчас это:

- Катар (практически не нарастили производство за 8 лет)

- США (выросли в 30 раз за 8 лет и стали лидером по экспорту СПГ)

- Австралия (выросли почти в 2 раза за 8 лет)

На топ-6 экспортеров СПГ приходится 78% всего экспорта СПГ

👉 Отдельно пару слов про СПГ — рыночная экономика и акционерный капитал творит чудеса, США планируют увеличить производство СПГ (уже подтвержденные проекты) еще в 2 раза через 4 года (т.е. будет 200 млрд м3 экспорта газа в виде СПГ)

Авто-репост. Читать в блоге

>>>