Артур Идиатулин (Tickmill)

Мнимое удивление австралийца на отчете РБА

- 05 июня 2018, 13:45

- |

Азиатские рынки стабилизировались во вторник, так как инвесторы взяли привал после подъема в начале недели. Внимание переключается на экономические данные и решения в денежной сфере, в то время как к торговым вопросам обещали вернуться позже.

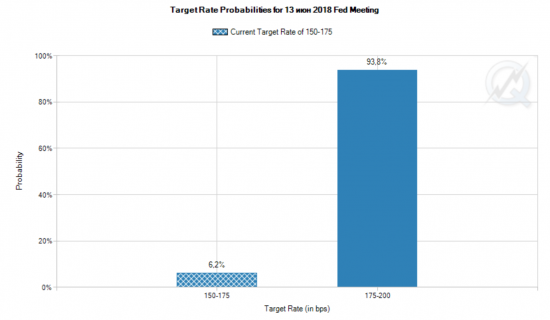

Отчет по занятости в США не смог привлечь дополнительных покупателей к доллару, так как и без него было понятно, что ФРС собирается повышать ставку 13 июля. Согласно Fed Watch Tool, рынок ожидает это событие с вероятностью 0.94, на прошлой неделе шансы равнялись примерно 85% поэтому цифры по занятости плохо сработали как новостной катализатор.

Австралийский доллар отреагировал слабо на решение РБА во время азиатской сессии, торговали в диапазоне 0.7600-0.7650, а потом резко продали во время Лондонской сессии. Очень напоминает диссонанс в настроениях. В своем отчет регулятор отметил слабое внутреннее потребление и высокий уровень долга как причину сохранения мягких кредитной политики. У РБА вызывает опасение и укрепление AUD, который вызовет дополнительное напряжение экспортного сектора, что и пытается избежать регулятор сохраняя ставку на низком уровне. Экономический рост как ожидается, составит 3% в 2018, прогноз не изменился по сравнению с предыдущим заседанием. Определенной бычий сигнал.

Как и в США, сдерживающим фактором для РБА в повышении ставок оказалось отсутствие надежных источников инфляции, в частности медленный ростом оплаты труда. Это в свою очередь обязано LFPR, так как рынок наполняется работниками слабого пола и пожилыми австралийцами. Согласно отчету регулятора тренд заработных плат прошел дно и рынок подает все больше сигналов о том, что возникает дефицит рабочей силы. Смешанный сигнал.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Выдыхаем по Италии?

- 31 мая 2018, 13:42

- |

Вчера на 1.15 EURUSD подъехал целый ряд позитивных новостей — с политического, экономического фронта, с другой стороны Атлантики. Позволил выдохнуть и итальянский рынок бондов, где свежий аукцион итальянских бондов нашел достаточно покупателей. Складывается ощущение что итальянские политики намерено провели молниеносную эскалацию, пытаясь прощупать слабые места у друг друга.

Европейские акции открылись ростом реагируя на дружественные сигналы посылаемые центристами и правыми друг другу в Италии. Президент Италии Матарелла дал еще времени лидерам правых партий сформировать приемлемый перечень министров и сформировать правительство. Ключевой момент здесь не пошел на встречу, а дал вторую попытку, так что компромиссом это сложно назвать. Конечно же Матарелла пытается сохранить кресло и избежать внеочередных выборов в Италии, где популистские лидеры агитируют «строить страну заново» на фоне устойчиво высокой безработицы и внушительного госдолга в 130% ВВП. Чтобы привести экономику в соответствии с критериями ЕС, стране придется пройти долгий путь реформ и столкнуться с сокращением социальных обязательств государства либо европейские лидеры согласятся на реструктуризацию кредита.

( Читать дальше )

Итальянский кризис через призму макроэкономической теории

- 29 мая 2018, 15:46

- |

Инвесторы ищут защиты от итальянского кризиса в казначейских облигациях США: доходность на 10-летние казначейские ноты откатилась от психологической отметки в 3% до 2.83%. В то же время неопределенность связанная с ФРС остается низкой как показывает спред между 10-летними и 2-летними казначейскими облигациями: инвесторы ожидают умеренного повышения краткосрочных процентных ставок (вспоминаем комфортную позицию ФРС с перелетом инфляции целевых 2%), поэтому процентные и инфляционные риски пока не заявляют о себе в облигациях дальнего срока погашения.

Что касается неразберихи в правительстве Италии, то страна движется на пути к новым выборам, так как президент преградил путь выдвиженцу популистов Паоло Савона в кресло министра финансов. Позиция «еврофилов» в лице нынешнего истеблишмента и евроскептиков в лице «популистов» имеет настолько мало точек соприкосновения, что обе политические силы форсируют наступление политического «пата», разрешением которого могут стать новые выборы в Италии. Очевидно, что неприятие еврозоны популистами, в случае их победы на внеочередных выборов, де-факто, обеспечит выход Италии Евросоюза или кардинально изменит позицию третьей по величине экономике в европейском объединении.

( Читать дальше )

Почему сейчас стоит игнорировать бычью динамику по евро

- 28 мая 2018, 09:34

- |

«Очищение» политического ландшафта Италии от политиков активно ратующих за выход из еврозоны и имеющих опыт работы в правительстве — это одновременно и хорошо и плохо для евро. Хорошо это с точки зрения устранения неминуемых угроз, ведь если сейчас популистам некого «протолкнуть» в правительство им придется торговаться. С другой стороны долго торговаться не получится ведь правые партии уверенные в своей поддержке, и усиливая патовую ситуацию могут форсировать проведение новых выборов и тогда центристы и вовсе могут лишиться властных полномочий. Но могут и не лишиться если произойдут сдвиги в предпочтениях избирателей, поэтому популисты тоже рискуют и менее опасную консервативную борьбу пока, как видно, оставляют на первом месте.

Борьба за власть рискует перерасти в затяжной конфликт и стать хронической болезнью евро. Отскок единой валюты в понедельник отнюдь не ставка на на предотвращение угрозы или проблеск оптимизма, а всего лишь передышка, фиксация прибыли перед тем как тучи снова станут сгущаться.

Артур Идиатулин

Оптимизм под угрозой

- 23 мая 2018, 17:03

- |

«Рассогласование» на валютном рынке, наблюдается весьма нечасто однако всегда дает много ценной информации. Ослабление доллара против CHF и JPY одновременно с уверенным преимуществом перед другими, например австралийским и канадского долларом, евро и фунта, позволяют увидеть катализаторы движения. Налицо тренд risk aversion вместо игры экономика США vs. остальной мир, так пока со статистикой США вполне нормально и доходность выше 3% несмотря на серьезные «встречные ветра».

«Тихие гавани» демонстрируют положительную доходность во время ухудшения настроений, так как предпочтения инвесторов по активам смещаются в сторону тех что с низкой инфляцией и волатильностью, как следствие низких или отрицательных процентных ставок, положительного торгового баланса (так как страна больше экспортирует чем импортирует, что вызывает меньшее давление на национальную валюту) и хорошего кредитного статуса. Сегодня защитные активы в фаворе. Кэрри трейдеры, питающие интерес к разнице ставок, наоборот сейчас терпят убытки, это заметно по парам USDRUB, USDZAR, AUDCHF, EURCHF.

Полная версия в нашем обзоре:

Обзор актуальных катализаторов нефтяного рынка

- 22 мая 2018, 16:16

- |

Нефтяные котировки возобновили рост вновь подбираясь к уровню $80 за баррель, однако от текущих новостных катализаторов можно было ожидать больше. Среди них:

— Прогресс в американо-китайских переговорах по торговле, готовность Китая увеличить закупки углеводородов из США;

— Санкции США на госдолг Венесуэлы и корпоративный государственной нефтяной компании PDVSA;

— Потенциальное ограничение экспорта иранской нефти также из-за санкций США.

Рассмотрим каждое из них подробнее.

Китай и США договорились отложить тарифную войну «на неопределенный период» заявил Министр Финансов Стивен Мнучин. Судя по заявлению представителя администрации Белого Дома, США смогли уговорить Китай на ожидаемый компромисс — увеличение закупок энергоресурсов и аграрных продуктов, в чем, в принципе Китай, и так нуждался. Собственно поэтому местная китайская газета правительства описала компромисс как взаимовыгодный и лишенный потерь для Китая. В конкурентных отраслях Китай не прогнулся. Проблемы интеллектуальной собственности, объект пламенной риторики Трампа, остаются по всей видимости нерешенными. ZTE простили за торговлю с Ираном и Северной Кореей, без этой уступки Китай даже не хотел обсуждать изменение торговли с США.

( Читать дальше )