Анатолий Полубояринов

ВТБ размывает миноритариев в 2,5 раза, а котировки не падают

- 04 января 2023, 06:59

- |

ВТБ размещает 30,2 трлн обыкновенных акций по закрытой подписке.

Очередная допка «высокоэффективного» банка на подходе. Я постарался разобраться, какой это может оказать эффект на акции.

Спойлер: не все так плохо, как может показаться на первый взгляд. Но обо всем по порядку.

( Читать дальше )

- комментировать

- Комментарии ( 19 )

Какие облигации купить в 2023 году

- 30 декабря 2022, 03:07

- |

Облигации в 2022 году стали одним из немногих инструментов с которым можно было пережить штормы.

Индекс ОФЗ (полной доходности) с начала года вырос на 3,1%, а купив их на возобновлении торгов, можно было получить около 27%. Можно и больше, если поймать минимум, но так вряд ли у многих получилось сделать, купить же на открытии был реальный шанс у многих.

Сразу дисклеймер, что я этого конечно же не делал, а покупал Газпром, и смотрел на высокие объемы экспорта по СП и цены. Поэтому здесь обзор больше аналитический :)

Темы облигаций в этом году я подробно касался в двух обзорах, где сделал несколько подборок:

В апреле, например, была подборка с которой можно получать купоны по ОФЗ ежемесячно:

( Читать дальше )

Итоги недели: парад разрешений

- 26 декабря 2022, 10:27

- |

Индекс по итогам прошлой недели остался примерно в тех же местах, что и ранее. Но учитывая валютные движения, его долларовый вариант занырнул под отметку 1000, что последний раз случалось на мобилизации.

Неделя вышла достаточно насыщенная на события:

Иностранным компаниям разрешили выводить деньги с дочек

НРД разблокировали

Рубль быстро слабел, но перестал

Озон получил разрешение Кипра

Киви получил разрешение Кипра

Алроса рассказала о добыче и прибыли

Дивиденды ММК

Новые акции на биржах

Прибыль Камаза

Иностранным компаниям разрешили выводить деньги с дочек

Условия для иностранных «дочек»:

1) размер выплачиваемой прибыли составляет не более 50% от общего размера чистой прибыли предыдущего года;

2) проводится ретроспективный анализ выплаты дивидендов за прошлые периоды;

( Читать дальше )

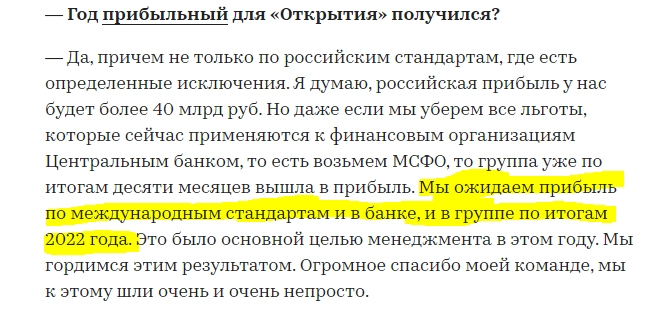

Как Открытие животворящий достаточность ВТБ вытаскивал

- 23 декабря 2022, 03:52

- |

Банк ВТБ покупает у ЦБ Банк Открытие суммарно за 340 млрд рублей.

233 млрд рублей дадут деньгами, плюс накинут ОФЗ на 107 млрд рублей.

Открытие за 11 месяцев по РСБУ заработал 33,4 млрд рублей, по МСФО тоже прибыльный, согласно недавнему интервью Михаила Задорнова.

( Читать дальше )

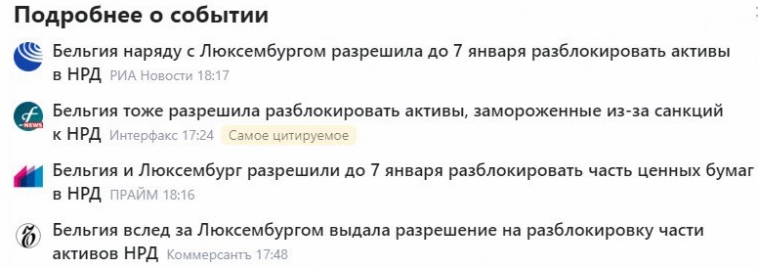

Центральный банк возбудил рынок

- 22 декабря 2022, 01:46

- |

Владимир Чистюхин — первый зампред ЦБ, про которого в марте ходили слухи, что он сменит Набиуллину на посту главы ЦБ. В итоге не срослось. Вчера зампред проводил лекцию в МГИМО и, кажется, сам того не осознавая, возбудил рынок одним комментарием.

Лекция шла полтора часа, и уже на десятой минуте зампред ЦБ сказал, что Люксембург (Клирстрим) и Бельгия (Евроклир) выдали разрешение на разблокировку активов. До этого было известно только о лицензии Люксембурга.

СМИ подхватили:

В итоге в конце на сессии ответов на вопросы он все таки исправил свой комментарий про Бельгию и сказал: «Будет ли она, и в каком виде — это большой вопрос».

Про Клирстрим сказал следующее: «НРД сейчас занимается вопросом осмысления того, что дает это разрешение, оно не длинное, до 7 января 2023 года». Здесь любопытна формулировка, будто есть выбор что вытаскивать. Как бы в этом осмыслении сроки не упустить, ведь дверь открывается как раз в праздничные дни.

( Читать дальше )

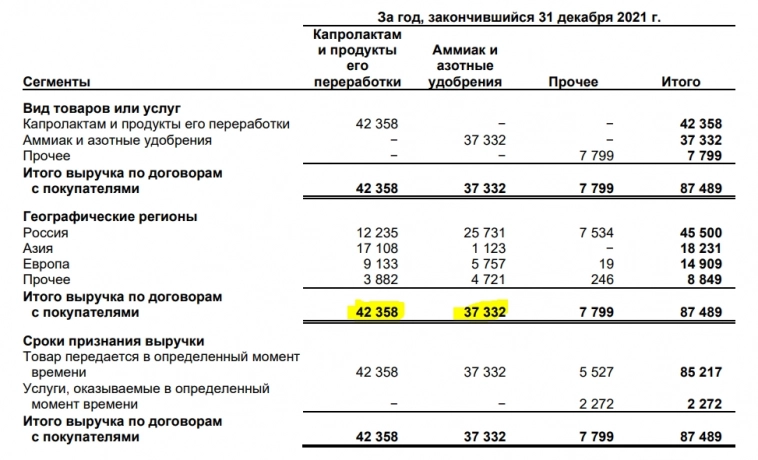

Куйбышевазот - на горизонте драйверы для переоценки акций

- 21 декабря 2022, 12:25

- |

Куйбышевазот в этом году, к сожалению, не публикует финансовые результаты. Из оперативной информации выпускают только итоги производственной деятельности.

Объемы в этом году по большей части ниже чем в 2021 году.

Причем, снижение в объемах как раз в сегменте капролактама и продуктах переработки, которые занимали в 2021 году большую часть выручки.

( Читать дальше )

Итоги недели: будущие страхи

- 19 декабря 2022, 10:48

- |

На неделе индекс чуть покраснел, мы все там же, чуть выше 2100.

Рынок готовится к жирным дивам Лукойла (отсечка завтра), после них денежный залп от Газпромнефти (28 декабря последний день), а в январе будут добивать Роснефть (10.01.2023) с Татнефтью (06.01.2023).

В этом выпуске:

Газ и Новатэк

МРСК и ФСК

Уточнение по НДПИ Алросы

Профицит бюджета и доходы

Киви покупает рекламу

Тинькофф может купить Точку

Ипо Вуш

АФК Система отчет

Газ и Новатэк

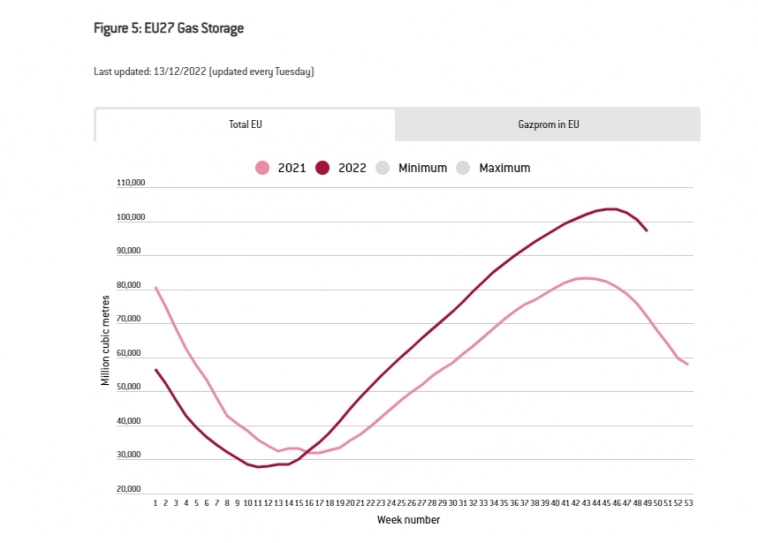

После января ждем эмбарго на нефтепродукты, холодов, и как Европа будет тратить запасы газа. Их много.

( Читать дальше )

Каких дивидендов ждать от Мосбиржи после падения котировок в 2 раза и роста чистой прибыли

- 15 декабря 2022, 17:07

- |

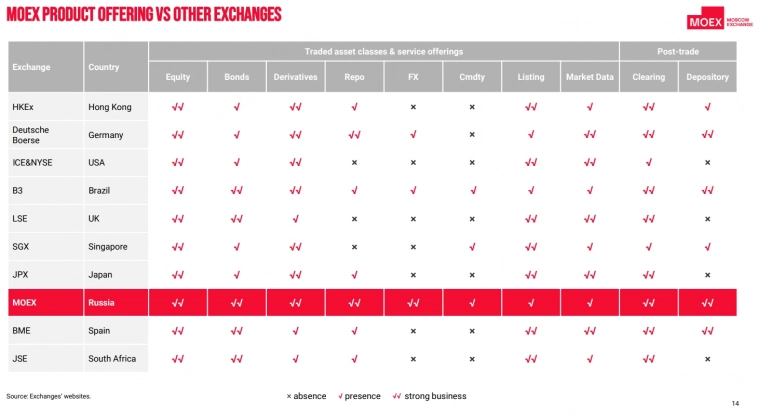

Мосбиржа — одна из важнейших компаний в финансовой инфраструктуре страны. Капитализация биржи составляет 200 млрд рублей и за год похудела в 2 раза. Разбираемся какие результаты, трудности у компании в этом году.

В России Мосбиржа — это монополист с точки зрения доступа к различным классам активов, и далеко не все мировые аналоги так могут:

( Читать дальше )

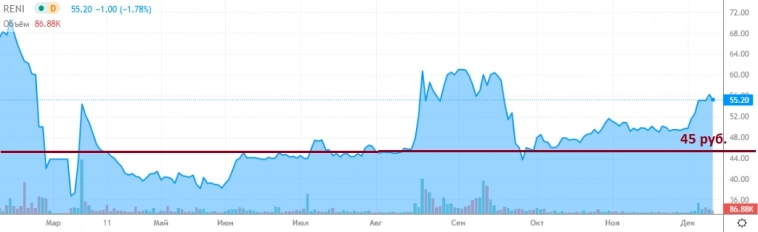

Рынок страховщиков и Ренессанс

- 12 декабря 2022, 14:57

- |

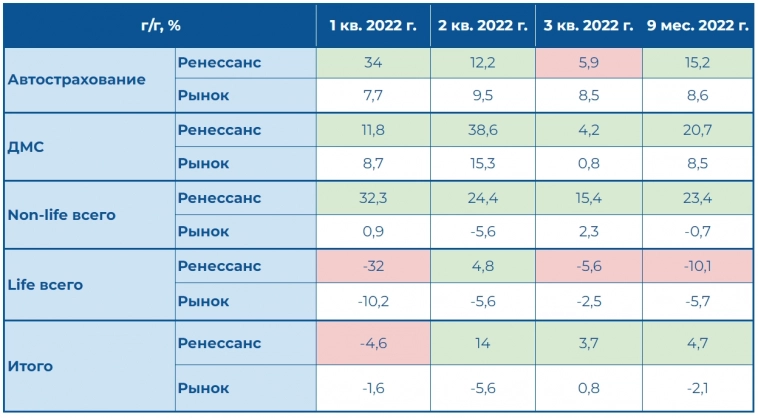

ЦБ выпускает отчеты по страховому рынку с большой задержкой и ежеквартально. За 3-ий квартал опубликовали только 7 декабря.

Динамику Ренессанса относительно рынка на двух кварталах смотрел не так давно. Небольшой апдейт, чтобы увидеть динамику сбора премий относительно рынка за 9 месяцев.

В 3-ем квартале видно, что во-первых рынок в целом оживился и вернулся к росту. Премий без Life-сегмента также вышли плюс, но пока это все сильно меньше инфляции. В автостраховании стабильный плюс по кварталам, что не есть хорошо, потому что комплектующие и затраты здесь выросли в среднем на 30%.

Провал по Life-сегменту относительно рынка — следствие большой доли рисковых видов услуг. На risk-off результат здесь должен быть лучше. Впрочем, это наверно не для 2022 года.

Зарабатывать по 5+ млрд рублей прибыли думаю смогут уже в следующем году. Подкупает, что растут лучше рынка и это даже компания роста в каком-то смысле. Но все это без подробных результатов и дивидендов (пока). Так что Сбер, кажется получше, но если ниже 45 рублей выглядит как верный уровень для покупок.

Есть акционеры? Не Сбера, его, я так понял, держат примерно все.

Итоги недели: ищем причины падения

- 12 декабря 2022, 10:50

- |

Прошла неделя эмбарго, индекс чуть подупал, но это все скорее топтание вблизи любимого в этом году уровня 2200.

Поговаривают, что дисконт Urals составляет почти 45% и продают за 43 бакса. Но как это высчитывают не очень понятно — это могут быть и штучные сделки. Не Uralsом едины, в Китай поставляют и более маржинальные сорта с гораздо меньшими дисконтами. Пока смотрим. Хитрый Олег, который мониторит заплывающие в порты мальтийские танкеры, говорит, что пока ситуация нормальная.

Русагро (-7,9%)

В лидерах падения много расписочных компаний. Русагро одна из таких. Компания показала, что можно перевести бумаги из НРД в Евроклир.

В целом неплохо, но в Евроклире Русагро стоит дешевле процентов на 20. А неплохо, потому что будет возможность получать дивиденды. Судя по всему, компания очень хочет начать платить. Не до конца понятно, могут ли они аккумулировать кэш на Кипре. Интуитивно кажется, что гонконгские дочки в этом могут помочь.

( Читать дальше )

теги блога Анатолий Полубояринов

- buyback

- EMC

- fix price

- M2

- mvid

- Ozon

- Softline

- VK

- Whoosh

- Wildberries

- X5

- акции

- анализ сектора

- банки

- белуга групп

- брокеры

- бурятзолото

- ВДО

- втб

- газпром

- Группа ЛСР

- Группа Позитив

- детский мир

- дефолт

- дивиденды

- дисконт Urals

- доллар рубль

- европейская электротехника

- европлан

- инвест идея

- инвестидея

- инвестиции в недвижимость

- ипотека

- Ипотека в РФ

- ИСКЧ

- КарМани

- комментарий

- Конференция смартлаба

- М.видео

- Магнит

- Максим Орловский

- Мечел

- ммцб

- Московская Биржа

- МТС

- нефть

- НРД

- Облигации

- обратный выкуп акций

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- оффтоп

- ПИК СЗ

- полиметалл

- полюс золото

- прогноз

- прогноз компании

- прогноз по акциям

- райффайзенбанк

- Распадская

- редомициляция

- Ренессанс Страхование

- рецензия на книгу

- росгосстрах

- ростелеком

- Самолет

- саратовский нпз

- сбербанк

- сделки M&A

- смартлаб премиум

- СПб Биржа

- статистика

- стонкс

- тинькофф банк

- Фосагро

- циан

- энел россия

- ЭсЭфАй

- эталон

- юнипро

- Яндекс