Как устроены этапы IPO у эмитента на примере СПб Биржи

Ходят

слухи, что СПб Биржа собирается на IPO. Решил наконец детально разобраться, как устроены все процедуры. Спешу поделиться инфой.

Что нам известно официально? 18 октября биржа

выпустила пресс-релиз, в котором сообщила о собрании акционеров, которое состоится 18 ноября, заодно, заявив, что готовит IPO:

В

сообщении раскрытия говорится, что акционеры должны будут утвердить крупную сделку

… предоставления членам совета директоров и ключевым должностным лицам ПАО «СПБ Биржа» гарантий возмещения расходов, издержек или ущерба в связи с исполнением ими должностных обязанностей....

… сделки, в совершении которой имеется заинтересованность: договора страхования ответственности членов совета директоров и ключевых должностных лиц ПАО «СПБ Биржа»....

Насколько я разобрался, это обязательная формальная процедура, которая связана с тем, что если компания собирается провести IPO, то у нее возникают дополнительные риски, а ответственность будут нести должностные лица компании. И чтобы перестраховаться от этих рисков, эта потенциальная ответственность на всякий случай страхуется. Вообще, по идее перед инвесторами ответственность несут банки-организаторы IPO, которые подписывают проспект, а вот эмитент уже несёт ответственность перед банками. Чтобы банки были спокойны, делается такая процедура. Если тут не прав, поправьте в комментариях.

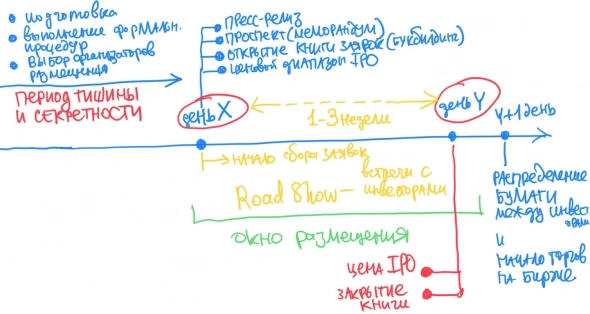

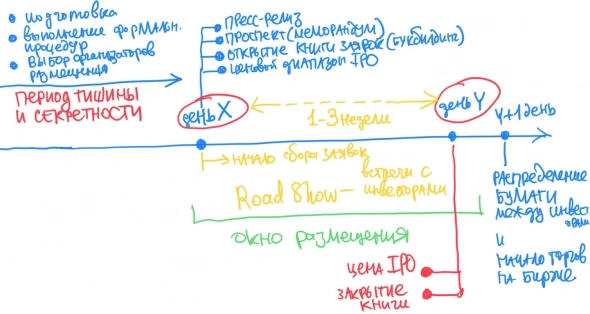

ДЕНЬ Х

Но для нас это не особенно интересно, чистая формальность. Мне всегда было интересно, как по этапам происходит IPO и как распространяется информация в ходе IPO. Насколько я понял, официально IPO стартует с

официального решения совета директоров о начале процедуры размещения.

Назовём этот день

ДЕНЬ X.

В этот день эмитент уже полностью готов к IPO. В этот день публикуется вся полная информация для инвесторов, главный источник информации для российских инвесторов — это

проспект эмиссии (насколько я помню из Закона о Рынке Ценных Бумаг). Это документ как правило страниц на 200, который содержит всё, что должны знать инвесторы.

Самое интересное в том, что

в момент проведения размещения представители компании принципиально не могут давать никакой информации, которой бы не содержалось бы в Проспекте ценных бумаг. Потому что считается, что это ставит инвесторов в неравное положение, а тот кто прочел проспект (меморандум), точно ничего не упустил из виду. Ходят слухи, что где-то в США как-то один топ-менеджер одной компании в процессе Road-show дал интервью где он рассказывал как он бухал и трахался в молодости, так юристы заставили компанию переписать проспект и включить полную цитату этого интервью в официальный документ для будущих инвесторов.

Авто-репост. Читать в блоге

>>>