IPO

Частная компания, которая хочет привлечь средства неограниченного круга инвесторов становится публичной за счет проведения первичного размещения своих акций.

Акции могут продавать либо текущие собственники компании либо компания может выпустить дополнительные акции (допэмиссия), которые размещаются на IPO.

После IPO компания получает биржевые котировки. Когда акции компании торгуются на бирже, легко подсчитать ее рыночную капитализацию.

Характерные признаки IPO:

- IPO называется процедура самого первого публичного предложения акций неограниченному кругу инвесторов. В случае, если акции уже выпущены и торгуются на бирже, то любой выпуск акций называется SPO — Secondary Public Offering

- привлечь капитал, за счет продажи вновь выпущенных дополнительных акций

- получить признаваемую биржевую котировку, получить рыночную капитализацию

- продать часть бизнеса, продав свои акции

Крайне редки случаи, особенно в России, чтобы инвесторы — покупатели акций на IPO зарабатывали. Как правило, компании выходят на IPO тогда, когда их инвесторы готовы покупать их акции по заоблачным ценам. Компании, которые выходят на IPO, стараются продать свои акции по максимально возможной цене. Поэтому, как правило, после того, как бумаги выходят на биржу, потенциала для их роста уже не остается.

ссылки:

Что произошло с акциями компании «Живой офис» после IPO? (4.14)

-

Новые эмитенты могут привлечь в ходе IPO 2024г 60-100 млрд руб, при этом у одного из кандидатов есть амбиции провести сделку на 50 млрд руб — Ведомости

Новые эмитенты могут привлечь в ходе IPO 2024г 60-100 млрд руб, при этом у одного из кандидатов есть амбиции провести сделку на 50 млрд руб — Ведомости

Объем привлеченных средств в ходе первичных публичных размещений (IPO) на Московской бирже в 2024 г. может превысить 60 млрд руб. Такой прогноз сделали опрошенные представители инвестиционных домов. В 2023 г. новые эмитенты привлекли в ходе первичных размещений на Мосбирже около 40 млрд руб.

Мосбиржа ждет в этом году порядка 15 новых компаний, а также дополнительные размещения (SPO) уже торгующихся имён.

Среди новых эмитентов анлитики ожидают большое количество представителей IT-индустрии. Также, по словам экспертов, инвесторы могут увидеть представителей электронной коммерции и традиционного ритейла, а также производителей алкогольных напитков.

www.vedomosti.ru/investments/articles/2024/02/13/1019919-novie-emitenti-60-100-mlrd-rublei

Авто-репост. Читать в блоге >>> Мосбиржа ожидает в 2024г больше 20 IPO-SPO — управляющий директора

Мосбиржа ожидает в 2024г больше 20 IPO-SPO — управляющий директора

Московская биржа ожидает в 2024 году увеличения числа первичных (IPO) и вторичных (SPO) размещений акций, в зависимости от состояния рынка может состояться больше 20 сделок, заявил управляющий директор Московской биржи Владимир Крекотень.

1prime.ru/Financial_market/20240131/842942299.html

Авто-репост. Читать в блоге >>> Образовательная корпорация "Синергия" планирует провести IPO на Мосбирже в 2025–2027гг — Ведомости

Образовательная корпорация "Синергия" планирует провести IPO на Мосбирже в 2025–2027гг — ВедомостиОбразовательная корпорация «Синергия» планирует провести первичное публичное предложение акций (IPO) на Московской бирже в 2025–2027 гг. В текущем году она может выйти на предварительное предложение бумаг (pre-IPO), заявил на пресс-конференции корпорации ее президент Вадим Лобов.

В состав корпорации входит более 50 компаний, большая часть – образовательные. Среди них – одноименные университет, колледж, школа бизнеса и онлайн-школа, а также платформа Sinergy kids для обучения дошкольников, центр переподготовки, языковой центр. В корпорации еще не решили, в каком виде будет проходить IPO, объединение компаний в холдинг и размещение его акций – лишь один из вариантов.

www.vedomosti.ru/investments/articles/2024/01/29/1017176-obrazovatelnaya-korporatsiya-sinergiya-planiruet-viiti-na-ipo

Авто-репост. Читать в блоге >>> Статистика всех российских IPO с 2014 по 2023 год: на что может рассчитывать частный инвестор от участия в IPO? W#61

Статистика всех российских IPO с 2014 по 2023 год: на что может рассчитывать частный инвестор от участия в IPO? W#61

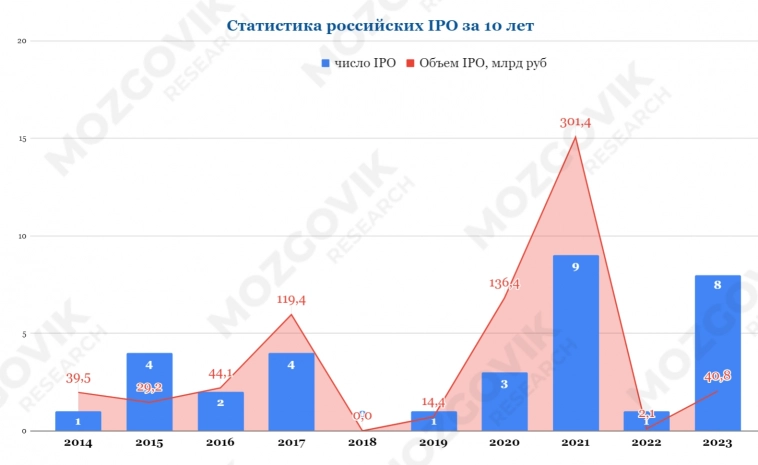

На 2024 год запланировано порядка 25 первичных размещений акций российских компаний (IPO) на Мосбирже.

Даже если половина их запланированного числа выйдет на биржу, то это будет самый удачный год для IPO за 17 лет.

В этой заметке мы решили собрать статистику по всем IPO за последние 10 лет, чтобы иметь представление о том, как выглядел рынок первичных размещений и каких результатов удалось достичь инвесторам, которые вложились в российские бумаги на IPO.

👉За 10 лет на российском рынке состоялось 33 IPO на общую сумму 727 млрд рублей.

👉в 15 случаях из 33 акции торгуются выше цены IPO (45%)

👉2 из 33 (или 6%) закончились фактическими банкротствами и потерей более 95% капитала (ФГ Будущее и Обувь России)

👉2 из 33 закончились почти банкротствами, с потерей около 90% капитала (ОВК, СПб Биржа).

👉Итого 12% всех IPO привели к почти полной потере капитала

Таблица: «Статистика всех российских IPO за 10 лет (2014-2023)»:

Авто-репост. Читать в блоге >>> t.me/CryptoBillionere_bot?start=1007523329

t.me/CryptoBillionere_bot?start=1007523329

Друзья однозначно рекомендую этот криптообменник!!!

Курсы 🔥 Скорость транзакций 🚀

Обнаружен месяц в году, в котором компании чаще всего выводят свои акции на IPO

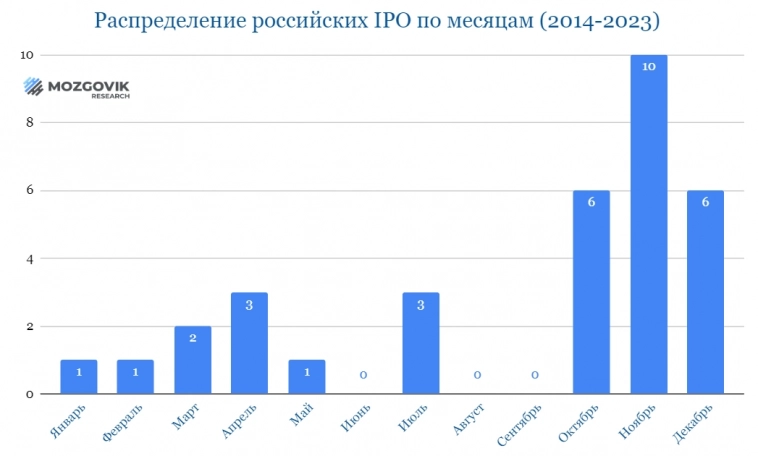

Обнаружен месяц в году, в котором компании чаще всего выводят свои акции на IPOЗа последние 10 лет в России:

👉ни разу не было IPO в июне, августе и… сентябре!!!

👉В январе тоже скорее всего мы нескоро еще увидим IPO, единственное размещение которое было в этом месяце — это Светофор (2021)

👉больше всего IPO было проведено в ноябре (10 штук), в октябре и декабре по 6 штук

За последние 10 лет в России:👉ни разу не было IPO в июне, августе и… сентябре!!!👉больше всего IPO было проведено в ноябре (10 штук), в октябре и декабре по 6 штук

Авто-репост. Читать в блоге >>> Разбираемся в IPO: Путь к финансовым возможностям.

Разбираемся в IPO: Путь к финансовым возможностям.

🚀 Что такое IPO?

IPO, Или Initial Public Offering — это момент (грубо говоря), когда частная компания предлагает свои акции общественности, делая их доступными для обычных инвесторов.

🎓 Как в нем учавствовать?

1. Следите за новостями. Узнавайте о предстоящих IPO через финансовые новостные источники.

2. Открыть брокерский счет (думаю он уже у всех есть, но все же).

3. Выясните детали IPO. Изучите фундаментал компании, поняв, сколько акций они предлагают и по какой цене.

💰 Можно ли заработать?

Да, конечно! Успешные IPO могут принести приличные доходы. Однако, как и с любыми инвестициями, есть свои риски. Помните, что прошлое успеха не гарантирует будущего.

👣 Ключевые шаги для участия в IPO:

• Исследование: Погрузитесь в детали компании, разберите все детали и сделайте выводы.

• План действий: Разработайте стратегию в зависимости от ваших финансовых целей.

• Следите за сроками: IPO — это моменты, поэтому будьте внимательны к срокам.

📈 Заключение:

Участие в IPO — это возможность как заработать на успехе перспективной компании, так и потерять. Будьте аккуратны, соблюдайте свою стратегию и все будет четко!

Авто-репост. Читать в блоге >>> ПУТИН ПОРУЧИЛ РАСШИРИТЬ ВОЗМОЖНОСТИ ДЛЯ РАЗМЕЩЕНИЯ ЦЕННЫХ БУМАГ ВЫСОКОТЕХНОЛОГИЧНЫХ КОМПАНИЙ

ПУТИН ПОРУЧИЛ РАСШИРИТЬ ВОЗМОЖНОСТИ ДЛЯ РАЗМЕЩЕНИЯ ЦЕННЫХ БУМАГ ВЫСОКОТЕХНОЛОГИЧНЫХ КОМПАНИЙ

ПУТИН ПОРУЧИЛ РАСШИРИТЬ ВОЗМОЖНОСТИ ДЛЯ РАЗМЕЩЕНИЯ ЦЕННЫХ БУМАГ ВЫСОКОТЕХНОЛОГИЧНЫХ КОМПАНИЙ

Авто-репост. Читать в блоге >>> Ювелирная компания Sokolov будет "глобально" готова к IPO к осени 2024г — CEO

Ювелирная компания Sokolov будет "глобально" готова к IPO к осени 2024г — CEOЮвелирная компания Sokolov будет «глобально» готова к IPO к осени 2024 года — завершит все необходимые инфраструктурные преобразования и процессы — и тогда уже будет ждать подходящей конъюнктуры рынка, сообщил журналистам CEO Николай Поляков.

По оценкам Sokolov, выручка компании в 2023 году составит около 50 млрд рублей, что в 1,6 раза больше результата прошлого года. Общий объем российского рынка оценивается в 356 млрд рублей. По EBITDA Sokolov ожидает рост в 2,3 раза, до 10,3 млрд рублей (ранее прогноз составлял 9 млрд рублей). Рентабельность по EBITDA по итогам года оценивается в 25%.

В натуральном выражении Sokolov в 2023 году произвел 42 тонны ювелирных украшений, план на следующий год — 55 тонн.

www.interfax.ru/business/

Авто-репост. Читать в блоге >>>

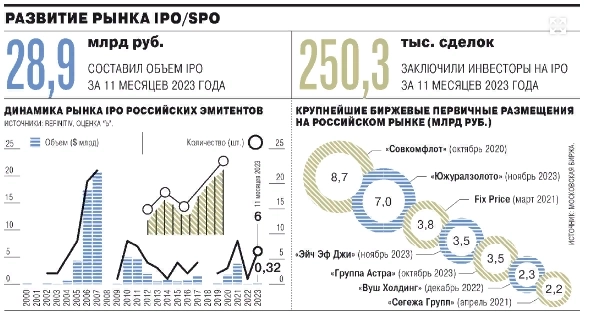

2023 год может повторить на рынке IPO успех позитивного 2021 года — ЪС учетом начавшихся в декабре размещений Совкомбанка и «Мосгорломбарда»...

Nordstream, Хм, неплохо, спасибо за статистику 2023 год может повторить на рынке IPO успех позитивного 2021 года — Ъ

2023 год может повторить на рынке IPO успех позитивного 2021 года — Ъ

С учетом начавшихся в декабре размещений Совкомбанка и «Мосгорломбарда» в целом за 2023 год пройдет 8 первичных размещений акций. В истории российского рынка были лишь три года с таким результатом, а серьезно превышали его только показатели далеких и спокойных не только для РФ, но и для мира 2006–2007 годов.

Впрочем, объемы размещений заметно уступают показателям прошлых лет. Общий объем шести завершенных IPO составил 29 млрд руб. и в целом по году вряд ли превысит 50 млрд руб., то есть составит не более $0,5 млрд.

Текущие размещения проходят в условиях фактической изоляции российского рынка, в них не участвуют ни зарубежные инвестбанки, ни иностранные фонды.

В уже прошедших размещениях прошлого («Вуш Холдинг») и этого года («Хэндерсон», «ЕвроТранс», «Южуралзолото») количество участников-физлиц оценивалось в десятки тысяч человек. В размещении акций «Группы Астра» — 118 тыс. человек (второй результат после «народного IPO» ВТБ). Во вторичных размещениях (ТМК, «Инарктика», «Софтлайн») количество участников составляло 6,5–31 тыс. человек.

Авто-репост. Читать в блоге >>> Путин поручил упростить эмиссию ценных бумаг небольших динамично растущих компаний

Путин поручил упростить эмиссию ценных бумаг небольших динамично растущих компаний

Путин поручил упростить эмиссию ценных бумаг небольших динамично растущих компаний

t.me/tass_agency

Авто-репост. Читать в блоге >>> Бума IPO в 2024г и рекордного количества размещений не будет — Ведомости

Бума IPO в 2024г и рекордного количества размещений не будет — Ведомости

Бума IPO в 2024 г. и рекордного количества размещений не будет, ведь общая сумма сделок первичного и вторичного размещения акций в этом году составляет порядка 120 млрд руб., что меньше даже объема рынка высокодоходных облигаций. Институциональный спрос не готов поддержать этот бум, а на розничных инвесторах рекорды не поставить. Но небольшие IPO создают питательную среду, внутри которой появляется инвестор, а если он появляется, то со временем возникнет и возможность делать большие сделки — эксперты.

www.vedomosti.ru/investments/articles/2023/12/04/1009149-rossiiskii-rinok-riskuet-stat-kazachei-volnitsei-malenkih-ipo

Авто-репост. Читать в блоге >>> Книга заявок на IPO Dubai Taxi в Дубае оказалась переподписана более чем в 130 раз: компания получила от инвесторов заявки на $41 млрд при планах разместить акции на $315 млн — Bloomberg

Книга заявок на IPO Dubai Taxi в Дубае оказалась переподписана более чем в 130 раз: компания получила от инвесторов заявки на $41 млрд при планах разместить акции на $315 млн — Bloomberg

Книга заявок на IPO Dubai Taxi в Дубае оказалась переподписана более чем в 130 раз: компания получила от инвесторов заявки на $41 млрд при планах разместить акции на $315 млн. Компания заявила, что это самый высокий уровень переподписки за всю историю IPO в Дубае.

Правительство эмирата продало 624,75 миллиона акций, или 25% акций, по 1,85 дирхама каждая, что является верхней границей рыночного диапазона , говорится в сообщении. Стоимость Dubai Taxi оценивается в 4,62 миллиарда дирхамов, а торги акциями начнутся 7 декабря.

Огромный уровень спроса на IPO Dubai Taxi подчеркивает пропасть между быстро развивающимся рынком листинга в Персидском заливе и мрачными настроениями во всем мире, где продажи акций в течение последних двух лет сдерживались высокими процентными ставками и волатильностью рынка.

Вместо этого богатый энергоресурсами регион стал горячей точкой для IPO благодаря повышенным ценам на нефть, сильному спросу местных инвесторов и усилиям правительства по листингу государственных компаний.

Авто-репост. Читать в блоге >>> IPO и почему я в них не участвую

IPO и почему я в них не участвуюПериодически меня спрашивают про моё отношение к IPO. И я неизменно повторяю, что считаю это мероприятие крайне полезным для развития рынка, но сам я вкладываю деньги на первичном размещении.

В большой степени это продиктовано моим подходом в инвестициях, который не позволяет мне оценить перспективность компании и её стоимость на момент IPO. Но кроме этого, отпечаток накладывает то, что я читал в различных книгах.

Например, у того же Грэма, который шутливо предлагал расшифровывать аббревиатуру IPO вот такими тремя вариантами:

✅ It’s Probably Overpriced (возможно, переоценены)

✅ Imaginary Profits Only (не приносят прибыли никому)

✅ Idiotic, Preposterous and Outrageous (дурацкие и опасные бумаги для идиотов)Очень сильно помогли мне исследования профессора Джея Риттера из Университета Флориды, который изучает IPO уже почти 40 лет. У него даже есть неофициальная кликуха «Мистер IPO». Они тоже подтвердили, что мне как инвестору стоит держаться подальше от этого мероприятия.

Авто-репост. Читать в блоге >>> Что такое IPO? Как принять участие в IPO?

Что такое IPO? Как принять участие в IPO?

Ближе к концу года на российском фондовом рынке бум IPO: началось все с компании Астра, затем сеть магазинов мужской одежды Хендерсон вышла на рынок, на подходе сеть автозаправок ЕвроТранс, про нее будет отдельный пост.

По слухам собираются на биржу Совкомбанк, лизинговая компания Аренза, Калужский ликероводочный завод Кристалл, Мосгордомбард и другие.

Посмотрим что такое IPO и стоит ли в нем участвовать.

IPO (Initial Public Offering) — первичное публичное размещение акций на фондовом рынке.

Компания предлагает акции с целью привлечения дополнительного. В отличие от первичного размещения облигаций, где доходность можно спрогнозировать, IPO очень непредсказуемо. Бывает что акции растут сразу после размещения (как было с Астрой, Genetico и группой Позитив), бывают падают (Кармани, Fix price и Хендерсон).

Подготовкой вывода акций на фондовый рынок занимается андеррайтер — банк, который оценивает компанию и определяет количество акций и первоначальную цену.

Участие в IPO. Особенности

Авто-репост. Читать в блоге >>> В Финаме спрогнозировали более 100 IPO в России в ближайшие 3-4 года

В Финаме спрогнозировали более 100 IPO в России в ближайшие 3-4 года

В течение ближайших трех-четырех лет в инвестиционной компании «Финам» ожидают более 100 новых сделок на рынке первичного публичного размещения (IPO), рассказала управляющий директор по долговым рынкам капитала ИК «Финам» Мария Романцова.

По словам Марии Романцовой, число технических готовых к IPO компаний на российском рынке составляет 3 тыс., а на рынке облигаций потенциальных эмитентов, формально соответствующих требованиям биржи, — в десять раз больше, 30 тыс.

quote.ru/news/article/6539086e9a79479fb100981b

Авто-репост. Читать в блоге >>> Документ, стандартизирующий оценку юниорных компаний к IPO, будет разработан до конца года — директор департамента ЦБ

Документ, стандартизирующий оценку юниорных компаний к IPO, будет разработан до конца года — директор департамента ЦБДокумент, стандартизирующий оценку юниорных компаний к IPO, будет разработан до конца года, заявил замдиректора департамента корпоративных отношений ЦБ РФ Андрей Зорин на заседании комитета Совета Федерации по природопользованию.

Компания «АЛМАР — алмазы Арктики», которая еще в прошлом году заявила о планах провести IPO на «СПБ бирже», столкнулась с проблемами при подготовке такой оценки, рассказал Зорин.

Юниорные компании — это, как правило, небольшие частные предприятия, занимающиеся геологоразведкой, чаще всего поиском твердых полезных ископаемых. За границей юниорное движение очень развито, как и механизм привлечения средств такими компаниями через биржу.

www.interfax.ru/business/

rg.ru/2022/07/19/iuniory-idut-na-birzhu.html

Авто-репост. Читать в блоге >>> 🤩 ИПОмания на российском рынке

🤩 ИПОмания на российском рынке

Итак, что мы имеем: в последнее время резко активизировался рынок первичных размещений. Новые эмитенты рвутся на биржу, как Кипелов на свободу, и рассаживают семена оптимизма в умы инвесторов. Уведомление о выходе Астры пришло буквально всем! Сила, с которой пытаются впарить акции поражает и отталкивает одновременно. Но, быть может я стал ксенофобом и возмущаюсь почем зря? Ну что ж, давайте разберемся.

Бум IPO — что он значит для долгосрочного инвестора?

Бум IPO — что он значит для долгосрочного инвестора?

Авто-репост. Читать в блоге >>> Про-IPO. Или как проиграть рынку

Про-IPO. Или как проиграть рынку

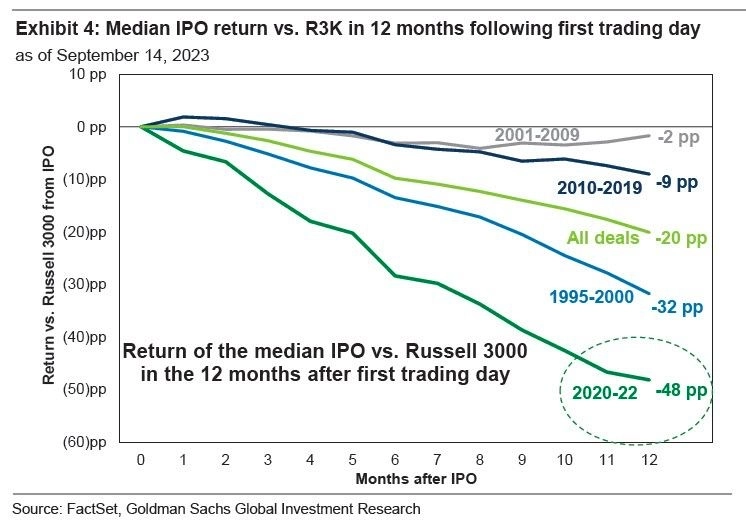

ЦБ, Минфин и МосБиржа то и дело анонсируют предстоящие в России десятки новых IPO. Есть внутренний спрос (вездесущие «физики»), формируется внутреннее предложение (на NASDAQ не выйдешь). Хотим как в Иране, хотим лучше, чем в Иране.Немного о глобальном тренде IPO. Без суверенных рыночных и правовых особенностей, которые, если и способны отклонить тренд, то не к улучшению результата.

На иллюстрации сравнение динамики средних цен размещенных на IPO акций с динамикой глобального индекса акций. В среднем за всё время наблюдений, за периоды с 1995 по 2000 гг., с 2001 по 2009 гг., с 2010 по 2019 гг., за 2020-22 гг. сравнение не в пользу IPO. В последние годы экстремально не в пользу, с потерей к рынку акций до почти -50%.

На IPO бумаги продаются относительно дорого, с прицелом на рост компании в будущем. И дороговизна не всегда оправдана, и рост не всегда происходит. Ведь если звезды зажигают, значит это кому-нибудь нужно? По статистике, не (обычно частному) инвестору.

Авто-репост. Читать в блоге >>> Нужен совет знатока фин.анализа

Нужен совет знатока фин.анализа

.

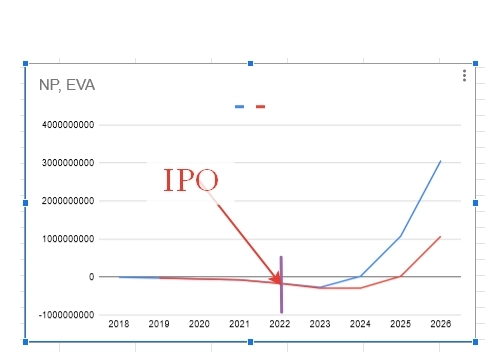

Некая компания предложила мне участвовать в первичном размещении в качестве миноритария. Запросил я меморандум. Дали. Однако ж, разбираться пришлось самому. Что-то вытащил, в Ёксель положил, график чистой прибыли (NP) и экономической добавленной стоимости (EVA) построил...

Получилась вот такая картинка:

Вопрос: как вы, уважаемые знатоки, посоветовали бы? Рисковать или не нужно? Сразу оговорюсь, что денег лишних нет.

Заранее благодарен за конструктивный совет.

Авто-репост. Читать в блоге >>> Онлайн-встреча MUST c потенциальными инвесторами и партнёрами

Онлайн-встреча MUST c потенциальными инвесторами и партнёрами

Привет, Смартлаб!

Напоминаем! Сегодня в 17:00 по мск состоится онлайн-встреча команды MUST с инвесторами и потенциальными партнерами.

На мероприятии расскажем:

- 🔥 Как возместить 30-50% от суммы инвестиции через возврат НДФЛ от Фонда Сколково;

- ⌛️ Когда стартует Pre-IPO и продажи акций АО «МАСТ РУС» на Альфа-Инвестиции?

- 😉 Как инвестору получить дисконт?

- ℹ️ Про историю развития и планы реализации проекта.

- 💰Поговорим про Pre-IPO MUST и его потенциальную доходность.

- 📈 Расскажем как стать совладельцем и акционером платформы MUST и сколько на этом можно заработать.

- ❓Ответим на все Ваши вопросы по проекту.

Авто-репост. Читать в блоге >>> Зачем MUST на Смартлабе или коротко о том, что компания может предложить инвесторам!

Зачем MUST на Смартлабе или коротко о том, что компания может предложить инвесторам!

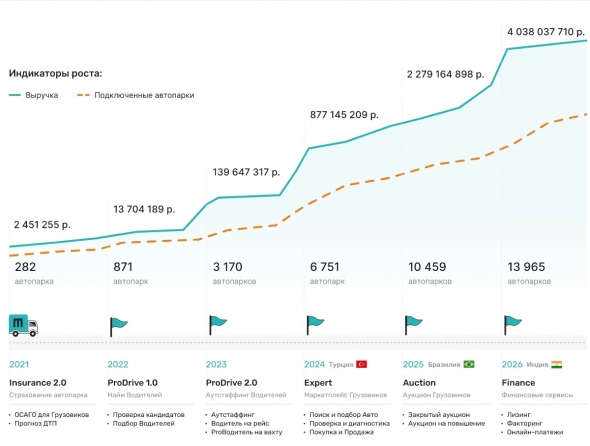

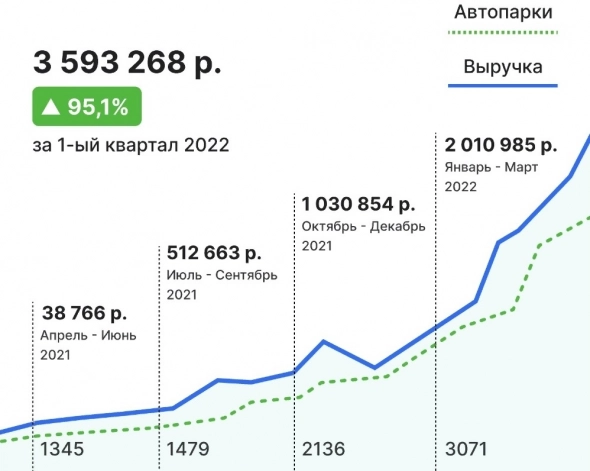

MUST проводит Pre-IPO, в котором могут принять участие как квалифицированные, так и неквалифицированные инвесторы. В текущем раунде мы предлагаем долю в размере 4,76% за ₽30 млн. Вся компания сейчас оценена в ₽630 млн. В 2025 мы планируем выйти на биржу, проведя IPO с оценкой уже около ₽4,2 млрд, а в 2026 году — получить сопоставимую с приведенной оценкой выручку.

Текущие темпы роста подтверждают выполнимость столь оптимистичных на первый взгляд планов. Выручка MUST в первом квартале 2022 года увеличилась в 50 раз год к году. Такие темпы роста показал уже запущенный в этот период онлайн-сервис E-ОСАГО для грузовиков.

Авто-репост. Читать в блоге >>> Сбербанк оценил объем первых российских IPO в 2022 году в 3-10 млрд рублей

Сбербанк оценил объем первых российских IPO в 2022 году в 3-10 млрд рублейСбербанк сейчас работает с несколькими компаниями, которые планируют выйти на IPO уже в 2022 году, заявил в интервью «Коммерсанту» зампред правления Сбербанка Анатолий Попов. По его мнению, состояние рынка позволяет рассчитывать на успех дебютных сделок.

Первые размещения, который сейчас обсуждает инвестиционной подразделение банка – это 3–10 млрд рублей. В случае положительных результатов первых сделок объемы могут вырасти до 15–20 млрд рублей на сделку. По мнению зампреда правления Сбера, сдерживающими факторами для инвесторов сейчас выступают общая неопределенность в отношении дальнейшего развития экономики и рынка, и в связи с этим короткий горизонт планирования.

На начало 2022 года банк вел переговоры с более 50 эмитентами, которые планировали выход на рынки акционерного капитала в течение 1–1,5 года. «Начало реализации этого отложенного спроса возможно уже в следующем году, если конъюнктура рынка останется благоприятной и дебютные размещения пройдут успешно», — отмечает Анатолий Попов.

Авто-репост. Читать в блоге >>>