Блог компании ИК Айгенис | Путеводитель по дивидендам российской нефтянки

- 29 августа 2024, 18:17

- |

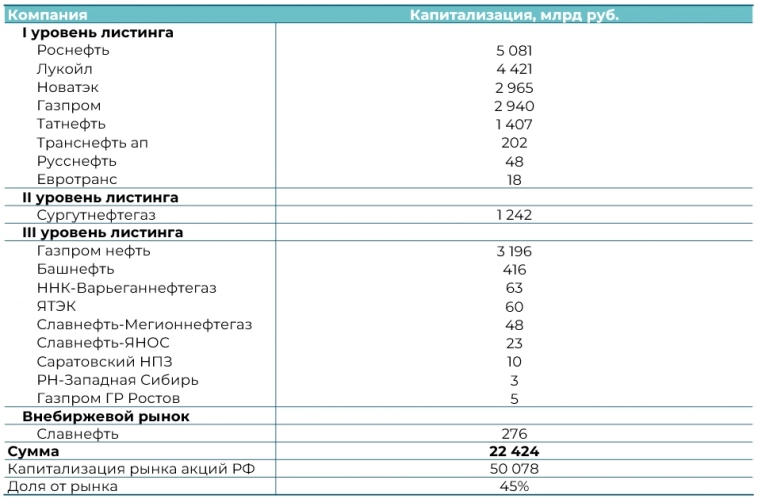

Нефтегазовый сектор является крупнейшим в структуре российского рынка акций: на его долю приходится 45% капитализации всего рынка. Крупнейшими и наиболее ликвидными акциями являются бумаги Роснефти, Лукойла, Газпрома, Новатэка, Татнефти и Сургутнефтегаза.

Каким акциями представлен российский нефтегазовый сектор

Нефтегазовые компании, не только в России, но и за рубежом, исторически считались дивидендными аристократами, предлагая инвесторам дивидендную доходность выше среднерыночной. В последние годы дивидендная доходность российского нефтегазового сектора заметно выросла. Это было связано с увеличением нормы дивидендных выплат, с ростом дивидендов вследствие ослабления рубля и, в 2022-2023 гг., с падением цен акций из-за взлета страновой премии за риск на геополитике.

Далеко не все российские нефтегазовые компании предлагают высокую дивидендную доходность. Ниже мы разберем, какие акции исторически были наиболее привлекательными с этой точки зрения, какие компании отличались стабильностью, и какие компании могут увеличить норму дивидендных выплат в будущем.

Дивидендная доходность российских нефтегазовых компаний, среднее за период

Газпром нефть

Газпром нефть — четвертая по объему добычи российская нефтегазовая компания. Несмотря на большой размер ее бумаги находятся в III уровне листинга Мосбиржи из-за низкой доли акций в обращении (4%).

Целевым уровнем дивидендных выплат является 50% чистой прибыли по МСФО, скорректированной на разовые статьи. Последние выплаты были сделаны исходя из 75% чистой прибыли. Чистая прибыль компании, как правило, существенно превышает свободный денежный поток из-за больших инвестиций в рост добычи, поэтому потенциал роста нормы дивидендных выплат ограничен, и есть риск нормализации показателя до целевых 50%. Газпром нефть не имеет в истории пропущенных дивидендных выплат.

Татнефть — пятая по объему добычи российская нефтегазовая компания. Компания стремится выплачивать дивидендами не менее 50% чистой прибыли по РСБУ или МСФО в зависимости от того, какая величина на больше. Последние выплаты были сделаны исходя из 70% чистой прибыли и выше, однако в истории компании были примеры, когда менеджмент принимал решение не выплачивать дивиденды (по итогам 2019 г. и по итогам 9М20 из последних) вследствие резкого ухудшения рыночной конъюнктуры (Covid-19, развал сделки ОПЕК+ в 2020 г).

После прохождения пика инвестиционного цикла свободный денежный поток стал сопоставим с чистой прибылью. Последние дивиденды уже превышали 70% чистой прибыли, поэтому потенциал роста нормы дивидендных выплат ограничен.

Лукойл

Лукойл — вторая по объему добычи российская нефтегазовая компания. Компания стремится направлять на дивиденды 100% свободного денежного потока, скорректированного на арендные платежи и затраты на выкуп собственных акций.

В отчетности за 1П24 Лукойл раскрыл структуру инвестиционного денежного потока (ранее компания публиковала сокращенную отчетность, и дивидендную базу нельзя было рассчитать точно). Согласно этой отчетности, компания направила на дивиденды по итогам 1П23 75% свободного денежного потока. Также финальные дивиденды по итогам 2023 г. были на 20% ниже консенсус-прогноза, что предполагает урезанные выплаты. Таким образом, у Лукойла есть потенциал роста нормы дивидендных выплат до 100% свободного денежного потока. Более того чистая денежная позиция Лукойла на конец 1П24 достигла 900 млрд руб., что, за вычетом ожидаемых дивидендов по итогам 1П24 на уровне 350 млрд руб. или 500 руб. на акцию, транслируется в потенциальные дополнительные дивиденды в размере 770 руб. на акцию с доходностью 12%.

Лукойл отличается постоянностью и несет низкий риск рекомендации нулевых дивидендов. Компания лишь однажды отложила выплату дивидендов (по итогам 2021 г.), перенеся их в с мая 2022 г. на октябрь.

Башнефть

Башнефть — дочерняя компания Роснефти. После перехода под контроль госкомпании в 2016 г. Башнефть резко снизила объем раскрываемой информации, акции были переведены в III уровень листинга Мосбиржи. Компания, по сути, выпала из поля зрения крупных инвесторов. Тем не менее Башнефть не перестала быть привлекательной для инвесторов с агрессивным риск-профилем.

В последние годы компания направляет на дивиденды 25% чистой прибыли по МСФО, таким образом Башнефть имеет высокий потенциал роста дивидендов через увеличение нормы выплат. Компания характеризуется постоянностью дивидендных выплат (компания не платила дивиденды только по итогам 2020 г., когда был Covid-19 и развалилась сделка ОПЕК+), и мы видим низкий риск их приостановки, в том числе, потому что от дивидендов Башнефти сильно зависит бюджет Башкортостана.

Транснефть ап

Транснефть — оператор магистральных нефтепроводов и нефтепродуктопроводов, естественная монополия. Тарифы Транснефти устанавливаются государством, поэтому ее финансовый результат, и, как следствие, дивиденды, более предсказуемы по сравнению с нефтегазовыми компаниями. Транснефть, как правило, направляет на дивиденды 50% чистой прибыли по МСФО, поэтому потенциал роста дивидендов через увеличение нормы выплат является высоким. Однако вероятность такого исхода мала, так как компания — государственная и действует в рамках установленных положений. Транснефть не имеет в истории пропущенных дивидендных выплат.

Сургутнефтегаз

Обыкновенные акции. Сургутнефтегаз — третья по объему добычи российская нефтегазовая компания. Исторически Сургутнефтегаз направлял на дивиденды по обыкновенным акциям фиксированную сумму, не зависящую от финансового результата компании, периодически ее индексируя. Дивидендная доходность была одной из самых низких в секторе.

Привилегированные акции. «Префы» Сургутнефтегаза — самая экзотическая акция в российском нефтегазовом секторе. На дивиденды по этим акциям компания направляет около 7% чистой прибыли по РСБУ. Прибыль в большей степени зависит от переоценки долларовых активов компании из-за изменения курса нежели от цен на нефть. Чем слабее рубль к доллару, тем выше положительная курсовая разница и, как следствие, прибыль компании, и наоборот. В периоды резкого снижения рубля к доллару дивидендная доходность префов Сургутнефтегаза достигала 20%.

Таким образом, покупка префов — это ставка на падение рубля, или страховка от падения рубля. Стоит отметить, что покупка акций уже по факту сформировавшейся высокой доходности несет высокий риск получения убытка, так как дивдоходность будет «съедена» дивидендным гэпом, дальнейшая динамика акций будет зависеть от ожиданий рынка по курсу доллара на конец года, а потенциальное укрепление рубля приведет к убыткам при прочих равных. Сургутнефтегаз не имеет в истории пропущенных дивидендных выплат.

Целевым уровнем дивидендных выплат Газпрома является 50% чистой прибыли по МСФО, скорректированной на разовые статьи отчетности. Газпром — самая непоследовательная компания в нефтегазовом секторе в вопросе дивидендных выплат. В мае 2022 г. менеджмент компании рекомендовал дивиденды по итогам 2021 г., что обусловило приток денег инвесторов в акции. Однако в июне рекомендация была отозвана, а вместо дивидендов Газпрому начислили разовый налог на добычу полезных ископаемых. В результате этих изменений государство, как и в сценарии с дивидендами, получало деньги от Газпрома на ту же сумму, однако миноритарии оставались без дивидендов. Акции концерна рухнули на треть на этих событиях. Неприятным сюрпризом также стал отказ от дивидендов по итогам 2023 г., что привело к падению акций на 10%.

Роснефть

Роснефть — самая крупная по объему добычи российская нефтегазовая компания. Целевым уровнем дивидендных выплат является 50% чистой прибыли по МСФО. Компания не корректирует прибыль на разовые статьи, таким образом, есть риск, что дивидендная база будет ниже не из-за слабых результатов операционной деятельности, а из-за бухгалтерских корректировок (отрицательные курсовые разницы из-за ослабления рубля, списание активов и т.д.) Так как Роснефть направляет на дивиденды половину чистой прибыли, потенциал роста дивидендов через увеличение нормы выплат является высоким, однако вероятность такого исхода мала, так как компания — государственная и действует в рамках установленных положений. Роснефть не имеет в истории пропущенных дивидендных выплат.

Новатэк — крупнейшая российская газодобывающая компания. Целевым уровнем дивидендных выплат является 50% чистой прибыли по МСФО, скорректированной на разовые статьи. Исторически дивидендная доходность была одной из самых низких в секторе, что было связано с высокими инвестициями в рост добычи и производство СПГ. Новатэк имеет высокий потенциал роста дивидендов через увеличение нормы выплат, однако компания находится в активной инвестиционной фазе, в рамках которой Новатэк строит заводы по сжижению газа, и поэтому рост нормы выплат в ближайшие годы выглядит маловероятным сценарием, особенно с учетом санкций в конце 2023 г. Новатэк не имеет в истории пропущенных дивидендных выплат.

Дивидендная доходность при текущей цене на нефть и курсе доллара

Новости тг-канал

Новости тг-канал