Здравствуйте, случилась такая неприятность брокер ВТБ на ИИС сам продал офз 26232 и на следующий день их выкупил, и заимел комиссии и прочее, и не понятно остановится на этом или будет каждый день снимать деньги. Для нас биржа прикрыта, до брокера не дозвониться, письмо написал. Случалось у кого-то подобное, и что делать?

theradiance17, у вас покупка с плечом. Брокер делал всё правильно.

Сбросьте плечо. Вы купили бумаги в кредит.

Изучайте материал, прежде чем начинать торговать. Вы допустили грубую ошибку. Прямо сейчас пересмотрите весь портфель и определите, что надо продать. Когда откроются торги продавайте.

Дмитрий Зы,

офз не торговал, последняя покупка была 25 февраля на 4 тысячи — акций, деньги на счету были

theradiance17,

24 февраля продавал VTBM, а 25 покупал, то есть в этот период денег не хватало?

theradiance17, фонды торгуются в режиме Т+2. То есть скорее всего вы купили с плечом. Но на следующий день плечо должно было закрыться. Следующий торговый день это 28 февраля. Так как торги были отменены и до сих пор не возобновлялись — у вас открыто брокерское плечо.

Смиритесь и ждите 9 марта. А пока у вас есть время — почитайте про режим торгов Т+2 и как правильно торговать, чтобы не попадать в такую ситуацию, как у вас. На Ютубе были видео на подобную тему.

Желаю вам удачи. Не расстраивайтесь по данной ситуации. Считайте, что вы заплатили за урок.

Дмитрий Зы,

Спасибо, но главный вопрос — мне до 9 числа каждый день платить?

theradiance17, да. Каждый календарный день. Это как кредит. Я не помню точно какой процент, но допустим, что 17% годовых плечо в лонг.

Тогда 17/365=0,046% в день. То есть каждый день цена покупки любой из позиций в вашем портфеле будет увеличиваться на этот процент. Брокер сам определяет какую позицию будет «обесценивать» в наступившую ночь.

Так было, так есть, так будет. Это нормальная практика.

Как я понял вы торгуете через ВТБ брокера. В личном кабинете инвестора можно отключить маржинальную торговлю. Тогда система вам не даст провести сделку и вы никогда не купите/продадите с плечом.

Дмитрий Зы,

Я конечно Вася, но в приложении маржинальное кредитование, на все счета отключил как только эта функция появилась

И почему брокер на следующий день выкупил обратно офз?

theradiance17, по умолчанию маржиналка отключена. Её включить можно в личном кабинете инвестора.

Почему выкупил на следующий день? А в этом весь смысл и заключается. Именно так вы платите за плечо. Брокер изменяет стоимость позиции так, чтобы получить выгоду себе, которая покрывает процент за использование плеча. тут чуток сложно объяснить словами, надо показывать рисунок. Поэтому лучше смотреть видео на Ютуб.

Дмитрий Зы,

Пополнить счёт — исправит ситуацию?

Спасибо за ответы

theradiance17, верно мыслите. Пополнить счёт решит проблему. Но надо более подробно разбираться. Возможно, что плечо закроется 9 марта, если средств действительно хватает.

Также сейчас непонятно как быстро поступят деньги на счёт — сейчас большая нагрузка на брокерские отделы. Также не понятно сколько именно надо ввести денег.

Попробуйте. Лишним не будет.

Дмитрий Зы,

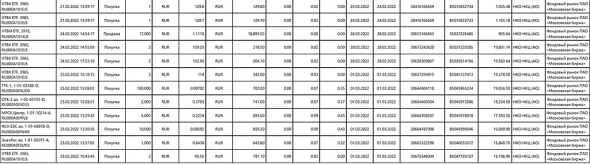

вот как оно в отчете выглядит

vtbm я продал свои

theradiance17, обратим внимание на продажу 17000 паёв фонда. В столбце «дата исполнения сделки» указана дата 28.02.22. То есть в эту дату к вам поступили бы деньги в режиме Т+0, то есть по факту они считались бы у вас на счёте.

Но вы сделали покупки 25.02.22. Система вам дала это сделать на кредитные средства брокера. В понедельник 28.02.22 плечо закрылось бы, так как деньги пришли бы в режим Т+0.

Также вы до сих не являетесь владельцем тех бумаг, которые купили, так как не прошло два торговых дня.

Пока просто подождите 9 марта.

Бумаги хорошие взяли. По поводу Энел ещё раз подумайте. Всё-таки компания под итальянцами, что в свете событий не очень хорошо. Тоже самое касается Юнипро — у вас нет, но если будете рассматривать к покупке, то изучите где «голова» у компании, к какой стране относится.

Дмитрий Зы,

Врядли 9 откроется, таких как я тысячи, и не по 80 рублей списывается ежедневно, неплохо брокеры наварятся

спасибо за ответы

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций