Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПК серии 24021 объеме 50 млрд рублей и ОФЗ-ПД серии 26228 в том же объеме.

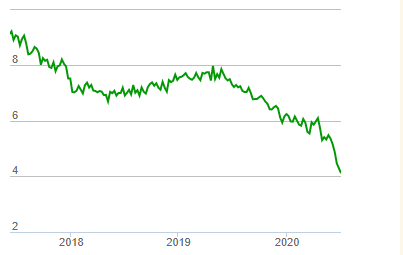

ОФЗ 26228 с погашением 10 апреля 2030 года, купон 7,65% годовых

ОФЗ 24021 с погашением 24 апреля 2024 года. Ставки купонов публикуются за 2 рабочих дня до даты выплаты и рассчитываются как среднее арифметическое значение ставок RUONIA за купонный период, начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона.

Итоги:

ОФЗ 26228

Спрос составил 31,380 млрд рублей по номиналу. Итоговая доходность 5,83%. Разместили 23,006 млрд рублей по номиналу (46%).

Авто-репост. Читать в блоге >>>

chem1 (Сергей Нужнов),

добрый день, поясните пожалуйста, для новичка, что значит формулировка

«Предложен ОФЗ 26228 с погашением 10 апреля 2030 года, купон 7,65% годовых

Спрос составил 31,380 млрд рублей по номиналу. Итоговая доходность 5,83%. Разместили 23,006 млрд рублей по номиналу (46%)»

Как интерпретировать, то есть предлагали купон 7,65% но при размещении сделали 5,83%, почему так?

И второй вопрос — как купить ОФЗ на первичном размещении по номиналу?

Dmitry Dmitry, Купон показывает доходность облигации от номинальной стоимости 1000руб. Он, купон, не меняется в течении времени существования облигации. А вот рыночная цена может меняться, и чем она выше, тем меньше доходность. В данном случае цена в районе 113-114, и доходность снизилась до 5.83. ( Делите стоимость на размер купона и получите текущую доходность)

sergionio, спасибо

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций