Облигации ОФЗ

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| ОФЗ 24021 | 0.0 | 0.0% | 99.902 | 0 | 36.55 | 2024-04-24 | |

| ОФЗ 25085 | 1.4 | 0.0% | 31.91 | 3.86 | 2024-09-25 | ||

| ОФЗ 26207 | 2.8 | 13.5% | 88.729 | 40.64 | 15.85 | 2024-08-07 | |

| ОФЗ 26212 | 3.8 | 13.4% | 82.743 | 35.15 | 16.42 | 2024-07-24 | |

| ОФЗ 26218 | 7.4 | 13.5% | 78.88 | 42.38 | 5.12 | 2024-09-25 | |

| ОФЗ 26219 | 2.4 | 13.4% | 89.373 | 38.64 | 6.16 | 2024-09-18 | |

| ОФЗ 26221 | 9.0 | 13.4% | 72.453 | 38.39 | 3.16 | 2024-10-02 | |

| ОФЗ 26222 | 0.5 | 13.9% | 97.031 | 35.4 | 0.19 | 2024-10-16 | |

| ОФЗ 26224 | 5.1 | 13.4% | 77.798 | 34.41 | 26.66 | 2024-05-29 | |

| ОФЗ 26225 | 10.1 | 13.4% | 68.121 | 36.15 | 29.4 | 2024-05-22 | |

| ОФЗ 26226 | 2.5 | 13.5% | 89.445 | 39.64 | 1.74 | 2024-10-09 | |

| ОФЗ 26227 | 0.3 | 15.3% | 98.251 | 36.9 | 18.65 | 2024-07-17 | |

| ОФЗ 26228 | 6.0 | 13.5% | 78 | 38.15 | 0.21 | 2024-10-16 | |

| ОФЗ 26229 | 1.6 | 14.2% | 90.998 | 35.65 | 30.36 | 2024-05-15 | |

| ОФЗ 26230 | 15.0 | 13.5% | 65.124 | 38.39 | 3.16 | 2024-10-02 | |

| ОФЗ 26235 | 6.9 | 13.4% | 68.399 | 29.42 | 4.69 | 2024-09-18 | |

| ОФЗ 26236 | 4.1 | 13.4% | 77.499 | 28.42 | 23.11 | 2024-05-22 | |

| ОФЗ 26237 | 4.9 | 13.5% | 77.537 | 33.41 | 5.32 | 2024-09-18 | |

| ОФЗ 26238 | 17.1 | 13.4% | 59.89 | 35.4 | 26.06 | 2024-06-05 | |

| ОФЗ 26239 | 7.3 | 13.5% | 71.675 | 34.41 | 14.75 | 2024-07-31 | |

| ОФЗ 26240 | 12.3 | 13.6% | 62.93 | 34.9 | 12.27 | 2024-08-14 | |

| ОФЗ 26242 | 5.4 | 13.5% | 84.788 | 44.88 | 10.6 | 2024-09-04 | |

| ОФЗ 26243 | 14.1 | 13.8% | 77.795 | 48.87 | 35.98 | 2024-06-05 | |

| ОФЗ 26244 | 9.9 | 13.7% | 89.068 | 56.1 | 6.78 | 2024-09-25 | |

| ОФЗ 29006 | 0.8 | 13.5% | 101 | 72.6 | 31.11 | 2024-07-31 | |

| ОФЗ 29021 | 6.6 | 0.0% | 98.991 | 0 | 18.37 | 2024-06-05 | |

| ОФЗ 29022 | 9.3 | 0.0% | 98.88 | 0 | 33.52 | 2024-05-01 | |

| ОФЗ 29023 | 10.4 | 0.0% | 98.11 | 0 | 18.37 | 2024-06-05 | |

| ОФЗ 52005 | 9.1 | 5.4% | 79.9 | 13.63 | 10.99 | 2024-05-22 |

-

Планка в OF15 Это как?

Планка в OF15 Это как?

Объясните на каком фьюче OF15 и как там может быть планка.

читать дальше на смартлабе

Отдельный брокерский счет для ОФЗ.

Завел отдельный брокерский счет для ОФЗ у брокера, у которого открыт ИИС и брокерский счет со смешанными инструментами (акции, облигации). Этим счетом для ОФЗ планирую пользоваться для парковки или аккумуляции для ИИС свободных денежных средств, чтоб иметь возможность вывести в любой момент определенную сумму без удержания НДФЛ. Потому как, если на обычном брокерском счете есть прибыльные позиции по акциям, то при выводе денежных средств брокер травмирует мою слабую психику удержанием налога.

читать дальше на смартлабе

Виталий Ликвидный, брокер травмирует мою слабую психику удержанием налога.

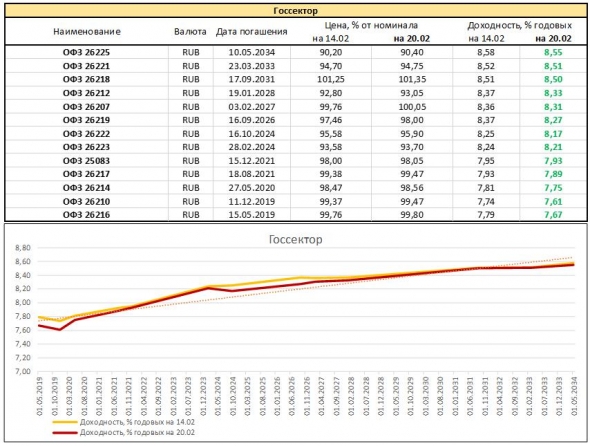

Ну очень понравилось. Мониторинг доходностей. ОФЗ

Мониторинг доходностей. ОФЗ

#probondsмонитор ОФЗ. Испуг прошлой недели оказался излишним и недолгим. После 1-%ного падения, по индексу широкого рынка (https://www.moex.com/ru/index/RGBITR/technical/), состоялось сопоставимое восстановление. Преград для продолжения этого восстановления не видим. Ставки межбанковского рынка плавно отходят от 8%-ных рубежей (http://cbr.ru/), доходности почти всех ОФЗ ожидаемо выше ключевой ставки (КС = 7,75%). Удешевление денег в сравнении с концом прошлого года, косвенно, отражено в росте фондового рынка. Не забываем про нефть: Brent в соответствии с нашими же прогнозами ушла выше 67 долл./барр., и, скорее всего, эффект этого роста еще вне цен облигаций. Санкционные страхи на прошлой неделе жестко скорректировали рынок. Но не развернули его. На повестке ближайших сессий, скорее всего, дальнейший подъем. Впрочем, ралли уже было, рынок относительно равновесен. ОФЗ – это нынче инструмент хранения денег, а не спекуляций на длинном конце.

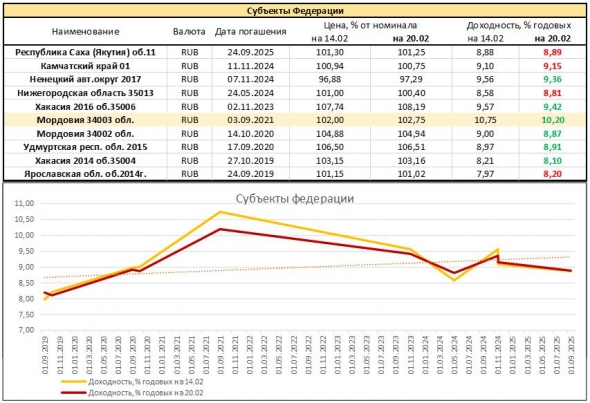

читать дальше на смартлабе Мониторинг доходностей. Облигации субъектов федерации

Мониторинг доходностей. Облигации субъектов федерации

#probondsмонитор Облигации субъектов федерации. Кривая доходности нашего списка ликвидных субфедов (отбор бумаг происходит по торговому обороту), уже не так психоделична! Хотя до сих пор выглядит вызывающе. С упорством безумца продолжаем считать, что облигации СФ – хороший, если не отличный объект для вложений. Президент вчера перед Федеральным собранием высказал базовый принцип: давайте больше тратить на местах (рост пенсий, льготы матерям и т.д.) в компенсацию роста доходов федерального центра (в частности, повышение НДС). В такой парадигме, нужно ожидать запланированного роста долговой нагрузки регионов, и продолжения унификации и централизации бюджетной системы. В комбинации, где 80, а то и 90% регионов – доноры, и это запрограммировано заранее, еще раз повторимся, «уронить» Мордовию – действие недопустимое. Федеральный Минфин на страже, даже против собственной воли.

читать дальше на смартлабе Внутренний рынок долга

Внутренний рынок долга

Минфин продал ОФЗ почти на 33 млрд руб., но в целом энтузиазма на рынке госбумаг нет. Вчера торги в сегменте рублевого госдолга начались неактивно, но с небольшого роста благодаря укреплению рубля накануне вечером. Ни рубль, ни ОФЗ никак не отреагировали на выступление президента перед Федеральным собранием. В преддверии аукционов Минфина фон сложился в целом нейтральный.

- Первым прошел аукцион по ОФЗ 26226 с погашением в октябре 2026 г. Спрос на выпуск чуть превысил 32 млрд руб. Министерство финансов доразместило облигации почти на 9,7 млрд руб., установив доходность по цене отсечения на уровне 8,4% годовых, что предполагало премию в размере 3 б.п. ко вторичному рынку.

- Затем предлагались короткие ОФЗ 26209 с погашением в июле 2022 г., и здесь результаты нас удивили. Так, спрос достиг 42,6 млрд руб., то есть был заметно больше, чем по другим бумагам. Финансовое ведомство продало этот выпуск на 18,6 млрд руб. и практически без премии ко вторичному рынку:

читать дальше на смартлабе Размещение ОФЗ + RGBI

Размещение ОФЗ + RGBI

Очередное размещение от Минфина. Предложено три выпуска ОФЗ-ПД серии 26209, ОФЗ-ПД серии 26226 и ОФЗ-ИН серии 52002, при этом объем предложения ОФЗ-ИН серии 52002 составит 5,169 млрд рублей

ОФЗ 26209 с погашением 20 июля 2022 года, купон 7,6% годовых

ОФЗ 26226 с погашением 7 октября 2026 года, купон 7,95% годовых

ОФЗ 52002 с погашением 2 февраля 2028 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26209

Спрос составил 42,624 млрд рублей по номиналу. Итоговая доходность 8,07%. Разместили 18,627 млрд рублей по номиналу.

читать дальше на смартлабе Приток западных денег в длинные ОФЗ продолжается

Приток западных денег в длинные ОФЗ продолжаетсяРоссийский рынок акций

Российский фондовый рынок пока продолжает оставаться под умеренным давлением, и в ходе вчерашнего дня индекс МосБиржи потерял еще около 0,6%. При текущем новостном фоне явных драйверов для продолжения снижения индекса на текущий момент мы, скорее, не наблюдаем, и в базовом сценарии сегодня ожидаем возвращения индекса в середину диапазона 2450-2500 пунктов.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,40-7,60%, USD 2,2-2,4%, по недельным — RUB 7,5-8,0%, USD 2,35-2,55%.

Рынок облигаций

Новый формат аукционов ОФЗ все еще пугает инвесторов, сегодняшнее размещение длинной ОФЗ 26226 с погашением 7 октября 2026 года, «в объеме остатков, доступных для размещения в указанном выпуске», именно так указано в сообщении Минфина, конечно способно напугать инвесторов, а агрессивное размещение этого выпуска способно передвинуть всю кривую доходностей ОФЗ вверх. В этих условиях отскок в ОФЗ после небольшого провала на новости о появлении новой версии законопроекта о санкциях США против РФ выглядит неожиданным и объясняется продолжением притока западных денег в длинные ОФЗ на фоне роста глобального спроса на облигации развивающихся рынков. Полагаем, что в случае агрессивного размещения длинных ОФЗ 26226 (сбор заявок с 12 до 12.30) и провала вторичного рынка логично воспользоваться этим и нарастить позицию в длинных облигациях сроком 7-10 лет на уровнях доходностей 8,40 – 8,60 % годовых соответственно.

читать дальше на смартлабе Внутренний рынок долга

Внутренний рынок долга

ОФЗ подешевели перед аукционами Минфина. Вчера продажи в госсегменте возобновились в преддверии аукционов финансового ведомства, которые теперь не предполагают лимита размещения, что оказывает давление на цены. Несмотря на небольшое снижение нефтяных котировок, рубль оставался стабильным у отметки 66,2 руб./долл. в течение основной торговой сессии, но и это не оказало поддержки госбумагам. После закрытия основной секции рубль укрепился почти на 50 коп. до 65,8 руб./долл. на сильном падении индекса доллара DXY, что, конечно, поддержит рублевые активы сегодня. Объем сделок в ОФЗ превысил 25 млрд руб., при этом он был более равномерно распределен среди пяти выпусков в отличие от понедельника, когда половина всего торгового объема пришлась на одну бумагу. Длинные гособлигации потеряли в цене 0,4–0,6 п.п., среднесрочные – 0,1–0,4 п.п., но обороты были в основном в коротких и длинных ОФЗ. В итоге доходности вдоль кривой поднялись вчера еще на 6–10 б.п., а относительно уровня недельной давности рост составляет уже 10–15 б.п.

читать дальше на смартлабе

Международное рейтинговое агентство Fitch Ratings подтвердило долгосрочные рейтинги дефолта эмитента (РДЭ) Российской Федерации в национальной и иностранной валютах, оставив их на инвестиционном уровне — «BBB-». Об этом говорится в сообщении агентства. Прогноз по рейтингу «позитивный». Краткосрочные РДЭ в национальной и иностранной валютах были подтверждены на отметке «F3».

Международное рейтинговое агентство Fitch Ratings подтвердило долгосрочные рейтинги дефолта эмитента (РДЭ) Российской Федерации в национальной и иностранной валютах, оставив их на инвестиционном уровне — «BBB-». Об этом говорится в сообщении агентства. Прогноз по рейтингу «позитивный». Краткосрочные РДЭ в национальной и иностранной валютах были подтверждены на отметке «F3».

Moody's определяет рейтинг России на уровне «Baa3» со «стабильным» прогнозом.

Рейтинг России агентства S&P — «ВВВ-/А-3». Прогноз по рейтингу «стабильный». Иностранцы увеличили вложения в ОФЗ с длинным сроком до погашения

Иностранцы увеличили вложения в ОФЗ с длинным сроком до погашения

На вторичном биржевом рынке ОФЗ с начала 2019 года произошла смена стратегии нерезидентов и дочерних иностранных банков. Если в декабре они продавали ценные бумаги, хотя и меньшими объемами (нетто-продажи составили 29 млрд руб., что меньше ноябрьского показателя на 2 млрд руб. и может быть связано с увеличением ими покупок ОФЗ на аукционах), то с начала 2019 года нетто-покупки нерезидентов составили 2 млрд руб., а со стороны дочерних иностранных банков – 23,2 млрд рублей. При этом впервые с июля 2018 года доля остатков вложений в ОФЗ нерезидентов на счетах иностранных депозитариев в НРД выросла – до 24,4% на конец января, что в объемах вложений по номиналу соответствует росту с 1732 до 1796 млрд руб.

В целом за декабрь-январь нерезиденты в основном увеличивали вложения в ОФЗ с длинным сроком до погашения. Средний срок до погашения ОФЗ, в которые нерезиденты нарастили объем вложений, составляет 8,7 года, а ОФЗ, вложения в которые сократились, – 3,2 года. Отдельный брокерский счет для ОФЗ.

Отдельный брокерский счет для ОФЗ.

Завел отдельный брокерский счет для ОФЗ у брокера, у которого открыт ИИС и брокерский счет со смешанными инструментами (акции, облигации). Этим счетом для ОФЗ планирую пользоваться для парковки или аккумуляции для ИИС свободных денежных средств, чтоб иметь возможность вывести в любой момент определенную сумму без удержания НДФЛ. Потому как, если на обычном брокерском счете есть прибыльные позиции по акциям, то при выводе денежных средств брокер травмирует мою слабую психику удержанием налога.

читать дальше на смартлабе

Внесенный в конгресс США законопроект, предусматривающий новые санкции в отношении РФ по госдолгу будут касаться только новых выпусков, пишет агентство Блумберг со ссылкой на текст законопроекта и вступят в силу не позже чем через 60 дней после принятия закона. «Эта мера запретит лицам из США „участвовать в транзакциях, предоставлять финансирование или осуществлять какие-либо иные сделки по российскому суверенному долгу“, выпущенному спустя 90 дней после принятия соответствующего законодательства или позже», — добавляет агентство.

newplayer, ОФЗ подорожают ?? Это просто праздник какойто!!! А то задрали эти западные «инвесторы» со своими деньгами занятыми под — (минус!!)1% портить нам всю малину!!! Надо нашим американским нардепам Боре Менендезову, Лёхе Грэмову, Коле Гарднерову, Борьке Кардину и Женьке Шахину хоть перевод сделать на 999 руб. прямо в американскую Думу… чтобы ещё какие нибудь санкции ввели. Внесенный в конгресс США законопроект, предусматривающий новые санкции в отношении РФ по госдолгу будут касаться только новых выпусков, пишет агентство Блумберг со ссылкой на текст законопроекта и вступят в силу не позже чем через 60 дней после принятия закона. «Эта мера запретит лицам из США „участвовать в транзакциях, предоставлять финансирование или осуществлять какие-либо иные сделки по российскому суверенному долгу“, выпущенному спустя 90 дней после принятия соответствующего законодательства или позже», — добавляет агентство.

Внесенный в конгресс США законопроект, предусматривающий новые санкции в отношении РФ по госдолгу будут касаться только новых выпусков, пишет агентство Блумберг со ссылкой на текст законопроекта и вступят в силу не позже чем через 60 дней после принятия закона. «Эта мера запретит лицам из США „участвовать в транзакциях, предоставлять финансирование или осуществлять какие-либо иные сделки по российскому суверенному долгу“, выпущенному спустя 90 дней после принятия соответствующего законодательства или позже», — добавляет агентство.

Рынок ждет первых аукционов ОФЗ по новым правилам

13.02.19 10:23

Теперь объем размещения будет зависеть только от спроса.

Министерство финансов России в среду 13 февраля предложит инвесторам два выпуска облигаций федерального займа: ОФЗ-ПД 26223 с погашением 28/02/2024 и ОФЗ-ПД 26224 с погашением 23/05/2029. Отличительной особенностью аукционов является то, что теперь ведомство не будет обозначать какие-то лимиты размещения. В Минфине заявили, что объем удовлетворения заявок инвесторов будет определяться в зависимости от спроса и размера премии, которую они хотят получить. Такой подход позволит более гибко реагировать на изменение рыночной конъюнктуры и занимать больше при наличии высокого спроса по хорошим ценам.

читать дальше на смартлабе

Марэк, вчера всё уже прошло См.ниже в ветке Рынок ждет первых аукционов ОФЗ по новым правилам

Рынок ждет первых аукционов ОФЗ по новым правилам

13.02.19 10:23

Теперь объем размещения будет зависеть только от спроса.

Министерство финансов России в среду 13 февраля предложит инвесторам два выпуска облигаций федерального займа: ОФЗ-ПД 26223 с погашением 28/02/2024 и ОФЗ-ПД 26224 с погашением 23/05/2029. Отличительной особенностью аукционов является то, что теперь ведомство не будет обозначать какие-то лимиты размещения. В Минфине заявили, что объем удовлетворения заявок инвесторов будет определяться в зависимости от спроса и размера премии, которую они хотят получить. Такой подход позволит более гибко реагировать на изменение рыночной конъюнктуры и занимать больше при наличии высокого спроса по хорошим ценам.

читать дальше на смартлабе Международное рейтинговое агентство Fitch 15 февраля может принять решение о повышении суверенного рейтинга России до уровня «BBB» с текущего «ВВВ-» с позитивным прогнозом, считают эксперты, опрошенные ТАСС.

Международное рейтинговое агентство Fitch 15 февраля может принять решение о повышении суверенного рейтинга России до уровня «BBB» с текущего «ВВВ-» с позитивным прогнозом, считают эксперты, опрошенные ТАСС. Американские сенаторы Боб Менендез, Линдси Грэм, Кори Гарднер, Бен Кардин и Джин Шахин в среду представили законопроект, предусматривающий введение дополнительных санкций против России за «российское вмешательство в работу демократических институтов за рубежом», а также события в Сирии и Украине (включая инцидент в Керченском проливе).

Американские сенаторы Боб Менендез, Линдси Грэм, Кори Гарднер, Бен Кардин и Джин Шахин в среду представили законопроект, предусматривающий введение дополнительных санкций против России за «российское вмешательство в работу демократических институтов за рубежом», а также события в Сирии и Украине (включая инцидент в Керченском проливе).

Грэм назвал предлагаемые меры «самыми жесткими» из когда-либо наложенных.

Санкции за вмешательство России «в демократические институты за границей» включают меры против российских банков, «поддерживающих усилия РФ по подрыву демократических институтов в других странах», запрет на инвестиции в российские зарубежные СПГ-проекты, санкции в российском киберсекторе, санкции в отношении суверенного долга России; санкции против политических деятелей, олигархов, членов их семей и других лиц, которые прямо или косвенно содействуют незаконной и коррупционной деятельности в интересах Владимира Путина. Размещение ОФЗ + RGBI

Размещение ОФЗ + RGBI

На прошлой неделе, Минфин заявил, что рассматривает возможность отказа от объявления лимитов размещения на первичных аукционах. Сказано-сделано, сегодня размещение прошло безлимитно.

Было предложено два выпуска, оба с постоянным купонным доходом, ОФЗ-ПД серий 26223 и 26224. Объем удовлетворения заявок на каждом аукционе определялся исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

ОФЗ 26223 с погашением 28 февраля 2024 года, купон 6,5% годовых

ОФЗ 26224 с погашением 23 мая 2029 года, купон 6,9% годовых

Итоги:

ОФЗ 26223

Спрос составил 54,341 млрд рублей по номиналу. Итоговая доходность 8,11%. Разместили 38,099 млрд рублей по номиналу.

читать дальше на смартлабе Минфин РФ разместил на аукционе остатки выпуска ОФЗ-ПД с постоянным купонным доходом серии 26223 с погашением 28 февраля 2024 г. Объем размещения составил 38,099 млрд руб. Об этом говорится в сообщении ведомства.

Минфин РФ разместил на аукционе остатки выпуска ОФЗ-ПД с постоянным купонным доходом серии 26223 с погашением 28 февраля 2024 г. Объем размещения составил 38,099 млрд руб. Об этом говорится в сообщении ведомства.

Спрос на аукционе достиг 54,341 млрд руб., средневзвешенная доходность выпуска составила 8,11% годовых.

Информационное агентство России ТАСС

Реакция рынка:

По состоянию на 15:03 мск ставка ОФЗ 26223 выросла на 6 базисных пунктов до 8,13 процента

Доходность ОФЗ 26224 прибавила 5 базисных пунктов до 8,37 процента годовых

Блумберг

Страны Евросоюза согласовывают новые санкции в отношении России за захват украинских кораблей в Керченском проливе, сообщают газета Financial Times и телеканал Sky News со ссылкой на источники.

Страны Евросоюза согласовывают новые санкции в отношении России за захват украинских кораблей в Керченском проливе, сообщают газета Financial Times и телеканал Sky News со ссылкой на источники.

Конкретные меры, по данным Sky News, будут обсуждаться 18 февраля на встрече министров иностранных дел стран-участниц ЕС, при этом о самих мерах могут объявить в «ближайшие недели». Принятие санкций, как пишет FT, ожидается к концу марта, причем вводиться они будут совместно с США.

По данным Sky News, персональные санкции введут в отношении россиян и российских компаний, причастных к инциденту на Азове, они будут включать заморозку активов и запрет на въезд. Один из источников телеканала также утверждает, что российские власти продолжили ограничивать поток судов через Керченский пролив, и объем перевозок за последние два месяца сократился.

Газета Financial Times опубликовала свой материал около 20: оо мск, и к закрытию биржевых торгов курс рубля к евро и доллару после усиления в январе вновь упал: за десять минут, как отмечают «Ведомости», он потерял 46 копеек к доллару и 66 копеек к евро. 12 февраля в Конгрессе США также должно было состояться первое в новом составе слушание об антироссийских санкциях, однако накануне его перенесли на неопределенный срок.

Вот и данные. Минфин объемов, как и обещал, не назвал. Рынок ожидает, что будет на уровне 35 млрд.руб.

— 26223 20 миллиардов рублей;

— 26224 15 миллиардов рублей

Минфин планирует разместить в среду ОФЗ 26223 с погашением в феврале 2024 года, а доходность бумаги к 17:39 мск мало меняется и составляет 8,05 процента годовых.

Ставка ОФЗ 26224 с погашением в мае 2029 года, которые будут предложены на втором

аукционе, прибавила 4 базисных пункта до 8,32 процента.

Сегодня Министерство финансов РФ опубликует параметры завтрашних аукционов по размещению облигаций федерального займа

Сегодня Министерство финансов РФ опубликует параметры завтрашних аукционов по размещению облигаций федерального займа

Ранее сообщалось, что величину заимствований теперь сообщать не будут. Это впервые в практике ОФЗ.

Источники:

Блумберг

Память

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций