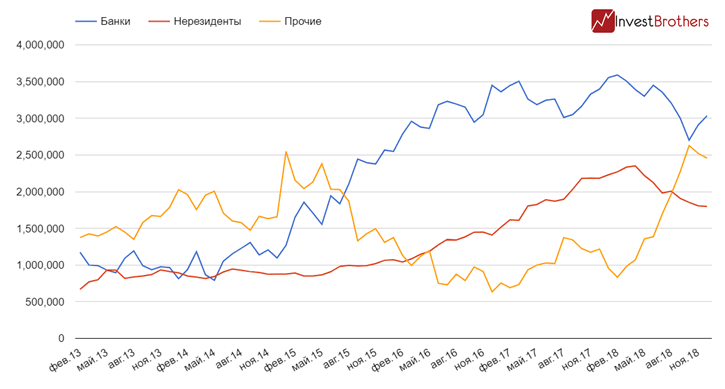

Кто толкает цены на ОФЗ вверх?Российские банки снова приступили к покупке облигаций федерального займа.

За период с октября по ноябрь они купили ОФЗ на 332,3 млрд рублей, в то время как другие участники рынка продавали. За это же время нерезиденты избавились от бумаг на 55 млрд рублей, а прочие участники рынка на 172,3 млрд.

Совпадение или нет, но приобретения кредитных организаций начались в момент стабилизации цен на долговые бумаги России, а продажи в феврале-марте 2018 г., когда стоимость ОФЗ поднялась до своих исторических максимумов.

Напомним, что при падении стоимости ОФЗ юридические лица должны указывать снижение курсовой стоимости, как убытки от переоценки, что в итоге снижает объем капитала. Он, в свою очередь, крайне важен для банков, так как от него зависят многие нормативы.

Резюме

По этой причине кредитные организации стараются снизить свои риски от падения стоимости ОФЗ и продают бумаги. После того как они вернулись на рынок с покупками произошла и стабилизация цен.

читать дальше на смартлабе

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций