Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26254 | 15.2% | 14.7 | 1 000 000 | 6.27 | 90.09 | 64.82 | 40.25 | 2026-04-22 | |

| ОФЗ 26253 | 15.2% | 12.7 | 750 000 | 5.99 | 90.3 | 64.82 | 40.25 | 2026-04-22 | |

| ОФЗ 26250 | 15.3% | 11.4 | 750 000 | 5.98 | 85.079 | 59.84 | 16.44 | 2026-06-24 | |

| ОФЗ 26248 | 15.1% | 14.3 | 1 000 000 | 6.41 | 86.05 | 61.08 | 23.83 | 2026-06-03 | |

| ОФЗ 26238 | 14.3% | 15.3 | 750 000 | 7.51 | 57.62 | 35.4 | 13.81 | 2026-06-03 | |

| ОФЗ 26252 | 15.2% | 7.7 | 500 000 | 4.81 | 90.07 | 62.33 | 38.7 | 2026-04-22 | |

| ОФЗ 26247 | 15.2% | 13.3 | 1 000 000 | 6.24 | 86.149 | 61.08 | 26.18 | 2026-05-27 | |

| ОФЗ 26245 | 15.2% | 9.7 | 750 000 | 5.43 | 86.41 | 59.84 | 41.76 | 2026-04-08 | |

| ОФЗ 26246 | 15.2% | 10.1 | 1 000 000 | 5.51 | 86.095 | 59.84 | 46.36 | 2026-03-25 | |

| ОФЗ 26249 | 15.3% | 6.4 | 1 000 000 | 4.51 | 84.975 | 54.85 | 15.07 | 2026-06-24 | |

| ОФЗ 26224 | 14.6% | 3.3 | 446 913 | 2.91 | 81.55 | 34.41 | 14.75 | 2026-05-27 | |

| ОФЗ 26251 | 15.0% | 4.6 | 500 000 | 3.54 | 83.95 | 49.19 | 43.98 | 2026-03-04 | |

| ОФЗ 26226 | 14.6% | 0.7 | 367 211 | 0.63 | 96.283 | 39.64 | 27.66 | 2026-04-08 | |

| ОФЗ 26230 | 14.8% | 13.1 | 449 489 | 6.82 | 61.422 | 38.39 | 28.27 | 2026-04-01 | |

| ОФЗ 26240 | 14.7% | 10.5 | 550 000 | 6.70 | 61.5 | 34.9 | 0.19 | 2026-08-12 | |

| ОФЗ 26219 | 14.3% | 0.6 | 362 077 | 0.57 | 96.64 | 38.64 | 31.42 | 2026-03-18 | |

| ОФЗ 26243 | 15.2% | 12.3 | 750 000 | 6.40 | 72.84 | 48.87 | 19.06 | 2026-06-03 | |

| ОФЗ 33 CNY (CNY) | 6.7% | 7.3 | 8 000 | 5.80 | 102.2 | CNY352.88 | CNY1411.784714 | 2026-06-10 | |

| ОФЗ 26242 | 14.6% | 3.6 | 529 357 | 2.95 | 86.048 | 44.88 | 39.95 | 2026-03-04 | |

| ОФЗ 26244 | 15.1% | 8.1 | 750 000 | 5.03 | 84.599 | 56.1 | 43.46 | 2026-03-25 | |

| ОФЗ 26218 | 14.9% | 5.6 | 347 608 | 4.24 | 77.75 | 42.38 | 32.83 | 2026-03-25 | |

| ОФЗ 26237 | 14.6% | 3.1 | 418 953 | 2.73 | 81.994 | 33.41 | 27.17 | 2026-03-18 | |

| ОФЗ 26225 | 15.2% | 8.3 | 497 974 | 5.69 | 65.255 | 36.15 | 16.88 | 2026-05-20 | |

| ОФЗ 26228 | 14.7% | 4.2 | 592 019 | 3.47 | 79.999 | 38.15 | 25.15 | 2026-04-15 | |

| ОФЗ 26207 | 14.1% | 1.0 | 370 300 | 0.96 | 95.147 | 40.64 | 1.79 | 2026-08-05 | |

| ОФЗ 26221 | 15.1% | 7.1 | 396 269 | 5.07 | 70.191 | 38.39 | 28.27 | 2026-04-01 | |

| ОФЗ 26235 | 14.8% | 5.1 | 633 817 | 4.19 | 70.467 | 29.42 | 23.92 | 2026-03-18 | |

| ОФЗ 29 CNY (CNY) | 5.9% | 3.1 | 12 000 | 2.81 | 100.602 | CNY141.37 | CNY1210.021517 | 2026-03-04 | |

| ОФЗ 26236 | 14.5% | 2.3 | 498 594 | 2.12 | 84.349 | 28.42 | 13.27 | 2026-05-20 | |

| ОФЗ 26239 | 14.9% | 5.5 | 549 052 | 4.45 | 72.414 | 34.41 | 2.84 | 2026-07-29 | |

| ОФЗ 26212 | 14.3% | 1.9 | 356 982 | 1.83 | 88.9 | 35.15 | 4.25 | 2026-07-22 | |

| ОФЗ 29029 | 0.0% | 15.7 | 1 000 000 | - | 94.799 | 0 | 9.1 | 2026-04-22 | |

| ОФЗ 29023 | 0.0% | 8.6 | 1 000 000 | - | 96.852 | 0 | 30.92 | 2026-03-04 | |

| ОФЗ 29021 | 0.0% | 4.8 | 500 000 | - | 97.262 | 0 | 30.92 | 2026-03-04 | |

| ОФЗ 52005 | 7.7% | 7.3 | 273 693 | 6.51 | 72.212 | 15.5 | 7.22 | 2026-05-20 | |

| ОФЗ 29022 | 0.0% | 7.5 | 1 000 000 | - | 97.048 | 0 | 6.45 | 2026-04-29 | |

| ОФЗ 29028 | 0.0% | 13.7 | 1 000 000 | - | 94.995 | 0 | 9.1 | 2026-04-22 |

-

Доходность ИИС+ОФЗ

Доходность ИИС+ОФЗ

Отечественные маркетологи запустили утку о том, что ИИС+ОФЗ=21%.

Отчасти это правда. Но не совсем.

Это правда только в рамках одного года, первого.

Начиная со второго года это совсем не правда.

Эта нарисованная маркетологами доходность складывается из 8% купонной доходности ОФЗ (что правда) и 13% возврата НДФЛ (в размере 13 % от суммы взноса, но не более, чем от суммы 400К рублей и не более, чем Вы уплатили фактического НДФЛ в течение года — то есть, два важных условия).

Но даже и в рамках первого года это может быть не совсем правда, если у Вас сумма больше 400К рублей или Вы заплатили меньше 52К рублей дохода.

Правильно доходность можно было бы сформулировать так:

максимально возможная доходность для первых 400К рублей в течение первого года — доходность 21% (при выполнении условий, иначе — может уменьшиться вплоть до 8%)

для денег свыше 400К или если Вы в течение года заплатили меньше 52 К рублей дохода, то доходность — 8%

Но маркетологи не будут выпячивать эти условия и ограничения. Его как бы все знают, и зачем портить красивую картинку в «21%» некрасивой отпугивающей «8%».

читать дальше на смартлабе Очередной провал Минфина — российские ОФЗ опять мало кому интересны

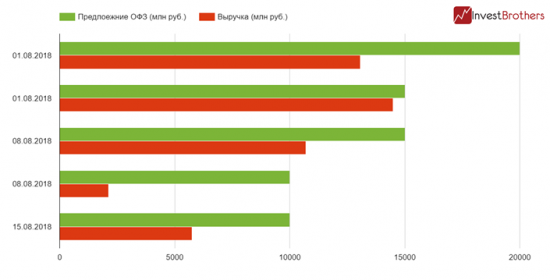

Очередной провал Минфина — российские ОФЗ опять мало кому интересныНа фоне распродаж по всему миру Министерство финансов не смогло разместить ОФЗ даже на 10 млрд рублей.

Из-за внешних шоков Минфин снизил объем сегодняшнего размещения с 25 млрд рублей до 10 млрд, кроме того, вместо двух выпусков инвесторам был предложен лишь один.

Однако даже эти действия не смогли помочь ведомству успешно распродать все бумаги. При предложении в 10 млрд рублей спрос составил 20,1 млрд, однако это позволило министерству занять лишь 5,7 млрд рублей.

С начала года Министерство финансов через продажу ОФЗ заняло 876 млрд рублей, что, кстати, на 223 млрд рублей меньше, чем за аналогичный период прошлого года.Резюме

На этом фоне Индекс государственных облигаций России падает одиннадцать торговых сессий подряд и с начала августа потерял 3,2%. Доходность по 10-летним гособлигациям достигла 8,43%, а по 2-х летним -7,96%. За месяц она возросла на 88 и 92 процентных пункта соответственно.

читать дальше на смартлабе Размещение ОФЗ + RGBI

Размещение ОФЗ + RGBI

Состоялось очередное размещение от Минфина.

Был предложен всего один выпуск ОФЗ, с постоянным купонным доходом ОФЗ-ПД серии 25083 в объеме 10 млрд рублей.

ОФЗ 25083 с погашением 15 декабря 2021 года, купон 7% годовых

Итоги:

ОФЗ 25083

Спрос превысил предложение в 2 раза. Итоговая доходность 8,15%. Разместили 58% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 25083 с погашением 15 декабря 2021 года составила 97,1352% от номинала, что соответствует доходности 8,15% годовых, говорится в сообщении на сайте Минфина РФ.

Всего было продано бумаг на общую сумму 5 млрд 849 млн рублей по номиналу при спросе 20 млрд 140 млн рублей по номиналу и объеме предложения 10 млрд рублей по номиналу, то есть спрос превысил предложение более чем в 2 раза, при этом объем размещения составил 58% выпуска. Выручка от аукциона составила 5 млрд 745 млн рублей.

читать дальше на смартлабе Ситуация на рынке ОФЗ.

Ситуация на рынке ОФЗ.Ситуация на рынке ОФЗ.

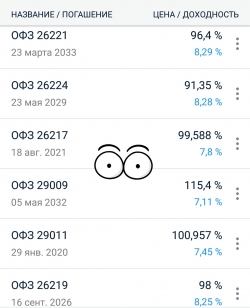

Вернемся к ситуации на рынке ОФЗ, рассмотрим что у нас сейчас с доходностями по облигациям ОФЗ? 8,4% по 10 летним облигациям, доходность подросла. О чем я писал ранее на своем телеграм канале tele.click/pro_dengu/7)

Индекс RGBI лег на поддержку 135,6. падение облигаций временно прекратилось, они должны какое-то время отстоятся. Но тренд остается медвежьим что и видно из графика RGBI.

читать дальше на смартлабе Новости от БонДовика. Облигации

Новости от БонДовика. ОблигацииМинфин завтра проведёт аукцион и предложит скромные 10 млрд рублей по 3-летнему выпуску 25083. На мой взгляд, очень хороший шаг ведомства, который не наводит панику на рынке, не создаёт дополнительную коррекцию и не показывают испуганность. 25083 является лучшим предложением в нынешних условиях с доходностью 8.16%, завтра конечно бумага может находиться вблизи 8.2%. Я думаю ведомство сделало выводы, когда предложило облигации с плавающей ставкой, что выглядело очень неразумно. Инфляционный линкер, выступающий типа защитным активом от ускорения инфляции также не является идеальным инструментом размещения. Во-первых, я вас уверяю, очень мало людей умеют его оценивать. Во-вторых, им играются только несколько крупных инвесторов. В-третьих, облигация не отражает реальную стоимость.

@bondovik

читать дальше на смартлабе

S.3336 опубликован

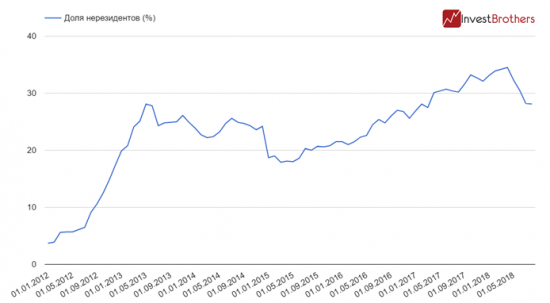

На сайте Конгресса появился текст законопроекта S.3336 по санкциям в отношении России

www.congress.gov/bill/115th-congress/senate-bill/3336/text?r=12Комментарии представлю позже в канале MMI t-do.ru/russianmacro, пока лишь отмечу, что он предусматривает ограничения на покупку госдолга РФ (новые бумаги, выпущенные через 180 дней после вступления закона в силу), а также запрет на сделки с активами госбанков.

читать дальше на смартлабе

Russian Macro, это ж как подскочат все остальные… Чую, хорошо затарился. :) Конгресс знает толк в законодательных извращениях. S.3336 опубликован

S.3336 опубликованНа сайте Конгресса появился текст законопроекта S.3336 по санкциям в отношении России

www.congress.gov/bill/115th-congress/senate-bill/3336/text?r=12Комментарии представлю позже в канале MMI t-do.ru/russianmacro, пока лишь отмечу, что он предусматривает ограничения на покупку госдолга РФ (новые бумаги, выпущенные через 180 дней после вступления закона в силу), а также запрет на сделки с активами госбанков.

читать дальше на смартлабе

Новости от БонДовика. Облигации

Тем не менее общее настроение больше негативное и непредсказуемое. Поэтому тактически я бы рекомендовал работать с короткими выпусками до 3-4 лет и частично с целью спекуляция 9-10 лет с незначительной долей.

читать дальше на смартлабе

Нэш Ван Дрейк (Кот Скрипаля), флоатеры до 25 года хороши 29006 (хедж перевыборов и санкций). Если что — напряг на межбанке, RUONIA вверх, и бонус в купон. Новости от БонДовика. Облигации

Новости от БонДовика. ОблигацииХотел бы рассказать, что творится на рынке ОФЗ как отражение сегодняшних событий и прогноза участников. Кривая приобрела новый вид, когда ставки доходности на сроке 9-16 лет расположены на одном уровне за счёт повышения доходности более коротких бумаг. Обычно это фактор очень большой неопределённости на рынке и в экономике, однако кривая пока не движется к плоскому виду на всём участке, что очень хорошо. Хотя иногда появляются мысли о формировании инверсии кривой (короткие ставки выше длинных). Такое событие все-таки возможно в случае ужесточения денежно-кредитной политики на очень большую ставку, например с 7.25 до 9%. На самом рынке крупные игроки не сказать что избавляются от бумаг, они скорее морозятся. При этом вся активность происходит со стороны средних институциональных инвесторов. НПФ в основном выступают покупателями. Тем не менее общее настроение больше негативное и непредсказуемое. Поэтому тактически я бы рекомендовал работать с короткими выпусками до 3-4 лет и частично с целью спекуляция 9-10 лет с незначительной долей. То есть долгосрочная стратегия roll-down, что 10-летняя бумага все-таки станет 10-ти или 9-ти летней к тому времени — начнёт торговать в доходности ниже долгосрочных (=рост цены + рост цен из-за неэффективности). Я сегодня докупил (https://t.me/bondovik_ideas/180) этот длинный риск. Все-таки сейчас произошёл классный момент, когда депозиты даже проигрывают ОФЗ.

@bondovik

читать дальше на смартлабе Как кредитоваться себе в плюс?

Как кредитоваться себе в плюс?

Что мы видим по рынку ОФЗ? Нерезиденты заходили при низком курсе рубля, переплачивая за облигации. Если бы был фиксированный курс валюты, то все получилось бы «честно» — вышли б со своими деньгами, заработанными на кредитовании нашего правительства. А сейчас? Оставляют у нас, в связи с плавающим курсом. Он то отскочит, но деньги в стране останутся. В следующий раз не полезут?..

Поэтому, люди, проводите ICO и кредитуйте всех в своей собственной валюте. ;)

читать дальше на смартлабе Докупаю 26221… Ибо поперло. RUONIA для 29006 растет, их можно оставить как есть.

Докупаю 26221… Ибо поперло. RUONIA для 29006 растет, их можно оставить как есть.

Все боятся ОФЗ?!

Я не понимаю что происходит. Сейчас ставка ЦБ РФ 7.25% (грубо говоря, по ней РФ даёт в долг ком.банкам), а ставка по ОФЗ РФ 7.5-8% (по ней РФ берёт в долг). Где я не прав?

Николай Помещенко, Цена многих бумаг опустилась ниже номинала, поэтому выросла доходность. Для эмитента ничего не поменялось, купон остается прежний.

Oskolkov,

ну спасибо ))) да как же не изменилось?! Если я выйти из ОФЗ захочу, то с убытком. Я держал ОФЗ с августа 17 до санкций весенних. за 3 дня потерял 3% из-за роста доходности, но вышел.

Николай Помещенко, так ведь ты и не эмитент. Покупатели конечно в убытке.

Все боятся ОФЗ?!

Я не понимаю что происходит. Сейчас ставка ЦБ РФ 7.25% (грубо говоря, по ней РФ даёт в долг ком.банкам), а ставка по ОФЗ РФ 7.5-8% (по ней РФ берёт в долг). Где я не прав?

Николай Помещенко, Цена многих бумаг опустилась ниже номинала, поэтому выросла доходность. Для эмитента ничего не поменялось, купон остается прежний.

Oskolkov,

ну спасибо ))) да как же не изменилось?! Если я выйти из ОФЗ захочу, то с убытком. Я держал ОФЗ с августа 17 до санкций весенних. за 3 дня потерял 3% из-за роста доходности, но вышел. Проститутка по имени RUONIA

Проститутка по имени RUONIA

Автор не хотел писать больше в блог, но не удержатся...

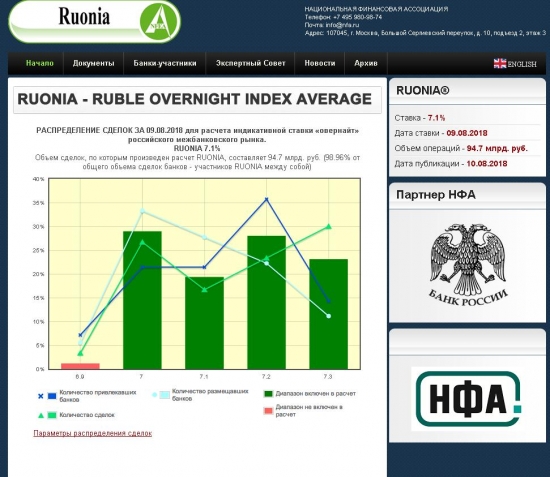

Кто владеет ОФЗ серии 29ххх знает о таком индикаторе продажности под именем RUONIA

RUONIA® – Ruble OverNight Index Average – индикативная взвешенная ставка однодневных рублевых кредитов (депозитов), которая отражает оценку стоимости необеспеченного рублевого заимствования на условиях «overnight» стандартным заемщиком из числа российских банков с минимальным кредитным риском.

http://www.ruonia.ru/

Все уже знают как недавно ОФЗ серии 29006 и 29011 получили от этой шлюхи ставку 8,25% и 8,02% при RUONIA 7,05%.

Но что же Мы видим в условиях определения ставки: «Ставки 2-2х купонов определяются как среднее арифметическое значений ставок РУОНИА (RUONIA) за 6 месяцев до даты определения процентной ставки по 2-2х купонам соответственно (не включая указанную дату), увеличенное на ххх процентных пункта.»

Т.е. если взять средний курс Рубля за эти прошедшие 6 месяцев, посчитайте сами, сравните нынешний курс рубля и RUONIA за прошлые дни, и посмотрите что ЦЕНА этих ОФЗ к погашению обгоняет и ставку RUONIA 7,05%. и ключевую ставку 7,25%. Выходит что эта шлюха RUONIA не особо растет в цене. т.е. в банковской сфере еще писец не пришел.

читать дальше на смартлабе

Все боятся ОФЗ?!

Я не понимаю что происходит. Сейчас ставка ЦБ РФ 7.25% (грубо говоря, по ней РФ даёт в долг ком.банкам), а ставка по ОФЗ РФ 7.5-8% (по ней РФ берёт в долг). Где я не прав?

Николай Помещенко, Цена многих бумаг опустилась ниже номинала, поэтому выросла доходность. Для эмитента ничего не поменялось, купон остается прежний. Просто покупай. И не мешай остальным. Все в отпусках просто, некому, кроме тебя. Оборот на межбанке тож никакой.

Просто покупай. И не мешай остальным. Все в отпусках просто, некому, кроме тебя. Оборот на межбанке тож никакой. Все боятся ОФЗ?!

Все боятся ОФЗ?!

Я не понимаю что происходит. Сейчас ставка ЦБ РФ 7.25% (грубо говоря, по ней РФ даёт в долг ком.банкам), а ставка по ОФЗ РФ 7.5-8% (по ней РФ берёт в долг). Где я не прав?

кстати, офз 29009 — с переменным купоном.

https://zen.yandex.ru/media/id/5b14db1cc33bcc00a9d44fe8/vse-boiatsia-ofz-rf-5b6d627f01d26900aaf7b938

Даже вклад в банке из ТОП-20 на 1 год менее выгоден. там до 7% доходность!

«Мир в экономике» в телеграмм: https://t.me/Pomeschenko

читать дальше на смартлабе Из-за чего падает рубль и как пытаются сдержать его девальвацию?

Из-за чего падает рубль и как пытаются сдержать его девальвацию?При активных покупках иностранной валюты Министерством финансов основное влияние на курс рубля стали оказывать потоки капитала и действия экспортеров.

Согласно данным ЦБ, «Выход иностранных инвесторов с российского рынка суверенных заимствований замедлился, а доля ОФЗ на счетах иностранных депозитариев в НРД прекратила снижение и по итогам месяца составила 27,5%». То есть отток капитала замедлился в прошлом месяце, а доля нерезидентов в гособлигациях составила примерно 28-28,1%, что всего на 0,1-0,2 процентных пункта ниже, чем в июне.

Сдерживающим фактором для рубля являются действия экспортеров, которые продают свою выручку для финансирования своей деятельности. «За 2018 г. чистые продажи крупнейших экспортеров в нефтегазовой отрасли возросли с 8 млрд дол на начало 2018 г. до почти 20 млрд дол в июле 2018 г.» Причем самые крупные продажи пришлись на июнь — 68% всей выручки, кстати именно в первый месяц лета иностранцы вывели самую крупную сумму с рынка ОФЗ за всю его историю — 141 млрд рублей.

читать дальше на смартлабе Санкции год назад

Санкции год назад

Следует вспомнить, что происходило практически ровно год назад: smart-lab.ru/blog/411130.php Цитата: "… сегодня Конгресс и Сенат наконец-то согласовали текст законопроекта о новых антироссийских санкциях. Они предусматривают возможность введения через 6 месяцев запрета на инвестиции в суверенный долг РФ..." Дежа-вю.

читать дальше на смартлабе ОФЗ хоронят рубль.

ОФЗ хоронят рубль.Как мы писали ранее, основное влияние на падение рубля дает выход иностранных инвесторов из ОФЗ. Об этом же пишут и некоторые СМИ.

По индексу облигаций RGBITR, вероятно, вниз развивается импульс, что станет подтверждением разворота.

Отменой импульса станет пересечение уровня 472.45 по альтернативному (красному) варианту.

Смотрите также наши регулярные прогнозы по доллар/рубль.

читать дальше на смартлабе

Новости от БонДовика. Облигации

Новости от БонДовика. ОблигацииИдеи для инвесторов через ИИС. Поскольку рынок очень сильно упал, то теперь краткосрочные ОФЗ предлагают доходности, которые ещё пару месяцев назад могли обеспечить облигации крепких эмитентов второго эшелона. Напомню о базовых смыслах (разберём этот вид) Индивидуального инвестиционного счёта (ИИС). Максимальная сумма вложения 1 млн руб. Срок инвестирования минимум 3 года. Получаете налоговый вычет на 52 тысячи рублей (если вы столько с заработной платы хотя бы отчисляете налогов в год). Сейчас на рынке есть одна облигация со сроком погашения чуть больше трёх лет (ничего страшного) — серия 25083. Простая доходность к погашению по последней сделке предложения практически 7.7% годовых. Плюс она с относительной точки зрения торгуется выше своих справедливых значений. Таким образом, вы получите за три года около 28% или 9.4% годовых. Можно увеличить доход до 10% годовых за счёт покупки облигаций корпоративных эмитентов. Только не пишите, что лучше купить щас валюту. Каждому своё.

@bondovik

читать дальше на смартлабе Похоже, Банк России сдерживает падение на рынке ОФЗ

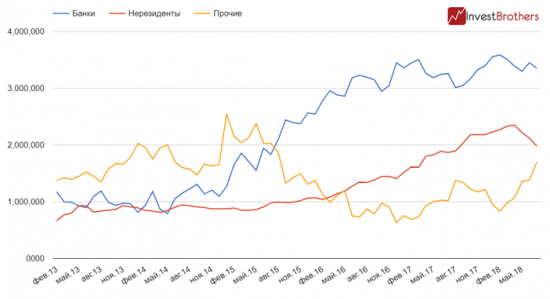

Похоже, Банк России сдерживает падение на рынке ОФЗКак отмечал Центральный банк России, иностранные инвесторы выводят свои средства из госдолга страны. Были предположения, что кредитные организации выкупают данные бумаги, оказалось не так.

По данным ЦБ, в июне банки России продали ОФЗ на сумму в 94,5 млрд рублей. Помимо кредитных организаций от гособлигаций избавлялись и нерезиденты, реализовав бумаги на 141 млрд рублей.

Покупателями выступали прочие участники рынка, в список которых могут входить крупные юридические лица, пенсионные фонды, а также Банк России.

Напомним, что Центральный банк проводит операции на рынке ценных бумаг в качестве дилера и регулятора денежно-кредитной политики. То есть, ведомство выступает маркетмейкером и может специально поддерживать спрос для создания более ликвидного рынка.Резюме

На наш взгляд, именно Банк России выступил главным покупателем российского госдолга в первый месяц лета. И делалось это в первую очередь для поддержания стабильности на рынке ОФЗ. В дальнейшем, когда ситуация вокруг санкционного давления утихнет, регулятор продаст накопившиеся у него облигации.

читать дальше на смартлабе Размещение ОФЗ + RGBI

Размещение ОФЗ + RGBI

Состоялось очередное размещение от Минфина.

Было предложено два выпуска ОФЗ, с постоянным купонным доходом ОФЗ-ПД серии 26223 в объеме 15 млрд рублей, а также с переменным купонным доходом ОФЗ-ПК серии 29012 в объеме 10 млрд рублей.

ОФЗ 26223 с погашением 28 февраля 2024 года, купон 6,5% годовых

ОФЗ 29012 с погашением 16 ноября 2022 года, купон переменный, определяется как среднее арифметическое значений ставок RUONIA за 6 месяцев до даты определения процентной ставки + 0,4%.

Итоги:

ОФЗ 26223

Спрос превысил предложение в 1,8 раза. Итоговая доходность 7,98%. Разместили 73% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26223 с погашением 28 февраля 2024 года составила 94,0899% от номинала, что соответствует доходности 7,98% годовых, говорится в сообщении на сайте Минфина РФ.

читать дальше на смартлабе

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций