Минфин РФ 09.10.2024 провел аукционы по размещению ОФЗ-ПК серии 29025 с погашением 12.08.2037 и ОФЗ-ПК серии 29024 с погашением 18.04.2035.

ОФЗ-29025

- Предложение: доступный остаток (109,5 млрд руб.)

- Спрос: 44,1 млрд руб.

- Размещено: 5,0 млрд руб.

- Средневзвешенная цена: 93,55% от номинала

ОФЗ-29024

- Предложение: доступный остаток (6,2 млрд руб.)

- Аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен

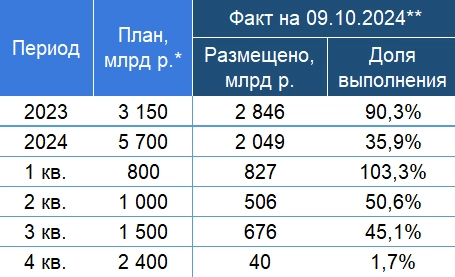

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций