Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26254 | 14.7% | 14.7 | 1 000 000 | 6.34 | 92.636 | 64.82 | 44.52 | 2026-04-22 | |

| ОФЗ 26252 | 14.7% | 7.7 | 500 000 | 4.82 | 92.39 | 62.33 | 42.81 | 2026-04-22 | |

| ОФЗ 26238 | 13.8% | 15.3 | 750 000 | 7.63 | 59.899 | 35.4 | 16.14 | 2026-06-03 | |

| ОФЗ 26248 | 14.6% | 14.3 | 1 000 000 | 6.49 | 88.926 | 61.08 | 27.86 | 2026-06-03 | |

| ОФЗ 26249 | 14.6% | 6.3 | 1 000 000 | 4.51 | 87.226 | 54.85 | 18.69 | 2026-06-24 | |

| ОФЗ 26250 | 14.7% | 11.3 | 750 000 | 6.03 | 87.848 | 59.84 | 20.39 | 2026-06-24 | |

| ОФЗ 26253 | 14.7% | 12.7 | 750 000 | 6.05 | 92.966 | 64.82 | 44.52 | 2026-04-22 | |

| ОФЗ 26247 | 14.6% | 13.3 | 1 000 000 | 6.31 | 88.967 | 61.08 | 30.2 | 2026-05-27 | |

| ОФЗ 26245 | 14.7% | 9.6 | 1 250 000 | 5.45 | 88.889 | 59.84 | 45.7 | 2026-04-08 | |

| ОФЗ 26246 | 14.7% | 10.1 | 1 000 000 | 5.55 | 88.473 | 59.84 | 50.31 | 2026-03-25 | |

| ОФЗ 26218 | 14.5% | 5.6 | 347 608 | 4.22 | 79.059 | 42.38 | 35.63 | 2026-03-25 | |

| ОФЗ 26237 | 14.2% | 3.1 | 418 953 | 2.70 | 83.008 | 33.41 | 29.37 | 2026-03-18 | |

| ОФЗ 26207 | 14.1% | 1.0 | 370 300 | 0.93 | 95.284 | 40.64 | 4.47 | 2026-08-05 | |

| ОФЗ 26243 | 14.6% | 12.3 | 750 000 | 6.45 | 75.214 | 48.87 | 22.29 | 2026-06-03 | |

| ОФЗ 26230 | 14.1% | 13.1 | 449 489 | 6.93 | 64.22 | 38.39 | 30.8 | 2026-04-01 | |

| ОФЗ 26226 | 14.3% | 0.6 | 367 211 | 0.60 | 96.599 | 39.64 | 30.27 | 2026-04-08 | |

| ОФЗ 26236 | 13.9% | 2.2 | 498 594 | 2.09 | 85.497 | 28.42 | 15.15 | 2026-05-20 | |

| ОФЗ 26225 | 14.7% | 8.2 | 497 974 | 5.70 | 66.981 | 36.15 | 19.27 | 2026-05-20 | |

| ОФЗ 26240 | 14.3% | 10.5 | 550 000 | 6.71 | 62.984 | 34.9 | 2.49 | 2026-08-12 | |

| ОФЗ 26242 | 14.2% | 3.5 | 529 357 | 2.92 | 87.245 | 44.88 | 42.91 | 2026-03-04 | |

| ОФЗ 29 CNY (CNY) | 5.9% | 3.0 | 12 000 | 2.77 | 100.6 | CNY141.37 | CNY1419.998034 | 2026-03-04 | |

| ОФЗ 33 CNY (CNY) | 6.8% | 7.3 | 8 000 | 5.77 | 101.961 | CNY352.88 | CNY1656.664373 | 2026-06-10 | |

| ОФЗ 26244 | 14.6% | 8.1 | 750 000 | 5.04 | 86.425 | 56.1 | 47.16 | 2026-03-25 | |

| ОФЗ 26235 | 14.2% | 5.1 | 633 817 | 4.17 | 72.031 | 29.42 | 25.86 | 2026-03-18 | |

| ОФЗ 26228 | 14.2% | 4.1 | 592 019 | 3.44 | 81.273 | 38.15 | 27.67 | 2026-04-15 | |

| ОФЗ 26212 | 13.9% | 1.9 | 356 982 | 1.80 | 89.612 | 35.15 | 6.57 | 2026-07-22 | |

| ОФЗ 26221 | 14.6% | 7.1 | 396 269 | 5.07 | 71.965 | 38.39 | 30.8 | 2026-04-01 | |

| ОФЗ 26251 | 14.3% | 4.5 | 500 000 | 3.52 | 85.841 | 49.19 | 47.11 | 2026-03-04 | |

| ОФЗ 26239 | 14.3% | 5.4 | 549 052 | 4.43 | 74.3 | 34.41 | 5.1 | 2026-07-29 | |

| ОФЗ 26219 | 14.4% | 0.6 | 362 077 | 0.54 | 96.8 | 38.64 | 33.97 | 2026-03-18 | |

| ОФЗ 26224 | 14.1% | 3.3 | 446 913 | 2.88 | 82.692 | 34.41 | 17.02 | 2026-05-27 | |

| ОФЗ 29023 | 0.0% | 8.5 | 1 000 000 | - | 96.997 | 0 | 35.93 | 2026-03-04 | |

| ОФЗ 29028 | 0.0% | 13.7 | 1 000 000 | - | 94.598 | 0 | 14.17 | 2026-04-22 | |

| ОФЗ 29021 | 0.0% | 4.8 | 500 000 | - | 97.465 | 0 | 35.93 | 2026-03-04 | |

| ОФЗ 29029 | 0.0% | 15.7 | 1 000 000 | - | 94.579 | 0 | 14.17 | 2026-04-22 | |

| ОФЗ 29022 | 0.0% | 7.4 | 1 000 000 | - | 96.98 | 0 | 11.46 | 2026-04-29 | |

| ОФЗ 52005 | 7.5% | 7.2 | 274 062 | 6.48 | 73.25 | 15.55 | 8.26 | 2026-05-20 |

-

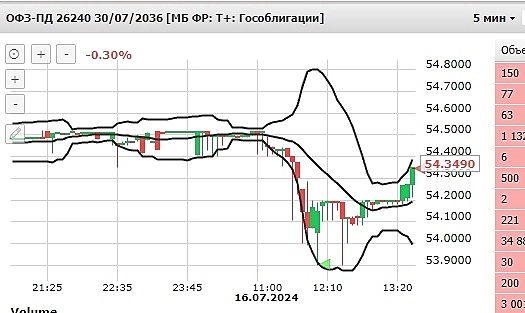

ОФЗ -ПД с доходностью до 5 лет альтернативный вариант для покупок.Если стагнация с снижением индекса ММВБ будет сохранятся.

ОФЗ -ПД с доходностью до 5 лет альтернативный вариант для покупок.Если стагнация с снижением индекса ММВБ будет сохранятся. Аукционы по размещению ОФЗ Минфином видимо(на данную минуты уже прошли)...? первая часть размещ..

Аукционы по размещению ОФЗ Минфином видимо(на данную минуты уже прошли)...? первая часть размещ..

Рубль не может уже укрепляться, без «дозы»(наркоманам необходимо все больше и качественные препараты..

Вторая часть по размещ-ю где-то в 15час-16час ?

Аукционы по размещению ОФЗ Минфином видимо(на данную минуты уже прошли).? и банки не хотят покупать по низким доходностям

Авто-репост. Читать в блоге >>> Синтетический квазидолларовый депозит (SiU4+LQDT-ОФЗ)

Синтетический квазидолларовый депозит (SiU4+LQDT-ОФЗ)

Как мы вчера выяснили, у одного из топовых брокера появилась возможность использовать БЕСПЛАТНО под ГО на срочке ликвидные активы фондовой секции (в т.ч. фонды аля LQDT).

Как это на практике работает изучаем, но в рамках концепции:

покупаем на условные 10 млн руб LQDT — 1.4358 текущая, на дату экспирации фьюча расчетная цена будет не меньше 1.475 (если ставку повысят то 1.480)

покупаем 120 SiU4 — текущая цена 88700 (при курсе нала 88.40/88.60 и межбанка 87.85/88.04 и ожидаемом курсе ЦБ 88.12-17)

что получаем ровно через 2 мес?

Авто-репост. Читать в блоге >>> КИТ Финанс: Повысить нельзя сохранить! Расставляем знаки с КИТовыми аналитиками

КИТ Финанс: Повысить нельзя сохранить! Расставляем знаки с КИТовыми аналитикамиНа следующей неделе рынок ожидает решения Банка России по ключевой ставке. После сохранения ставки на уровне 16% в июне, многие эксперты считают, что в этот раз регулятор может пойти на повышение.

Разбираемся с вероятностями и последствиями вместе с КИТовыми аналитиками.

👉Вероятность повышения: более 70%

👉Вероятность повышения сразу на 2%: более 50%

👉Консенсус-прогноз: 18% к концу июля

Почему повышение?

• Статистика: данные по динамике инфляции станут ключевым фактором для решения Банка России. Если инфляция подтвердит ожидания и окажется выше прогнозов, это скажется в пользу увеличения ставки.

• Динамика ставок: ставки на межбанковском рынке, такие как RUONIA Overnight Interest Rate Swap (19,2%) и 3-х месячный RUSFAR (17,6%), демонстрируют рост ожиданий по ключевой ставке.

• Снижение инфляции: регулятор стремится снизить инфляцию до 4% и повышение «ключа» — один из инструментов достижения этой цели.

А дальше?

4-й квартал 2024 года: возможно повышение на 0,5%. При условии, что инфляция не покажет замедления в 3-ем и 4-ом кварталах и окажется более устойчивой, чем прогнозируется.

Авто-репост. Читать в блоге >>> Инвесторам по-прежнему стоит минимизировать инвестиции в ОФЗ-ПД

Инвесторам по-прежнему стоит минимизировать инвестиции в ОФЗ-ПД

Инвесторам по-прежнему стоит минимизировать инвестиции в рублевые гособлигации с постоянным доходом (ОФЗ-ПД) ввиду сохранения высоких инфляционных рисков, говорится в обзоре управляющего по анализу банковского и финансового рынков Промсвязьбанка (ПСБ) Дмитрия Грицкевича.

«Рынок ОФЗ во вторник продолжил активно снижаться на заявлениях Банка России (аналитики регулятора заявили, что денежно-кредитные условия во втором полугодии должны стать жестче, чтобы в срок вернуть инфляцию к цели), снова обновив годовые минимумы — доходность индексного портфеля RGBI выросла на 18 б.п. (до 16,43% годовых). Доходность на участке 2-5 лет достигла 17,33% (16,59% годовых соответственно), — указывает эксперт. — На наш взгляд, сценарий повышения ставки до 18% при начале цикла ее снижения в 2025 году уже в цене 2-5-летних ОФЗ. Сейчас рынок начинает закладывать сценарий более жесткой денежно-кредитной политики: повышение ставки до 20% при более длительном ее сохранении на высоком уровне. При умеренно жесткой риторике ЦБ по итогам заседания 26 июля это дает шансы на краткосрочный отскок котировок госбумаг, однако по-прежнему рекомендуем минимизировать инвестиции в ОФЗ-ПД ввиду сохранения высоких инфляционных рисков».

Авто-репост. Читать в блоге >>>

ставку СНИЗЯТ чтобы поддержать политиков

Максим Лебедев, да, сразу на два процента, чтобы все охренели.

Для снижения инфляции в РФ потребуется существенно более длительный период жестких денежно-кредитных условий в экономике, чем ожидалось в апреле — ЦБ

Для снижения инфляции в РФ потребуется существенно более длительный период жестких денежно-кредитных условий в экономике, чем ожидалось в апреле — ЦБВ июне текущая инфляция с учетом сезонности немного снизилась, но осталась выше, чем в I квартале. Годовая инфляция увеличилась до 8,6%. Рост цен на услуги туризма и транспорта замедлился после всплеска в мае, а овощи и фрукты, напротив, стали дорожать быстрее.

Основная причина высокой инфляции — сильный внутренний спрос, который пока опережает возможности расширения производства. Для устойчивого снижения инфляции необходимо поддерживать жесткие денежно-кредитные условия в экономике продолжительное время.

cbr.ru/press/event/?id=18837

Авто-репост. Читать в блоге >>>

День добрый. Уважаемые форумчане уже недельку мучаюсь вопросом — почему такая разница в цене у 26247 и 26248 Вот в текущем моменте — 26248 — 87.739% от номинала, 26247 -82.341% от номинала. Купоны у обоих офз 12.5, срок погашения — разница в год(неужели столь критично у длинных офз)?

День добрый. Уважаемые форумчане уже недельку мучаюсь вопросом — почему такая разница в цене у 26247 и 26248 Вот в текущем моменте — 26248 — 87.739% от номинала, 26247 -82.341% от номинала. Купоны у обоих офз 12.5, срок погашения — разница в год(неужели столь критично у длинных офз)?

Мухомор, уже начал покупать потихоньку длинные ОФЗ. если отпрыгнут на 0.5% по телу то сдам.если нет то инвестор) имхо тут уже можно поспекул...

Sergei, льют под 18% ставку, это примерно 16.2-16.5% доходность к погашению, если будет угроза 20ставки, то еще в низ поедут

а почему 26240, но мой взгляд 26243 или 26227 имеют самую лучшую купонную доходность

16.5% по длинным должна дойти доходность, при 18ставке

По акциям там кровавая баня началась, при 20% ставке там будет кладбище.как и у ОФЗ

Мухомор, уже начал покупать потихоньку длинные ОФЗ. если отпрыгнут на 0.5% по телу то сдам.если нет то инвестор) имхо тут уже можно поспекулировать. не будут же полторы недели их лить беспробудно. или рано еще?

Индекс ОФЗ - главный ориентир для акций

Индекс ОФЗ - главный ориентир для акцийВчера Индекс ОФЗ закрылся на минимумах 2022 г., однако если два года назад падение гособлигаций России носило панический характер, то сегодня снижение носит долгосрочный и системный характер.

Рост стоимости доходностей, который приводит к падению облигаций, сказывается на всех активах, в то числе и акций, а рост последних вряд ли возможен без разворота на долговом рынке.

Ссылка на пост

Авто-репост. Читать в блоге >>> Новый прогноз Банка России будет предусматривать возможность повышения ключевой ставки до 20%, полагают аналитики Альфа-банка.

Новый прогноз Банка России будет предусматривать возможность повышения ключевой ставки до 20%, полагают аналитики Альфа-банка.

«На наш взгляд, в рамках базового сценария, помимо повышения ставки до 18%, следует также с высокой вероятностью ожидать некоторого ужесточения риторики регулятора — не исключено, что среднесрочный прогноз ЦБ будет предусматривать возможность ее роста в дальнейшем до 20%», — говорится в стратегии Альфа-банка. Другие эксперты, которых опросил РБК, тоже не исключают сценария с повышением ставки до 20%.

«Исключать более жесткого повышения ставки нельзя, это следует из риторики Банка России — регулятор неоднократно говорил о том, что намерен активно бороться с инфляцией», — полагает управляющий директор по инвестициям УК ПСБ Николай Рясков.

На наш взгляд, в рамках базового сценария, помимо повышения ставки до 18%, следует также с высокой вероятностью ожидать некоторого ужесточения риторики регулятора — не исключено, что среднесрочный прогноз ЦБ будет предусматривать возможность ее роста в дальнейшем до 20%», — говорится в стратегии Альфа-банка.

«В рисковом сценарии — субъективная вероятность [которого] 40%, — мы допускаем повышение ключевой ставки в этом году до 19–20%», — отметил в комментарии РБК главный аналитик Совкомбанка Михаил Васильев. Старший экономист инвестбанка «Синара» Сергей Коныгин оценил вероятность повышения ключевой ставки до 20% до конца 2024 года в 20%. Или мы сгущаем краски, или молчаливое фондовое падение – опережающий экономический индикатор

Или мы сгущаем краски, или молчаливое фондовое падение – опережающий экономический индикатор

На графике: Индексы МосБиржи и RGBI с начала 2023 года в сопоставлении с доходностью денежного рынка (индекс MOEXREPO, напрямую зависит от ключевой ставки)

5%-ный рост ВВП на фоне падающего уже 2 месяца рынка акций (падение обнулило результат последнего года). На фоне сокращения сумм первичных размещений облигаций хотя бы вдвое от привычной нормы. В параллели с непрерывно растущими доходностями облигаций, от ОФЗ до ВДО.В относительной тишине. Тишина – спутник тренда. В отличие от паник или эйфорий, вестников его завершения, шумных явлений. Мы вправе ожидать и Индекса МосБиржи, и Индекса RGBI (индекс цен ОФЗ) ниже, и облигационных доходностей еще выше.

Спустя всего 10 дней ЦБ должен объявить новое решение о ключевой ставке.

Когда ставка прыгнула к 12% в прошлом августе, особенно когда достигла 16% в декабре, считалось, что это ненадолго. Но 16% задержались. Новый консенсус: впереди повышение до 17-18%.

Что ж, в попытке прострелить себе ноги, можно и так.

Но если фондовый рынок – опережающий индикатор (мы же в рыночной экономике), желательно руководствоваться его сигналами.

Авто-репост. Читать в блоге >>> RGBI бурит 3 историческое дно

RGBI бурит 3 историческое дно

Индекс RGBI уверенно бурит дно, так низко он падает на истории в 3й раз (если брать с 2012 г.) — первый был в конце 2014 — начале 2015 года (ключ тогда задирали до 17%), затем 2022 г. (ключ поднимали до 20%), и сейчас мы опустились к тем же лоям (закладывая повышение ключевой ставки до 17-18%, думаю 20% еще не в цене).

Длинные ОФЗ уже дают 16% (ОФЗ 26243 — 16,07% в моменте) или около 16% доходности к погашению — закладывают УЖЕ повышение ставки (на 1%, может 1,5%).Ну центральный депозитарий ценных бумаг Казахстана еще походу помогает облиги вниз толкать, который попросил своих клиентов до 1 августа 2024 года вывести российские ценные бумаги из своего номинального держания. Все транзакции должны быть завершены до конца июля или походу их ждет заморозка.

На ставке не хватает паник сейла с большими продажами и слива, чтобы можно было с уверенностью закотлетить позу в длинных фиксах, пока не беру, но присматриваюсь. 26-го июля, напомню, заседание по ставке.

Задрали бы ее резко, все бы в моменте обосрались, все посливав, а затем бы было на ожиданиях только снижение ставки в перспективе и откуп всего обратно — но это идеальный вариант, ЦБ может и до сентября начать сиськи мять опять, всех напрягая (если продолжит расти инфляция, кредитование и т.д.

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций