Облигации МВ ФИНАНС (М.Видео)

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| МВ ФИН 1Р5 | 49.2% | 0.4 | 3 750 | 0.41 | 91.57 | 0 | 12.65 | 2026-03-09 | |

| МВ ФИН 1Р6 | 25.5% | 1.1 | 2 000 | 0.97 | 102.96 | 21.37 | 10.68 | 2026-03-17 | |

| МВ ФИН 1Р4 | 27.3% | 0.1 | 7 000 | 0.13 | 99.97 | 62.33 | 30.82 | 2026-04-17 | 2025-04-23 |

-

Я к-то плохие новости пропустил? Что их льют как не в себя?

Сейчас я вам набрехаю что, По отчёту всё плохо, поэтому льют как акции так и облигации

М.Видео-Эльдорадо закрыла книгу заявок в рамках размещения пятого выпуска биржевых облигаций

М.Видео-Эльдорадо закрыла книгу заявок в рамках размещения пятого выпуска биржевых облигацийГруппа М.Видео-Эльдорадо, ведущая российская компания в сфере электронной коммерции и розничной торговли электроникой и бытовой техникой (МосБиржа: MVID), сообщает об успешном закрытии книги заявок в рамках размещения пятого выпуска биржевых облигаций. Общий объём размещения составил 3,75 миллиардов рублей. Рейтинговым агентством АКРА облигационному выпуску присвоен рейтинг А(Ru).

Привлечённые в результате размещения средства будут направлены на общекорпоративные цели Группы. Облигации размещаются в рамках программы биржевых облигаций серии 001Р объёмом до 50 млрд рублей, зарегистрированной в марте 2021 года. В результате состоявшегося размещения в настоящее время в обращении у компании находится три выпуска биржевых облигаций.

Организаторами выпуска выступили Инвестбанк Синара и Газпромбанк.

Эмитентом рублёвых облигаций серии 001Р-05 со сроком погашения 2 года выступило ООО «МВ ФИНАНС», 100% дочернее общество ПАО «М.Видео».

Финансовая стабильность Группы подтверждается кредитными рейтингами от российских рейтинговых агентств: A(RU) «Позитивный» от АКРА и ruA «Стабильный» от Эксперт РА

Авто-репост. Читать в блоге >>> М.Видео выпуск 5 - размещена новая корпоративная облигация

М.Видео выпуск 5 - размещена новая корпоративная облигация

💼 М.Видео выпуск 5 $RU000A109908

www.tbank.ru/invest/bonds/RU000A109908/

Рейтинг — A(RU) (АКРА)

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 12

Дата погашения облигации — 06.08.2026

Объем эмиссии — 3.75 млрд ₽

Для неквал. инвесторов — НетЦель займа:

Средства, полученные от размещения облигаций, планируется использовать для предоставления займа (займов) поручителю — ООО «МВМ».Поручитель денежные средства планирует направить на общекорпоративные цели, в том числе на рефинансирование текущего кредитного портфеля и/или пополнение оборотных средств.

Тинькофф стратегия Облигации ААА

www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Авто-репост. Читать в блоге >>> Свежие облигации МВ Финанс 1Р5 (М.Видео). Доходность выше 22%!

Свежие облигации МВ Финанс 1Р5 (М.Видео). Доходность выше 22%!Только безумие, только хардкор! На рынок облигаций триумфально возвращается М.Видео, неся с собой отличную купонную доходность и привкус возможного дефолта а-ля «Обувь России». Это будет первый для М.Видео выпуск облигаций с плавающим купоном.

⏳Сбор заявок — 14 августа. Подготовил самый честный, полный и качественный авторский разбор свежего выпуска.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Джи Групп, Самолёт, АФК Система, Гарант-Инвест, Азбука Вкуса, Аренза-ПРО.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🎮А теперь — погнали смотреть на новый выпуск МВ Финанс!

📺Эмитент: ООО «МВ Финанс»

🎮МВ Финанс — 100% дочерняя компания ПАО «М.Видео». Занимается выпуском облигаций Группы М.Видео-Эльдорадо — одной из ведущих компаний в России в сфере электронной коммерции и розничной торговли бытовой техникой и электроникой.

Авто-репост. Читать в блоге >>> М.Видео - интересный выпуск облигаций

М.Видео - интересный выпуск облигаций

Мы с вами ранее неоднократно разбирали результаты компании, выделяя устойчивую бизнес модель Группы. Это позволило мне осуществить ряд точечных покупок облигаций М.Видео, и сегодня я решил еще раз вернуться к этой идее, по пути разобрав новый облигационный выпуск.

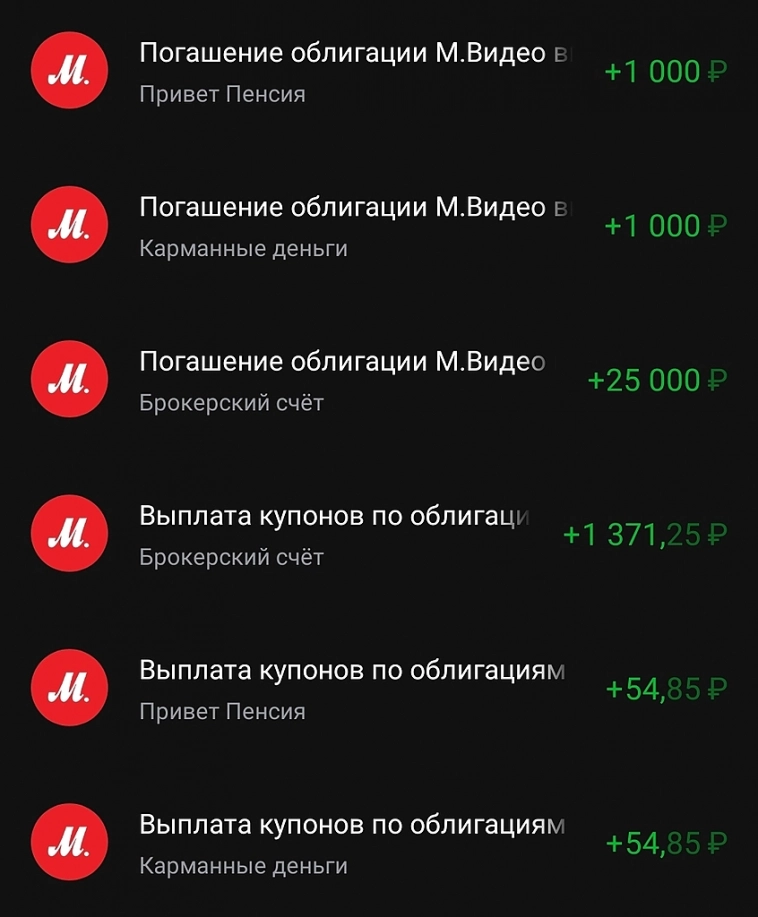

Но начать я хотел с новости о полном погашении 07 августа облигаций МВ ФИНАНС 001Р-02 на 9 млрд рублей. Их то я как раз и набирал себе в портфель. М.Видео осуществила все выплаты за счёт положительного операционного потока и не привлекала заёмные денежные средства.

С операционным потоком у компании все в порядке. В первом квартале М.Видео показала двузначный рост GMV. При этом онлайн продажи достигли 98 млрд рублей или 75% всего GMV. А что самое главное, показатель NetDebt/EBITDA на конец квартала оказался гораздо ниже, чем годом ранее. Компания ожидает его дальнейшего снижения к концу 2024 года. Именно это позволяет уверенно удерживать облигации эмитента.

💬Рейтинговые агентства также отмечают финансовую стабильность группы. АКРА подтвердила рейтинг на уровне A(RU) «Позитивный», ЭкспертРА на уровне ruA «Стабильный».

Авто-репост. Читать в блоге >>> 7 августа погашены, находящиеся в моем портфеле, 7 облигаций "М.Видео выпуск 2".

7 августа погашены, находящиеся в моем портфеле, 7 облигаций "М.Видео выпуск 2".

Мне зачислили последний купон и номинал в размере 7000 руб.

Данные облигации я приобретал 25.05.2023 (5 шт) и 20.06.2023 (2 шт).

Всего купонами мне было выплачено 635 руб. Разница между ценой покупки и выплаченным номиналом составила 364 руб. Комиссия за сделки 20 руб. Итого профит: 979 руб (чистыми) или 14,6% полученной за 14,5 месяцев доходности (~12% годовых).

На момент приобретения указанного выпуска облигаций, ключевая ставка ЦБ составляла 7,5%.

Кстати, в облигациях М.Видео начиная с августа прошлого года можно было увидеть настоящее «ралли». После слабого отчета за первое полугодие доходности по отдельным выпускам подскакивали до 32%. А 13.05.2024 совет директоров принял решение об увеличении уставного капитала компании путем размещения дополнительных обыкновенных акций объемом 30 млн штук (+17%).

На сегодня акции М.Видео упали от своих пиков более чем на 80%, на рынке торгуется еще два выпуска облигаций компании со сроком погашения в июле 2025 года и в апреле 2026 года.

Авто-репост. Читать в блоге >>> Новый облигационный выпуск М.Видео с привлекательной премией

Новый облигационный выпуск М.Видео с привлекательной премией🏛 Один из ведущих игроков на рынке розничной торговли электроникой и бытовой техникой, хорошо нам известная компания М.Видео, запланировала в середине августа разместить облигации с переменным купоном, предлагая привлекательную премию к ключевой ставке.

Это событие особенно интересно в свете недавнего заявления ЦБ РФ от 26 июля, где было отмечено, что регулятор допускает возможность повышения «ключа» на ближайших заседаниях.

💻📱 В 2022 году российский рынок бытовой техники и электроники (БТиЭ) столкнулся с беспрецедентными вызовами, вызванными уходом западных брендов и изменением потребительского поведения. Однако, несмотря на все эти трудности, компания сумела адаптироваться к новым условиям, и уже начиная с 3 кв. 2023 года демонстрирует высокие темпы роста продаж.

По итогам 2024 года менеджмент М.Видео ожидает роста рынка БТиЭ на +10% (г/г) до 3 трлн руб., и на мой субъективный взгляд это достаточно консервативные оценки, учитывая высокую инфляцию в российской экономике, а также рост потребительской активности населения, о которой в последнее время часто рассказывает Центробанк.

Авто-репост. Читать в блоге >>> М. Видео. Новый выпуск облигаций.

М. Видео. Новый выпуск облигаций.

Заканчивается один выпуск облигаций М.Видео, начинается очередное размещение облигаций.

Хороших облигаций много не бывает).

Уже давно писал про М.Видео, как про «падшего ангела».

«Падшие ангелы» — облигации или эмитенты, которым изначально был присвоен инвестиционный (высококачественный) кредитный рейтинг, затем пониженный до спекулятивного (мусорного).

Обычно понижение рейтинга связано с ухудшением финансового положения эмитента, трансформацией бизнеса, реализацией отдельных рисков либо в связи с крупными капиталовложениями.

💡Так и было с компанией. В прошлом году был ужасный отчет. Падение облигаций, зато доходности выросли до 30 процентов.

Теперь же все стабильно. Доходность на уровне 21-26 процентов. Доходность как у «нормальных» корпоративных облигаций.

Правда кредитный рейтинг компании – А, что не так уж и много. Рейтинг сайта Доход. Ру – ВВ.

🍏Новый ( 5 выпуск) облигаций предлагает доходность 22-22,5 процента.

Срок – 2 года.

Купоны – каждые 30 дней.

Оферты нет. Амортизации тоже.

Авто-репост. Читать в блоге >>> 📈 Новый облигационный выпуск от М.Видео

📈 Новый облигационный выпуск от М.ВидеоКомпания ООО «МВ Финанс» — дочерняя компания М.Видео, объявила предварительные параметры размещения нового облигационного выпуска с плавающим купоном — МВ Финанс-001Р-05.

☝️ Напомню, что сейчас данный эмитент имеет три (с завтрашнего дня два) обращающихся выпуска, но еще ни разу не выпускал бумаги с плавающим купоном.

Чтобы оценить, насколько интересна может быть новая облигация, предлагаю рассмотреть ситуацию с теми, что уже торгуются:

✔️ МВ Финанс-001Р-02 (#RU000A103HT3) на сумму 9 млрд руб. погашается сегодня (07.08), размер купона был 8,1%.

✔️ МВ Финанс-001Р-03 (#RU000A104ZK2) на сумму 5 млрд руб. Дата погашения — 22.07.2025. Тип купона — постоянный, размер купона 12,35%, доходность к погашению — 22,5% (за счет дисконта в цене).

✔️ МВ Финанс-001Р-04 (#RU000A106540) на сумму 7 млрд руб. Дата погашения — 17.04.2026 (есть CALL-оферта — 18.04.2025). Тип купона — переменный, текущий размер купона 13,05%, доходность к погашению — 20% (за счет дисконта в цене), доходность к ближайшей оферте — 28,5%.

Авто-репост. Читать в блоге >>> 🔥М.Видео возвращается на первичный рынок облигаций. Разбор🛠

🔥М.Видео возвращается на первичный рынок облигаций. Разбор🛠Любопытный 🐟флоатер. Каково это занимать больше, чем под 22% годовых? А есть ключ поднимут?

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Присоединяйтесь!🤝

--

О выпуске

Пятый выпуск облигаций объединенной сети М.Видео-Эльдорадо. 7 августа компания погасила 9 млрд. второго выпуска и анонсировала 3 млрд. 2-х летнего флоатера. Для рейтинга А ставка более чем интересная (до КС + 4,25%), но есть нюансы.

Авто-репост. Читать в блоге >>> М.Видео-Эльдорадо разместит двухлетние биржевые облигаций серии 001Р-05 объёмом не менее 3 млрд руб — компания

М.Видео-Эльдорадо разместит двухлетние биржевые облигаций серии 001Р-05 объёмом не менее 3 млрд руб — компанияГруппа М.Видео-Эльдорадо (ПАО «М.видео», Группа или Компания, МосБиржа: MVID), ведущая российская компания в сфере электронной коммерции и розничной торговли электроникой и бытовой техникой, объявляет о старте размещения двухлетних биржевых облигаций серии 001Р-05 объёмом не менее 3 млрд рублей, эмитентом которых выступает ООО «МВ ФИНАНС», 100% дочернее общество ПАО «М.видео».

Букбилдинг будет осуществляться с применением плавающей ставки, где верхняя граница — это ключевая ставка + 425 б.п. Купонный период облигаций — 30 дней. Срок обращения бумаг — 2 года.

Организаторами размещения выступают Газпромбанк, Инвестбанк Синара, агентом по размещению — Газпромбанк. Цена размещения составила 100% от номинальной стоимости биржевых облигаций, что соответствует 1 000 рублей на одну облигацию. Всего размещается не менее 3 млн облигаций.

Авто-репост. Читать в блоге >>> Заставил понервничать, но все обошлось. Сегодня погасили 1Р2 и деньги ВТБ уже прислал на счет вместе с купоном.

Заставил понервничать, но все обошлось. Сегодня погасили 1Р2 и деньги ВТБ уже прислал на счет вместе с купоном.

М.Видео-Эльдорадо полностью погасила облигации серии 001Р-02 на 9 млрд рубГруппа М.Видео-Эльдорадо, ведущая российская компания в сфере элек...

Nordstream, Мне так нравится это «кроме того она выплатила даже доход за двенадцатый купонный период», словно ни погасить облигации, ни выплатить финальный купон контора вообще не должна была, но всё-таки сжалилась и выплатила))) М.Видео-Эльдорадо полностью погасила облигации серии 001Р-02 на 9 млрд руб

М.Видео-Эльдорадо полностью погасила облигации серии 001Р-02 на 9 млрд рубГруппа М.Видео-Эльдорадо, ведущая российская компания в сфере электронной коммерции и розничной торговли электроникой и бытовой техникой (МосБиржа: MVID), объявляет о полном погашении ООО «МВ ФИНАНС» (дочерняя компания ПАО «М.видео») биржевых облигаций серии 001Р-02 на сумму 9 млрд рублей за счёт собственных операционных средств. Кроме того, ООО «МВ ФИНАНС» выплатила держателям облигаций доход за двенадцатый купонный период в размере 181 710 000,00 рублей из расчёта 20,19 рублей на одну облигацию.

Всего в рамках размещения биржевых облигаций по программе биржевых облигаций серии 001Р, включая текущую выплату, компания выплатила владельцам облигаций около 25,6 млрд рублей. Выплаты осуществлены за счёт положительного операционного потока, без привлечения заёмных денежных средств с рынка.

В обращении у компании остается два выпуска облигаций – 001Р-03 на 5 млрд рублей и 001Р-04 объёмом 7 млрд рублей. Выпуски размещены в рамках десятилетней программы биржевых облигаций серии 001Р объёмом до 50 млрд рублей, зарегистрированной в марте 2021 года.

Авто-репост. Читать в блоге >>> "М.Видео" 14 августа проведет сбор заявок на облигации объемом ₽3 млрд.

"М.Видео" 14 августа проведет сбор заявок на облигации объемом ₽3 млрд.

ПАО «М.видео» является одной из ведущих российских компаний в сфере электронной коммерции и розничной торговли электроникой и бытовой техникой.

Сбор заявок 14 августа

11:00-15:00

размещение 16 августа

- Наименование: МВфин-001Р-05

- Рейтинг: А (Эксперт РА, прогноз «Стабильный»)

- Купон: КС + 425 б.п. (ежемесячный)

- Срок обращения: 2 года

- Объем: 3 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Газпромбанк и инвестиционный банк «Синара»

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Авто-репост. Читать в блоге >>> М.Видео показывает рост. Интересны ли бумаги компании?

М.Видео показывает рост. Интересны ли бумаги компании?Группа М.Видео поделилась операционными результатами за I квартал 2024 г.

В целом рост показателей основан на низкой базе прошлых годов, так как уровень того же оборота (GMV) хоть и вырос на 18%, но оказался ниже значений I квартала 2021 и 2022 годов.

✅Радует то, что М.Видео старается наладить ситуацию и это заметно. Постепенно нормализуются продажи, увеличивается средний чек, открываются новые магазины и фирменные сервисные зоны, предоставляющие полный спектр сервисных услуг для техники.

Финансовый директор Группы М.Видео-Эльдорадо Анна Гарманова:

«Благодаря улучшению операционных показателей, показатель долговой нагрузки Net debt/EBITDA на конец 1 квартала 2024 года находится на умеренном уровне, существенно более низком, чем за сопоставимый период 2023 года и мы ожидаем его дальнейшего снижения к концу 2024 года».

! ВАЖНО!

Интереса в акциях компании в текущей ситуации НЕТ!

✔️Идея заключается в другом:

На данный момент на рынке торгуются 3 выпуска облигаций ООО «МВ ФИНАНС» (дочерней компании М.Видео). При этом недавно облигации серии 001Р-01 были успешно погашены собственными средствами компании, за счет положительного операционного потока, без привлечения заёмных денежных средств.

Авто-репост. Читать в блоге >>> М.Видео: болезненная трансформация бизнеса

М.Видео: болезненная трансформация бизнеса

Совет директоров Группы М.Видео-Эльдорадо принял решение провести дополнительную эмиссию по открытой подписке 30 млн обыкновенных акций. Инвестиционный холдинг «ЭсЭфАй», один из крупнейших акционеров компании, предоставил предварительное согласие на приобретение всего объема дополнительной эмиссии. Объясняем, зачем нужна эмиссия и чем это обернется для акционеров.

Основные показатели

По итогам 2023 года компания зафиксировала чистый убыток до налога на прибыль в размере 7,8 млрд рублей против 13,4 млрд рублей годом ранее. Долговая нагрузка по показателю «чистый долг / EBITDA» по итогам 2023 года составила 3,2x против 4,5x годом ранее. Также в апреле 2024 года Группа полностью погасила выпуск долговых облигаций дочерней компании ООО «МВ ФИНАНС» на сумму 4,2 млрд рублей за счет собственных средств.

Параметры эмиссии

У действующих акционеров, зарегистрированных в реестре на 17 мая 2024 года, будет преимущественное право приобрести акции допэмиссии пропорционально количеству принадлежащих им акций. Оно будет предложено по открытой подписке как физлицам, так и институциональным инвесторам. Остальные детали размещения пока еще не объявлены.

Авто-репост. Читать в блоге >>> Группа М.Видео-Эльдорадо увеличила GMV в I кв. 2024 г. на 18% г/г, до 131 млрд руб. Онлайн-продажи +24%, до 98 млрд руб. Продажи на собственном маркетплейсе +33%. Группа открыла 15 магазинов

Группа М.Видео-Эльдорадо увеличила GMV в I кв. 2024 г. на 18% г/г, до 131 млрд руб. Онлайн-продажи +24%, до 98 млрд руб. Продажи на собственном маркетплейсе +33%. Группа открыла 15 магазиновКлючевые операционные результаты за первый квартал 2024 года:

Общие продажи (GMV): Общий объем продаж Группы в первом квартале 2024 года вырос на 18% по сравнению с аналогичным периодом предыдущего года и составил 131 миллиард рублей (с учетом НДС).

Онлайн-продажи: Общий объем онлайн-продаж компании вырос на 24%, достигнув 98 миллиардов рублей (с учетом НДС), что составило 75% от общего объема продаж Группы.

Трафик и конверсия: В первом квартале 2024 года общее количество посещений, включая онлайн и физические магазины, составило около 300 миллионов, при сохранении роста конверсии в покупку. Рост количества новых клиентов в годовом выражении составил более 7%.

Продажи на собственном маркетплейсе электроники: Продажи на собственном маркетплейсе электроники выросли на 33% по сравнению с аналогичным периодом предыдущего года благодаря росту количества продавцов и расширению ассортимента товаров.

Развитие логистической инфраструктуры: Группа увеличила логистическую инфраструктуру для поставщиков собственного маркетплейса в два раза, расширив зоны хранения 3P-ассортимента в различных городах России.

Авто-репост. Читать в блоге >>>

Допэмиссия акций М.Видео слабо скажется на снижении долговой нагрузки эмитента

Допэмиссия акций М.Видео слабо скажется на снижении долговой нагрузки эмитентаСовет директоров М.Видео 13.05.2024 принял решение разместить дополнительный выпуск акций в объеме 30 млн шт. по открытой подписке, увеличив капитал в 1,8 млрд руб., таким образом, на 17%. Предполагается, что весь объем выкупит один из ключевых акционеров − ПАО «ЭсЭфАй» (SFI) по преимущественному праву (сейчас владеет 10,4% акций).

Рекомендую здесь ознакомиться с анализом влияния предстоящей допэмиссии акций на финансовые метрики эмитента у коллеги − Анатолия Полубояринова: https://smart-lab.ru/mobile/topic/1016975. В своем же посте вкратце рассмотрю влияние этой новости на уровень долга компании и ее облигации.

Группа М.Видео-Эльдорадо (ПАО «М.видео») – одна из крупнейших российских компаний в сфере электронной коммерции и розничной торговли электроникой, и бытовой техникой. Ее сеть насчитывает более 1,2 тыс. магазинов в более чем 370 городах РФ. Эмитентом облигаций выступает дочерняя компания ООО «МВ ФИНАНС», а поручителем для них – ООО «МВМ» (операционная компания группы).

Авто-репост. Читать в блоге >>> ⚡️Бонды М.Видео: простая идея на 21% за год

⚡️Бонды М.Видео: простая идея на 21% за год

Доп.эмиссия М.Видео одобрена: 30 млн новых акций (>5 млрд свежего капитала) и готовность мажоритария приобрести полностью всю эмиссию, если не будет спроса на рынке

Сейчас покупка облигаций М.Видео самый простой, ликвидный и доходный (21,5%) способ разместить деньги на год

На новость о докапитализации акции отреагировали сразу.а облигации ну так...

Так что возможности еще есть

Авто-репост. Читать в блоге >>> 🔥М.Видео: быстрая прибыль?

🔥М.Видео: быстрая прибыль?

🏧Вышла новость о докапитализации в М.Видео

7 мая совет директоров «М.Видео» обсудит вопрос увеличения уставного капитала путем размещения дополнительных обыкновенных акций, говорится в сообщении компании

Акции на вечерних торгах упали на 10%, а на рынке облигаций вечерних торгов нет. Докапитализация снижает риски для держателей облигаций, т.к. снизит долговую нагрузку, сократит платежи по процентам, усилит фин.устойчивость (капитал станет положительным)В зависимости от суммы доп.эмиссии, высокий кредитный рейтинг ruA от Эксперта РА станет оправданным

Авто-репост. Читать в блоге >>> Облигации М.видео. Инвестпалата.

Облигации М.видео. Инвестпалата.

💡Благополучно погасился 1 выпуск облигаций М.Видео. Полученные деньги решил реинвестировать в 4 выпуск. Правда уже нет таких доходностей к погашению как раньше, выше 30 процентов. Сейчас доходность около 21 %.

$RU000A106540

💡Спрос иностранцев на обмен заблокированными активами сильно превысит предложение.

Об этом заявил генеральный директор Инвестпалаты Алексей Седушкин.

«Даже по тому, что мы устно слышим от потенциальных покупателей, объем очень высокий. Он точно больше той суммы, которую наши продавцы могут принести. Опять-таки, эта наша субъективная оценка того, что «наши» могут принести на продажу.»

После окончания текущей волны разблокировки, представители Инвестпалаты обратятся к правительству, чтобы провести вторую волну.

Хорошая новость. 👍

🍎 Совет директоров HeadHunter рекомендовал не выплачивать дивиденды за 2023 год. $HHRU

#новости #hh #мвидео

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций