Облигации ГТЛК

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| sГТЛК 2P-9 | 18.1% | 3.6 | 20 000 | 2.14 | 100 | 13.77 | 11.93 | 2025-12-22 | |

| sГТЛК2P-11 | 17.6% | 2.9 | 12 500 | 2.32 | 99.26 | 0 | 8.5 | 2026-01-01 | |

| ГТЛК 2P-07 | 18.8% | 0.6 | 15 000 | 0.59 | 103.95 | 19.73 | 7.23 | 2026-01-06 | |

| ГТЛК ЗО26Д (USD) | 6.9% | 0.2 | 304 | 0.17 | 99.6634 | $24.75 | $1310.5983 | 2026-02-18 | |

| ГТЛК 1P-19 | 17.6% | 9.5 | 5 000 | 2.24 | 82.87 | 19.87 | 3.28 | 2026-03-04 | 2028-06-05 |

| ГТЛК 2P-04 | 15.7% | 3.9 | 10 000 | 1.56 | 117.06 | 20.55 | 2.05 | 2026-01-14 | 2027-11-10 |

| ГТЛК ЗО27Д (USD) | 8.3% | 1.2 | 347 | 1.19 | 96.01 | $23.25 | $1005.586332 | 2026-03-10 | |

| ГТЛК 2P-10 | 17.9% | 2.7 | 30 000 | 1.95 | 98.25 | 0 | 2.08 | 2026-01-13 | |

| ГТЛК 1P-07 | 19.0% | 7.1 | 10 000 | 1.00 | 94.21 | 29.17 | 22.12 | 2026-01-09 | 2027-01-13 |

| ГТЛК 1P-03 | 18.9% | 6.1 | 10 000 | 1.43 | 96.74 | 47.87 | 25.78 | 2026-01-29 | 2027-08-03 |

| ГТЛК 1P-21 | 18.2% | 3.4 | 11 000 | 1.62 | 96.93 | 47.74 | 25.18 | 2026-01-30 | 2027-11-03 |

| ГТЛК 2P-08 | 16.2% | 2.4 | 15 000 | 1.96 | 108.93 | 16.03 | 9.62 | 2025-12-30 | |

| ГТЛК ЗО28Д (USD) | 8.3% | 2.2 | 167 | 2.08 | 93.5 | $24 | $1185.892886 | 2026-02-26 | |

| ГТЛК ЗО29Д (USD) | 7.7% | 3.2 | 141 | 2.97 | 91.1195 | $21.75 | $1065.158982 | 2026-02-27 | |

| ГТЛК 1P-06 | 17.5% | 6.7 | 11 052 | 2.37 | 96.27 | 24.8 | 2.18 | 2026-03-11 | |

| ГТЛК 1P-04 | 19.7% | 6.3 | 10 000 | 0.32 | 98.09 | 30.74 | 21.96 | 2026-01-13 | 2026-04-17 |

| ГТЛК 2P-02 | 18.3% | 12.0 | 5 000 | 0.92 | 95.27 | 29.17 | 5.13 | 2026-03-03 | 2026-12-04 |

| ГТЛК 1P-09 | 18.3% | 7.3 | 10 000 | 2.20 | 96.22 | 48.62 | 44.34 | 2025-12-26 | 2028-09-27 |

| ГТЛК 1P-13 | 18.6% | 8.1 | 10 000 | 1.07 | 92.11 | 23.86 | 12.59 | 2026-01-30 | 2027-02-03 |

| ГТЛК 2P-05 (CNY) | 6.2% | 0.5 | 200 | 0.47 | 101.0021 | CNY20.57 | CNY22.851101 | 2026-03-10 | |

| ГТЛК 1P-14 | 20.0% | 8.5 | 10 000 | 0.70 | 95.18 | 28.4 | 4.37 | 2026-03-05 | 2026-09-08 |

| ГТЛК 1P-17 | 20.3% | 9.4 | 10 000 | 0.44 | 95.25 | 18.55 | 4.89 | 2026-02-23 | 2026-05-28 |

| ГТЛК 2P-01 | 18.1% | 10.2 | 10 000 | 2.27 | 96.18 | 46.37 | 1.53 | 2026-03-16 | 2028-09-14 |

| ГТЛК 1P-20 | 18.5% | 10.5 | 7 000 | 1.91 | 96.46 | 46.5 | 4.09 | 2026-03-11 | 2028-03-13 |

| ГТЛК 1P-08 | 19.0% | 7.1 | 10 000 | 1.47 | 91.08 | 28.22 | 15.82 | 2026-01-27 | 2027-07-30 |

| ГТЛК 1P-16 | 17.5% | 2.2 | 3 750 | 1.05 | 90.44 | 6.5 | 2 | 2026-02-19 | 2028-02-17 |

| ГТЛК 2P-06 | 19.5% | 1.9 | 4 000 | 0.84 | 101.09 | 17.7 | 15.34 | 2025-12-22 | 2026-11-19 |

| ГТЛК БО-08 | 14.4% | 0.7 | 5 000 | 0.71 | 91.05 | 0.5 | 0.29 | 2026-03-03 | 2025-09-05 |

| ГТЛК 1P-18 | 18.9% | 9.5 | 5 000 | 1.40 | 87.46 | 19.55 | 3.22 | 2026-03-04 | 2027-06-07 |

| ГТЛК 1P-12 | 20.4% | 7.9 | 5 000 | 0.88 | 91.82 | 22.69 | 8.48 | 2026-02-13 | 2026-11-18 |

| ГТЛК 1P-02 | 9.3% | 6.0 | 3 828 | 3.12 | 100.04 | 11.04 | 2.06 | 2026-03-02 | |

| ГТЛК 1P-01 | 13.5% | 5.7 | 1 146 | - | 105.01 | 10.1 | 0.67 | 2026-03-13 | |

| ГТЛК 1P-10 | 16.8% | 7.4 | 10 000 | 2.70 | 66.03 | 0.25 | 0.05 | 2026-02-27 | 2028-08-30 |

| ГТЛК 1P-11 (USD) | 0.6% | 7.5 | 150 | - | 98.3 | $0.25 | $0.02 | 2026-03-13 | 2029-09-12 |

| ГТЛК1520 2 | 0.0% | 4.1 | 16 910 | - | 26.41 | 13.35 | 2025-07-25 | 2025-01-29 | |

| GTLK-27 (USD) | 0.0% | 1.2 | 600 | - | 76.085 | $23.25 | $12.7875 | 2024-03-10 | |

| GTLK-28 (USD) | 0.0% | 2.2 | 500 | - | 75.5001 | $24 | $16.4 | 2024-02-26 |

-

ГТЛК погасила выпуск биржевых облигаций серии БО-04

ГТЛК погасила выпуск биржевых облигаций серии БО-04

ГТЛК погасила номинальную стоимость биржевых облигаций серии БО-04. Дата выплаты соответствует эмиссионной документации. Выпуск биржевых облигаций БО-04 (ISIN RU000A0JVA10) объемом 5 млрд рублей со ставкой купона был размещен в марте 2015 года.

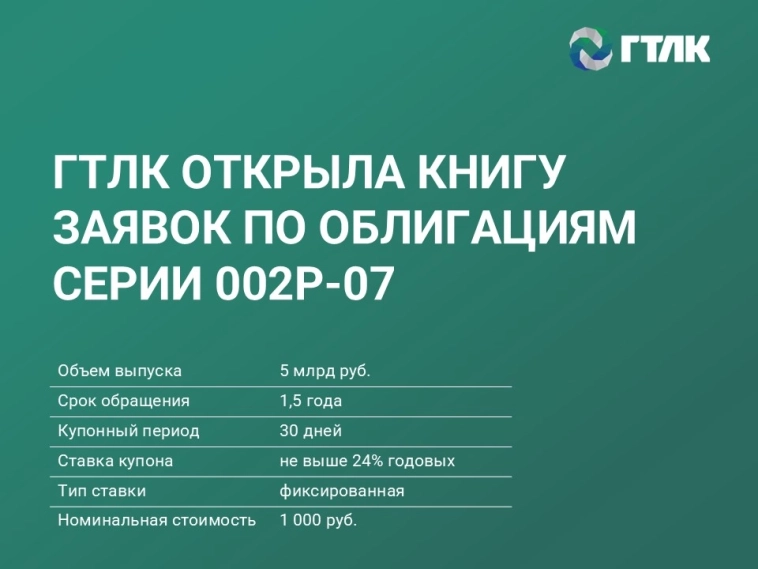

В 2025 году ГТЛК намерена продолжить активную работу на долговом рынке, привлекая финансирование на развитие своей деятельности и реализацию новых проектов. Это включает в себя размещение новых серий облигаций, таких как серия 002P-07, которая была успешно размещена в феврале 2025 года на сумму 15 млрд рублей с ежемесячными выплатами купонов по ставке 24% годовых.

Авто-репост. Читать в блоге >>> ГТЛК выплатила купон по незамещенным еврооблигациям серии GTLK-2026

ГТЛК выплатила купон по незамещенным еврооблигациям серии GTLK-2026

Общая сумма выплаты составила 20,2 млн рублей.

Выплата направлена через НРД владельцам бумаг GTLK-2026 (ISIN XS2010044381), не принявшим участие в замещении, но права которых учитываются в российской инфраструктуре. Дата купона по графику – 18 февраля 2025 г., выплата произведена согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона.

Авто-репост. Читать в блоге >>>

Лизинг спутников с ГТЛК

Лизинг спутников с ГТЛКИнвестиции в облигации ГТЛК могут быть привлекательными по нескольким причинам, особенно с учетом стремления компании вкладываться в развитие инновационных направлений деятельности, например, лизинг спутников. Так, 28 февраля ГТЛК приняла у поставщика первые три аппарата «Зоркий-2М», построенные по космическому лизингу.

+ Перспективное направление: лизинг спутников открывает новые возможности для компании и демонстрирует ее способность развивать инновационные направления.

+ Диверсификация бизнеса: ГТЛК расширяет свой бизнес, заходя в новые сегменты лизинга. Это уже не только транспорт, но и цифровые активы, космические спутники, что позволяет компании грамотно распределять рыночные риски.

+ Рост активов: инвестиции в космические технологии могут обеспечить компании устойчивый доход и рост активов в долгосрочной перспективе, так как спрос на спутниковые услуги, включая связь, мониторинг и навигацию, продолжает расти.В целом, инвестиции в облигации ГТЛК могут быть привлекательными для инвесторов, ищущих стабильный и долгосрочный доход.

Авто-репост. Читать в блоге >>> ГТЛК выплатит 3 марта купон по незамещенным облигациям серии GTLK-2026

ГТЛК выплатит 3 марта купон по незамещенным облигациям серии GTLK-2026

Выплату получат владельцы бумаг GTLK-2026 (ISIN XS2010044381), не принявшие участия в замещении, но права которых учитываются в российской инфраструктуре.

Дата купона по графику – 18 февраля 2025 года, выплата производится согласно разъяснениям Банка России в течение 10 рабочих дней с даты купона.

Авто-репост. Читать в блоге >>> ГТЛК выплатила купон по замещающим облигациям ЗО29-Д

ГТЛК выплатила купон по замещающим облигациям ЗО29-Д

Общая сумма выплаты составила 263,7 млн рублей.

Для владельцев еврооблигаций GTLK-2029 (ISIN XS2010027451), не принявших участие в замещении, но права которых учитываются в российской инфраструктуре, выплата будет произведена, согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона. Точная дата выплаты будет объявлена дополнительно.

Авто-репост. Читать в блоге >>> ГТЛК выплатила купон по замещающим облигациям ЗО28-Д

ГТЛК выплатила купон по замещающим облигациям ЗО28-Д

Общая сумма выплаты составила 347,4 млн рублей.

Для владельцев еврооблигаций GTLK-2028 (ISIN XS2249778247), не принявших участие в замещении, но права которых учитываются в российской инфраструктуре, выплата будет произведена, согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона. Точная дата выплаты будет объявлена дополнительно.

Авто-репост. Читать в блоге >>> ГТЛК успешно разместила локальные биржевые облигации 002P-07 на 15 млрд рублей

ГТЛК успешно разместила локальные биржевые облигации 002P-07 на 15 млрд рублей

ГТЛК информирует о завершении размещения локальных облигаций серии 002P-07 с фиксированным купоном и сроком погашения через полтора года. Объем размещения – 15 млрд рублей. Купоны с 1 по 18 по облигациям определены на уровне 24% годовых. Выплаты купонного дохода будут производиться ежемесячно. Дата начала размещения – 10.02.2025.

«Мы рады сообщить об очередном успешном размещении выпуска облигаций, которое продемонстрировало высокий интерес инвесторов к ГТЛК. Благодаря существенному спросу мы смогли собрать весь объем раньше запланированного срока. Это свидетельствует о доверии инвесторов к компании и перспективам ее развития. Мы благодарим всех участников размещения и выражаем уверенность в успешной реализации наших стратегических планов», – прокомментировал первый заместитель генерального директора Михаил Кадочников.

Выпуск биржевых облигаций 002P-07 включен в первый уровень котировального списка Московской Биржи, а также соответствует требованиям по внесению в Ломбардный список Банка России и доступен для приобретения неквалифицированными инвесторами.

Авто-репост. Читать в блоге >>> ⭐️Парад фу-фу-фу оферт💩 продолжается. ГТЛК👋

⭐️Парад фу-фу-фу оферт💩 продолжается. ГТЛК👋Аферы (оферты) с заниженным купоном становятся массовыми. Мы продолжаем вешать 💩 на таких эмитентов и приглашаем в наш 🤬Black-list

🤬Black-list – список компаний, где нерыночные ставки после оферт приводили к убыткам. Компании зарабатывают на забывчивых инвесторах и зачастую это именно розничный инвестор, у кого в портфеле 20+ выпусков, а сам портфель на пару сотен тысяч. За всем не уследишь.

Яркими примерами 💩фу-фу-фу оферты стали:

Пример ВИС Финанс -30% за пару дней. Где уж тут надежные инвестиции? И не важно, какой рейтинг. Меняется купон — меняется цена

Авто-репост. Читать в блоге >>>

Спасёт ли государство АО «ГТЛК»АО «ГТЛК» — крупнейшая лизинговая компания России, созданная в 2001 году. Компания входит в перечень системоо...

Алексей С.Галицкий,

Существуют компании в которые вы рекомендуете инвестировать?

Почему стоит обратить внимание на бумаги ГТЛК?

Почему стоит обратить внимание на бумаги ГТЛК?ГТЛК является важным игроком на рынке лизинга транспорта в России, а также крупным эмитентом облигаций на рынке капитала. Рассмотрим ключевые аспекты стабильности компании:

Пандемия COVID-19: ГТЛК успешно справилась с вызовами, связанными с пандемией, когда транспортная отрасль столкнулась с cерьезными трудностями. Транспортная отрасль вошла в число наиболее пострадавших от COVID-19. Такие факторы, как закрытие государственных границ, введение ограничений на передвижение людей и товаров, разрыв логистических цепочек, снижение спроса и

покупательной способности — сдерживали развитие российского рынка лизинга. Однако компания смогла адаптироваться и сохранить свою финансовую устойчивость благодаря диверсификации источников дохода, работая почти со всеми видами системного транспорта за исключением грузовых автомобилей.Санкционные ограничения: С началом периода геополитической нестабильности и введением международных санкций ГТЛК также столкнулась с новыми вызовами. Однако благодаря переориентации бизнес-модели и концентрации на российском рынке компания преодолела трудности, продолжает активно развиваться и выполняет все свои обязательства перед инвесторами в российском контуре.

Авто-репост. Читать в блоге >>> ГТЛК информирует о дате проведения оферты по биржевым облигациям серии БО-08

ГТЛК информирует о дате проведения оферты по биржевым облигациям серии БО-08

АО «Государственная транспортная лизинговая компания» (ГТЛК) информирует о дате проведении оферты по биржевым облигациям серии БО-08. Согласно эмиссионной документации, оферта состоится 07 марта 2025 года.

ГТЛК определила уровень ставки на уровне 0,1% годовых для 18-го купонного периода по выпуску биржевых облигаций серии БО-08 перед процедурой оферты. Решение об установлении минимальной ставки купона принято эмитентом в рамках оптимизации структуры долгового портфеля и управления ликвидностью. Эмитент планирует осуществить выкуп бумаг данного выпуска в полном объеме предъявленных в оферту заявок.

Также напоминаем, что на текущий момент производится размещение облигаций серии 002P-07, которое продлиться до 28 февраля 2025 года, с погашением через полтора года. Приобретение ценных бумаг в период размещения будет возможно по цене, равной 100% от номинальной стоимости облигаций в дату начала размещения или 100% от номинальной стоимости облигаций плюс накопленный купонный доход в остальные даты. Купоны с 1 по 18 по облигациям определены на уровне 24% годовых. Выплаты купонного дохода будут производиться ежемесячно.

Авто-репост. Читать в блоге >>> ГТЛК выплатила купон по замещающим облигациям ЗО26-Д

ГТЛК выплатила купон по замещающим облигациям ЗО26-Д

Общая сумма выплаты составила 687,1 млн рублей.

Для владельцев еврооблигаций GTLK-2026 (ISIN XS2010044381), не принявших участие в замещении, но права которых учитываются в российской инфраструктуре, выплата будет произведена, согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона.

Точная дата выплаты будет объявлена дополнительно.

Авто-репост. Читать в блоге >>>

Стоит ли инвестировать в ГТЛК?

Стоит ли инвестировать в ГТЛК?АО «ГТЛК» — крупнейшая лизинговая компания в России, специализирующаяся на лизинге и аренде транспортных средств, включая авиационную и железнодорожную технику, морские и речные суда, а также пассажирский автотранспорт. Компания фокусируется на развитии транспортной отрасли. «ГТЛК» демонстрирует высокую финансовую устойчивость по ряду ключевых показателей, что делает компанию привлекательной для инвесторов.

Основные аргументы:

Государственная поддержка. Как государственная компания «ГТЛК» получает поддержку на уровне федерального бюджета, что значительно снижает кредитные риски. Это обеспечивает высокую степень надежности компании, поскольку государство является последним гарантом выполнения финансовых обязательств.

Высокие кредитные рейтинги. «ГТЛК» имеет высокие кредитные рейтинги от двух ведущих российских рейтинговых агентств (АКРА на уровне АА-(RU), Эксперт РА ruАА-), что подтверждает её финансовую устойчивость и способность исполнять долговые обязательства. Высокие рейтинги способствуют доступу компании к финансированию.

Авто-репост. Читать в блоге >>> В портфель Барбадос вчера куплено 200 лотов облигаций ГТЛК (Государственная лизинговая транспортная компания), серии 2Р-7, по цене 99,91%

В портфель Барбадос вчера куплено 200 лотов облигаций ГТЛК (Государственная лизинговая транспортная компания), серии 2Р-7, по цене 99,91%

ГТЛК — государственная лизинговая транспортная компания, занимается лизингом в рамках крупных проектов, часто с госкомпаниями и крупным системно значимым бизнесом. Там где лизинг самолетов, пароходов и прочих поездов, там как раз чаще всего участвует ГТЛК.

В рейтинговых отчетах (их два от крупнейших рейтинговых агентств РФ) подчеркивается, что оценка собственной кредитоспособности не совпадает с установленным рейтингом. Ссылку на один из отчетов прикреплю в комментариях.

Оценка собственной кредитоспособности — BBB+

Кредитный рейтинг с учетом поддержки Правительства РФ — АА-

То есть если оценивать бизнес без учета различных субсидий и льготного финансирования из бюджетных средств, то финансовое состояние компании не идеально, отсюда и такие доходности по облигациям данного эмитента.

На сегодняшний день эмитировано 107 выпусков облигаций данной компании на любой вкус и кошелек, есть и замещающие облигации привязанные к валютному курсу, есть длинные бонды с фиксированной доходностью, есть короткие фиксы, есть флоатеры с переменным купоном. Многие выпуски выкупались Минфином и крупными финансовыми институтами, поэтому реально торгующихся и ликвидных выпусков конечно меньше.

Авто-репост. Читать в блоге >>>

АКРА присвоило рейтинг АА-(RU) выпуску облигаций ГТЛК серии 002P-07

АКРА присвоило рейтинг АА-(RU) выпуску облигаций ГТЛК серии 002P-07

Эксперты рейтингового агентства АКРА присвоили эмиссии 002P-07 рейтинг АА-(RU) по национальной шкале, высоко оценив уровень кредитоспособности ГТЛК. Текущий уровень кредитного рейтинга ГТЛК, по мнению АКРА, определяется очень высокой вероятностью экстраординарной поддержки проектов ГТЛК со стороны государства и высоким уровнем кредитоспособности в сравнении с другими эмитентами в Российской Федерации.

Напоминаем, что дата окончания размещения выпуска на Московской Бирже – 28 февраля 2025 года. Приобретение ценных бумаг в период размещения будет возможно по цене, равной 100% от номинальной стоимости облигаций в дату начала размещения или 100% от номинальной стоимости облигаций плюс накопленный купонный доход в остальные даты. Агентом по размещению выступает ПАО «Газпромбанк».

Авто-репост. Читать в блоге >>> Новый выпуск облигаций "ГТЛК" (RU000A10AU73)

Новый выпуск облигаций "ГТЛК" (RU000A10AU73)🔶 АО «ГТЛК»

▫️ Облигации: ГТЛК-002Р-07-боб

▫️ ISIN: RU000A10AU73

▫️ Объем эмиссии: 15 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 1,5 года.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 24%

▫️ Амортизация: нет

▫️ Дата размещения: 10.02.2025

▫️ Дата погашения: 04.08.2026

▫️ Возможность досрочного погашения: нет

▫️ ⏳Ближайшая оферта: -Об эмитенте: «ГТЛК» – государственная транспортная лизинговая компания. Поставляет в лизинг технику и оборудование для авиационных, транспортных компаний и предприятий других отраслей.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Авто-репост. Читать в блоге >>> ГТЛК сообщает о продлении срока размещения локальных облигаций серии 002P-07 с погашением через полтора года

ГТЛК сообщает о продлении срока размещения локальных облигаций серии 002P-07 с погашением через полтора года

В процессе формирования книги заявок на облигации серии 002P-07 существенный спрос со стороны инвесторов превысил первоначально запланированный объем размещения.

В связи с этим было принято решение продолжить размещение на Московской бирже ориентировочно до 28 февраля 2025 года, а также увеличить объем выпуска облигаций с 5 до 15 млрд рублей. Агентом по размещению выступает ПАО «Газпромбанк».

Напоминаем, что дата начала размещения на Московской бирже – 10 февраля 2025 года. Приобретение ценных бумаг в период размещения будет возможно по цене, равной 100% от номинальной стоимости облигаций в дату начала размещения или 100% от номинальной стоимости облигаций плюс накопленный купонный доход в остальные даты. Купоны с 1 по 18 по облигациям определены на уровне 24% годовых. Выплаты купонного дохода будут производиться ежемесячно.2014:59

Авто-репост. Читать в блоге >>> Спасёт ли государство АО "ГТЛК"

Спасёт ли государство АО "ГТЛК"АО «ГТЛК» — крупнейшая лизинговая компания России, созданная в 2001 году. Компания входит в перечень системообразующих организаций российской экономики, а так же является инструментом государственной политики управления и развития транспортной и машиностроительной отрасли России.

Финансовое состояние

АО «ГТЛК» — компания умерено высокого инвестиционного риска на 01.07.2024 года. Финансовое состояние неудовлетворительное, финансовая устойчивость низкая. Компания нестабильная, с колоссальной нехваткой свободных денег. Динамика финансового состояния нисходящая, ниже порога надёжности. Динамика чистой прибыли переменная. Убытки 2022 года составили больше чем контора заработала с 2017 года по настоящее время. Компания закредитованная, с натяжкой ликвидная. Долгосрочная долговая нагрузка заоблачная. Контора работать не умеет, но умеет занимать под прикрытием государственного участия. Процентов по займам и кредитам компания платит больше чем имеет от операционной деятельности. Инвестировать в компанию не рекомендуется.

Авто-репост. Читать в блоге >>> ГТЛК новый выпуск облигаций с доходностью до 24% и ежемесячным купоном

ГТЛК новый выпуск облигаций с доходностью до 24% и ежемесячным купономВсе мы знакомы с такой компанией, как ГТЛК (Государственная Транспортная Лизинговая Компания) у нее около 20 действующих облигаций (в конце ноября разбирал их новый выпуск) и вот компания снова выходит к нам и просит в займы, займем? Настало время познакомиться с новым выпуском облигаций с доходностью до 24% годовых без оферты и амортизации, объемом около 5 млрд.руб на срок около 1,5 лет, давайте побольше узнаем об этом выпуске!

Отчеты за 3-4 квартал 2024 г. по МСФО: Магнит, ММК, X5 Retail Group, Фосагро, Т-Технологии, Роснефть, Интер РАО, Акрон, ММК, Whoosh, Северсталь.

Свежие облигации: Селектел (КС+4%), Новосибирскавтодор (29%), Металлоинвест (КС+2,75) Positive Technologies (КС+4%), ТГК 14 (до 29%), Европлан (до 27,5%)

Государственная транспортная лизинговая компания (ГТЛК) — публичное акционерное общество, 100 % акций находятся в Государственной собственности.

Авто-репост. Читать в блоге >>> ГТЛК открыла книгу заявок на приобретение локальных облигаций серии 002P-07 с погашением через полтора года

ГТЛК открыла книгу заявок на приобретение локальных облигаций серии 002P-07 с погашением через полтора года

Книга будет открыта с 11-00 до 15-00 5 февраля 2025 года по московскому времени. Выпуск будет доступен для приобретения неквалифицированными инвесторами. Агентом по размещению облигаций выступает ПАО «Газпромбанк». Предварительная дата начала размещения – 10 февраля 2025 года.

Со всеми предварительными параметрами размещения биржевых облигаций серии 002P-07 вы можете ознакомиться по ссылке http://www.gtlk.ru/upload/iblock%2FTS_%D0%93%D0%A2%D0%9B%D0%9A_002P-07.pdf.

Авто-репост. Читать в блоге >>> До 14.00 принимаем заявки на размещение облигаций с фиксированным купоном!

До 14.00 принимаем заявки на размещение облигаций с фиксированным купоном!✅ ГТЛК — лизинговая компания. Лидер во всех сегментах лизинга авиа, ж/д техники, городского транспорта. Рейтинг эмитента ruАА-.

• Серия 002Р-07

• Фиксированный купон, не выше 24% годовых

• Срок обращения 1,5 года

• Купон ежемесячный

• Прием заявок до 05.02.2025г.

• Неквалифицированным инвесторам требуется прохождение тестирования в Личном кабинетеДо 28 февраля при подаче заявки на покупку облигаций на первичном рынке через мобильное приложение — 0% брокерская комиссия!

Авто-репост. Читать в блоге >>>

ГТЛК

ГТЛК форум облигацийhttps://www.gtlk.ru/

Государственная транспортная лизинговая компания (ГТЛК) — крупнейшая лизинговая компания России. Поставляет в лизинг воздушный, водный и железнодорожный транспорт, энергоэффективный пассажирский транспорт, автомобильную и специальную технику для отечественных предприятий транспортной отрасли, а также осуществляет инвестиционную деятельность в целях развития транспортной инфраструктуры России. Единственным акционером компании является Российская Федерация в лице Министерства транспорта РФ. По состоянию на 30 июня 2018 года объем лизингового портфеля ГТЛК превысил 803 млрд рублей. ГТЛК имеет кредитные рейтинги категории double B от трех ведущих международных рейтинговых агентств, а также рейтинг по национальной шкале «A (RU)» от агентства АКРА.

Миссия ГТЛК:

ГТЛК – инструмент реализации государственной политики управления и устойчивого развития транспортной отрасли России, обеспечивающий реализацию государственной поддержки транспортной отрасли, формирование эффективной транспортной инфраструктуры, привлечение внебюджетных инвестиций, поддержку отечественного транспортного машиностроения, осуществляемыми наряду с повышением инвестиционной привлекательности и операционной эффективности Общества.

Цели и задачи ГТЛК:

Реализация государственной поддержки транспортной отрасли

Привлечение внебюджетных инвестиций в развитие транспортной отрасли

Поддержка отечественного транспортного машиностроения

Повышение инвестиционной привлекательности и операционной эффективности Общества

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций