В альфе посмотрите.

Но 20 уже разместили.

Тр Влад, в мобильном приложении Альфа-Инвест?

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ЕвроТранс8 | 22.7% | 4.7 | 4 500 | 2.41 | 97.68 | 17.26 | 12.08 | 2026-01-01 | |

| sЕвТранс01 | 22.9% | 6.4 | 4 000 | 2.58 | 100.14 | 18.9 | 0 | 2025-12-23 | |

| ЕвроТранс3 | 28.3% | 1.2 | 5 000 | 0.80 | 91.31 | 11.18 | 1.49 | 2026-01-18 | |

| ЕвроТранс2 | 38.1% | 0.1 | 3 000 | 0.09 | 98.35 | 11.01 | 10.28 | 2025-12-25 | |

| ЕвроТранс7 | 21.5% | 1.3 | 4 300 | 1.10 | 105.48 | 20.14 | 11.41 | 2026-01-05 | |

| ЕвроТранс5 | 20.9% | 3.8 | 2 000 | 2.58 | 115.74 | 20.55 | 11.64 | 2026-01-05 | |

| sЕвТран2P1 | 23.6% | 5.2 | 2 000 | 2.91 | 82.61 | 13.15 | 6.14 | 2026-01-08 | |

| ЕвроТранс6 | 20.0% | 4.1 | 1 930 | 2.70 | 118.82 | 20.55 | 13.01 | 2026-01-03 | |

| sЕвТрнс2P2 | 22.8% | 5.3 | 800 | 3.01 | 84.05 | 13.15 | 0 | 2025-12-23 | |

| ЕвроТранс4 | 0.0% | 3.8 | 57 | - | 99.4 | 11.51 | 0 | 2026-01-05 |

В альфе посмотрите.

Но 20 уже разместили.

ИнвестСейф, Параллельно новым выпускам облигаций, ПАО «Евротранс» запускает выпуски ЦФА, к примеру через Альфа-Инвестиции. Очень смахивает н...

Новый выпуск облигаций «ЕвроТранс» (RU000A10DEP2)🔶 ПАО «ЕвроТранс»

(для квалифицированных инвесторов)

▫️ Облигации: ЕвроТранс-003P-01

▫️ IS...

Евротранс-6: стоит ли платить 119,8% за облигу? Или это ловушка для доверчивых?

Последний месяц смотрю на Евротранс-6. И всё время тянет спросить себя:

«Ну серьёзно — платить +198 рублей к номиналу? А зачем?»

Тем более что в комментариях классика:

«Вы что, это же переплата! Купонами будете полгода отбивать! Такие бумаги не берем!»

Ок. Давайте спокойно, без клише, разложим по цифрам и по смыслу.

1) Что за бумага вообще?

Параметры выпуска:

💵 Цена: 119,81%

📅 Купон: 20,55 ₽ каждый месяц

🎯 Погашение: январь 2030

🛡 Рейтинги: A- от всех четырёх агентств (АКРА, НКР, НРА, Эксперт РА)

Мини-вывод: По рейтинговому уровню — это не ВДО, и не мусорка. Это нормальный среднесрочный корпоратив из «жёлтой зоны»: не топ-эмитент, но и не рванина.

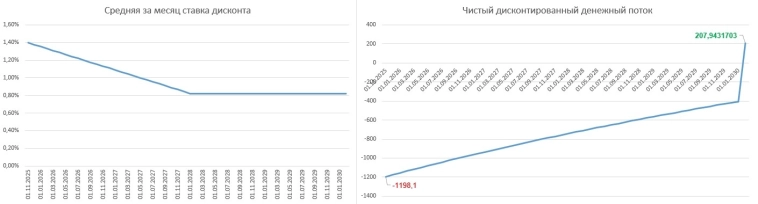

2) Простая доходность: отбивается ли переплата?

Берём Excel, считаем без реинвестирования, без НДФЛ (ИИС-3), ставка — нулевая.

🔶 ПАО «ЕвроТранс»

(для квалифицированных инвесторов)

▫️ Облигации: ЕвроТранс-003P-01

▫️ ISIN: RU000A10DEP2

▫️ Объем эмиссии: 3 млрд.₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 4

▫️ Тип купона: плавающий

▫️ Размер купона: КС ЦБ + 3%

▫️ Амортизация: нет

▫️ Дата размещения: 14.11.2025

▫️ Дата погашения: 19.10.2030

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «ЕвроТранс» — оператор сети АЗК под брендом ТРАССА.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Belyj_golub, ок, скидываю дефолтника значит

Че думаете, еще новый выпуск половину не набрал, а уже следующий на 3 млрд выпускают?

Евротранс имеет 4 рейтинга у всех четырех рейтинговых агентств. «А-» от Эксперт РА, АКРА, НКР, НРК. И хотя мы всё время относились к Евротранс очень осторожно, только мы хотели поднять его вес в наших портфелях облигаций – как разразился топливный кризис

Евротранс — крупный независимый поставщик топлива, но с фокусом на оптовую торговлю (90% выручки). Это и рост, и риск: диверсификация покупателей не раскрыта, прозрачность опта низкая. Баланс чистый, аудит без оговорок, высокий рейтинг, что для отрасли достойно

Из плюсов — масштаб, стабильные показатели, развитие инфраструктуры. Из рисков — высокая дефолтность сектора, слабая детализация структуры оптовых продаж и прошлые кейсы реструктуризации долгов

Привет, инвесторы! ✌️

Сегодня на нашем аналитическом пит-стопе — ПАО «Евротранс» и его облигации БО-001Р-07 (есть у меня в портфеле). Компания не просто заправляет авто в Москве и области, она пытается заправить и наши портфели. Вопрос: это топливо АИ-100 или разбавленный «девяносто второй»?

Давайте посмотрим под капот.

🩺Что предлагает эмитент.

— Номинал 1000 руб.

— Купонный ежемесячный 24,5%

— Срок до 31.03.2027 г.

— Без оферт и амортизаций

— Текущая цена 108,76%

— Текущая доходность 18,8%

🚀 Двигатель ревёт: что по цифрам?

На первый взгляд, «Евротранс» — это настоящий стритрейсер на нитрометане.

✅Выручка улетела в космос: с 65 млрд руб. в 2022-м до 186 млрд в 2024-м. Это не рост, это телепортация.

✅Чистая прибыль тоже выглядит сочно: 1,7 млрд → 5,2 млрд → 5,5 млрд.

✅Операционный денежный поток (ОСФ) — вишенка на торте. После двух лет «кассового разрыва» (минус 10 млрд в 2022, минус 1,8 млрд в 2023), компания наконец-то вышла в жирный плюс: +18 млрд руб. в 2024-м. Это значит, бизнес научился генерировать живые деньги, а не только красивые цифры в отчете.

🔶 ПАО «ЕвроТранс»

▫️ Облигации: ЕвроТранс-001Р-08

▫️ ISIN: RU000A10CZB9

▫️ Объем эмиссии: 4,5 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: фиксированный

▫️ Размер 1-го купона: 21%

[1-24=21%, 25-36=19%, 37-48=17%, 49-60=15%]

▫️ Амортизация: да

[по 20% — при выплате 24,36,48 купонов, 40% — погашение]

▫️ Дата размещения: 03.10.2025

▫️ Дата погашения: 07.09.2030

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «ЕвроТранс» — оператор сети АЗК под брендом ТРАССА.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

На фоне анализа акций компании «ЕвроТранс», который выявил агрессивную стратегию роста за счет долгового финансирования, рассмотрим новый выпуск облигаций эмитента. Высокая доходность всегда идет рука об руку с повышенным риском, и в случае с «ЕвроТранс» это правило особенно актуально.

🔖Ключевые параметры выпуска ЕвроТранс-001Р-08

Кредитный рейтинг: A-(RU) от АКРА (прогноз «Стабильный»)

Срок обращения: 5 лет

Ориентир по доходности к погашению: ~21,7% годовых

Купон (ежемесячный): Переменный (step-down):

1-24 купоны (2 года): 21,0%

25-36 купоны (1 год): 19,0%

37-48 купоны (1 год): 17,0%

49-60 купоны (1 год): 15,0%

Амортизация: Да, предусмотрено частичное погашение номинала (по 20% на 24, 36 и 48 месяц), что снижает риск для инвестора к концу срока обращения.

Оферта: Отсутствует.

Сравнение с другими выпусками на рынке

Чтобы понять, насколько привлекателен новый выпуск, сравним его доходность с уже торгующимися облигациями компании:

Доходность нового выпуска находится на высоком уровне, сопоставимом с другими бумагами компании.

Активность на первичном рынке публичного долга оставалась на довольно высоком уровне при том, что на вторичных торгах продолжался рост доходностей. Ставки купонов по новым выпускам в целом демонстрировали снижение относительно первоначальных максимальных ориентиров. Спрос на бумаги качественных эмитентов пока остается высоким.

На текущей неделе сохранится повышенная активность эмитентов. Отмечу интересные истории.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ИЭК, Самолет, Система, Патриот, Полипласт, Агроэко, Миррико, Атомэнергопром, Металлоинвест, Башкирия, РУСАЛ, НоваБев, Норникель, Кокс, ГТЛК.

Чтобы не пропустить другие обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

⛽А теперь — поехали смотреть на новый выпуск ЕвроТранса!

⚡ЕвроТранс управляет сетью из 57 АЗК и 45 электрозаправок под брендом «Трасса» в Москве и Московской области, собственной нефтебазой, парком из более чем 80 бензовозов, а также собственным автотехцентром.

Продолжаем богатеть на облигациях. На следующей неделе на облигационный рынок выходят ФосАгро, Евротранс, Самолет, Аэрофьюлз, Электрорешения. пойдем посмотрим на параметры выпусков, может кто-то и понравится, поехали!

✅ Ниже представлены подборки для инвестора в облигации:

🖌 Создаем пассивный доход на ОФЗ

🖌 10 надежных облигаций с ежемесячными выплатами

🖌 10 облигаций с высоким купоном. Рейтинг А

● Цена: 1000 USD

● Купон: 6-7,25%

● Выплаты: 12 раз в год

● Срок: 3 года

● Рейтинг: AАА

● Доходность: 6,17-7,25%

● Сбор поручений до: 30 сентября

Надежнейший эмитент выходит с долларовым выпуском, правда, не народным, номинал 1000 USD не каждому по карману. У ФосАгро дела обстоят прекрасно, это и по котировкам видно. Менеджмент также заявлял о постепенном снижении долговой нагрузки, а это значит, что держателям акции могут начать прилетать хорошие дивиденды.

● Цена: 1000 ₽

● Купон: 19-21%

● Выплаты: 12 раз в год

Компания «Евротранс» — сеть автозаправок под брендом «Трасса» выходит на долговой рынок с новым выпуском облигаций: компания 30 сентября проведет сбор заявок на выпуск с погашением через 5 лет. Посмотрим подробнее параметры нового выпуска, финансовые показатели компании.

Выпуск: Евротранс 1Р-08

Рейтинг: А- (АКРА)

Объем: 4,5 млрд.р

Номинал: 1000 р.

Старт приема заявок: 30 сентября

Планируемая дата размещения: 3 октября

Дата погашения: 03.10.2030

Купоны: 1-24 купон — 21% годовых, 25-36 купон — 19% годовых, 37-48 купон — 17% годовых, 49-60 купон — 15% годовых.

Периодичность выплат: ежемесячные

Амортизация: в даты выплаты 24, 36, 48 купонов 20% от номинала, в дату выплаты 60 купона 40% от номинала

Оферта: нет

Для квалифицированных инвесторов: нет

Показатели и цифры компании

— 55 АЗК в Москве и Московской области, в том числе электрозаправок;

— 41 бензовоз;

— нефтебаза на 20 тыс.т;

— завод по производству незамерзающей жидкости;

— 10 электрозаправочных станций;

— 4 ресторана и фабрика-кухня;

— ежегодный объем реализации свыше 500 тыс. т нефтепродуктов;

ЕвроТранс опять пошёл за деньгами к народу) Предлагаю разобрать данный выпуск более дательно, чтобы понять, насколько он интересен для инвестора, и где скрываются подвохи)

Но прежде чем начать, приглашаю Вас подписаться на мой телеграм канал, там много полезной и интересной информации про инвестиции и личные финансы.

ЕвроТранс — крупный независимый топливный оператор в Московском регионе, признанный системообразующим предприятием (бренд «ТРАССА»).

Ключевые параметры выпуска ЕвроТранс8:

• Срок: 5 лет

• Объем: 4,5 млрд ₽ (вместе с другим выпуском)

• Купон: фиксированный, но понижается каждые 1,5-2 года:

— 21,0% (первые 2 года)

— 19,0% (следующие 1,5 года)

— 17,0% (следующие 1,5 года)

— 15,0% (последние 1,5 года)

• Выплаты: ежемесячно

• Амортизация: да, частичное погашение номинала (20%) на 2-м, 3-м и 4-м году.

• Оферта: нет

• Рейтинг: A-(RU) (АКРА, «Эксперт РА»)

• Для квалов: нет

• Дата сбора заявок: 30 сентября

«ЕвроТранс» — один из крупнейших независимых топливных операторов на рынке Московского региона. Компания входит в утвержденный Минэкономразвития России перечень системообразующих предприятий российской экономики.

Всего компании принадлежат 55 автозаправочных комплексов «Трасса», 41 бензовоз, нефтебаза, завод по производству стеклоомывающей жидкости, фабрика-кухня по производству продукции для собственных кафе, а также четыре ресторана площадью 800 кв. м каждый.

📍 Параметры выпуска ЕвроТранс 001Р-08:

• Рейтинг: A-(RU) (стабильный) от АКРА, ruA- (стабильный) от «Эксперт РА»

• Номинал: 1000Р

• Объем двух выпусков: 4,5 млрд.₽

• Срок обращения: 5 лет

• Купон: 21,0% (1-24 купон), 19,0% (25-36 купон), 17,0% (37-48 купон), 15,0% (49-60 купон);

• Общий ориентир по доходности: 21,67% годовых

• Периодичность выплат: ежемесячно

• Амортизация: (24, 36, 48 по 20%)

• Оферта: отсутствует

• Квал: не требуется