Уважаемые читатели,

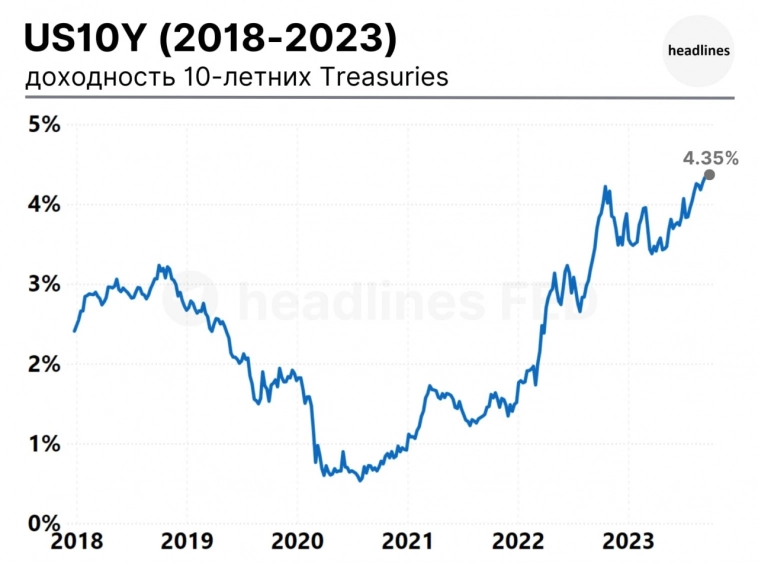

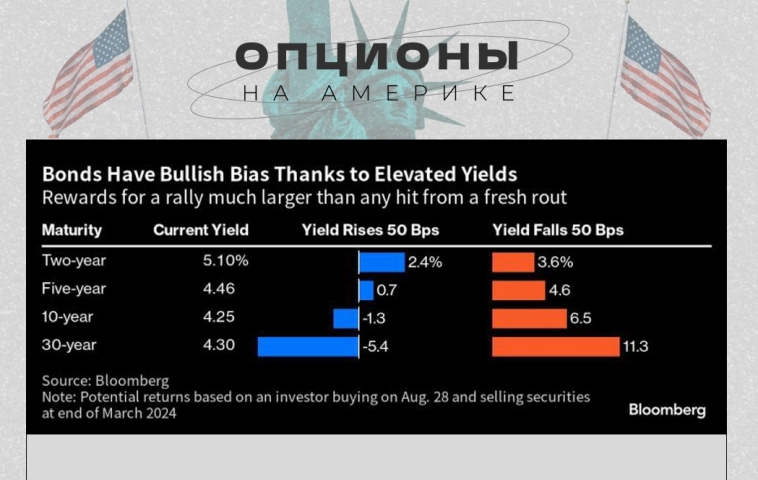

не смог пройти мимо и покажу наглядно на графиках, что мои любимые 30 летние трежерис это не просто офигенный инструмент для пенсионных накоплений, но и прекрасный инструмент даже для внутридневного трейдинга.

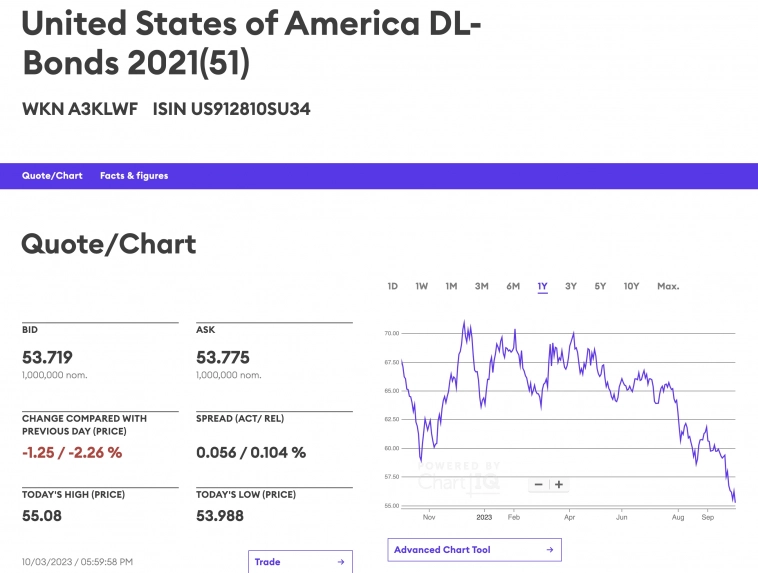

Итак, что же было сегодня утром? А утром был «хайп» в новостях о том что доходность 30леток стала 5+%! Об этом, как мне кажется, написали все профильные издания. Кому как, а мне было очевидно что 30 летки перепродали.

Так вот, те кто рискнул и купил их по 53 утром смогли не напрягаясь сдать по 54 вечером. Ещё раз повторю, не читайте советских газет! Это абсолютно безрисковый инструмент (если Вы, конечно, в принципе доверяете доллару США)

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций