Копипаст

Копипаст | Когда торговля встречается с историей. 1 Часть.

- 16 сентября 2023, 13:59

- |

Перевод документа от Goehring & Rozencwaig.

Оригинал этого документа и многое другое в моём телеграмм-канале:

https://t.me/holyfinance

Представьте себе, если хотите: декабрь 2029 года. В тускло освещенном зале частной столовой звон столовых приборов сливается с оживленным разговором. За этим величественным круглым столом собрались самые разные инвесторы. Одни из них с трудом пытаются на показывать эмоции от значительных прибылей, другие хмурят брови от досадных потерь. Интересно, какие стратегии отделили победителей от менее удачливых?

Назвать 2020-е годы неустойчивыми — все равно что назвать солнце слегка теплым. Представьте себе 2020 год, когда весь земной шар находился в когтях COVID-19. Затем была инфляционная вспышка 2022 года, действия России в отношении Украины. Центральные банки, как всегда быстро реагирующие на ситуацию, резко повысили ставки, что заставило многих поднять тост за очевидный успех ФРС в середине 2023 года. Но, как видно из гипотетической сцены, праздник мог оказаться преждевременным.

В 2023 году все еще преобладало мнение, что расцвет спроса на нефть пришелся на конец 2019 года. Но как же удивительно, что к концу десятилетия спрос продолжал достигать новых неожиданных максимумов, в основном за счет развивающихся рынков, таких как Индия. Вера в безграничный потенциал сланцевых месторождений США была подорвана, поскольку в середине нашего бурного десятилетия добыча сократилась. Американское решение — высвобождение значительной части стратегических запасов — оказалось лишь временным спасением, и цены на нефть поднялись до головокружительных высот. За несколько коротких лет нефть превратилась из общепризнанного “не подлежащего инвестированию” актива в «обязательный».

Кратковременный рост цен на продовольствие после российско-украинского конфликта оказался лишь вступительным актом. Главное событие? Череда сельскохозяйственных катастроф, самой серьезной из которых была засуха на среднем западе США, устрашающе напоминающая «Пыльную чашу» 1930-х годов.

Возобновляемая энергетика, провозглашаемая спасителем как кошелька, так и окружающей среды, приняла довольно ироничный оборот. При мощной поддержке правительства, эти “чистые” источники энергии, казалось, приводили лишь к росту цен на электроэнергию и постоянному дефициту электроэнергии, от чего страдали те самые западные экономики, которые их поддерживали.

Могущественный доллар начал десятилетие, не имея себе равных. Тем не менее, в середине 2020-х годов начались перипетии глобального валютного порядка, когда страны тяготели к своим собственным валютам и золотому оттенку драгоценных металлов, чтобы сгладить свои дисбалансы.

С падением курса доллара, инфляционный ад подтолкнул спрос на сырьевые товары. Не обошлось и без облигаций, что привело к предсказуемой спасательной операции центральных банков, поскольку правительства испытывали трудности с погашением своих краткосрочных обязательств.

Фондовые рынки также столкнулись с давлением инфляции и уменьшающейся привлекательностью облигаций. Яркая иллюстрация: связь индекса Dow Jones Industrial Average с золотом. Из некогда внушительного соотношения 20:1 в начале десятилетия вырисовывался историческое пересечение: десять лет спустя они, казалось, вот-вот пересекутся — редкое событие, которое происходило всего три раза за 140 лет (1896, 1932-4 и 1980).

Ретроспективный взгляд на нашу таблицу 2029 года осветил безумства и триумфы десятилетия. Те, кто купил активы, которыми “обязательно владеть” в начале 2020-х годов (т.е. облигации и акции роста), были вознаграждены худшей доходностью с поправкой на инфляцию. И наоборот, активы, которые больше всего ненавидели в начале 2020-х годов (т.е. твердые активы), на сегодняшний день принесли наибольшую прибыль. Лидером в этом классе твердых активов был квинтэссенция “твердого” актива — золото.

Те дальновидные, которым десятилетием ранее хватило мудрости приобрести золото, оказались в уютном царстве предвидения. В то время как большая часть рынка довольно неэлегантно боролась с непредвиденными недугами десятилетия, что привело к заметным, ощутимым потерям в том, что когда-то считалось “безопасными” портфелями, эти проницательные спекулянты сидели на том самом активе, который внезапно показался неотразимым широким массам. На закате 2020-х годов они стали не только благодетелями собственного благоразумия, но и предметом зависти многих, прочно взяв в свои руки бразды правления своим финансовым будущим.

Вглядываясь в туман будущего, человек неизменно сталкивается с некоторой степенью неопределенности, своего рода близорукостью, если хотите. Тем не менее, наших читателей может позабавить тот факт, что непредвиденные повороты и бури в сегодняшнем финансовом ландшафте были не чем иным, как темами, рассмотренными на нашем Дне инвестора осенью 2022 года.

Марко Папич откровенно изложил нашу траекторию: отклонение от тихой святости однополярного мира к какофоническим театрам многополярности. Начинающий сотрудник Овального кабинета Вивек Рамасвами рассказал о любопытных способах, с помощью которых давление ESG начало искажать корпоративные инвестиции, особенно когда речь идет о природных ресурсах. Ли Геринг озвучил тревожный сигнал о надвигающейся метаморфозе — наши газовые месторождения, как мировые, так и континентальные, находятся на грани структурного дефицита. Что касается сельского хозяйства? Шон Хэккетт нарисовал морозную панораму, намекнув на наступление эпохи глобального похолодания, сопровождающегося неустойчивой погодой и неурожаями, которые сильно разочаровывают. Адам Розенквайг предупредил о ложной привлекательности возобновляемых источников энергии, сосредоточив внимание на парадоксальном энергетическом кризисе, который может возникнуть из-за острой проблемы их эффективности. Эдвард Ченселлор, всегда проницательный историк, потчевал нас рассказами об инвестиционных циклах, привлекая наше внимание к грандиозным колебаниям маятника в энергетике и металлах – повествованию о ликвидации, но обещающим процветание после нее.

Это правда, что в Goehring & Rozencwajg наш хрустальный шар не является непогрешимым. Тем не менее, в нашей ДНК заложено размышлять, предсказывать, а иногда и проповедовать. Интересным гобеленом, сотканным нашими докладчиками, был общий дух противоположности, жажда не просто увидеть будущее, но и представить его с оттенком, отличным от многих других.

Золотая нить для наших слушателей? Оптимистичный прогноз по нескольким сырьевым товарам. Но ах! Один драгоценный элемент не обсуждался: золото. Мы утверждаем, что этот металл стоит на пороге цикла ревущего роста, возможно, перекликаясь с его светлыми днями 70-х и 2000-х годов. Несмотря на вялую динамику с начала ралли сырьевых товаров в мае 2020 года, когда рост золота всего на 15% выглядит довольно бледно на фоне 160%-ного роста международного товарного индекса Rogers International и 125%-ного скачка индекса Goldman Sachs Spot Commodity Index, мы чувствуем неизбежный поворот событий. Инвесторы, похоже, могут получить последний золотой билет.

Те, у кого долгая память, возможно, помнят, как в 1970-х годах золото стало “обязательным для владения” активом. Мы считаем, что то же самое происходит и сегодня. Спрос на золото будет исходить от спекулянтов, стремящихся к краткосрочной прибыли, и инвесторов широкого профиля, ищущих защиты от финансовых потрясений и растущего инфляционного давления. В 1971 году золото и серебро были радикально недооценены. В течение следующего десятилетия они были самым высокоэффективным классом активов. Между 1970 годом и пиком в январе 1980 года цены на золото и серебро выросли на 2000% и 2800% соответственно. Достигнув пика в 1980 году, золото следующие 20 лет снижалось. К 1999 году по многим показателям оно стало таким же дешевым, как и прежде. В период с 1999 года по сегодняшний день золото подорожало более чем в восемь раз, значительно опередив акции и облигации. Несмотря на его сильное повышение, мы считаем, что золото остается исключительно дешевым, исходя из нашей структуры. В следующем эссе мы опишем наши методы оценки и покажем, что золото по-прежнему имеет значительный потенциал роста, независимо от того, что происходит на мировых финансовых рынках.

Остается вопрос: наступит 2029 год, на какой стороне стола вы себя представляете?

Предстоящий бычий рынок золота: Насколько высокими будут цены на золото?Золото ничем не отличается от любого другого класса активов: оно становится популярным, дорожает, переоценивается и, в конечном счете, представляет собой плохую инвестицию. В других случаях оно переживает периоды незаинтересованности инвесторов, страдает от устойчивого снижения цен, становится недооцененным и, в конечном счете, представляет собой отличную инвестицию.

Мы не фанатики золота. В долгосрочной перспективе золото защищает от обесценивания денежной массы; однако, в отличие от акций, золото принесет мало реальной прибыли. Если инвестор сможет определить периоды, когда золото становится крайне недооцененным, оно может предложить исключительную сверхдоходность, часто не коррелирующую с другими финансовыми активами.

Ключ в том, чтобы выяснить, когда золото недооценено, а когда переоценено чрезмерно.

В этом эссе мы опишем различные системы оценки, которые мы использовали на протяжении многих лет для определения целевых цен на золото и определения того, когда следует увеличить или уменьшить нашу долю в золоте.

В мае 2000 года я был представлен в Forbes и обсуждал радикальную недооценку золота. Я предсказывал, что золото достигнет 2500 долларов за унцию до окончания бычьего рынка. Когда статья была опубликована, золото стоило 275 долларов за унцию, а продолжающиеся распродажи центральным банком вызвали у инвесторов крайне медвежий настрой по отношению к так называемой “варварской реликвии”. Вместо этого наша система оценки указывала на существенную потенциальную доходность. Хотя золото так и не достигло нашей цели в 2500 долларов, в 2011 году оно достигло 1900 долларов и стало самым высокоэффективным классом активов 2000-х годов.

Золото находится на бычьем рынке уже почти целое поколение, что заставляет многих задаваться вопросом, по-прежнему ли оно является привлекательной инвестицией, как в конце 1960-х или 1990-х годах.

После достижения минимума в 251 доллар за унцию в августе 1999 года золото подскочило до 1900 долларов в августе 2011 года, откатилось к 1050 долларам к декабрю 2015 года и возобновило свой рост, достигнув рекордно высокого тройного максимума в 2050 долларов в августе 2020 года, марте 2022 года и мае 2023 года. Однако золото сейчас так же недооценено, как и в 1999 году, по нескольким показателям.

Потенциальные инвесторы в золото должны задать три вопроса. Во-первых, недооценено ли сегодня золото? Во-вторых, если золото недооценено, то до какой степени? И, наконец, насколько высоко оно могло бы подняться, если бы перешло от недооцененного к переоцененному – то, что случалось дважды за 100 лет?

Чтобы помочь ответить на первый вопрос, мы сравним стоимость золота как с денежной массой, так и со стоимостью финансовых активов. Мы также считаем полезным рассмотреть историческую взаимосвязь между золотом и другими сырьевыми товарами.

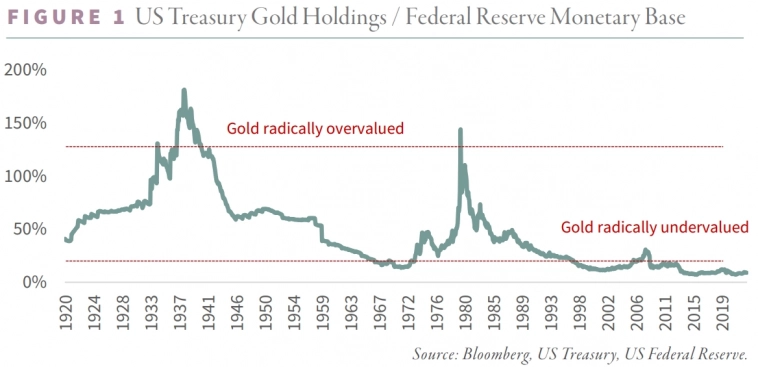

Ниже приведены три графика, которые демонстрируют эти взаимосвязи за последние 100 лет. На первом графике показана взаимосвязь между размером золотых запасов Казначейства США и балансом Федеральной резервной системы. Хотя это несколько спорно, мы считаем, что размер баланса ФРС связан с долларовой стоимостью золотых запасов Казначейства в долгосрочной перспективе.

Рисунок 1: Золотые запасы Казначейства США / Денежная база Федеральной резервной системы

Рисунок 1: Золотые запасы Казначейства США / Денежная база Федеральной резервной системы

Согласно этому графику, за последние 100 лет было два периода, в течение которых золото было сильно переоценено, и три периода, в течение которых золото было значительно недооценено. В конце 1930-х годов президент Рузвельт девальвировал доллар на 65%, подняв цену на золото до 35 долларов за унцию. В то же время по всей Европе сгущались тучи войны. Сочетание более высоких цен на золото в США и военных действий в Европе привело к огромному притоку золота в Америку. На пике долларовая стоимость золотых запасов Казначейства превышала размер баланса ФРС в невероятные 1,7 раз. Приток золота в США был настолько велик, что Казначейство могло бы обменять каждую долларовую купюру, находившуюся в обращении, на золото и сохранить половину своего золотого запаса.

Второй период переоценки золота пришелся на январь 1980 года. В январе 1980 года, после двух десятилетий ускоряющейся инфляции, золото резко подскочило до 850 долларов за унцию. На пике золотые запасы Казначейства (значительно уменьшившиеся по сравнению с уровнем конца 1930-х годов) вновь оценивались в 1,7 раза больше, чем баланс Федеральной резервной системы.

Золото оказалось ужасной инвестицией после обоих периодов радикальной переоценки. В период с 1937 по 1971 год цена на золото оставалась неизменной, в то время как фондовый рынок вырос в десять раз. В период с 1980 по 2000 год золото подешевело на 70%, в то время как фондовый рынок вырос в тринадцать раз.

С другой стороны, золото трижды радикально недооценивалось. Первый период пришелся на конец 1960-х годов. Поскольку золото было зафиксировано на уровне 35 долларов в соответствии с Бреттон-Вудским стандартом золотого обмена, а инфляционное давление в США росло, золото утекало из казначейства. К 1971 году денежная база ФРС превысила золотые запасы Казначейства в семь раз. Трехдесятилетний разворот был впечатляющим: в период с 1938 по 1971 год золотые запасы Казначейства сократились с покрытия денежной базы ФРС в 1,7 раза до менее чем 15%.

Второй период недооценки пришелся на конец 1990-х годов. После двадцати лет падения цен на золото и быстрого расширения баланса ФРС, размер денежной базы ФРС превысил золотые запасы Казначейства в девять раз. Другими словами, неофициальное (и неконвертируемое) покрытие доллара золотом достигло рекордно низкого уровня в 11%.

Как мы видели, периоды завышения курса (1930-е и 1980-е годы) были прекрасными возможностями для продажи золота. И наоборот, периоды занижения курса (1969 и 1999 годы) были прекрасными возможностями для покупки. Золото было самым высокоэффективным классом активов в течение десятилетия, следующего за каждым периодом максимальной недооценки.

Золото, по сравнению с размером баланса ФРС, сегодня более недооценено, чем в конце 1960-х или 1990-х годах. Причина: несмотря на то, что за последние двадцать три года стоимость золота выросла более чем в семь раз, баланс Федеральной резервной системы рос еще быстрее. После глобального финансового кризиса 2008 года, мировые центральные банки предприняли радикальную денежно-кредитную политику.

С 2008 года Федеральная резервная система предприняла четыре масштабных раунда количественного смягчения, в результате чего денежная база увеличилась в девять раз по сравнению с 1999 годом. ФРС печатала деньги быстрее, чем золото дорожало за последние двадцать три года. Денежная база ФРС в настоящее время более чем в девять раз превышает золотые запасы Казначейства, по сравнению с шестикратным увеличением в 1969 году и девятикратным увеличением в 1999 году – двумя другими отличными возможностями для покупки. Согласно нашему анализу, золото недооценено на 30% больше, чем в 1969 году, и находится на уровне 1999 года.

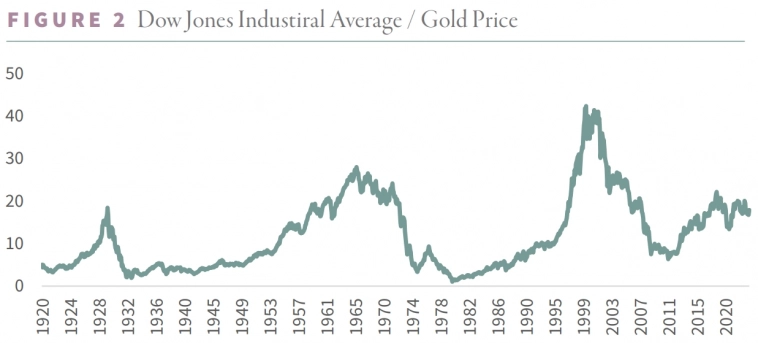

Оценка золота по отношению к финансовым активам рассказывает аналогичную историю. На графике 2 показана взаимосвязь между золотом и индексом Dow Jones Industrial Average. За последние 100 лет было три периода, в течение которых золото было радикально недооценено по отношению к финансовым активам.

Рисунок 2: Dow Jones Industiral Average / цена золота

Рисунок 2: Dow Jones Industiral Average / цена золота

Первый период пришелся на конец 1920-х годов. В ответ на десятилетие быстрого роста денежной массы в США (связанного с неудачной попыткой Великобритании привязать фунт к золоту по курсу, существовавшему до Первой мировой войны), фондовый рынок США резко вырос, главным образом благодаря спекуляциям, финансируемых за счет заемных средств. С минимумов 1921 года индекс Доу-Джонса вырос в шесть раз, достигнув отметки 380 в августе 1929 года.

При фиксированном уровне золота в 20,65 доллара за унцию, индекс Доу-Джонса к осени 1929 года был эквивалентен примерно восемнадцати унциям. Оглядываясь назад, можно сказать, что фондовый рынок был радикально переоценен. За следующие четыре года индекс Доу-Джонса упал на 90%, достигнув минимума в 42 пункта. На минимумах индекс Доу–Джонса был эквивалентен всего двум унциям золота — экстремальное значение, которое не повторится в течение пятидесяти лет.

В январе 1934 года Рузвельт поднял цену на золото до 35 долларов за унцию. Индекс Доу-Джонса и золото почти достигли паритета в 1932 году; однако они отстали друг от друга на 7 долларов за унцию и восемнадцать месяцев. Между 1929 и 1934 годами индекс Доу-Джонса упал на 80%, в то время как золото выросло на 70%. С 1929 по 1935 год золото радикально опережало мировые фондовые рынки.

Следующий раз, когда финансовые активы были радикально переоценены по отношению к золоту, произошел в конце 1960-х годов. Индекс Доу-Джонса впервые преодолел отметку в 1000 пунктов в 1966 году, а затем снова в 1969 и 1971 годах. Поскольку цена золота по–прежнему оставалась фиксированной на уровне 35 долларов за унцию, индекс Доу-Джонса был эквивалентен двадцати восьми унциям — новому рекорду. В 1960-е годы наблюдались длительные периоды избытка денег и создания кредитов, что привело к спекулятивному бычьему рынку, вновь финансируемому за счет долгов. Оглядываясь назад, можно сказать, что финансовые активы были переоценены. В период с конца 1960-х по 1980 год индекс Доу-Джонса упал на 25%, в то время как золото подорожало в двадцать четыре раза. Наконец, к 1980 году и Доу-Джонс, и золото достигли отметки в 850 пунктов.

Золото вышло на изнуряющий медвежий рынок после его рекордной переоценки в 1980 году. С другой стороны, финансовые активы в течение следующих двух десятилетий росли. После событий 1929 года золоту потребовалось пятьдесят лет, чтобы избавиться от своей завышенной стоимости. После пика 1980 года золоту потребовалось всего двадцать лет, чтобы подешеветь по отношению к финансовым активам. В период с 1980 по 1999 год золото подешевело на 68% с 850 до 253 долларов за унцию, в то время как индекс Доу-Джонса вырос в тринадцать раз — с 850 до 11 000. Благоразумный инвестор должен был бы полностью уйти с рынка золота.

В 1999 году индекс Доу-Джонса превысил 11 000, в то время как золото упало до 253 долларов за унцию. На тех уровнях индекс Доу-Джонса был эквивалентен сорока трем унциям золота – рекорд за все время. Учитывая эти экстремальные уровни, инвестор должен был ожидать бурного развития бычьего рынка золота. Действительно, именно этого я ожидал, когда делал свои инвестиции и давал интервью Forbes в 2000 году.

Мы были щедро вознаграждены. В период с 1999 по 2011 год золото подорожало в семь раз, став самым высокоэффективным классом активов десятилетия. Мировые фондовые индексы пострадали от двух масштабных медвежьих рынков, завершив период, с которого все началось.

За последнее десятилетие фондовый рынок снова вышел на очередной бычий рынок, в результате чего индекс Доу-Джонса стал эквивалентен 20 унциям золота. Вопрос в том, представляет ли это собой недооценку или завышение. Финансовые быки (то есть золотые медведи) могли бы подчеркнуть, что индекс Доу-Джонса был эквивалентен тридцати унциям золота в конце 1960-х и сорока унциям в конце 1990-х. В этом контексте соотношение 20:1 не кажется радикальной недооценкой. Возможно, бычий рынок акций продолжится. К сожалению, что касается фондовых рынков, то мы твердо убеждены в обратном.

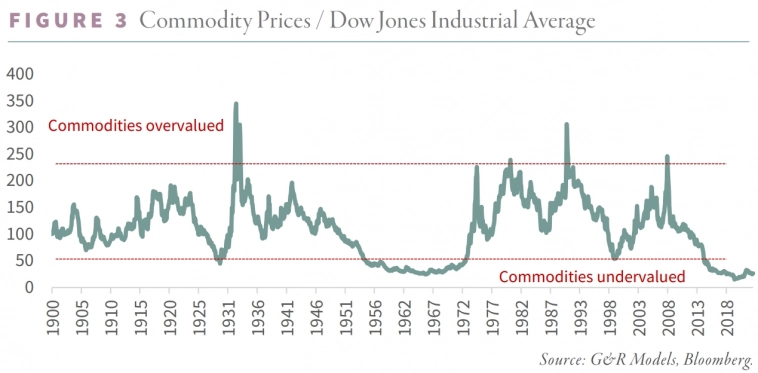

График 3 дает нам большую уверенность в том, что сегодняшнее соотношение 20:1 в конечном итоге станет пиком цикла и что в течение следующих нескольких лет индекс Доу-Джонса будет эквивалентен менее чем пяти унциям золота, уровню, достигнутому на пике золота в 2011 году. Индекс Доу-Джонса и золото могут снова пересечься, подобно тому, что произошло в 1980 году и почти произошло в 1932-4 годах.

Рисунок 3: цены на сырьевые товары / DJIA

Рисунок 3: цены на сырьевые товары / DJIA

Каждый пик соотношения Доу-Джонса и золота (1929, 1969 и 1999 годы) совпадал с периодами недооценки сырьевых товаров. С началом каждого «бычьего» рынка сырьевых товаров, соотношение Доу-Джонса к золоту значительно сокращалось. В 1929 году сырьевые товары достигли дна по отношению к финансовым активам как раз в тот момент, когда индекс Доу-Джонса достиг максимума в двадцать унций золотого эквивалента. Четыре коротких года спустя сырьевые товары были переоценены по отношению к финансовым активам, и индекс Доу-Джонса был эквивалентен всего двум унциям золота после роста на 70%.

В 1968 году (год, когда президент Джонсон отменил 25% золотое обеспечение доллара США) сырьевые товары были самыми дешевыми в истории по отношению к финансовым активам. В тот момент индекс Доу-Джонса достиг максимума в двадцать восемь унций золота. В течение следующих двенадцати лет сырьевые товары вышли на массовый бычий рынок и к 1980 году были радикально переоценены. Золото возглавило бычий рынок и взлетело в двадцать четыре раза — с 35 до 800 долларов за унцию. Как и в 1929 году, соотношение Доу-Джонса к золоту достигло пика в 1968 году, как раз в то время, когда сырьевые товары достигли дна. К январю 1980 года индекс Доу–Джонса был эквивалентен одной унции золота — самый низкий показатель с момента создания промышленного индекса Доу-Джонса в 1896 году.

В 1999 году сырьевые товары были почти так же радикально недооценены, как и в конце 1960-х годов. Соотношение Доу-Джонса к золоту достигло рекордно высокого значения в сорок два как раз в тот момент, когда сырьевые товары достигли дна. По мере роста цен на сырьевые товары соотношение Dow к золоту сократилось, достигнув восьми в 2011 году.

Если бы сырьевые товары были переоценены сегодня, мы бы согласились с тем, что до бума финансовых активов (и медвежьего рынка золота) еще оставались годы. При таких обстоятельствах соотношение Доу-Джонса к золоту продолжало бы значительно повышаться. Вместо этого сырьевые товары как никогда недооценены по отношению к финансовым активам. Согласно нашим историческим представлениям, «бычий» рынок сырьевых товаров, скорее всего, уже начался. Поэтому мы считаем, что индекс Dow, эквивалентный двадцати унциям золота, вероятно, представляет собой максимум цикла и будет падать в течение десятилетия, как это было в 1929, 1969 и 1999 годах.

Насколько высоко могут подняться цены, если мы выйдем на новый бычий рынок золота?

На прошлых бычьих рынках золота стоимость золотых запасов Казначейства превышала денежную базу более чем в 1,5 раза – в том числе в 1980 году, после того как доллар США больше не был обеспечен золотом.

Учитывая стремительный рост баланса ФРС с 2009 года, прогнозируемая целевая цена на золото кажется невероятной. Денежная база ФРС сегодня составляет 5,6 трлн долларов. Чтобы золотые запасы Казначейства покрыли денежную базу в 1,5 раза, цена золота должна была бы достичь 32 000 долларов за унцию. Критики могут возразить, что денежная база искажена избыточными резервами, оставшимися на балансе ФРС. В настоящее время избыточные резервы составляют 3,2 трлн долларов, и ФРС поговаривает о том, что когда-нибудь выведет их из системы. Если бы это произошло, денежная база ФРС сократилась бы до 2,4 трлн долларов. Даже при таком консервативном сценарии золото должно достичь 14 000 долл., чтобы золотая позиция Казначейства покрыла денежную базу в 1,5 раза. Хотя эти цифры кажутся необычными, они отражают взаимосвязь, которая возникала дважды за последние 100 лет. Первый раз (конец 1930-х гг.) — во время масштабной дефляции, второй (1970 г.) — во время инфляции. В обоих случаях золото стало «обязательным» активом, за который ратовали все инвесторы, и его оценка была доведена до крайности.

Может ли долларовая стоимость золотых запасов Казначейства в 1,5 раза превысить денежную базу — как это было дважды за последние 100 лет? Мы считаем, что это весьма вероятно. По мере нарастания финансовых потрясений в этом десятилетии инвесторы будут агрессивно покупать золото как класс активов, который обеспечивает как защиту богатства, так и возможность получения огромной спекулятивной прибыли. При таком сценарии оценка золота вполне может быть доведена до крайности, как это было в конце 1930-х и 1980-х годах.

Как насчет того, чтобы взглянуть на соотношение Доу-Джонса и золота?

В 1930-х годах ФРС агрессивно сократила свой баланс наполовину, вызвав дефляционный взрыв, который перерос в Великую депрессию. В худший момент кризиса индекс Доу-Джонса торговался на уровне половины своей балансовой стоимости в 80 долларов. К 1934 году золото (теперь по 35 долларов за унцию) почти достигло паритета с индексом Доу-Джонса. В настоящее время балансовая стоимость Доу-Джонса составляет 8000. Если бы ФРС предприняла столь же драконовские ястребиные меры, как в 1930-х годах (что, по нашему мнению, маловероятно), индекс Доу-Джонса, вероятно, мог бы торговаться за половину своей балансовой стоимости, или за 4000. Если бы золото торговалось по паритету с индексом Доу-Джонса, как это почти произошло в 1934 году, оно выросло бы более чем вдвое. Другими словами, при самом экстремальном дефляционном сценарии индекс Доу–Джонса упал бы почти на 90%, в то время как золото удвоилось бы — аналогично периоду с 1929 по 1934 год. Инвесторы, располагающие значительными запасами золота, будут очень хорошо себя чувствовать.

В конце 1970-х годов ФРС в конечном счете повысила процентные ставки до рекордных уровней в последней успешной попытке сломить инфляционные силы последних двадцати лет. Рекордные реальные ставки оказывают серьезное понижательное давление на мировые фондовые индексы. К 1980 году индекс Доу-Джонса торговался по своей балансовой стоимости в 850. Золото достигло паритета с индексом Доу-Джонса в январе 1980 года.

Если мы повторим 1970-е годы и ФРС значительно повысит процентные ставки из-за постоянного ускорения инфляции, мы должны увидеть огромный медвежий рынок в Dow с целью снижения его балансовой стоимости на уровне 8000. Если история повторит опыт 1970–х годов, индекс Доу-Джонса выйдет на огромный медвежий рынок и потенциально упадет на 75% к своей балансовой стоимости, а цены на золото снова вырастут в четыре раза, инвесторы со значительными вложениями в золото окажутся в выигрыше.

Наконец, давайте рассмотрим третий сценарий, который никогда не происходил за 230 лет финансовой истории США. Что могло бы произойти, если бы США напрямую монетизировали свой долг?

Учитывая огромный объем суверенного долга, находящегося на балансе правительств по всему миру, и присущие ему риски рефинансирования, которые он создает, страны (включая США) могут попытаться напрямую монетизировать свой долг в ответ на потенциальный провал аукциона государственного долга. Если бы это произошло, инфляционное давление резко возросло бы, и может возникнуть гиперинфляция. Наше предположение заключается в том, что фондовые рынки могут вырасти, но золото выйдет на массовый бычий рынок, поскольку инвесторы ищут активы для защиты от обесценивания валюты и, как следствие, инфляции. При таком сценарии цена золота может легко превысить 35 000 долларов за унцию – в 1,5 раза больше сегодняшней денежной базы в 5,6 трлн долларов. И снова победителями стали бы инвесторы в золото.

На наш взгляд, золото станет классом активов с наибольшим потенциалом в этом десятилетии, независимо от финансовых или геополитических условий. При самых экстремальных сценариях (повторение дефляционного взрыва, который привел к Великой депрессии, или период инфляции, граничащей с гиперинфляцией), золото станет выигрышным классом активов.

теги блога HolyFinance

- ABNB

- Berkshire Hathaway

- bitcoin

- bk

- BofA

- btc

- ChatGPT

- Credit Suisse

- DeFi

- DXY

- EM

- ETF

- FX

- Goldman sachs

- J.P. Morgan

- jpy

- M&A

- Morgan Stanley

- MSFT

- MUFG

- S&P500

- SEC

- Signature Bank

- Societe Generale

- svb

- usd

- USDT

- UST

- value

- ZIRP

- азия

- акции

- акции США

- анализ

- Артур Хейс

- банк

- банки

- баффет

- биткоин

- денежно-кредитная политика

- доллар

- доллар рубль

- доходность

- золото

- инвестиции

- инфляция

- искусственный интеллект

- исследование

- Китай

- корреляции

- кривая доходности

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макро

- макроэкономика

- мировая экономика

- Нефть

- облигации

- обман

- опционы

- перевод

- политика

- портфель

- правила

- премия за риск

- прогноз

- прогнозирование

- развивающиеся рынки

- регулирование

- рецензия на книгу

- рецессия

- рецессия сша

- риск

- Россия

- рынок США

- рынок труда

- санкции

- санкции возможные последствия

- ставка по федеральным фондам

- стоимостное инвестирование

- стоимость

- сша

- Талеб Нассим

- теория

- трейдинг

- Уоррен Баффет

- факторы

- финансовая система

- финансы

- Фишер

- форекс

- ФРС

- ФРС США

- Харви

- хедж-фонд

- ЦБ

- экономика

- экономика США

что до 1968г деньги были золотыми монетками… все облиги были в золоте и платили купон золотом… т.е золото было активом

а после деньги стали резаной бумагой

а счас циферками в компе...

и золото счас пассив… в нем нет реального потребления… и дохода

Золото сейчас лишь один из металлов, но по старый привычки и из-за удобства хранения и удобства инфраструктуры, он остается интересным активом для спекуляций.

А сколько он будет в 2029 300$, 2 000$ или 20 000$ никто не знает.