Доу-Джонс

Распродажа региональных банков США - предостерегающий признак грядущих неприятностей — Reuters

- 02 февраля 2024, 16:14

- |

Хотя совокупность проблем NYCB характерна исключительно для его баланса, некоторые элементы его прибыли подчеркнули сохраняющуюся чувствительность региональных кредиторов к высоким ставкам ФРС, которые продолжают сокращать портфели коммерческой недвижимости (CRE) и маржу кредитования, сказали инвесторы.

«По-прежнему существует основная проблема бизнес-модели, которая затрагивает многие региональные и муниципальные банки в условиях более высоких ставок», — сказал Питер Орзаг, исполнительный директор инвестиционного банка Lazard.

Акции NYCB упали на 45% за два дня, в то время как более широкий региональный банковский индекс KBW, упал более чем на 7% на этой неделе.

Распродажа произошла почти через год после банкротства банка Силиконовой долины в марте 2023 года, когда высокие процентные ставки привели к убыткам по его облигациям, вызвав фатальный отток депозитов, который обанкротил Signature Bank несколько дней спустя.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

У американского рынка акций ещё есть перспективы роста потому что инвесторы не чувствуют эйфории — аналитики Bank of America

- 02 февраля 2024, 14:48

- |

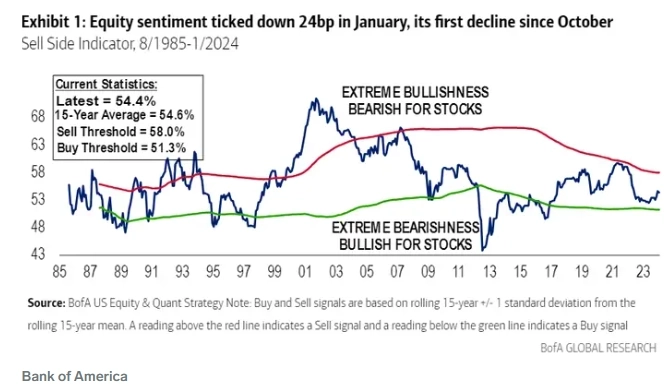

Фирменный индикатор банка на продажу отслеживает рекомендации стратегов Уолл-стрит по размещению акций, и прямо сейчас он далек от бычьих уровней, которые подали бы противоположный сигнал «Продавать», согласно опубликованной в четверг заметке Субраманьяна.

«Настроения потеплели по сравнению с прошлым годом, но мы не видим уровня эйфории, которым обычно заканчиваются бычьи рынки», — сказал Субраманьян.Индикатор продаж снизился на 24 базисных пункта в январе до 54,4%, что находится на «Нейтральной» территории и значительно ниже пика в 59,8%, которого он достиг в 2021 году. И акции, как правило, демонстрируют солидную доходность, когда индикатор застревает в нейтральной зоне.

«Текущий уровень индекса SSI указывает на ожидаемую доходность + 14% в течение следующих 12 месяцев или 5450 для S&P500 к концу 2024 года. Когда индекс SSI был здесь или ниже, доходность S & P 500 на 12 месяцев вперед была положительной в 94% случаев (по сравнению с 81% в целом) при средней доходности 20% », — сказал Субраманьян.

( Читать дальше )

📈Индекс Доу-Джонса обновил исторический максимум, достигнув отметки 37090п, на ожиданиях смягчения ДКП в 2024г

- 14 декабря 2023, 10:32

- |

13 декабря ФРС оставила ставку без изменений на уровне 5,5%

Фрактальная структура графика фондового индекса Dow Jones на временном интервале 1896-2021.

- 19 ноября 2023, 11:21

- |

Vinovest- платформа инветирования в вино, есть ли смысл?

- 03 февраля 2022, 13:14

- |

(не финансовый совет)

Путешествуя по миру альтернативных инвестиции набрёл я на интересный проект — винная инвестиционная платформа Vinovest (привет комраду Чичваркину с его Hedonism Wines)

Платформа управляет большей частью процесса инвестирования в вино — выбор, покупка, страхование, защита и хранение бутылок. Инвесторы могут отслеживать свой винный портфель онлайн и имеют доступ к своим винным бутылкам в любое время (привезут домой если надо)

По утверждениям самой платформы- среди их экспертов винные директора звездных ресторанов Мишлен и финансовые директора Apple

Стоимость тарифных планов Vinovest- Standard, Premium и Grand Cru составляет 2,85%, 2,5% и 2,25% от стоимости ваших инвестций в год, что весьма недешево, учитывая что многие западные финконсультанты берут 1-1,5%

Плюсы:

— Вино застраховано, индивидулизированно, хранится в одном месте

— Открытость для всех инвесторов (аккредитованных/неаккредитованных), можно получить консультации экспертов

— Винные инвестиции меньше проседают на рынке (в 2008 индекс Доу-Джонса упал на 50%, а стоимость марочных вин упала менее чем на 9%)

Минусы:

— Минимум информации о том, как формируются портфели

— Vinovest новая плафторма, пока мало информации о ее успехах и провалах

— Настораживает предложение винных фьючерсов (тариф Premium), поскольку биржевого рынка вина не существует, на стоимость вина сильно влияет репутация винодельни и субьективные оценки критиков типа «Wine Advocate» и «Wine Spectator», а не запасы ресурсов (типа винограда) как в сфере нефти или газа

Мне кажется инвестции в вино через эту платформу врядли станут защитой от инфляции и рыночных спадов, но если все звезды сойдутся — попадется хорошее вино с оценкой критиков 90-95 баллов от топовой винодельни, то платформа Vinovest вполне может сработать как еще одна удочка для получения годовых дивидендов

интересное о бизнесе тут (https://t.me/invteapot)

"Пузырь" на фондовом рынке США: есть ли он? ( продолжение)

- 19 ноября 2018, 09:27

- |

Сколько ещё можно ждать???

- 13 августа 2018, 21:01

- |

Сегодня 13-е августа 20018 года… прошло 9.5 лет… шорт жив до сих пор… и вот я хочу спросить вас: доколе???

сколько мне еще оставаться в шортах? я замучался добавлять деньги на депозит с каждой зарплаты

Индекс Доу-Джонса отскочит до 17098. EUR/USD упадет до 1,05500

- 14 января 2016, 21:57

- |

Рынок акций США перепродан и одновременно с этим он достиг сильного локального уровня поддержки, поэтому он начнет коррекцию вверх, которая остановится на уровне 17098 пунктов по фьючерсу на индекс Доу-Джонса.

«Я накупил фьючерсов на Доу, когда цена стала подходить к уровню 15923,60. Эта операция хеджирования нашей короткой позиции по акциям, — говорит наш старший трейдер на рынке производных финансовых инструментов Эйтан Шор. – Я не планирую сидеть длительное время с этой кучей говна. От лонгов я избавлюсь в два этапа – когда фьючерс на индекс Доу-Джонса достигнет отметки 16681 и отметки 17098. Уровень 17098, по моему мнению, станет окончанием коррекционного ралли, и Доу снова продолжит свое падение куда-нибудь в район 14800.

Во фьючерсе на евродоллар мой оптимистичный сценарий не реализовался, и теперь на эту валютную пару я смотрю крайне негативно. Значимым локальным уровнем в евродолларе является уровень 9870. А целью падения 5500. Поэтому по этой паре у меня сейчас открыты короткие позиции от отметки 9150». [Open = 1.09150; SL = 1.09871; TP = 1.05500; R/R = 5].

EUR/USD взлетит до уровня 1,1115. А в индексе Доу-Джонса дна не видно даже в телескоп «Хаббла»

- 10 января 2016, 22:25

- |

«Мы настроены очень оптимистично по паре EUR/USD на начало этой недели, — говорит наш старший аналитик Мойша Шнеерзон. — И сохраняем «медвежьи» настроения по американскому рынку акций».

«В пятницу я накупил хренову тучу контрактов на евро по цене 1.0920 со стопами на уровне 1.0869, — отмечает наш старший трейдер на рынке производных финансовых инструментов Эйтан Шор, — технический анализ указывает на то, что EUR/USD уже в первой половине этой недели взлетит до уровня 1.1115. И на подходе к этому уровню в диапазоне 1.1075-1.1095 я начну закрывать эту свою позицию». [Open = 1.0920; SL = 1.0869; TP = 1.1075-1.1095; R/R = 3].

«В индексе Доу-Джонса дна не видно даже в телескоп “Хаббла”, — считает наш старший трейдер на спот рынке США и Израиля Дов-Бер Толь. — У меня сейчас достаточно крупная короткая позиция по американским акциям, которую я буду закрывать, когда Доу-Джонс начнет подходить к отметке 15923,60 пунктов. Однако эта отметка не станет уровнем глобального разворота индекса – от 15923,60 будешь лишь неглубокая коррекция, которую спекулянтам следует использовать для открытия новых коротких позиций».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал