Блог им. BrownEyedSamurai

⭐️ Новый выпуск юаневых облигаций ГК "Славянск ЭКО": 001P-03Y. Всё бы хорошо, да только что-то здесь не так... ⭐️

- 11 марта 2024, 18:23

- |

⏰ И вновь, спустя чуть менее чем два с половиной года, прошедших с момента дебютного размещения рублевых облигаций, в поле моего испепеляющего зрения возвращается всё ещё относительно небольшое, но от того не менее амбициозное предприятие, занимающееся переработкой и реализацией нефтепродуктов, известное завсегдатаям долгового рынка под именем «Славянск ЭКО».

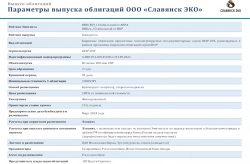

⬇️ Рассмотрим параметры предлагаемого нам выпуска облигаций ⬇️

🔹 Кредитный рейтинг эмитента — BBB(RU) от АКРА. Прогноз — Стабильный

🔹 Объем выпуска — не менее 200 млн. CNY (2,5 млрд. рублей)

🔹 Купон — фиксированный

🔹 Ориентир по ставке купона — 11%

🔹 Купонный период —91 день

🔹 Расчеты при выплате купона и погашении выпуска — в юанях, с возможностью выплат в рублях (по решению эмитента)

🔹 Срок обращения — 2 года

🔹 Оферта — нет

🔹 Амортизация — нет

✏️ Если подводить черту под всеми вышеперечисленными условиями, то с уверенностью можно говорить о том, что предложение, мягко говоря, не особо возбуждающее.

📌 Да, конечно, 11% в юанях звучит прилично — по крайней мере, среди отечественных компаний большую доходность по еврооблигациям, номинированным в китайской валюте, предлагает разве что Сегежа, не отличающаяся умом и сообразительностью в вопросах кредитных обязательств. Однако, если же мы всё-таки расширим горизонты сравнения и примем во внимание доступные нам рублевые долговые бумаги, то вся магия «внушительного процента» улетучится вмиг.

⚠️ Внезапно окажется, что для обеспечения конкурентной купонной доходности относительно схожих по сроку обращения облигаций, номинированных в отечественной валюте, юань должен осмелеть и укрепиться ещё процентов эдак на 30 к текущим значениям. Когда это произойдет и настанет ли этот день вообще — вопрос, как принято говорить в таких случаях, «со звездочкой».

🔎 Теперь же считаю необходимым сказать пару ласковых про самого эмитента 🔎

🔹 Стабильный, небольшой развивающийся бизнес, показывающий средние темпы роста на протяжении последних нескольких лет

🔹 Все активы предприятия сконцентрированы на одном юридическом лице, что, в теории, избавляет нас от головной боли в случае возможного дефолта и последующих пренеприятнейших разбирательств

🔹 Открытое к диалогу с инвесторами руководство компании

🔸 Главный и, по сути, единственный актив — нефтеперерабатывающий завод, находящийся в опасной близости к Черному морю, над которым теперь каждую неделю силами российских ПВО уничтожаются десятки, если не сотни боевых дронов.

🔸 Огромная часть выручки (около 90%) получается за счет экспорта. Сами знаете, как оно с российской нефтянкой бывает: один момент — и вот ты уже и под санкциями. А ждёт ли кто-нибудь продукцию ГК «Славянск ЭКО» здесь, внутри страны — большой вопрос.

🔸 Значительная долговая нагрузка уже сейчас и огромные затраты на реализацию инвестиционной программы в ближайшем будущем, что в совокупности с отсутствием сопоставимого роста прибылей буквально заставляет компанию принимать на себя всё большее и большее количество обязательств.

🔸 Любимая метрика руководства — EBITDA, которая, однако, по моему мнению, не отражает объективной действительности закредитованной компании. Если же сместить вектор внимания с показателя EBITDA на Чистую прибыль, то результаты будут отнюдь не такими впечатляющими.

🔸 Исключительно спорные показатели, указываемые в презентациях для инвесторов, разнящиеся с данными, представленными в отчетностях. Да, и такое случается в наших лесах.

теги блога Brown-Eyed Samurai

- Headhunter

- IMOEX

- IPO

- IT

- Positive Technologies

- S&P

- SPO

- USDRUB

- VK

- автоследование

- акции

- анализ

- аналитика

- Астра Групп

- АФК Система

- аэрофлот

- банки

- ВИМ Ликвидность

- ВК

- ВТБ

- Газпром

- геополитика

- ГМК НорНикель

- дивиденды

- ДКП

- доллар

- Дональд Трамп

- допка

- Европлан

- застройщики

- золото

- израиль

- инвестиции

- Индекс Московской Биржи

- инфляция

- итоги

- Итоги месяца

- Итоги недели

- ключевая процентная ставка

- коррекция

- криптовалюта

- Лукойл

- мем

- мемы

- мирные переговоры

- мнение

- Московская биржа

- мтс

- МТС-банк

- налоги

- Нефть

- Новатэк

- Новости

- обзор рынка

- Облигации

- озон

- опрос

- отчеты

- отчеты МСФО

- отчёт

- переговоры

- политика

- полюс

- Полюс Золото

- Портфель инвестора

- прогноз по акциям

- Путин

- разбор

- размещение

- результат

- Роснефть

- российский фондовый рынок

- Россия

- Ростелеком

- русал

- рынок

- самолёт

- санкции

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- СПБ биржа

- стратегия

- сша

- Т-банк

- татнефть

- Трамп

- трейдинг

- Украина

- форекс

- Фосагро

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономический дайджест

- ЮГК

- ЮГК Южуралзолото

- юмор

- Яндекс