Блог им. Investovization

Северсталь (CHMF). Отчёт за 2023 год. Дивиденды. Перспективы.

- 03 февраля 2024, 09:20

- |

Приветствую на канале, посвященном инвестициям! 02.02.24 вышел отчёт за 2023 г. компании Северсталь (CHMF). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Северсталь» — одна из самых эффективных горно-металлургических компаний в мире. На долю группы приходится более 15% объема выпуска стали в стране. Входит в ТОП 5 по этому показателю.

Основные активы компании находятся в России. Стратегия Северстали заключается в повышении финансовой эффективности, создании максимальной добавленной стоимости и увеличении вознаграждения акционеров.

Северсталь — вертикально интегрированная компания, что позволяет иметь высокую самообеспеченность в ресурсах: 130% в железорудном сырье, 77% в электроэнергии, 76% в ломе. Это позволяет иметь самую низкую себестоимость производства в России и одну из самых низких в мире. Правда, в 2022 году компания продала крупнейшее угольное предприятие «Воркутауголь», благодаря которому была высокая самообеспеченность углём. Но Северсталь остаётся его ключевым потребителем, заключив долгосрочный контракт.

Помимо низкой себестоимости, дополнительными преимуществами компании являются: большая доля продукции с высокой добавленной стоимостью и удачное расположение производств с точки зрения логистики.

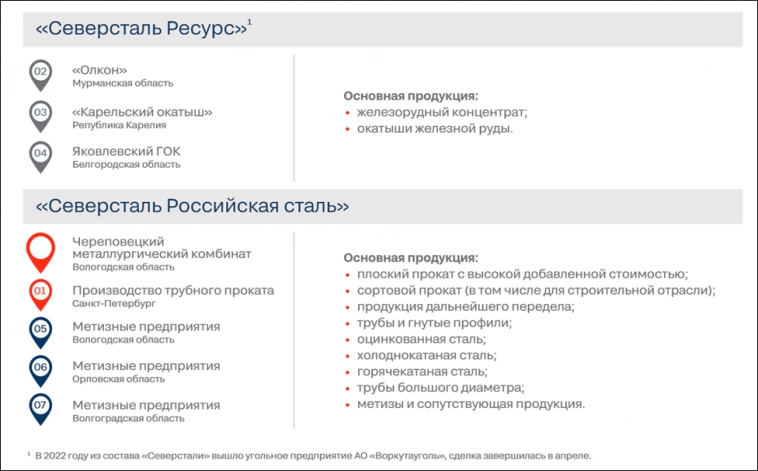

Компания включает в себя несколько предприятий, разделенных на два дивизиона. «Северсталь Ресурс» производит железорудный концентрат и железную руду. И «Северсталь Российская сталь», выпускающая высококачественный плоский и сортовой прокат и стальные трубы. Главный актив компании — Череповецкий металлургический комбинат, с производственной мощностью 11,5 млн тонн стали в год.

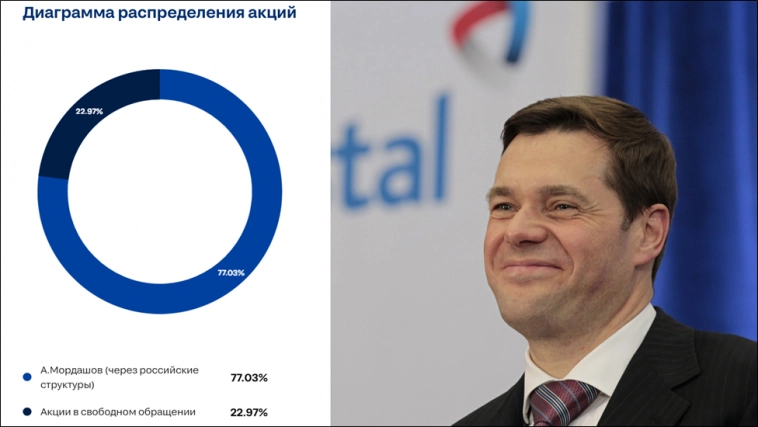

Основной акционер, Председатель Совета директоров – Алексей Мордашов. Ему принадлежит более 77% акций.

С середины 2022 года он и его ключевые активы, в том числе, Северсталь, находятся под блокирующими санкциями США. Из-за этого Северсталь потеряла более $400 млн, — это активы, которые были арестованы в Европе в виде товарных запасов и остатков на счетах. Также нужно отметить, что Евросоюз с марта прошлого года запретил поставки стали и железа из России. Хотя ранее на этот регион приходилась треть продаж Северстали.

Текущая цена акций.

После окончания мобилизации, с октября 2022 года акции Северстали находятся в мощном восходящем тренде. За это время они взлетели почти в 3 раза. И постепенно приближаются к историческим максимумам. Причём только с начала 2024 года котировки прибавили более 15%. И вообще рост настолько резкий, что технические индикаторы вошли в зону перекупленности.

Операционные результаты.

Производство чугуна по итогам 2023 года выросло на 3%, а стали на 5% до 11,3 млн тонн благодаря увеличению загрузки агрегатов. Объемы продаж снизились на 2% на фоне накопления запасов полуфабрикатов перед остановкой доменной печи №5 на капитальный ремонт.

На квартальной диаграмме видим, что спад был только во втором квартале 2022 года, после этого производство и продажи нормализовались. Последний квартал был максимальным с точки зрения производства, но продажи самые низкие за 1,5 года из-за накопления запасов.

В целом, Северстали удалось переориентировать значительный объем экспортных направлений на внутренний рынок, в частности, за счет производителей Казахстана и Украины. Основная поддержка в 2023 году была от строительной отрасли, где был установлен рекорд по вводу жилья. На экспорт Северстали приходится 10% от общего выпуска продукции.

Цены на сталь.

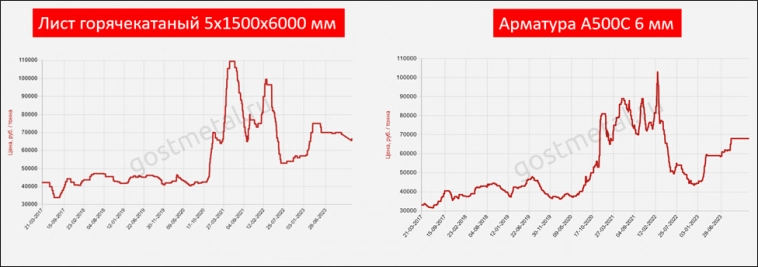

Цены на сталь в Китае с максимумов 2021 года упали почти в 2 раза. Правда, последние 10 месяцев находятся в боковике.

Но основные продажи Северстали сейчас приходятся на Россию, где цены на стальную продукцию в прошлом году были ниже год к году, но последние 10 месяцев они стабильны. К слову, текущие цены примерно в 1,5 раза ниже максимумов 2021г., но заметно выше, чем с 2017 по 2020г.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

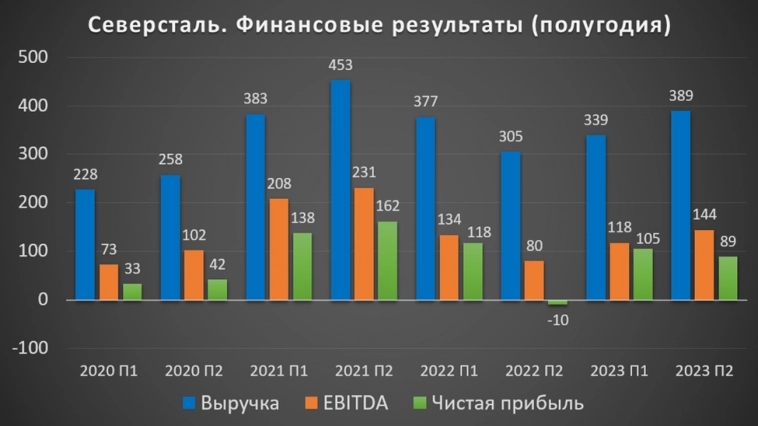

Результаты за 2023 год:

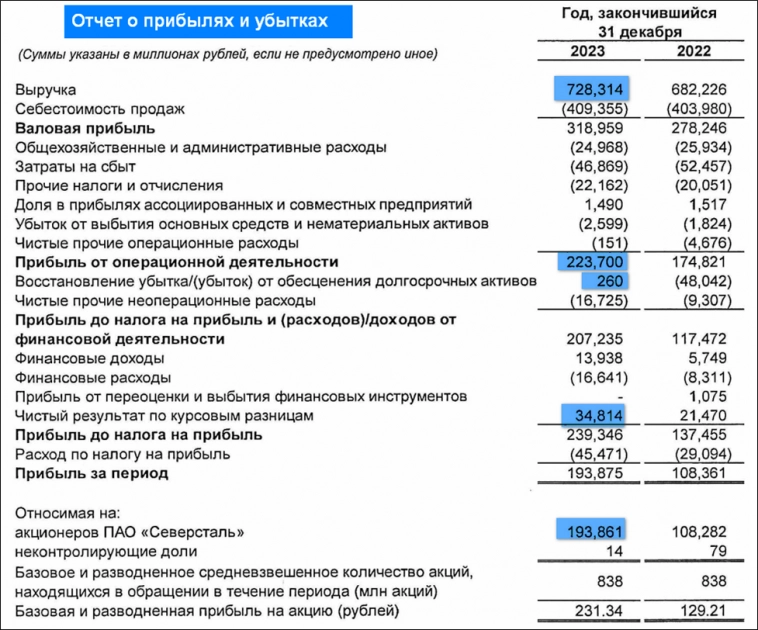

- Выручка 728 млрд (+7% г/г);

- Операционная прибыль 223 млрд (+28% г/г);

- Прибыль от курсовых разниц 34,8 млрд (+61% г/г);

- Чистая прибыль 193,8 млрд (+80% г/г). Такая разница объясняется в основном тем, что в 2022 году Северсталь отразила бумажный убыток от обесценения долгосрочных активов в размере 48 млрд.

На годовом горизонте видно, что прошлый год по финансовым результатам уступает только рекордному 2021 году, но при этом заметно лучше остальных.

Если посмотреть на диаграмму в разрезе полугодий, то бросается в глаза убыток во втором полугодии 2022 года, вызванный бумажными убытками от обесценения активов. Последние же два полугодия показывают, что ситуация в компании нормализовалась.

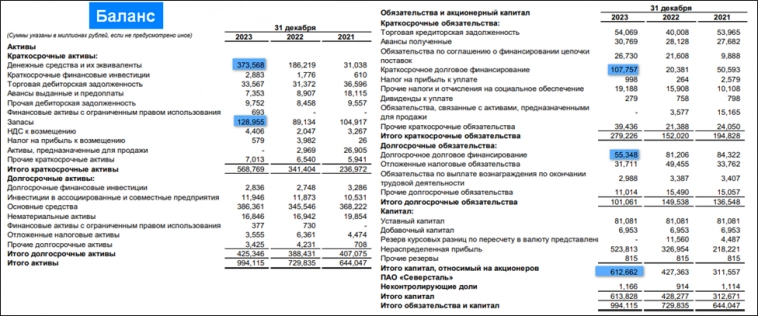

Баланс.

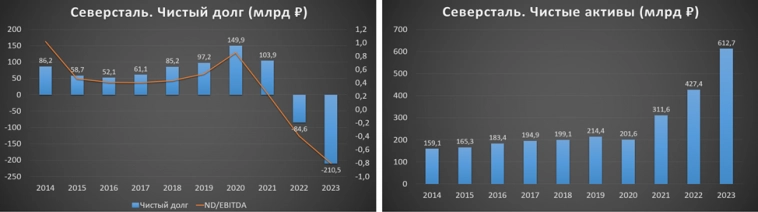

- Чистые активы 612,6 млрд (+26% г/г). Т.е. на такую сумму активы превышают обязательства.

- Запасы 128,9 (+44% г/г). Рост из-за того, что объемы производства превышают объемы продаж.

- Денежные средства 373,5 млрд (+100% г/г).

- Суммарные кредиты и займы 163 млрд (+60% за полгода). Половина долга номинирована в долларах.

Таким образом, чистый долг отрицательный, минус 210 млрд. Это говорит об отличной финансовой устойчивости и возможности выплатить высокие дивиденды.

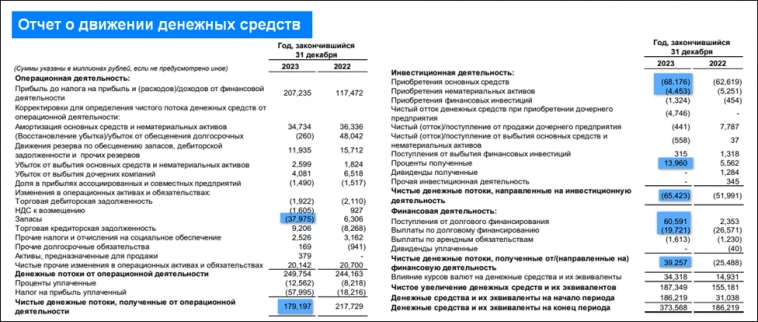

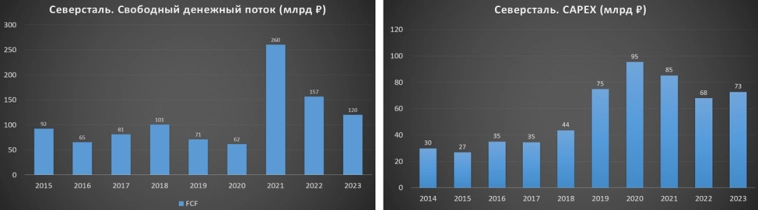

Денежные потоки.

- операционная деятельность 179 млрд (-17% г/г). Именно столько денег поступило в компанию за год. Снижение к прошлому году объясняется ростом запасов.

- инвестиционная деятельность -65 млрд (+25% г/г). При этом капитальные затраты составили 72,5 млрд. Плюс почти 14 млрд компания получила процентами по вкладам.

- финансовая деятельность +39 млрд за счет поступления долгового финансирования.

Из диаграммы видно, что операционный поток в прошлом году оказался слабее, чем в предыдущие два года, но всё же лучше, чем до 2020 года.

В итоге, свободный денежный поток, который важен при определении дивидендов, составил 120 млрд. Результат также хуже, чем в предыдущие два года, главным образом это связано с увеличением запасов.

Дивиденды.

Согласно дивидендной политики, при низкой долговой нагрузке компания может отправлять на дивиденды более 100% от свободного денежного потока.

Ранее, Северсталь была одной из немногих компаний, которые платила дивиденды ежеквартально. Причём доходность была довольно высокой. Но в связи с геополитическими неопределённостями компания не стала выплачивать дивиденды по итогам 2022 года.

02.02.24 компания объявила, что рекомендуемые дивиденды за 2023 год 191,51 ₽. Это около 11,5% доходности к текущей цене акции. К слову, это 134% от свободного денежного потока за прошлый год и 76% от всех свободных денежных средств на счетах. 07.06.24 будет собрание акционеров, на котором должны утвердить эти выплаты. Рекомендуемая дата отсечки 18.06.24.

Перспективы.

Текущие мощности Северстали загружены на 100%, поэтому существенно нарастить производство практически невозможно. При этом в 2024 году компания ожидает этот показатель в районе 11 млн тонн, что немного ниже, чем в прошлом году.

Основной спрос на стальную продукцию на данный момент обеспечивает строительная отрасль, которая установила рекорд в секторе жилищного строительства в 2023 году. Из-за специальной военной операции увеличился спрос на сталь для производства техники и боеприпасов. Также положительное влияние оказывает импортозамещение в машиностроении.

Среди возможных будущих драйверов:

- рост производства в автомобильной промышленности;

- более широкое применение технологий строительства жилья на стальном каркасе;

- строительство новых инфраструктурных проектов, таких как «Сила Сибири-2».

В конце 2023 года Северсталь купила часть активов Венталла за 4,7 млрд. Это позволит на 38% увеличить объемы производства металлоконструкций. Плюс компания заявила о строительстве комплекса по производству железорудных окатышей в Череповце. Мощность 10 млн тонн в год. Стоимость 97 млрд.

02.02.24 компания объявила план инвестиций на 2024 год на уровне 119 млрд. Т.е. капексы вырастут на 63%, что негативно повлияет на свободный денежный поток, а, следовательно, и на дивиденды.

Риски.

Возможные риски:

- Ожидаемое замедление темпов строительства из-за высокой ключевой ставки ЦБ и сворачивания льготной ипотеки;

- Возможное снижение цен на металлопродукцию;

- Налоговые риски. Например, компания в 2023 году выплатила windfall tax, который составил 5,9 млрд;

- С 01.10.23 по 31.12.24 действуют новые экспортные пошлины (с привязкой к курсу рубля) на широкий перечень товаров, в частности, на продукцию металлургов. Правда, текущая доля экспорта у Северстали невелика.

- Разбирательства с ФАС. 18.01.2024 суд поддержал решение оштрафовать Северсталь на 8,7 млрд. Компания планирует оспорить решение в вышестоящей инстанции.

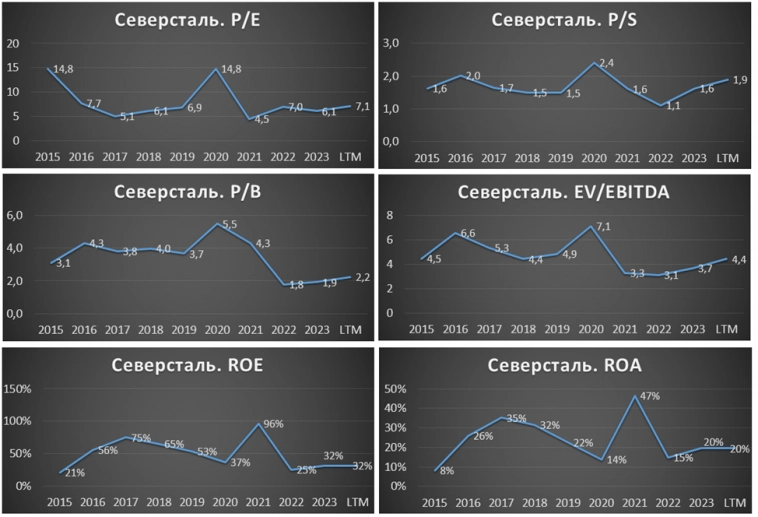

Мультипликаторы.

По мультипликаторам компания оценена средне:

- Текущая цена акции = 1650 ₽; Капитализация = 1382 млрд;

- EV/EBITDA = 4,9;

- P/E = 6,7; P/S = 1,9; P/B = 2,6;

- Рентабельность по EBITDA = 35%; ROE = 39%; ROA = 24%.

Выводы.

Итак, Северсталь – это один из самых эффективных металлургов в мире. Такой эффект достигается за счет вертикальной интеграции процессов и высокой самообеспеченности в ресурсах.

Компания сократила экспорт до 10% от выручки и нарастила продажи на отечественном рынке.

Операционные результаты показывают возврат к нормальным производственным значениям.

Финансовые результаты достаточно высокие и уступают только 2022 году.

У Северстали отрицательный чистый долг, что говорит об отличной финансовой устойчивости.

Свободный денежный поток самый низкий за последние 3 года, в том числе из-за роста запасов. На 2024 год запланированы большие инвестиции, что также негативно повлияет на свободный денежный поток и на дивиденды.

На данный момент акция не защищает от девальвации, потенциальная дивидендная доходность меньше, чем по вкладам, перспектив сильного роста производственных результатов не предвидится, финансовые результаты зависят от цен на сталь в России, за которыми следит государство. Плюс ожидается спад спроса со стороны стройки.

По мультипликаторам компания оценена средне. По моим расчетам, справедливая цена акций около 1500 ₽.

Мои сделки.

После фиксации отличной прибыли на максимумах 2021 года, я начал снова набирать позицию. Но из-за отсутствия отчетности и дивидендов, я решил зафиксировать прибыль в середине 2023 года. Правда, чуть позже вышел неплохой отчет и заявления о том, что дивидендная передышка не будет вечной, поэтому котировки продолжили рост. Вообще, это качественная компания с неплохими дивидендами, поэтому в случаи коррекции буду заново формировать позицию. К слову, о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

Это в теории, по учебникам.