Блог им. dv_ovechkin

Результаты портфеля: декабрь и весь 2023. Планы на 2024.

- 10 января 2024, 07:40

- |

В новый год с новым брокером. Спасибо Открытию и его сотрудникам, здравствуй ВТБ.

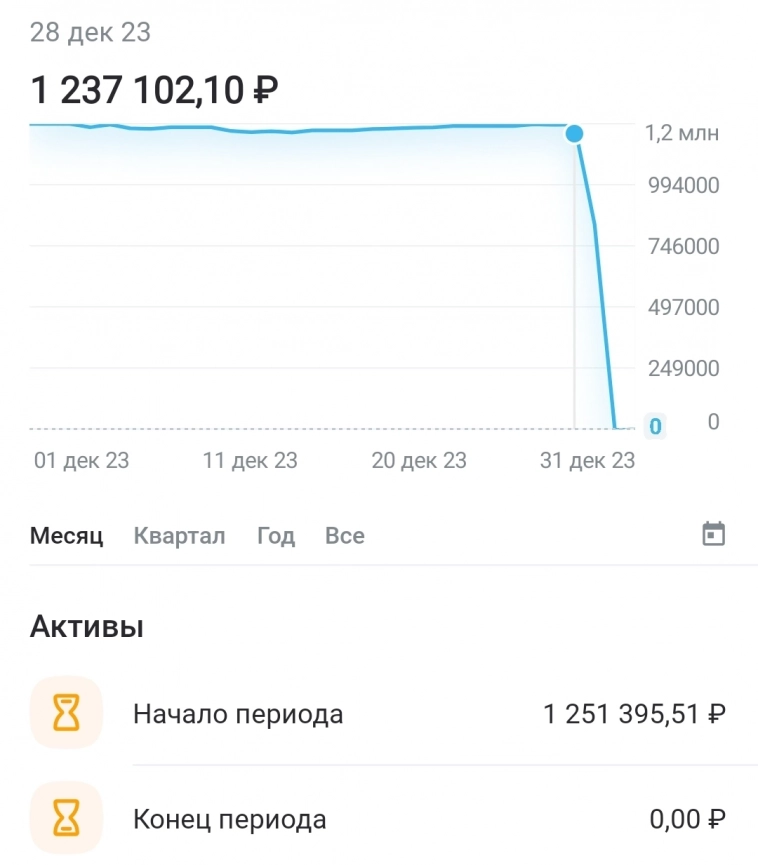

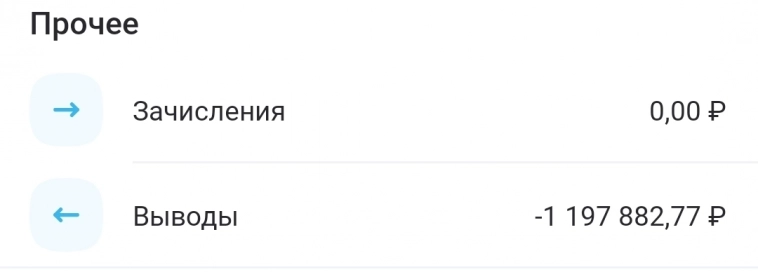

Переезд начался 29 декабря и завершился 2 января. Переехало все, кроме оставшегося в Инвестпалате FXUS стоимостью 38 952,24 (учитывался Открытием по цене последнего торгового дня). Итого, кроме FXUS, переведены ценные бумаги и денежные средства в размере 1 197 882,77. Именно от этой стоимости буду отталкиваться при подсчете % результата в новом году.

Итак, размер счета (уехавшее в втб + оставшееся в инвестпалате) на 31.12.2023 составил 1 236 835. С 30.11.2023 счет уменьшился с 1 251 395 на 14 560 рублей. Пополнений не было. Таким образом, доходность счета в декабре составила -1,16%. MCFTRR за декабрь снизился на 0,78%, а доходность бенчмарка (W×RGBITR + (1-W)×MCFTRR, где W — доля облигаций от моего счета) составила +0,31%.За весь 2023 год доходность счета составила 51,6%. MCFTRR за год вырос на 52,5%, а бенчмарк прибавил 39%.

Общая стоимость портфеля увеличивается как за счет пополнений (70% от текущей стоимости портфеля), так и за счет роста курсовой стоимости финансовых инструментов и полученных дивидендов/купонов (30% от текущей стоимости портфеля).

Таблица с доходностью (за вычетом пополнений) и волатильностью портфеля за весь период инвестирования.

Также полезно сравнить полученные результаты с доходностью по депозитам. Согласно данным Банка России, максимальная процентная ставка по вкладам составляла: 4,56% в конце марта 2021, 18,58% в марте 2022 и 7,676% в марте 2023. Итак, годовой депозит с реинвестированием, открытый в конце марта 2021, принес бы (по формуле сложного процента) 31,06%. Таким образом, портфель выигрывает у банковского депозита.

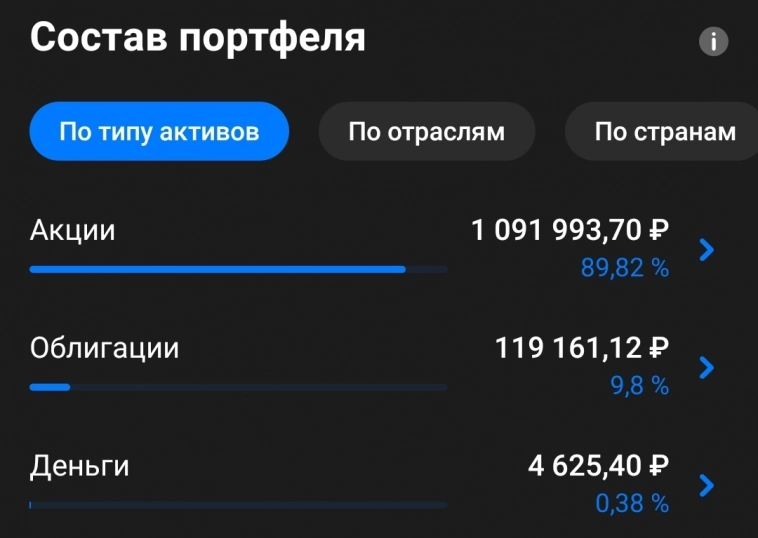

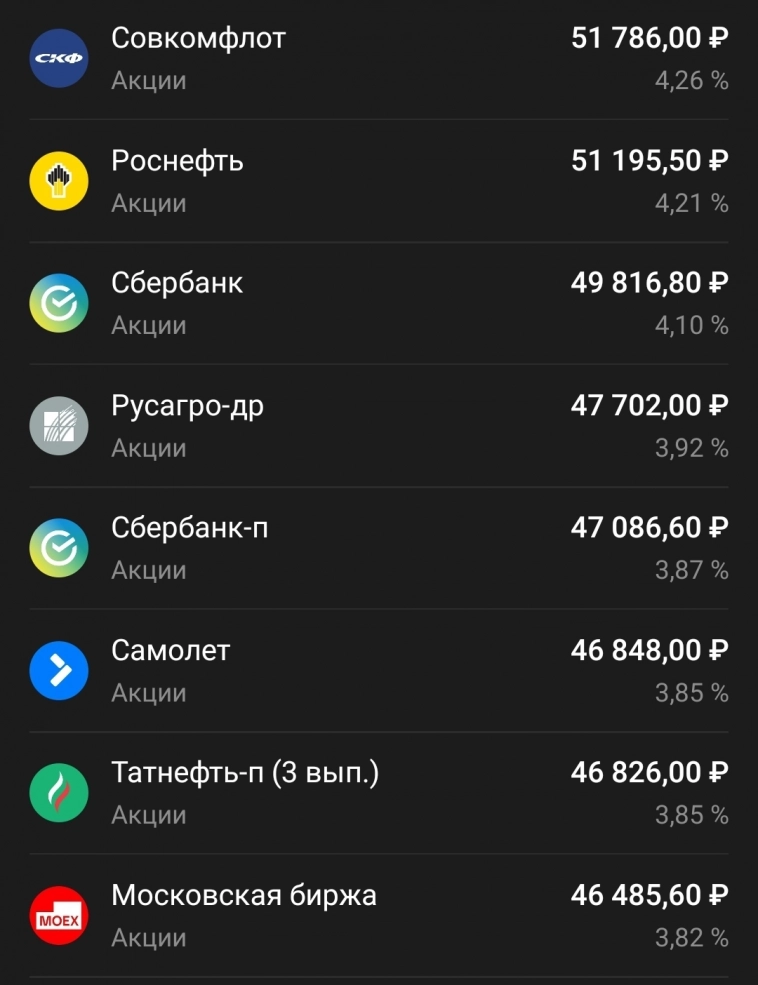

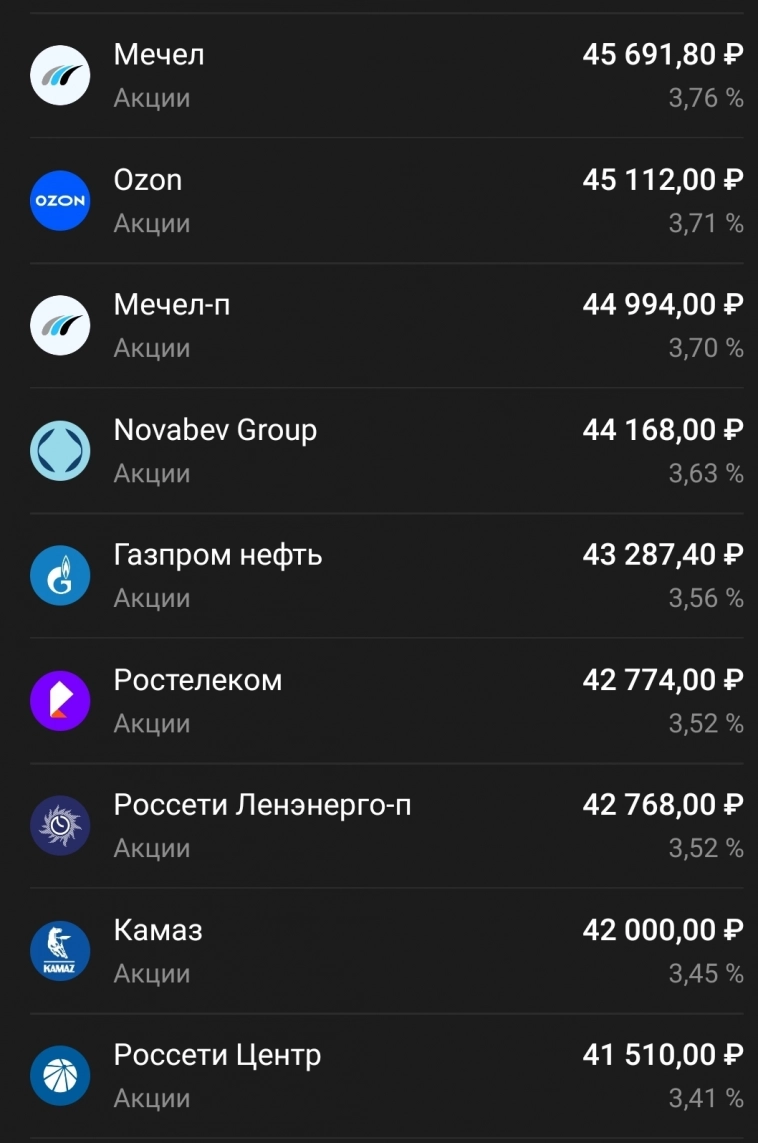

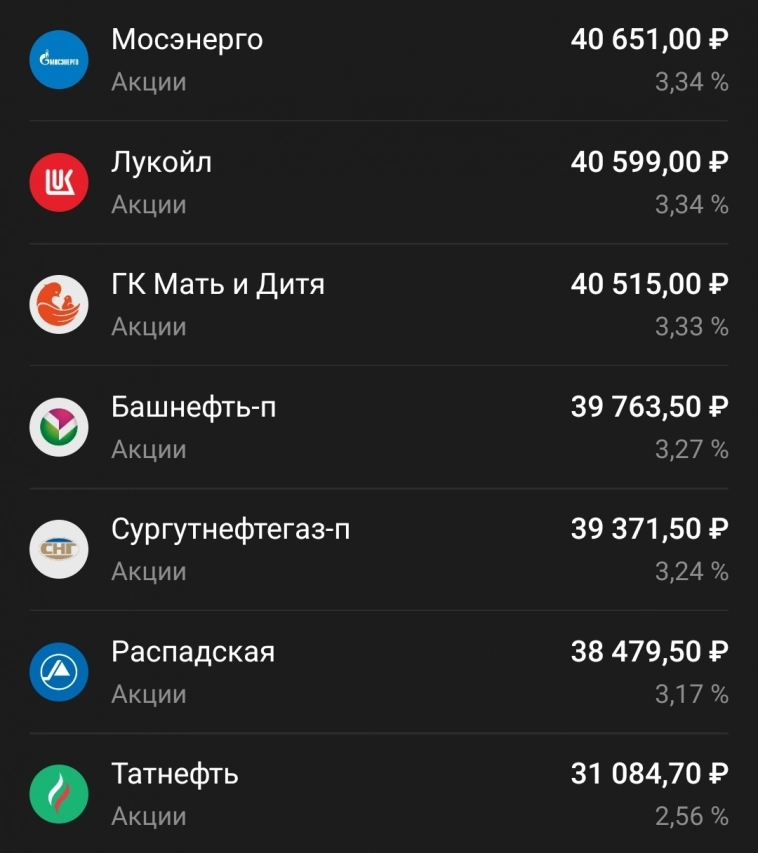

Актуальная структура портфеля представлена ниже. Скрины из приложения ВТБ от 09.01.2024 до старта торгов.

Ниже прикрепляю скрины с акциями

В облигациях только ОФЗ 26 227.

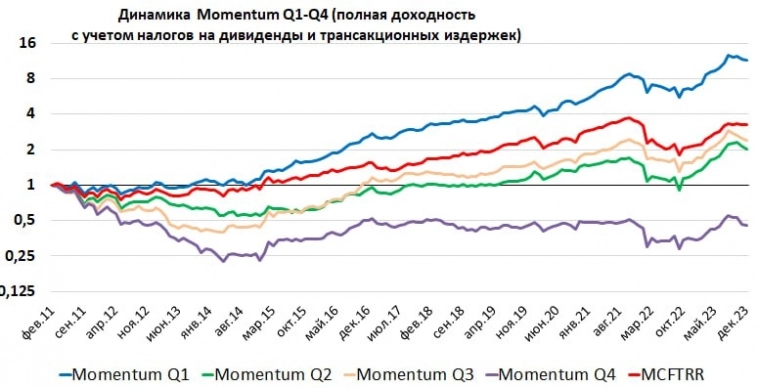

В акциях я торгую моментум: беру себе в портфель акции с наибольшим соотношением доходность/волатильность (Q1 на графике).

В новом году хотелось бы модифицировать свою тороговую стратегию. Ведь моментум — это не едениственный призанный в академическом сообществе способ торговать акции на основе ценовой динамики.

Цель на 2024 год — протестировать стратегию под названием reversal. Исходя из названия понятно, что речь идет о некой противоположности momentum. Если, торгуя импульс, мы покупаем показавшую хороший рост акцию и надеемся на продолжение банкета, то, торгуя реверсию, мы покупаем сильно потерявшую в цене акцию и надеемся на разворот.

На первый взгляд есть некоторое противоречие: нельзя торговать две полностью стратегии, основанные на полностью противоположных принципах. На самом деле, противоречия нет. Импульс и реверсия действуют на разных временных горизонтах.

Моментум — это штука среднесрочная. В академ литературе еще пишут medium term momentum. Посчитали доходность за последние 6-12 месяцев (исключая последний), купили акции с наибольшей.

С реверсией все немного сложнее.

Во-первых, она бывает краткосрочной (short term reversal). Это когда акции, сильно выросшие за последний месяц, плохо растут в следующий. Когда мы считиаем импульс как доходность за предыдущие 12 месяцев без учета последнего, то мы как раз очищаем импульс от short term reversal.

Во-вторых, реверсия бывает долгосрочной (long term reversal). Здесь надо будет чуть больше заморочиться. С начала от сегодняшнего дня нужно сделать шаг назад, длинною как минимум год. Далее, от этой точки годовой давности, мы считаем прошлую доходность за период от 12 до 60 месяцев. В портфель берем акции, которые показали самую низкую доходность.

Реверсия сильно уступает моментуму в популярности. Ее не добавляют в Fama-French three factor model и five factor model. На реверсию нет ETF и БПИФ (на моментум есть GROD от УК Доход). Зарубежных академ статей кратно меньше, чем по моментуму. Отечественных работ по реверсии вообще не существует.

В общем, в течение 2024 года сделаю серию постов. Протестируем кртакосрочную и долгосрочную реверсию, попробуем сделать комбинацию с импульсом.

Пара полезных ссылок по теме:

quantpedia.com/strategies/short-term-reversal-in-stocks/

seekingalpha.com/article/4369602-long-term-reversal-in-equity-returns

Спасибо за чтение и удачи в инвестициях.

t.me/kpd_investments

теги блога Как приручить доходность

- запрет на экспорт бензина

- Brent

- jetlend

- momentum

- S&P500

- S&P500 фьючерс

- svb

- акции

- Акции РФ

- акции США

- Банки

- брокеры

- валюта

- валюта и нефть

- вопрос

- Газпром

- деловая активность

- денежная масса

- долг

- ЕС

- запрет на экспорт топлива

- инвестиции

- Индия

- инфляция

- инфляция в России

- итоги

- итоги 2022

- итоги года

- итоги месяца

- Китай

- книга

- Конференции смартлаба

- Кризис

- Максим Орловский

- моментум

- Нефть

- облигации

- оптимальный портфель

- офз

- оффтоп

- ОЭСР

- портфель

- портфель инвестора

- прогноз по нефти

- результаты

- рецензия на книгу

- Россия

- смартлаб конкурс

- СПГ

- ставка

- стратегии

- стратегия

- США

- технический анализ

- Товарные активы

- товарные рынки

- товары

- торговая система

- торговая стратегия

- торговые роботы

- торговые сигналы

- трейдинг

- Универ Капитал

- Уоррен Баффет

- форекс

- ФРС

- фьюерсы

- фьючерс

- фьючерс mix

- фьючерсы

- экономика

Ждем статей! :)