Блог им. Investovization

Роснефть (ROSN). Отчёт за 3Q 2023. Дивиденды. Перспективы.

- 17 декабря 2023, 11:42

- |

Приветствую на канале, посвященном инвестициям! 29.11.23 вышел сокращенный отчёт по МСФО за третий квартал 2023 г. компании Роснефть (ROSN). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Роснефть — лидер российской нефтяной отрасли и одна из крупнейших публичных нефтяных компаний мира. Это стратегическое предприятие России.

Основные виды деятельности: поиск, разведка и добыча углеводородов, переработка, а также сбыт нефти, газа и продуктов их переработки на территории РФ и за ее пределами. Доля в мировой добыче нефти составляет около 6%. Доля в добычи нефти в России 40%. Также с долей 8%, «Роснефть» является одним из крупнейших независимых производителей газа в России. Компании принадлежат 13 нефтеперерабатывающих заводов в РФ. И около трёх тысяч АЗС. Это крупнейший налогоплательщик страны.

Роснефть» — безусловный лидер по запасам углеводородов среди публичных нефтегазовых компаний мира. Доказанные запасы углеводородов превышают 42 млрд баррелей в нефтяном эквиваленте. Этого хватит более чем на 20 лет.

По состоянию на середину 2021 года: 40,4% акций принадлежало государству, 19,75% британской компании BP, и 18,46% Катарскому фонду.

С марта 2022 года Роснефть находится под санкциями Евросоюза. А в сентябре прошлого года Германия объявила о конфискации активов Роснефти, которые включали долю в заводах в размере 12% от всех нефтеперерабатывающих мощностей Германии.

Текущая цена акций.

С начала года акции Роснефти выросли на 53%, опередив индекс Мосбиржи, который вырос на 43%. Плюс еще были выплачены дивиденды, это еще около 10%.

На данный момент котировки находятся вблизи исторического максимума и в середине восходящего канала.

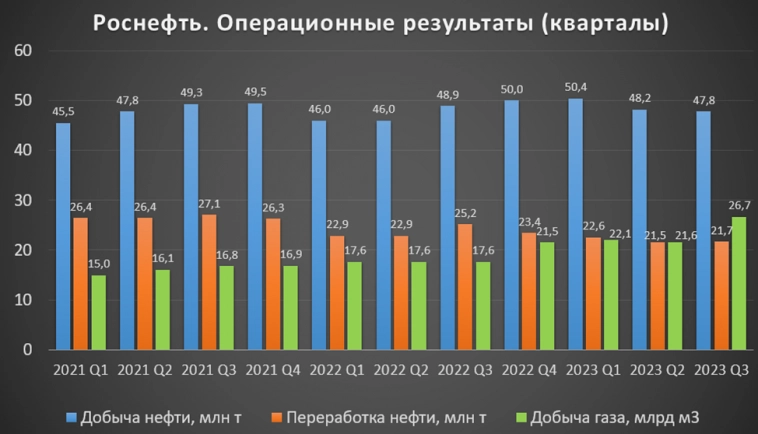

Операционные результаты.

За 9М 2023 года:

- Добыча жидких углеводородов 4 млн барр /сутки (+3,9% г/г);

- Добыча газа более 1,5 млн б.н.э./сутки (+33% г/г). Большой рост благодаря наращиванию добычи на проекте Роспан и запуску с конца 2022 года проекта Харампур.

- Переработка 65,8 млн т (+3,3% г/г);

На диаграмме видно, что добыча нефти немного снижается последние 2 квартала из-за ограничений в рамках ОПЕК+. Переработка сократилась, из-за потери заводов в Германии и сезонных работ. А добыча газа растет уже несколько лет подряд и по данному показателю Роснефть уже опережает Новатэк, но примерно в 4 раза уступает Газпрому.

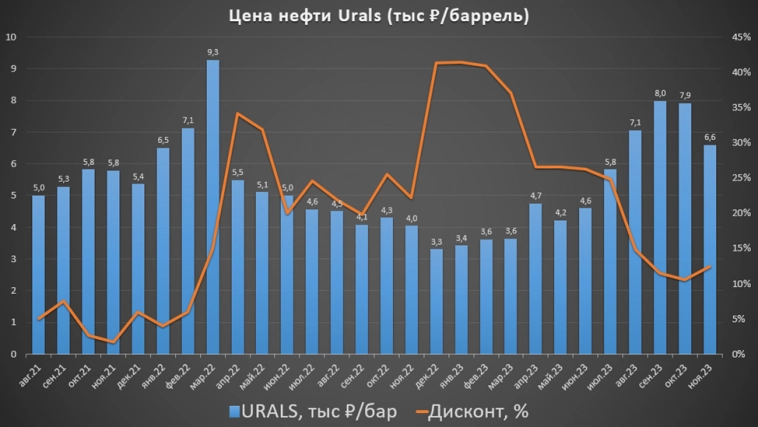

Цены на нефть.

Нефть марки BRENT сейчас торгуется на минимумах 2022 года, который был сильнейшим за последние 8 лет. В целом это неплохие уровни, но они уже на 20% ниже локальных максимумов сентября текущего года.

Правда, из-за санкций, Urals торгуется с дисконтом к BRENT. Но в последние месяцы дисконт снизился до уровня менее 15%. Из-за снижения дисконта и мощной девальвации рубля, цены на Urals в рублях были на очень высоких отметках. Но в ноябре-декабре скорректировались после укрепления рубля и снижения цен на нефть.

Кстати, нужно отметить, что российская нефть ВСТО или по-другому ESPO, вообще стоит дороже BRENT. Это малосернистый сорт сибирской нефти. Роснефть экспортирует его в Китай по трубопроводу «Восточная Сибирь – Тихий океан» (ВСТО).

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

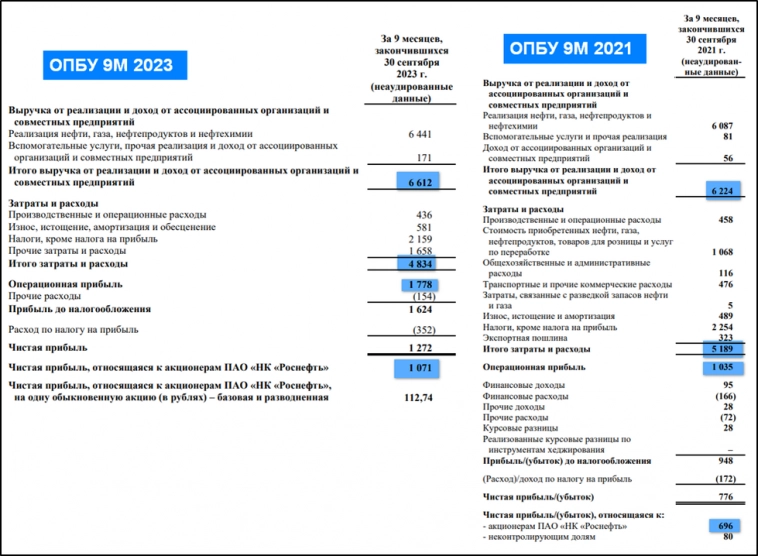

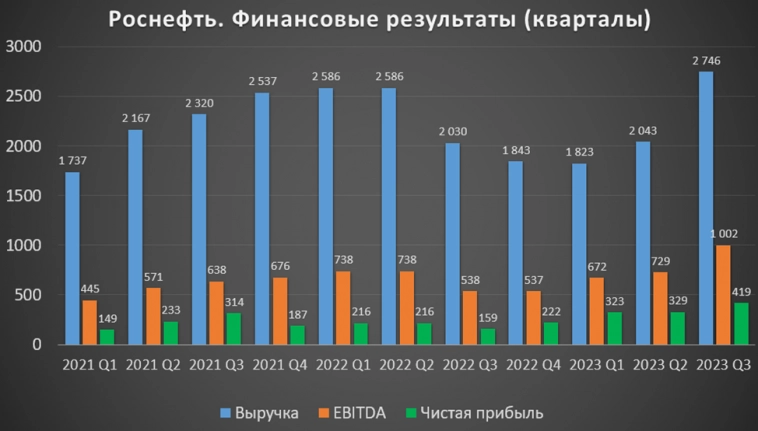

Усеченные данные по МСФО за 9М 2023 в сравнении с 2021г. (т.к. подробных данных за 2022г. нет):

- Выручка 6,6 трлн (+6%). Рост благодаря тому, что цены на нефть в 2023 выше, чем в 2021 году.

- Затраты и расходы 4,8 трлн (-7%). Компании удалось немного оптимизировать расходы. Удельные расходы на добычу углеводородов в отчетном квартале составили 2,5 долл./барр.н.э.

- Операционная прибыль 1,77 трлн (+71%). Такой результат благодаря росту выручки и снижению затрат.

- Чистая прибыль 1 трлн (+53% г/г).

На квартальном горизонте видим рекордный рост финансовых показателей в 3Q 2023. Это следствие от взлета цена на нефть в рублях в 3Q 23. Четвертый квартал должен быть похуже.

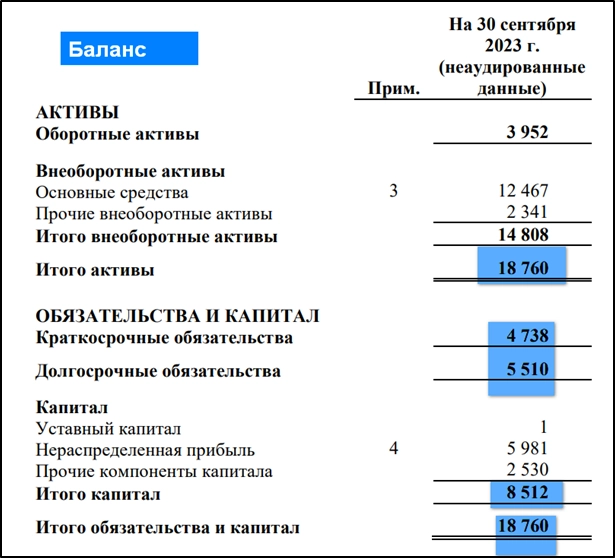

Баланс.

Роснефть представила очень сокращенный баланс, из которого понятно, что общий капитал вырос до 8,5 трлн. Т.е. чистые активы продолжают расти.

Ориентировочно, чистый долг в районе 3 трлн. ND/EBITDA ≈1,2. Долговая нагрузка средняя.

Роснефть не раскрывает детали, но на начало 2022 года, половина долга была в рублях и 70% по плавающей ставки. С ростом ставки ЦБ, увеличиваются и процентные расходы. К слову, глава компании Сечин заявил, что действий ЦБ, процентные расходы выросли на 15%.

Денежные потоки.

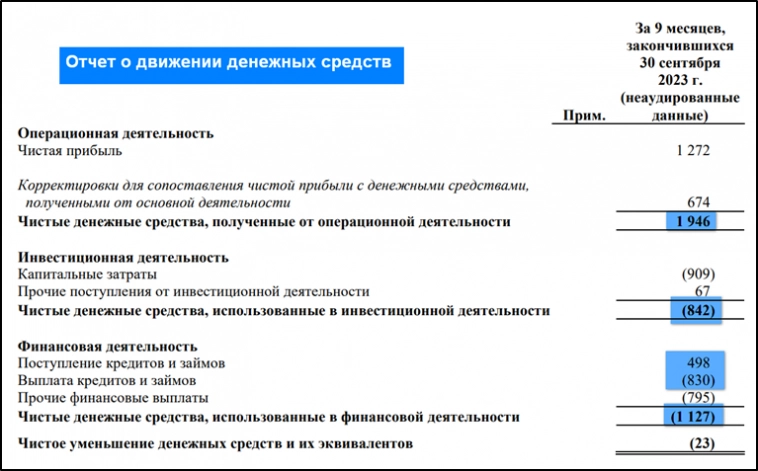

Роснефть представила усеченный отчет о движении денежных средств за 9М 23:

- от операционной деятельности 1,95 трлн. Именно столько денег поступило в компанию с начала года.

- от инвестиционной деятельности -0,84 трлн. А кап затраты (CAPEX) составили 1 трлн.

- от финансовой деятельности -1,1 трлн. Причем на уменьшение долга ушло 0,33 трлн.

Из диаграммы видно, что операционный денежный поток (ОДП) в 3Q 23 больше, чем суммарный ОДП за первое полугодие. Инвестиционный поток в 3Q на уровне 1Q-2Q.

В итоге, FCF (FCF=ОДП-CAPEX) очень высокий: в 1,6 раза выше, чем суммарно за первые два квартала.

Дивиденды.

10 ноября Совет директоров рекомендовал промежуточные дивиденды в размере 30,77 ₽ на акцию. В общей сложности на выплату дивидендов предлагается направить 326 млрд, или 50% чистой прибыли за 1 полугодие 2023 г., в полном соответствии с дивидендной политикой. Доходность около 5,5% к текущей цене.

А из-за курса рубля и цен на нефть, дивиденды второго полугодия могут быть выше 37₽, т.е. еще около 6,5%.

Перспективы.

Роснефть интересна на долгосрочную перспективу за счет развития проекта «Восток Ойл» в Красноярском крае. Благодаря этому проекту, Роснефть за следующие 5-10 лет может нарастить добычу нефти в 1,5 раза. Начало продаж по этому проекту запланировано на 2024 год. А в 2030 году планируется грузопоток по североморскому пути до 100 млн тонн. Правда, не понятно, насколько это сейчас всё актуально, учитывая, что компания с 2017 года в том или ином виде ограничивает добычу нефти.

Последнее время всё чаще обсуждаются вопросы разрешения Роснефти экспортировать СПГ. Т.е. вполне возможно, что в ближайшие годы компания начнет реализацию крупных СПГ проектов.

Риски.

- Возможное падение цен на нефть. Мировые цены на нефть сейчас снижаются. И это может продолжается, например, из-за развивающейся рецессии в мировой экономике.

- Усиление санкций. В целом российские нефтяники во многом адаптировались к существующим ограничениям. Но всё же нельзя исключать, что запад будет туже затягивать санкционные гайки. К слову, Сечин подчеркивает, что они негативно влияют на компанию.

- Рост налогов. Хотя налоги нельзя назвать низкими, но учитывая сверхприбыль нефтяников, вполне уместно ожидать, что государство изымет их часть, учитывая дефицит бюджета и необходимость больших трат на СВО.

- Из-за высокой ключевой ставки выросли расходы по кредитам.

- Ещё одним долгосрочным риском является постепенный мировой переход на возобновляемую энергетику.

Мультипликаторы.

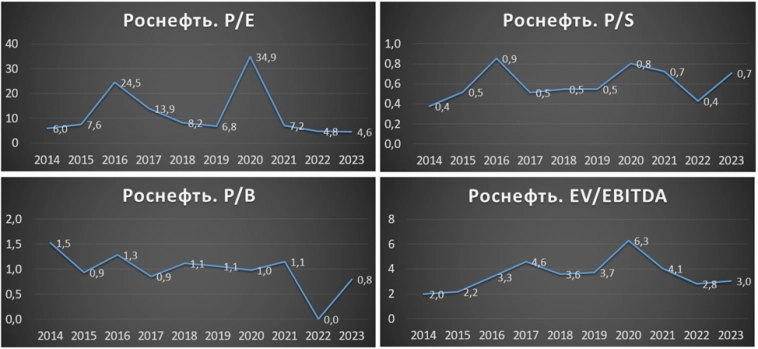

Благодаря высокой текущей прибыли, мультипликаторы низкие:

- Текущая цена акции = 563 ₽

- Капитализация = 6 трлн ₽

- EV/EBITDA = 3

- P/E = 4,6; P/S = 0,7; P/B = 0,8

- Рент по EBITDA = 35%; ROE = 17%, ROA = 7%

Выводы.

Роснефть — №2 по капитализации в РФ, более 40% акций принадлежит государству. Это один из мировых лидеров по добыче углеводородов.

Добыча нефти начала снижаться из-за соглашений в рамках ОПЕК+. Зато на треть взлетела добыча газа благодаря запуску новых проектов.

Мировые цены на нефть снижаются, но цены в рублях остаются на высоких отметках из-за девальвации рубля.

Благодаря высокой цене на нефть в рублях, финансовые результаты за 9М 2023 позитивные. EBITDA и чистая прибыль рекордные.

Долговая нагрузка средняя.

FCF рекордно высокий.

Роснефть стабильно платит дивиденды. Вклад первого полугодия 5,5%, а итоговые дивиденды должны быть чуть выше.

Главный драйвер будущего роста – это проект Восток Ойл. Плюс есть перспективы в развитии СПГ проектов. Роснефть, несмотря на свои размеры, является компанией роста.

Риски связаны с возможным падением цен на нефть, укреплением рубля, западными санкциями и высокими налогами.

Благодаря большой текущей прибыли, по мультипликаторам компания оценивается дёшево. Акции за год выросли в 1,5 раза, но перспективы дальнейшего роста сохраняются. Особенно компания интересна в долгосрочной перспективе.

Мои сделки.

В конце сентября я продал акции Роснефти. А т.к. до этого удалось купить на самых минимумах, прибыль составила 120% за полтора года, не считая полученных дивидендов. Напомню, что о всех своих сделках пишу в нашем телеграм канале. Основные причины продажи: высокая доля нефтегаза в портфеле (еще остался Лукойл, Сургутнефтегаз, Газпром, Новатэк), не хотел терять накопленную прибыль, высокие налоговые риски. Но в случае хорошей коррекции, возможно, снова буду набирать долгосрочную позицию.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

Лукойл поинтереснее, доля в индексе большая, на откате вполне

Насчет Восток-Ойла есть мнение, что это инфопузырь. Я не копал, но такие вещи нельзя принимать на веру

другое дело что очевидна конечная цель это продажа актива и возможно по нелучшей цене, опять же смотрим как у нас это работает. По сообщениям Рейтерс от сентября Орлен претендовали на покупку. Не исключено что актив будет продан им например, а бабки… заморожены ) по факту разница с конфискацией небольшая, но она все таки есть