Блог им. investprivet

Обзор IPO Совкомбанка: брать или не брать

- 03 декабря 2023, 21:20

- |

1. Рассмотрим баланс

2. Рассмотрим отчет о прибылях и убытках. Поговорим о потенциальных дивидендах

3. Произведем оценку бизнеса — стоит ли покупать акции на IPO

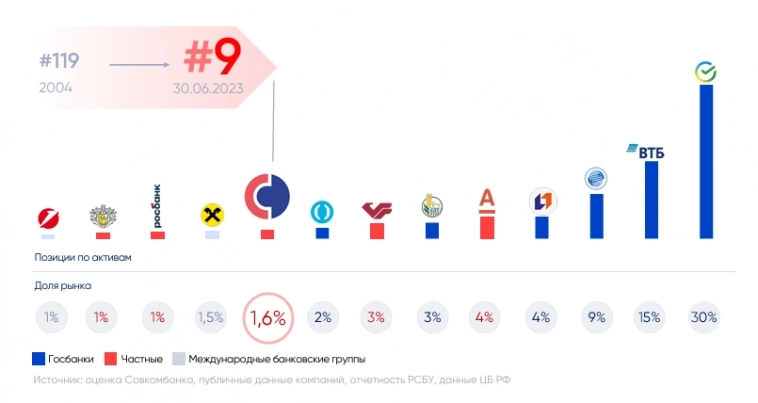

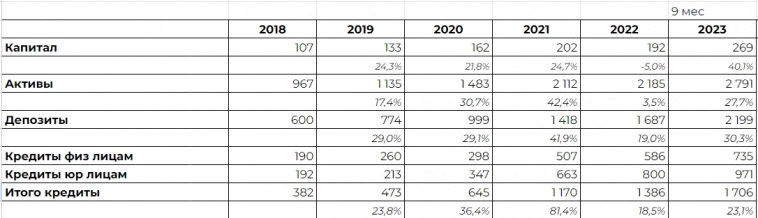

1. Анализ баланса

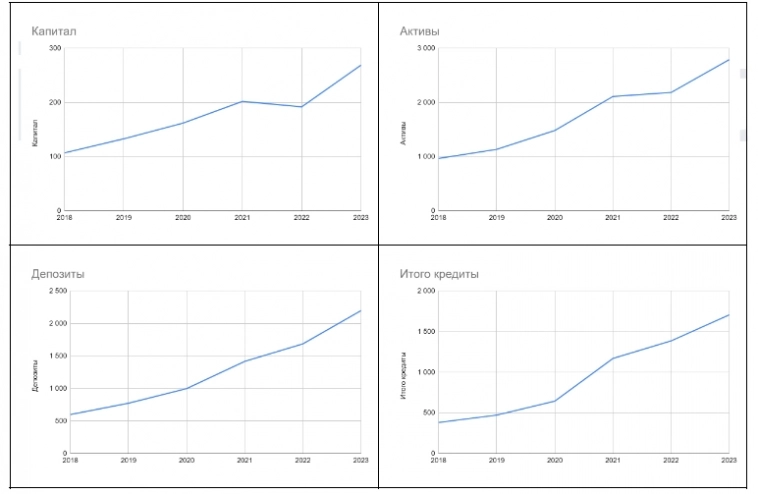

за 5 лет капитал банка вырос в 2 раза

активы выросли практически в 3 раза (в том числе за счет покупки активов)

депозиты выросли в 3,6 раз

кредиты выросли в 4 раза, основной прирост за счет среднего бизнеса

карта Халва в общей доле кредитов 7,5% за 9 мес 2023, количество выданных рассрочек не растет (выделила отдельно, потому что многие отмечают этот момент, хотя доля в общих кредитах невысокая, рост отсутствует)

Динамика показателей отличная. Ближе к Тинькофф (у него чуть лучше).

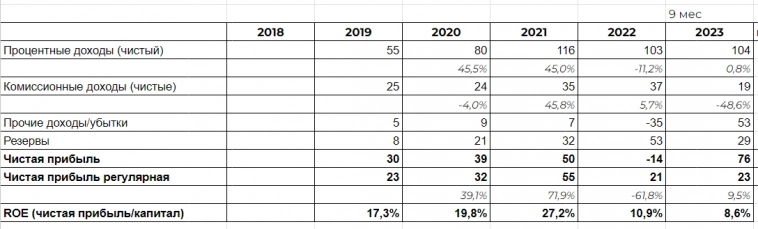

2. Анализ Отчета о прибылях и убытках

- чистые процентные доходы выросли в 2 раза с 2018 года

а вот комиссионные доходы не просто стагнируют, а снизились почти на 50% по сравнению с 2022 годом

чистая прибыль за 9 мес 2023 г составила 76 млрд. руб., но очень важный момент, что 53 млрд. это разовая прибыль от переоценки валюты и облигаций. То есть прибыль разовая. Банк в презентации (как и я) приводит нормализованную прибыль (без учета разовых доходов и расходов). Так за 9 мес 2023 года она составила всего 23 млрд. руб.

Если прогнозировать прибыль без учета разовых доходов за 2023 год, то они оставят около 35 млрд. руб.

Прогноз нормализованной чистой прибыли на 2024 год около 56,8 млрд. руб. (исходя из ROE 20%)/

С точки зрения, доходов банка есть спорные моменты. Банк хорошо отработал 2023 год, однако из 76 млрд. руб. прибыли 69% за счет переоценки валюты и облигаций (активов). Предполагается выплата дивидендов в размере 30% от чистой прибыли, ориентировочная доходность в целом интересна за 2023 год — 11-12%. Однако из-за сокращения чистой прибыли за 2024 год (так как не ожидаю повторения разовых доходов), дивиденды снизятся.

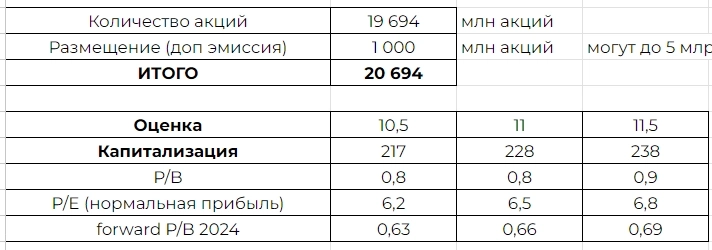

3. Оценка бизнеса

С одной стороны, банк растущий. Активы, кредиты, депозиты выросли за 5 лет в 2 раза, очень хорошая тенденция в 2023 году. Смущает чистая прибыль.

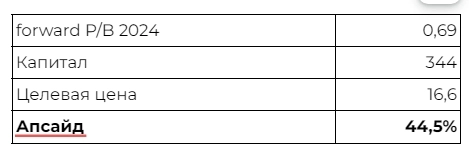

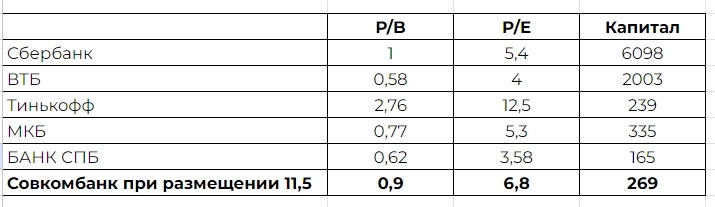

Если чистая прибыль в 2024 году составит 56.8 млрд. руб. (исходя из ROE 20%) forward P/B 2024 составит 0,69. При P/B=1, апсайд может составить +44,5%, что неплохо для долгосрочного инвестора.

При этом текущее размещение происходит по P/B 0,9, очень близко к 1. Из-за низкого free float открытие торгов может быть порядка +10%, однако текущая коррекция на рынке, также долгосрочность инвестирования и неопределенности 2024 года могут на открытии не дать апсайда и у инвестора будет возможность докупить акции с рынка по цене размещения и ниже. Я с высокой вероятностью участвовать не буду на IPO, понаблюдаю как начнут торговлю акции 15.12 и затем буду покупать на коррекции с рынка. Так как рост прибыли банка (при отсутствии внешних негативных тенденций) может повысить оценку стоимости до 16,6 руб.

Сравнение с другими банками

Следить за моими обзорами компаний: Телеграм, Ютуб

теги блога Евгения Идиатуллина

- Fix Price

- headhunter

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- softline

- SPO

- X5

- X5 Retail Group

- акции

- Акции РФ

- альфа банк

- альфа брокер

- альфа-директ

- Астра Групп

- аэрофлот

- банк санкт-петербург

- брокеры

- все инструменты

- ВТБ

- Газпром

- ГК «Сегежа»

- ГМК НорНикель

- группа Астра

- Дивидендные акции

- дивиденды

- долгосрочное инвестирование

- Европлан

- Европлан облигации

- Евротранс

- заблокированные активы

- займер

- золото

- идеи

- идеи в акциях

- иис

- ИИС 3

- ИИС-3

- инвестиции

- инвестиционная идея

- Индекс МБ

- Индекс МосБиржи

- ипотека

- КЛВЗ Кристалл

- книга

- конференция смартлаба

- Лукойл

- льготы

- материальная выгода

- мать и дитя

- ммк

- мобильный пост

- мтс

- МТС банк

- МТС-Банк

- налог

- налоги

- налоговая реформа

- налогообложение на рынке ценных бумаг

- НДФЛ

- нлмк

- Новатэк

- облигации

- обмен заблокированными активами

- отчеты МСФО

- повышение НДФЛ

- Портфель инвестора

- прогноз

- прогноз по акциям

- прогрессивная шкала налогообложения

- Промомед

- реальный счёт

- редомициляция

- рецензия на книгу

- роснефть

- сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- система

- Смартлаб

- смартлаб конкурс

- совкомбанк

- Совкомфлот

- Софтлайн

- Т-банк

- тинькофф банк

- ТМК

- трейдинг

- Фосагро

- фундаментальный анализ

- фьючерс mix

- Х5 Retail Group

- Хэндерсон

- Элемент

- ЮГК

- ЮГК Южуралзолото

- Южуралзолото

<5% ?

e-disclosure.ru/portal/event.aspx?EventId=-AZcS64yZGkWdlok6KIasJQ-B-B