Блог им. rettyFX

Доллар учится на ошибках

- 31 октября 2023, 09:00

- |

Кто не ошибается, тот не работает. Сентябрьские прогнозы FOMC уже на исходе октября выглядят ошибочными. ФРС ожидала, что в 2023 ВВП расширится на 2,1%, а базовый индекс расходов на личное потребление вырастет до 3,7%. Для того чтобы это произошло, необходимо, чтобы экономика сократилась на 0,7% в четвертом квартале, а инфляция повторно ускорилась. Если в оценках этих показателей была допущена ошибка, то и о повышении ставки по федеральным фондам можно забыть. По крайней мере, в начале ноября.

Срочный рынок выдает 98% вероятность сохранения стоимости заимствований на уровне 5,5%. И это очень похоже на правду. Во-первых, ФРС считает текущий уровень ставок достаточно ограничительным. Во-вторых, центробанк уверен, что рынок облигаций выполняет за него часть работы. Взлет доходности трежерис до 5%, впервые за 16 лет, ужесточает финансовые условия при помощи падения фондовых индексов и укрепления доллара США. Deutsche Bank считает, что из-за него американская экономика не досчитается 0,6 п.п в 2024, что эквивалентно трем актам монетарной рестрикции по 25 б.п каждый.

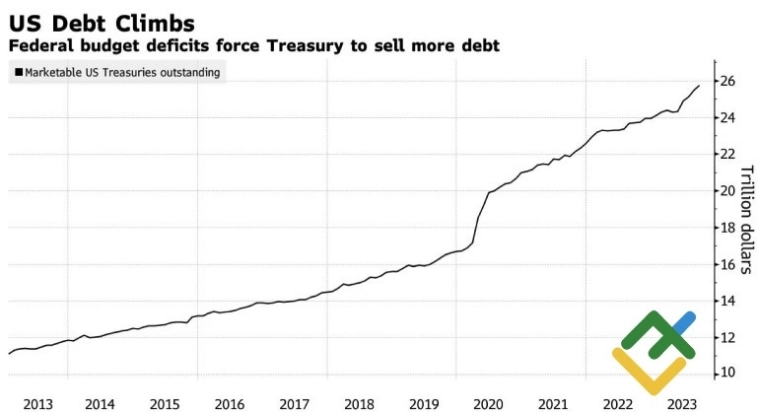

Одной из причин ралли ставок по долгам является летний сюрприз от Казначейства. На исходе июля оно объявило о планируемой в третьем квартале эмиссии облигаций на более чем $1 трлн, что оказалось на $274 млрд больше предыдущей оценки.

Динамика бюджетного дефицита США

Сейчас Джанет Йеллен и ее коллеги решили не вставать на старые грабли. Они планируют занять в четвертом квартале $776 млрд, что ниже июльской оценки в $852 млрд. В январе-марте 2023 Казначейство прогнозирует эмиссии облигаций на $816 млрд. После публикации этих цифр доходность трежерис отступила, что позволило EURUSD развить контратаку.

Она стартовала после публикации данных по инфляции и ВВП Германии. Несмотря на то, что немецкая экономика сократилась в третьем квартале на 0,1%, итоговая цифра оказалась меньше ожидаемых -0,2%. Замедление потребительских цен до 3% еще раз убеждает, что агрессивная монетарная рестрикция ЕЦБ эффективна. В слабой экономике не может быть высокой инфляции.

Динамика ВВП и инфляции в Германии

Такая статистика сигнализирует, что и данные по еврозоне могут носить смешанный характер. Эксперты Bloomberg прогнозируют нулевой экономический рост в июле-сентябре и замедление CPI до 3,1%. На бумаге это негатив для EURUSD, однако о стагфляционном характере экономики валютного блока известно уже давно. Поэтому такого характера новости используются для закрытия позиций в преддверии других важных событий недели – заседания ФРС и отчета о рынке труда США. Когда все покупают, появляется прекрасная возможность продать.

Действительно, судьба EURUSD будет зависеть от американской занятости. Ее охлаждение в октябре станет первым признаком замедления экономики США, а сохранение импульса подскажет ФРС, что работа не выполнена. Пока можно оставаться вне рынка или использовать неспособность евро закрепиться выше $1,0615 для продаж.

теги блога Дмитрий Демиденко

- DXY

- США

- AUDNZD

- audusd

- EURGBP

- eurrub

- eurusd

- eurusd forex

- GBPUSD

- Gold

- Nonfarm payrolls

- nzdusd

- S&P500

- treasuries

- USDCAD

- USDCHF

- usdjpy

- USDRUB

- акции США

- аналитика

- ввп Еврозоны

- ВВП ЕС

- ВВП США

- ГКО США

- деловая активность

- Джером Пауэлл

- доллар рубль

- доллар США

- Дональд Трамп

- Евро доллар

- Европа

- ЕЦБ

- золото

- индекс доллара

- инфляция в США

- инфляция США

- Итоги дня

- итоги недели

- мобильный пост

- обзор рынка

- Покушение на Дональда Трампа

- рынок США

- рынок труда США

- ставка ЕЦБ

- ставка фрс сша

- статистика

- форекс

- ФРС США

- экономика ЕС

- экономика США

- экономический дайджест

Пользователь разрешил комментарии только друзьям.