SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. StockGamblers

Статистика, графики, новости - 08.09.2023

- 08 сентября 2023, 05:40

- |

Доброе утро, всем привет!

С пятницей, дорогие друзья!

Сегодня будет день ОФЗ. Что-то вчера много о них было. Разберемся.

Фиаско Минфина!

Один из сотен позавчерашних заголовков в мамкиных экономических каналах и чатиках. Вечером вурдалаки повылазили из всех щелей и понеслось...

— ха… ха… ахаха… ты посмотри, опять обосрались

— хихи, рашке больше денег не дают

— ой, насмешили, смотрите, они даже ЛИНКЕРЫ не могут разместить

— хоть бы не позорились

— денег осталось на последний Калибр

Значит, для понимания ситуации, те, кто вдруг не читает мамкиных экономистов. Позавчера по плану должны были состояться два аукциона Минфина по размещению ОФЗ. Они не состоялись. Причина — в связи с отсутствием заявок по приемлемым уровням цен.

Ну вы же все в курсе, что Минфин занимает деньги посредством облигаций федерального займа. У них есть план и они его придерживаются. Т.е. в соответствии с расписанием выходят на рынок и говорят: «Пссс, парень… эй ты… не хочешь маленько долговых бумажек?» Понятно, парни всегда хотят и происходит сделка.

Как оно происходит? В определённое время открывается коробочка, куда пацаны скидывают свои хотелки. Типа, куплю 20 бумажек по 99 рублей. Потом коробочка закрывается и уносится в Минфин, где её открывают и начинают читать хотелки. Так… тааак… ага… записывают, плюсуют, высчитывают, сколько им придётся потом вернуть, учитывая цены из хотелок. Посчитали и объявляют — ты, ты и ты… вот корзинка, насыпайте гроши, вот бумажки. Ну вот такая стандартная процедура.

Бывает, она проходит так, что по результатам подсчета парни в Минфине говорят друг другу — сколько, сколько они предлагает? Ахерели в атаке? Пусть приходят в следующий раз. И объявляют, что сегодня ничего не будет, приходите завтра. Почему? А потому, что такие цены иди маме своей предлагай.

Ну, собственно, и все. Нормально ли это? Да вполне. Для одаренных повторю — это аукцион. Его природа такова, что он может не состоятся при несхождении интересов двух сторон. Для одаренных уточню — он не состоялся не по причине отсутствия покупателя, а по причине посыла покупателя в отдаленное путешествие, ибо покупатель оказался сильно нагл.

Как это выглядит? Сидят такие покупатели и разговаривают:

— слушай, а продавцу-то походу деньги сииильно нужны

— даааа

— точно… значит полюбасу продаст

— даааа

— завтра ему выставим на Х% ниже, куда ему деваться

— даааа

Наступает завтра. Продавец делает удивленное лицо: «Вы серьезно?» и закрывает двери.

Что налицо? Налицо плохая оценка ситуации покупателем. Т.е. он проиграл данную битву. Ибо продавцу по барабану, купишь ты сегодня/не купишь… Продавец уверен в себе, имеет чёткий план и его придерживается.

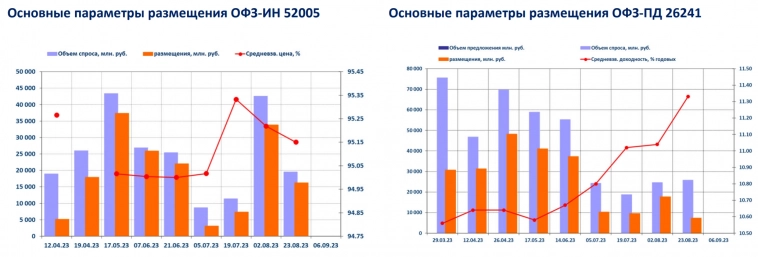

Что это были за выпуски ОФЗ? ОФЗ-ПД серии 26241 и выпуск ОФЗ-ИН серии 52005. Один с постоянным купонным доходом, второй с индексируемым капиталом. Это доразмещения. Первый раз ли такая ситуация? Нет. По серии 52005 за всю историю с начала размещения выпуска было зафиксировано 2 случая отказа от проведения аукциона, а первый, признанный несостоявшимся, проводился 22 марта 2023 года. По второму данный случай первый.

Выше представлены графики основных параметров размещения данных выпусков. Всё вполне стандартно. Традиционно спрос превышает итоговый объем.

Случаи, когда аукцион признается несостоявшимся, далеко не единичны. Это обычная практика, когда желание покупателя не сходится с желанием продавца.

На втором графике можно посмотреть объем спроса и размещения ОФЗ на промежутке с 2020 года. Как мы видим, нужды у Минфина никогда не было. Нужда была у контрагента. По результатам 3 квартала план размещений выполнен практически на треть. Треть квартала и осталась.

Кстати, а знают ли мамкины экономисты, что с 21 сентября по 19 октября 2022 года аукционы не проводились. В связи с рыночной нестабильностью. Наверное, это было фиаско. ЛИНКЕРЫ не продавались. А денег оставалось на один кинжал.

Дорогие друзья, не ведитесь на заголовки. Кругом враги! Бдите!

За картинки спасибо ГК «Регион».

Смотрите, вот такова на первое полугодие 2023 структура рынка госоближек. Всего рынка. Не выпущенных за 2022, а всего. Ибо это может не совпадать.

Основная доля — 55,6% — это ОФЗ с постоянным доходом (ОФЗ-ПД). Т.е. вот как прописали им купонный доход при размещении, такой он и будет всю оставшуюся жизнь. Их доля за первое полугодие выросла на 0,8%.

На долю ОФЗ с переменным купоном (ОФЗ-ПК) приходится меньше — 37,1%. Но они и торговаться начали в прошлом году. Дальше идут ОФЗ с индексируемым номиналом (ОФЗ-ИН) — 6%. Эти оба два суть есть привязка к инфляции (я знаю, про привязку в ключевой ставке, я про суть). Т.е. их доходности либо в виде изменения купона, либо номинала будут зависеть от текущей (с лагом) инфляции.

А теперь смотрите, что выгоднее государству? Ну вот если сейчас высокая инфляция? Зафиксировать процент, который будет выплачиваться на высоком уровне сейчас? Или же сделать его динамическим? А вдруг дальше будет больше? Хм… а если, как мы все хотим, дальше будет меньше? Ну если государство будет работать правильно, то оно снизит инфляцию и те, кто выбрал ПК, будут получать меньше. А государство будет платить меньше. Ну да, поплатит годик большой купон, а дальше красота. А если ПД? Государство попадает на денюжку.

А если государство раздало много ПД при малой инфляции? А тут попёрло? Красота? Еще какая? Это как взять ипотеку под 3%.

Так что тут крутятся серьезные задачи в рамках этих размещений. И для полноты картины надо понимать, где в структуре какой средневзвес по ставкам и на каких временных периодах размещений.

Кстати, под это дело в том числе и считают таргет, т.е. по-русски цель инфляции. Те самые 4%. Она значит, что при ней выплаты по долгу будут отбиваться скоростью удешевления денег.

Теперь, что у нас по плану квартала?

Плановый объем размещений ОФЗ в III квартале 2023 — 1 000 млрд руб. По итогам уже состоявших аукционов было привлечено 596,682 млрд руб. Или 59,7% от плана. Осталось 3 аукциона: 13 сентября, 20 сентября, 27 сентября. Если изначально на каждый аукционный день приходилось 76,9 млрд руб, то теперь на три дня выходит по 134,4 млрд руб. на каждый. Вот такие цифры для ориентира.

Интересно тут 13 число. Напомню, что ставка будет объявлена 15-го. А данные по недельной инфляции, которые в том числе будет брать в расчет Банк России при принятии решения, будет вечером 13-го. Но! Позже аукционов. И вот тут-то момент истины. Сойдутся ли хотелочки.

Я еще раз напоминаю, что покупатели рассчитывают желаемые доходности, исходя из ожидаемых ставок.

Минфин планировал разместить 50 млрд руб. в ОФЗ со сроком до погашения до 5 лет включительно, 500 млрд — от 5 до 10 лет и 450 млрд — от 10 лет. На текущий момент в последнем пункте план перевыполнен — 551 млрд, во втором всего 45 млрд. Т.е., очевидно, будут предлагать краткосрок и среднесрок.

А вот, что может смущать...

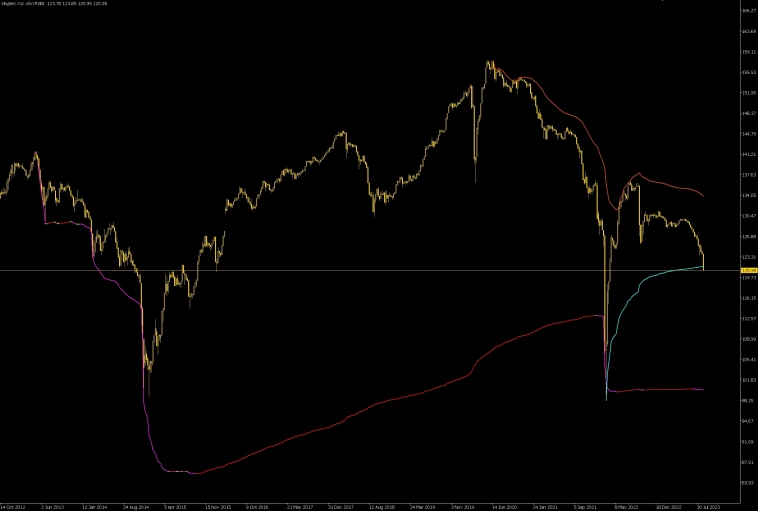

Сие есь Индекс Государственных облигаций Московской Биржи (RGBI). Его движения означают на пальцах следующее — Когда инвесторы активно покупают ОФЗ, индекс RGBI растет. Если же ОФЗ подвергаются распродаже, то RGBI падает. Также вполне закономерна и корелляция с инфляцией. Цены вверх, индекс вниз.

И вот на последней неделе пошло прямо серьезное падение. Беспокоит, что индекс начинает пробивать VWAP, а я рассчитывал на него, как на поддержку. В целом падать есть куда. 2015 и 2022 уходили гораздо ниже.

Причина падения? Ну, очевидно, ожидаемая инфляция заставляет давать по облигациям бОльший доход, а это автоматически меньшая цена.

Плюс снижение доли нерезов в ОФЗ. Показывают нам данные с опозданием. А я писал, что в июле 1% ушёл. Их продажи идут по заниженным ценам, а значит тоже двигают индекс. Вопрос только, продажи ли там или гашение. Если решили выпускать массово, о чем мы узнаем по факту, то индекс ливнёт.

Что еще может способствовать падению? Ходят разговоры, что в отечественных банках в настоящий момент идет разрыв между депозитами и кредитами. Кредитоваться лезут массово. А как работает банк? Он принимает депозиты и отдает их в качестве кредитов, получая так называемый процентный доход. Так вот… Спрос на кредиты обгоняет динамику роста депозитов. И есть версия, что под это дело банки вынуждены распродавать портфели ОФЗ. Ну что лучше? 11% в ОФЗ? Или 20 по выданным кредитам? Там вопрос только в посчитать — отыграется ли ценовой дисконт облигации — текущая цена и номинал. Если да, то почему нет? Но, повторюсь, сие разговоры. Надо считать.

Возвращаясь к индексу.

Ну, цель на 100,3 имеется. Если что, будем готовы.

Кстати, вот тот сильный залив от красного VWAP — это неделя объявления мобилизации.

А сейчас мы спустились на уровень перед стартом СВО. Как-то так.

Но, друзья, не время унывать. Время инвестировать под большие проценты. Любой лой на RGBI — это возможность приобрести оближки по минимальным ценам, что автоматически даёт максимальную доходность.

Вся ситуация напоминает мне модель термостата. По всему сектору. В начале мы вытягиваем одну тему, на инерции пролетаем оптимум, начинаем отрабатывать в обратном направлении. Обратно аналогично пролетаем оптимум. Получаются этакие качели. Это нормально. Так всё работает. Главное здесь — не допустить увеличения размаха амплитуды. Вчера хорошо прокомментировали в чатике:

«так по сути — это и есть регулирование, при этом колебания показателей — это часть процесса поиска потенциалов роста… отрицательный резонанс только ловить не нужно ))) и тогда даже черные лебеди не будут страшны: система просто деформируется в моменте и возвратится на траекторию роста»

************************************

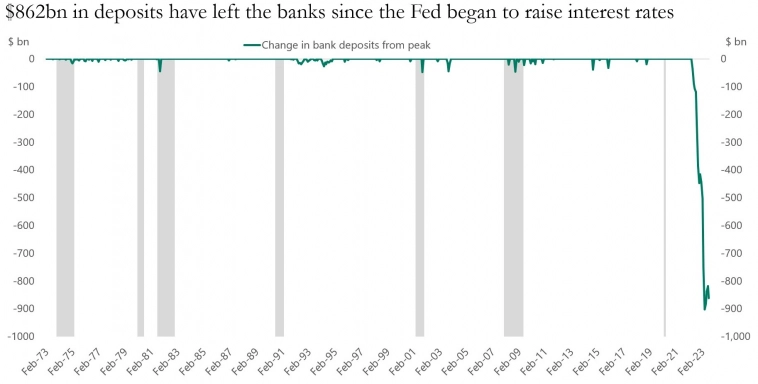

Кстати, про депозиты. В США.

С тех пор как ФРС начала повышать ставки в марте 2022, с банковских депозитов было снято рекордное количество денег в размере 862 млрд $.

Предыдущий рекорд? ~70 млрд $ во время финансового кризиса 2008.

Это означает, что за последние 1,5 года из банков было изъято примерно в 12 раз больше депозитов, чем в 2008 году.

Такова цена резкого подъема ставок.

*********************************

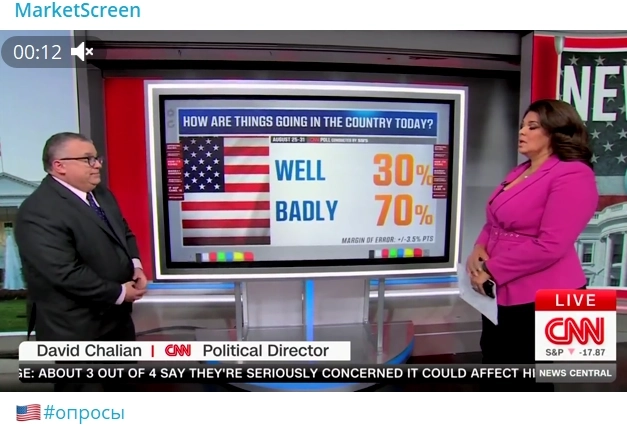

В США там вообще как-то все непонятно. Вот и CNN начало ломаться.

Показывают опросы населения, где 70% граждан говорят, что дела вообще-то плохо.

— А-ааа, плохие у вас дела, товарищ призывник.

— А у кого они сейчас хорошие?

— У вас дела не просто плохие, а ещё хуже.

— Чем раньше?

— Гораздо.

— Кошмар!

— Кошмар.

А еще 3 из 4 американцев обеспокоены физическим здравием деда на перфокартах.

Видео туть

*****************************

А помните, вчера все были так воодушевлены пояснениями про наш с вами рубль. Всё было весело, задорно...

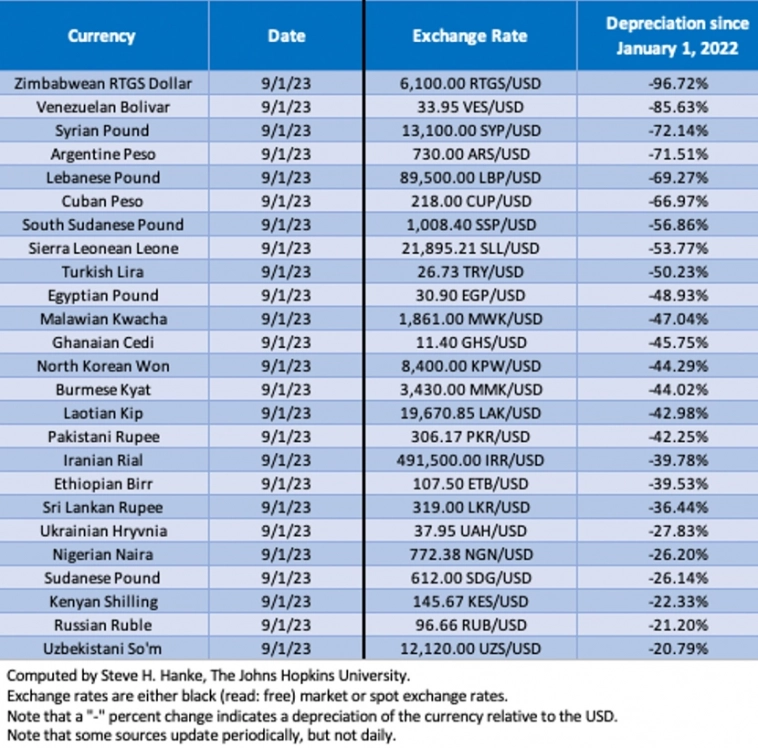

Говорят, табличка наиболее слабых к доллару валют (котировки валют можно найти на сервисе tradingview) за период с 1 января 2022 по 1 сентября 2023.

Как так получилось, что наш с вами рубль не во главе таблицы? Неужто ничего не умеющий Председатель Банка России работал в рамках ст.75 Конституции РФ? Вот ведь...

Чуть ниже, кстати, японская иена с результатом под -15%.

Чуть ниже, кстати...

… оказывается китайский юань сейчас максимально ослаб к доллару за 15 лет. 15 лет… А с начала 2022 года потерял порядка 15%.

Вот это да… там, наверное, тоже Председатель Народного банка Китая ничего не знает и не умеет.

*******************************

Игры, в которые можно играть вдвоём.

Торговое подразделение ПАО «Лукойл» Litasco SA начинает работу в Мексике, поскольку нефтяной гигант ищет новые рынки сбыта для российской продукции в условиях широкомасштабных санкций.

Экспансия в Мексику, которая является крупнейшим импортером топлива в Латинской Америке, открыла бы новый рынок для российского топлива. В то время как Мексика импортировала товары из России только один раз с начала санкций, российские поставки идут и в другие страны Латинской Америки. Бразилия импортирует рекордные объемы дизельного топлива. Аргентина также закупает нафту и дизельное топливо.

В случае успеха эти усилия могут привести к тому, что Россия вытеснит США с поста главного поставщика топлива в Мексику. В настоящее время США — 90% мексиканского импорта бензина и дизельного топлива.

Что позволяет себе эта Россия… просто немыслимо.

*****************************

Bloomberg пишет, что по источникам, знакомым с… главный гинеколог Европы страшно усилит давление на главного шейха ОАЭ, чтобы тот перестал, значит, миловаться с варварской Россией.

Сидим тут, пытаемся вообразить в воображении, как вот она будет усиливать давление.

— извините… а можно я на вас тихонечко подавлю?

— нет.

— okay… :(

Влажный радужный мирок очень уютный и тёплый...

********************************

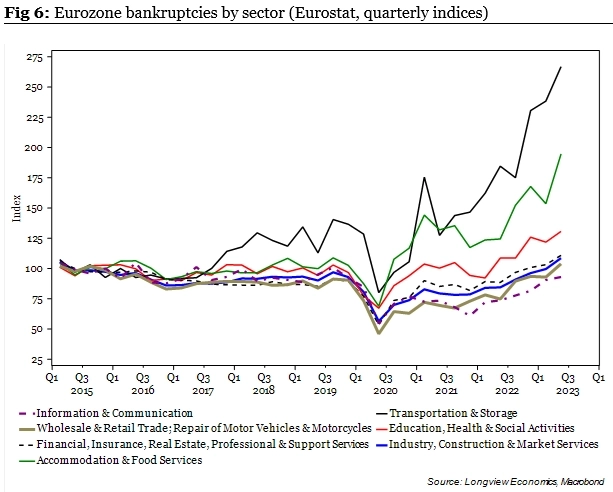

Банкротства

Парни из Longview Economics говорят, еврозону лихорадит банкротит.

Индекс со стартом в 2015 году отбивается разве что в секторе информации и коммуникации, а в остальном прекрасная Маркиза…

Но всё ж нормально. Никаких выстрелов в ноги. Свои.

**********************************

Это же хорошая нота, чтобы закончит пятничный обзор? Плохие новости из Европы всегда хорошие. Диалектика!

Ну а вы, дорогие друзья, заходите на мой уютный экономико-познавательный канал — MarketScreen

3.9К |

Читайте на SMART-LAB:

«Сбер» готовит отчет за 2025 год. Что будет с дивидендами?

Главное Акции «Сбера» обновили максимум за полгода перед отчетом за 2025 год и могут продолжить рост вплотную к 400 руб. Итоговый...

17:41

ПАО "АПРИ" публикует Databook

Уважаемые инвесторы!

ПАО «АПРИ» публикует Databook , содержащий широкий спектр данных о результатах деятельности компании в удобном...

11:37

теги блога StockGamblers

- BlackRock

- BR

- IPO

- Meta Trader 5

- PMI

- RI

- SI

- TigerTrade

- VWAP

- авто

- акции

- Аргентина

- аренда

- банки

- бензин

- биржа

- биткоин

- биткойн

- богатство

- брент

- бюджет

- валюта

- ввп

- вклады

- внутридевная торговля

- внутридневная торговля

- газ

- газпром

- германия

- госдолг

- графики

- деньги

- депозиты

- дефицит

- дефолт

- дивиденды

- доллар

- доходность

- доходы

- европа

- зарплата

- золото

- импорт

- индикаторы

- инсайд

- инфляция

- ипотека

- капитализация

- кредитование

- кредиты

- крипта

- МосБиржа

- мт5

- налоги

- недвижимость

- нефть

- Новости

- обзор

- обзор рынка

- облигации

- опционы

- отчетность

- офз

- производство

- промышленность

- расходы

- РИ

- РТС

- рубль

- рынок сша

- санкции

- Сбер

- сбербанк

- сбережения

- спг

- ставка

- ставки

- статистика

- стоки

- США

- танкеры

- тарифы

- торговля

- торговые сигналы

- трамп

- трежериз

- трейдинг

- туризм

- федрезерв

- фонды

- форекс

- фьючерс РТС

- фьючерсы

- цб

- цены

- ЦФА

- экономический дайджест

- экспорт

- юань

- Яйца

Насчёт ОФЗ офигел, похоже, продавец: одной рукой мы будем продавать вам облигации ПК и Линкеры, а другой после этого ставку задирать до небес… а третьей ловкой рукой — инфляцию подсчитывать так, что только слепой не офигивает от этих подсчётов. А вы покупайте, покупайте наши ценные бумажки.