Блог им. Unsaid_and_dirty

Сегодня лонг или шорт? Сказ о том, как мартышки крутят барабан.

- 01 августа 2023, 15:56

- |

🤡 Что на Смартлабе, что в тг наблюдаю в очередной раз забавную перепалку о том, кто с весны ждал коррекцию, а кто закупился бумажками, и кто, в общем, правильнее себя повёл — как-будто на отрезке, скажем, в 10-15 лет будет важно, у кого получился более звонкий бульк от пука в лужу. Сугубо на мой вкус, что первые, что вторые занимаются ерундой, если честно.

Тем не менее, хоть каким-то образом регулировать свою работу на рынке надо — тем более, что, как мы выяснили недавно, иметь бонусную доходность к нашему индексу хотя бы в 3% и более весьма желательно, а то 11,5% чистыми в год в рублях — всё же не очень вкусно. Но от чего отталкиваться в своём поведении?

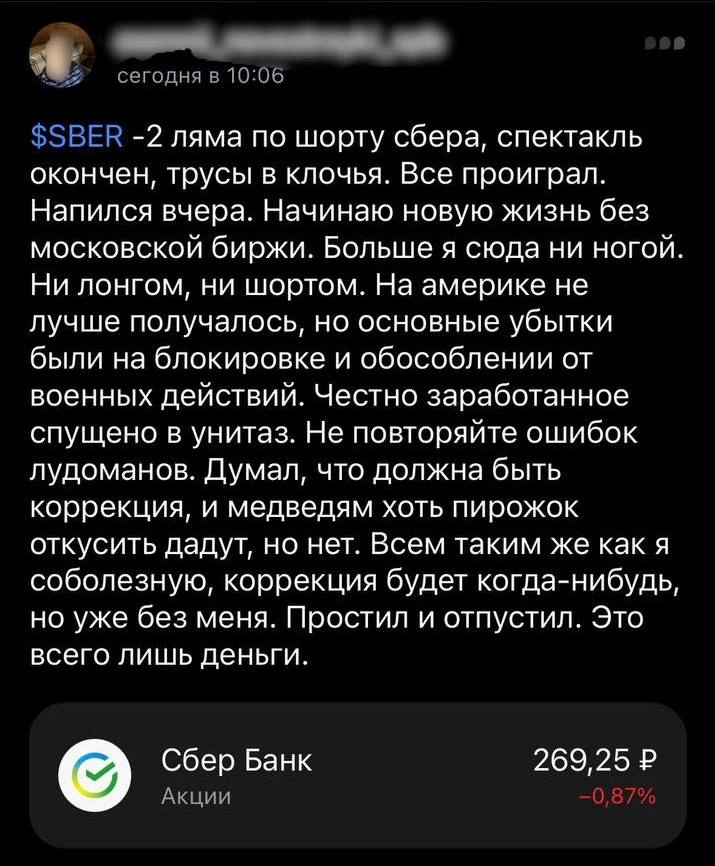

без комментариев)

❌ Например, от того, что никто понятия не имеет, скорректируется ли в ближайшем будущем рынок, насколько глубокая будет эта коррекция, оправдает ли себя ожидание Сбера по 150 с учётом уже полученных и реинвестированных дивидендов. Я вас умоляю, через неделю (гипотетически) состоятся саммиты об урегулировании украинского кризиса, через две — ну, предположим — окончательно выдохнется контрнаступление, а через три начнутся переговорные инициативы по новому кругу. Задолбаетесь затем свою коррекцию ждать.

Тогда как?

Автор исходит из того, что в его активах акции — это миноритарные доли в бизнесах, облигации — это займы крупному бизнесу, краудлендинг — займы малому и среднему бизнесу. Это означает, что основные метрики, которые должны меня интересовать, относятся к ожидаемой эффективность инвестиций.

✔ Можно ли иметь бонусную к индексу доходность, если на основании прогрессирующей личной экспертности инвестировать в доли в бизнесах? Да, если у инвестора хватает компетентности с достаточной частотой правильно определять выгодные объекты для инвестирования и выгодные сделки по их продаже.

Являются ли мои сегодняшние вложения выгодными? Давайте проверим по категории стокпиков в портфеле.

1) Сбер: P/E (2023) — 4. Дивдоходность (2023) — от 8% до 25% в зависимости от развития событий, но скорее всего 12-15%. Далее вряд ли сильно и резко меньше. Явная недооценка до сих пор.

2) Роснефть — да. Ещё не полностью отыграла девал и $70+ за нашу бочку, стоит в тени попсового Лукойла.

3) Черкизово — всегда стоит примерно справедливо.

4) Сегежа — стоит примерно справедливо, ближе к 7 буду считать перегревом.

5) Норникель — мне кажется, может скоро уже перегреться.

6) Кармани — примерно как и должен быть. Ждём развития отчётов, плывём в лодке с мажорами пока что.

7) Русагро — без перепрописки оценена справедливо. Если верим в перепрописку — всё ещё недорого.

8) Яндекс — без перепрописки осталось ещё немного до справедливости. В отрыве от прописки дёшев.

9) ММК — надо бы заморочиться и посчитать, но “на глазок” кажется близким к справедливым оценкам, от 60 и выше пойдёт перегрев.

10) Европейская Электротехника — с учётом окна возможностей, прогнозируемых темпов развития, роста и дивидендной доходности — оценена немного ниже, но уже близко к справедливым отметкам.

Что мы видим?

Что конкретно по моему срезу отдельных стокпиков рынок в целом почти достиг уровня приблизительно справедливой отдачи прибыли бизнеса и предполагаемых дивидендов как изъятой из бизнеса доли прибыли.

☯ Рынок в целом, мне кажется, имеет схожую температуру по больнице. Где-то недооценён, где-то справедлив, где-то переоценён. Ещё не до конца отыграл макроэкономическую обстановку, но уже скоро придёт на территорию баланса рисков, доходности и показателей инфляции и ставок в экономике.

Что это означает? Что он всё ещё привлекателен, но уже не резко привлекателен.

Что в такой ситуации делать? Сидеть на существенную долю портфеля в кэше и ждать у моря погоды?

Нет, конечно. Я что, больной совсем?

💰 Однако, снижение привлекательности инвестиций в акции до привычных значений повышает привлекательность облигаций. Ключевая ставка растёт, за ней подтягивается норма доходности фиксированных бумаг, дополнительно выравнивая и нормируя под себя минимум привлекательной доходности акций различных групп риска.

И так как мы сейчас имеем дело с повышательным трендом ставок, флоатеры выглядят неплохой идеей для накопления фиксированной доходности без утраты стоимости бумаг. Постоянные читатели постов и комментариев знают, что повышение ставок я ждал давно, с середины весны.

Поэтому в качестве квазикэша я решил использовать ОФЗ 29020-ПК как бумагу с частым ежеквартальным купоном и “быстрым” пересмотром его размера — он запаздывает всего на 7 дней, в связи с чем инструмент и демонстрирует хороший уровень стабильности. Этот выпуск уже планомерно накоплен на 4% активов, думаю довести его примерно до 6-7%.

🚫 На попытки “протолкнуть” мне накопительные счета с выгодными ставками для квазикэша отвечу сразу — бонусная доходность для меня не стоит беготни по банкам.

Чтобы не слишком сильно терять в доходности, но и не страдать от истончения тела своего квазикэша, по достижению 7% доли ОФЗ 29020-ПК начну присматриваться к одному из флоатеров высокого корпоративного класса, в которых сохраняется премия к RUONIA вместе с приемлемым запаздыванием расчёта купона и хорошей частотой выплат, помогающей стабильности тела. Пока глубже не погружался, но мой уважаемый коллега и друг Сергей уже стащил у Финама предварительных кандидатов, спасибо ему. Начну смотреть с них.

✅ Итого 7% ОФЗ с RUONIA, 7% корпоративных флоатеров высокого класса, около 6-7% в фондах Паруса, около 6-7% в Jetlend как далёком от ликвидности, но доходном инструменте с фиксами и другой философией, ну и 2% в фонде BOND оставлю — пусть лежат, лень дёргать.

Итого примерно 30% в различных инструментах долгового и недвижимого классов активов станут, на мой вкус, адекватным ответом на вызовы IMOEX 3300-3500+, если туда унесут без новых вводных. Ну а пока мы не там — и доля пониже. Складывание туда арендного потока, дивидендов и довнесений — то, что нужно. А начнут бумажки перегреваться за адекватные значения доходности — и их подрезку тоже сложим.

Могу ли я с таким подходом что-то упустить? Да, конечно.

Позволит ли мне адекватное реагирование на рыночную ситуацию и баланс инструментов показать доходность свыше IMOEX со всем хламом, сложенным у него внутри? Да, конечно.

Так и какая мне в целом нахрен разница, куда пойдёт рынок, если я могу спокойно уезжать в отпуск, играть в игры, проводить время с интересными людьми — зная, что мой портфель сбалансирован, адекватен и справедлив?

Чего и вам желаю.

теги блога Unsaid_and_dirty

- agro-гдр

- ASTR

- EELT

- gazp

- IPO

- IPO 2024

- LQDT

- OZON

- Sber

- TCSG

- VTBR

- Whoosh

- YDEX

- yndx

- Абрау-Дюрсо

- акции

- Акции РФ

- Астра

- банки

- банкроство

- бизнес

- брент

- валюта

- ВТБ

- Газпром

- Дисконтирование

- дисконтирование денежных потоков

- Европейская Электротехника

- Европлан

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в недвижимость

- инвестор

- индекс

- казино

- Кармани

- Китай

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- конференция в Санкт-Петербурге

- конференция смартлаба

- Коррупция

- Кредиторы

- Куйбышев Азот

- КуйбышевАзот

- лизинг

- Лукойл

- ММК

- МосБиржа

- Москва

- мтс

- МТС-банк

- Недвига

- недвижимость

- недвижимость в РФ

- Нефть

- Норильский Никель

- Норникель

- обзор рынка

- Облигации

- общение

- отчёт

- офз

- ОФЗ-ПК

- переговоры

- ПНК Рентал ЗПИФ

- портфель инвестора

- Потанин

- прогноз по акциям

- продажа акций

- психология

- разбор

- Роснефть

- Россия

- Русагро

- РФР

- рынок

- сбер

- сбербанк

- СВО

- сделки M&A

- Сегежа групп

- смартлаб

- Софтлайн

- спекуляции

- спор

- суд

- татнефть

- Тинькофф

- тинькофф банк

- трейдинг

- туземун

- фондовый рынок

- ЦБ

- Черкизово

- ЮГК

- ЮГК Южуралзолото

- Яндекс

- Яндекс Маркет

Как всегда — прекрасно!

С толком и расстановкой.