Блог им. Investovization

Русагро(AGRO). Отчет 1Q 2023г.

- 28 мая 2023, 10:10

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 22.05.23 вышел отчёт за первый квартал 2023 г. компании Русагро (AGRO). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

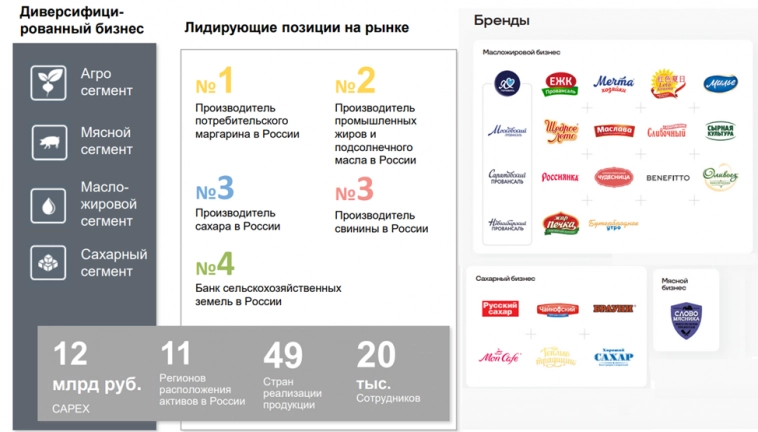

Группа Компаний «Русагро» — это крупнейший вертикальный агрохолдинг России. Русагро занимает лидирующие позиции в производстве сахара, свиноводстве, растениеводстве и масложировом бизнесе. Земельный банк Группы – 637 тыс. га. В настоящее время Компания реализует продукцию более чем в 80 регионах России и в 49 странах мира. 30% выручки приходится на экспорт.

Основные бренды широко представлены в Российских магазинах. В частности, это сахар, крупы, майонезы и соусы.

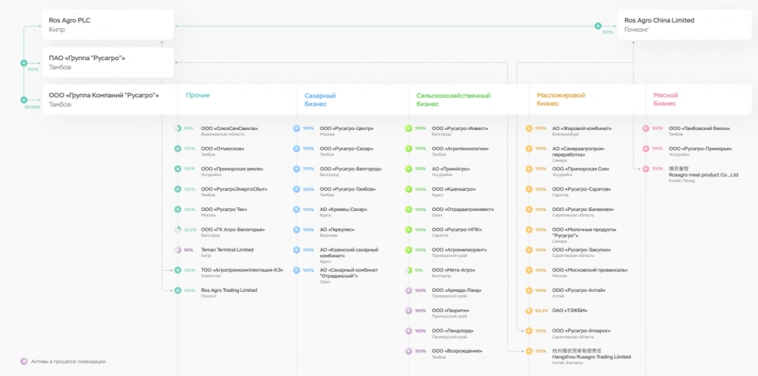

Русагро имеет довольно разветвленную структуру, состоит из многих компаний. При этом материнская компания зарегистрирована на Кипре. Формально, это иностранная компания.

Текущая цена акций.

С 2014 года на Московской бирже торгуются депозитарные расписки компании. Последние 1,5 года идёт даунтренд. Но пока еще не пробита историческая поддержка растущего тренда. Текущие цены являются средними за всё время торгов. Давайте посмотрим отчётность компании, чтобы понять, почему так происходит. И стоит ли покупать акции этой компании.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

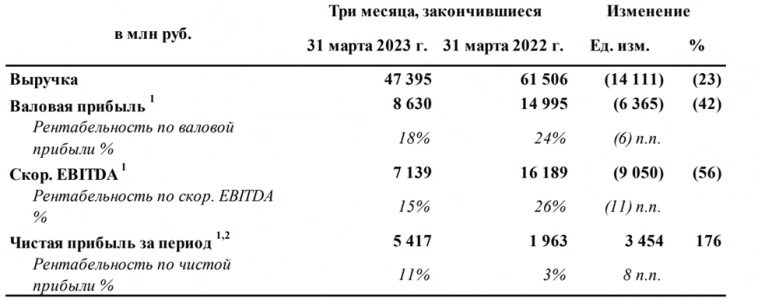

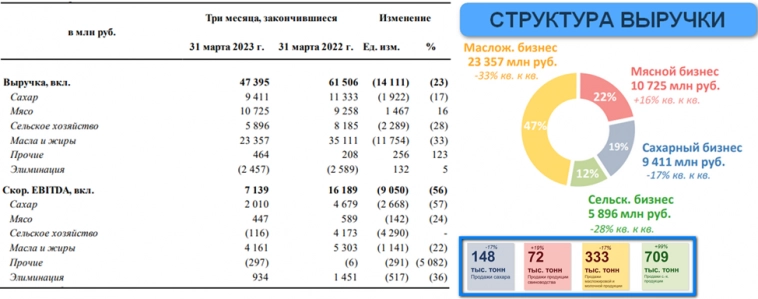

По итогам квартала Выручка упала на 23%, а скор. EBITDA на 56% по причинам:

- снижения цен;

- падения курса доллара (по сравнению с 1Q 22);

- переноса продаж с/х продукции из-за поздних сроков уборки.

Чистая прибыль выросла на 176% кв/кв из-за эффекта от положительных курсовых разниц.

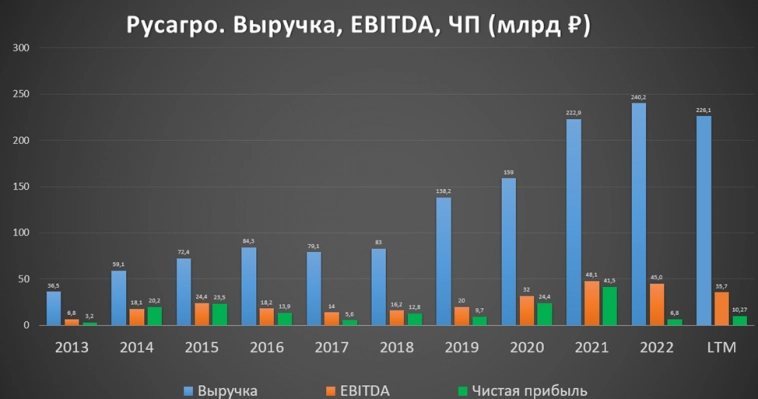

Текущие результаты оказались хуже не только Q1 22, но и относительно предыдущего квартала. И вообще последние кварталы наблюдается спад выручки и EBITDA. С другой стороны, выручка Q1 23 сравнима с Q1 21. А 2022 год был рекордным по выручке в том числе из-за высоких цен на продукты масложирового и сахарного сегментов.

На годовом горизонте выручка росла последние 5 лет с темпом почти 25%, но текущие показатели LTM пока стагнируют.

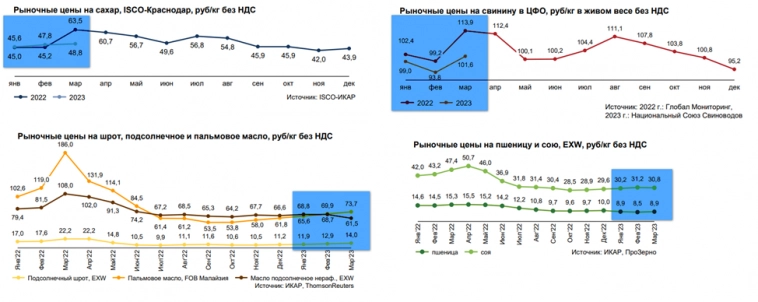

Цены на продукцию.

После роста в 1кв. 2022, цены на многие продукты снижались почти год. Сейчас они ожидаемо ниже прошлогодних. Но начинают восстанавливаться.

Результаты по сегментам.

Падение выручки и EBITDA кв/кв произошло из-за падения продаж в сегментах:

- «Масла и жиры» минус 33%. из-за снижения цен и объемов реализации.

- «Сельское хозяйство» минус 28% из-за снижения цен и объемов реализации.

- «Сахар» минус 17%. Это связано с уменьшением объемов производства сахара в сезоне 22/23 в основном из-за погодных условий.

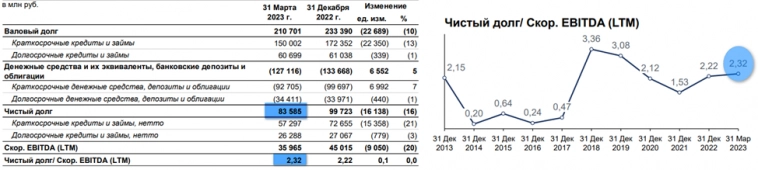

Долговая нагрузка.

Чистый долг сократился на 16 млрд (-16% кв/кв). ND/EBITDA = 2,3. Долговая нагрузка выше средней.

Высокий долг объясняется тем, что компания участвует в программе субсидирования сельхоз сектора. Русагро получает кредиты по сниженным ставкам. Т.е. государство компенсирует примерно половину процентных расходов.

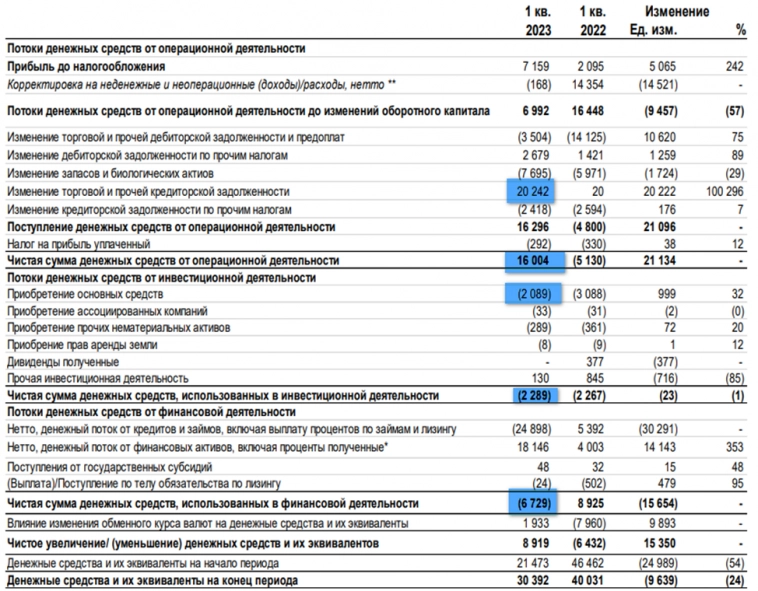

Денежные потоки.

В отношении денежных потоков за квартал у компании всё отлично:

- Чистый поток от операционной деятельности 16 млрд в основном из-за изменений торговой и прочей кредиторской задолженности;

- Кап затраты составили 2,1 млрд

- Чистый финансовый поток -6,7 млрд из-за погашения кредитов.

В итоге, FCF = 14 млрд.

Дивиденды.

Дивидендная политика Русагро предусматривает выплату дивидендов в размере не менее 50% чистой прибыли по МСФО. Компания платила дивиденды дважды в год.

03.04.23 акционеры утвердили решение совета директоров не выплачивать дивиденды по итогам 2022 года. Правда, если бы они и были, то из-за маленькой прибыли 2002 года, они должны были составить 26₽, или около 3% доходности.

Но по сообщениям менеждмента, возврат к дивидендам — это стратегическая цель компании. Позиция по выплате дивидендов будет принята после решения о редомициляции компании (Ros Agro PLC зарегистрирована на Кипре).

Перспективы и риски.

Финансовые результаты 2-3 кв. могут быть выше из-за:

- снижения экспортной пошлины на пшеницу с 01.06.23 примерно на 30%.

- роста реализации кукурузы, т.к. практически весь объем 22/23 законтрактован на 2-3 кварталы на более выгодных условиях (получение экспортных квот).

В качестве долгосрочных перспектив можно выделить расширение производства. Например, Русагро ведет переговоры о приобретении доли в НМЖК (Нижегородский масло-жировой комбинат). Планируется выкупить долю около 50%. Компания выпускает майонезы «Ряба», соусы и кетчупы Astoria, маргарины «Хозяюшка» и т.д. В 2021 году выручка НМЖК достигла 47,7 млрд руб., чистая прибыль 2,8 млрд руб.

В качестве рисков можно выделить падение цен, возможные санкции, периодическую переоценку биологических активов, случаи неурожаев и заражений. Так, например, 13.05.23 на одном из шести свинокомплексов компании в Приморском крае был зафиксирован случай заражения вирусом африканской чумы свиней

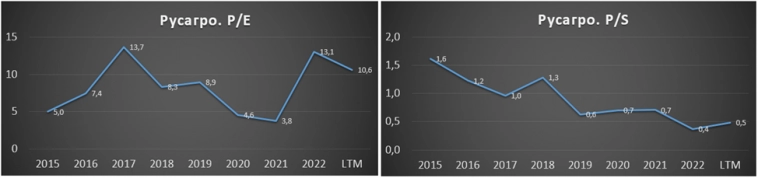

Мультипликаторы.

По мультипликаторам компания оценена средне:

- Текущая цена акции = 811 ₽

- Капитализация = 109 млрд ₽

- EV/EBITDA = 5,4

- P/E = 10,6

- P/S = 0,5

- P/BV = 0,7

- Рентабельность по EBITDA = 15%

Выводы.

- Русагро – крупный агрохолдинг. 30% выручки – экспорт.

- Результаты за 1Q 23 ожидаемо слабые. Основная причина — снижение цен. Правда, из-за положительной курсовой разницы взлетела чистая прибыль.

- Долговая нагрузка снизилась, но по-прежнему остается немаленькой. Основная причина – субсидирование кредитов государством.

- Хорошо вырос свободный денежные поток.

- Компания не может платить дивиденды из-за иностранной прописки. Но предпринимаются усилия по редомициляции компании.

- Финансовые результаты 2-3 кв. могут быль лучше из-за уменьшения экспортных пошлин на пшеницу и получения квот на кукурузу.

- Основные риски связаны с неурожаями и заражениями скота.

- Мультипликаторы средние.

Не покупаю акции, в первую очередь, из-за иностранной прописки, точнее связанных с этим риски. Цены на расписки в моменте более-менее адекватны, большого дисконта нет. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Ставьте лайки и подписывайтесь на наши каналы:

- 28 мая 2023, 13:09

- 28 мая 2023, 13:33

- 28 мая 2023, 15:33

- 28 мая 2023, 14:02

- 29 мая 2023, 08:47

- 29 мая 2023, 09:54

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс