Блог им. HolyFinance

Самое важное финансовое событие со времен COVID на пальцах.

- 18 марта 2023, 14:26

- |

Перевод статьи от Medium.

Кайсеки

(Любые мнения, выраженные ниже, являются личными взглядами автора и не должны служить основой для принятия инвестиционных решений или быть истолкованы как рекомендация по участию в инвестиционных сделках.)

Зима в Северной Азии закончилась. Теплая погода, солнечный свет и раннее цветение сакуры возвещали о приближении весны. Сбежав с прекрасных гор Хоккайдо, я провел свои последние выходные в Токио.

Однажды днем, покончив с роскошным обедом, я спросил одного из очень опытных сотрудников об особом аспекте японской кухни, который всегда ставил меня в тупик. Мой вопрос: в чем разница между омакасе и кайсеки? В обоих случаях шеф-повар выбирает меню, основанное на самых вкусных сезонных блюдах. Сотрудник объяснил, что вся цель кайсеки — подготовить вас к чайной церемонии. Предполагается, что шеф-повар приготовит блюдо, которое подготовит ваш организм к приему чая.

Когда вы садитесь за стол, чтобы отведать кайсэки, пункт назначения известен, но путь — нет. Это напомнило о текущей ситуации в отношении крупнейших центральных банков мира, и в частности, Федеральной резервной системы (ФРС). С тех пор как ФРС начала повышать ставки в марте 2022 года, я утверждаю, что конечным результатом всегда будут значительные финансовые потрясения, за которыми последует возобновление печатания денег. Важно помнить, что в интересах ФРС и всех других крупных центральных банков сохранить нашу нынешнюю финансовую систему, которая дает им их власть, поэтому о фактическом очищении системы от вопиющего объема долгов и левереджа, накопленных со времен Второй мировой войны, не может быть и речи. Таким образом, мы можем почти с уверенностью предсказать, что они отреагируют на любой существенный банковский или финансовый кризис печатанием денег и поощрением нового витка того же поведения, которое в первую очередь поставило нас в такое опасное положение.

Я и многие другие аналитики стояли на наших виртуальных мыльницах (virtual soap box) и предсказывали, что ФРС будет продолжать повышать ставки до тех пор, пока они что-нибудь не сломают. Никто точно не знал, что сломается первым, но мы все были уверены, что это произойдет. И не хочу забегать слишком далеко вперед, но некоторые (включая меня) утверждали, что сбой в какой—то части финансовой системы США в 2023 году должен был заставить ФРС повернуть вспять цикл ужесточения, в котором мы находились в течение прошлого года — и, похоже, мы правы.

После моего возвращения в джунгли я сел за восхитительно острую сычуаньскую трапезу с моим любимым менеджером хедж-фонда. Мы обсудили личные вопросы, а затем провели большую часть ужина, обсуждая последствия новой программы срочного банковского финансирования ФРС (Bank Term Funding Program) (BTFP). BTFP также расшифровывается как Buy The Fucking Pivot!

( Я надеюсь, вы переведёте это самостоятельно!) )

— прим. Holy Finance

Я думал, что понял масштаб того, что только что сделала ФРС, но я не в полной мере оценил, насколько эффективной на самом деле будет эта политика. Я подробно расскажу о том, что я узнал немного позже в эссе, но достаточно сказать, что BTFP — это система управления кривой доходности (YCC), переупакованная в новый, блестящий, более приятный формат. Это очень умный способ осуществлять неограниченную покупку государственных облигаций, фактически не прибегая к их покупке.

Чтобы полностью понять, почему эта программа BTFP настолько новаторская и в конечном счете разрушительная для вкладчиков, давайте рассмотрим, как мы сюда попали. Сначала мы должны понять, почему эти банки обанкротились и почему BTFP является очень элегантным ответом на этот кризис.

Мартовские иды

Начало конца наступило в марте 2020 года, когда ФРС пообещала сделать все возможное, чтобы остановить финансовый стресс, вызванный COVID-19.

На Западе (и, в частности, в США) COVID был какой-то китайской / азиатской штучкой, в которую добавляли немного жареной на улице летучей мыши. Элиты провозгласили, что все в порядке. А потом, совершенно внезапно, люди начали болеть. Угроза карантина в Америке начала расти, и американские рынки начали падать. За этим последовали рынки корпоративных облигаций, которые вскоре после этого замерли. Дисфункция быстро распространилась, затем перекинувшись на рынок казначейских облигаций США. Загнанная в довольно серьезный угол, ФРС быстро предприняла шаги по национализации рынков корпоративного кредитования США и затоплению системы ликвидностью.

Федеральное правительство США отреагировало на это, увеличив самый большой бюджетный дефицит со времен Второй мировой войны, чтобы перевести деньги непосредственно на банковские счета людей (в форме стимулирующих чеков — или, как мне нравится их называть, “стимми — stimmy”). ФРС, по сути, обналичила правительственные чеки. Правительству пришлось выпустить значительное количество новых казначейских облигаций для финансирования заимствований, которые ФРС послушно купила, чтобы поддерживать процентные ставки вблизи нуля. Это была крайне инфляционная практика, но в то время это не имело значения, потому что мы боролись с глобальной пандемией, которая случается раз в поколение.

Как по команде, начался финансовый бум эпических масштабов. У всех были чеки stimmy, которые можно было потратить, как у богатых, так и у бедных. И в то же время стоимость средств для спекулянтов активами упала до нуля, поощряя безумный риск. Все были богаты, и все превратилось в упражнение по увеличению числа!

Бычий рынок

Поскольку у населения появились все эти новые деньги, банки были наводнены депозитами. Помните, что когда мы покупаем товары, услуги или финансовые активы, деньги не покидают банковскую систему — они просто переходят из одного банка в другой. Таким образом, большая часть недавно напечатанных денег оказалась в виде депозитов на балансе какого-то банка.

Для крупных, системно важных, слишком крупных, чтобы обанкротиться (TBTF) банков, таких как JP Morgan, Citibank, Bank of America и т.д., процентное увеличение депозитов было заметным, но ничего выдающегося. Но для малых и средних банков это было огромно.

Низшие слои банковского истеблишмента США (иногда называемые региональными банками) никогда не были так богаты депозитами. И когда банки принимают депозиты, они используют их для выдачи кредитов. Этим банкам нужно было найти, куда вложить все эти новые деньги, чтобы заработать спред, также называемый чистой процентной маржей (NIM). Учитывая, что доходность была либо нулевой, либо едва выше нуля, депонирование денег в ФРС и получение процентов с их избыточных резервов не покроет их операционные расходы — поэтому банкам пришлось увеличить свои доходы, взяв на себя определенный уровень кредитного риска и/или риска дюрации.

Риск того, что заемщик не погасит кредит, называется кредитным риском. Кредит с самым высоким рейтингом, в который вы можете инвестировать (т.е. кредит с наименьшим кредитным риском), — это долг государственного казначейства США, также известный как treasuries, поскольку правительство может легально печатать деньги для погашения своего долга. Худший кредит, в который вы можете инвестировать, — это долг такой компаний, как FTX. Чем больший кредитный риск готов взять на себя кредитор, тем выше процентная ставка, которую кредитор потребует от заемщика. Если рынок считает, что риск того, что компании не будут оплачивать свои счета, возрастает, кредитный риск возрастает. Это приводит к падению цены облигаций.

По большому счету, большинство банков совершенно не склонны к кредитному риску (т.е. они не хотят одалживать свои деньги компаниям или частным лицам, которые, по их мнению, могут объявить дефолт). Но на рынке, где самая очевидная и безопасная альтернатива — инвестирование в краткосрочный долг USG — приносила доходность около 0%, им нужно было найти какой—то способ получить прибыль. Таким образом, многие банки начали повышать доходность, принимая на себя риск дюрации.

Риск дюрации — это риск того, что повышение процентных ставок приведет к падению цены данной облигации. Я не буду утомлять вас математикой для расчета срока действия облигации, но вы можете думать о сроке действия как о чувствительности цены облигации к изменению процентных ставок. Чем дольше срок погашения данной облигации, тем больше риск изменения процентной ставки во время срока действия этой облигации. Риск дюрации также изменяется в зависимости от уровня процентных ставок, что означает, что взаимосвязь между риском дюрации и заданным уровнем процентных ставок не является постоянной. Это означает, что облигация более чувствительна к процентным ставкам, когда ставки повышаются с 0% до 1%, чем с 1% до 2%. Это называется выпуклостью (convexity), или гаммой.

В целом, большинство банков ограничили кредитный риск, ссужая деньги различным подразделениям Правительства США (а не рисковым компаниям), но увеличили свой процентный доход, покупая облигации с более длительным сроком погашения (которые несут больший риск по сроку действия). Это означало, что по мере роста процентных ставок они очень быстро теряли много денег из-за падения цен на облигации. Конечно, банки могли бы хеджировать свои риски по процентным ставкам, торгуя процентными свопами. Некоторые так и сделали, многие нет. Вы можете прочитать о некоторых действительно глупых решениях, принятых руководством SVB в отношении хеджирования огромного процентного риска, заложенного в их портфель государственных облигаций.

Давай разыграем это. Если бы банк принял депозиты на 100 долларов, то он купил бы долговые обязательства на 100 долларов США, такие как US Treasuries (UST) или ценные бумаги, обеспеченные ипотекой (MBS). Пока что в этой стратегии управления активами и пассивами нет ничего плохого. На практике соотношение депозитов к кредитам должно быть меньше 1:1, чтобы иметь безопасную маржу на случай потерь по ссудам.

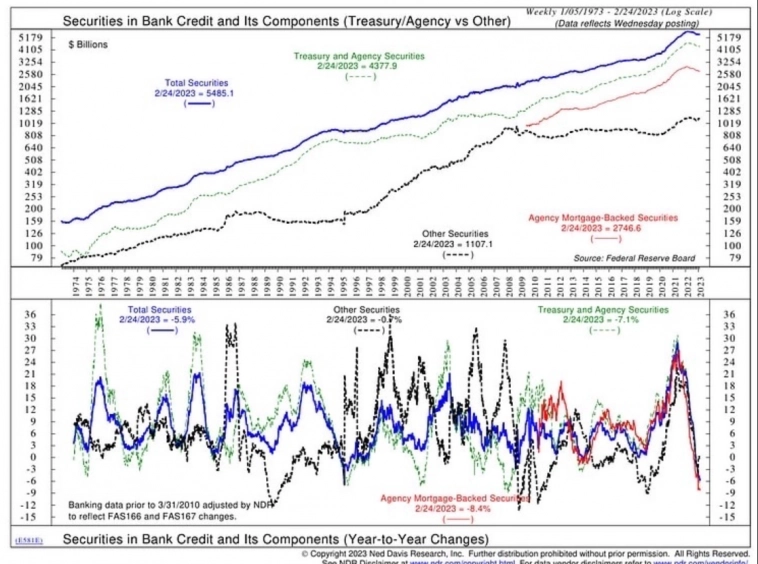

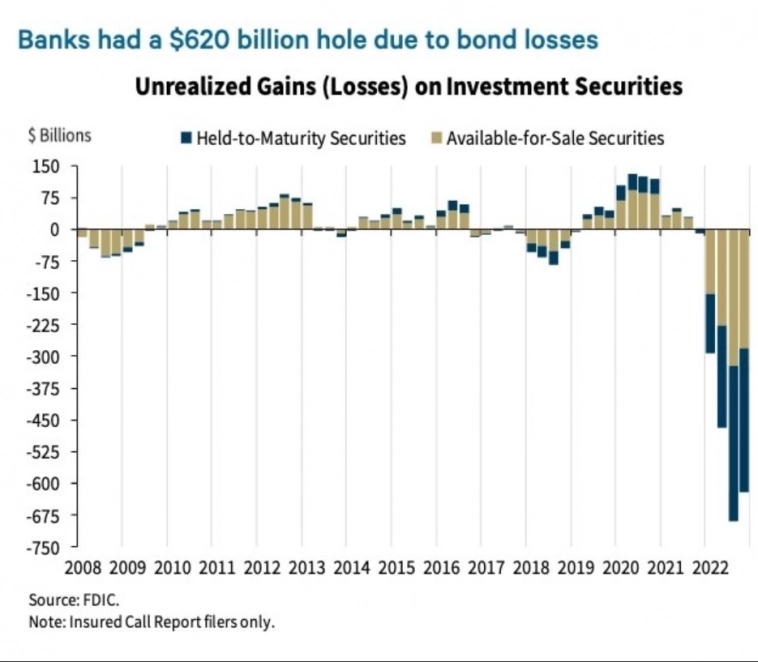

Как показано на приведенном выше графике, банки США купили чертову тонну UST в 2020 и 2021 годах. Это было здорово для правительства США, которому нужно было финансировать эти чеки stimmy. Для банков это было не так уж и важно, поскольку процентные ставки находились на 5000-летнем минимуме. Любое небольшое повышение общего уровня процентных ставок привело бы к значительным потерям на рынке портфелей облигаций банков. По оценкам FDIC, коммерческие банки США несут нереализованные общие убытки на своих балансах в размере 620 миллиардов долларов из-за того, что их портфели государственных облигаций теряют стоимость из-за повышения процентных ставок.

Про HTM и AFS активы у банков я переводил ЭТУ статью.

— прим. Holy Youth

Как банкам удавалось скрывать эти огромные нереализованные убытки от своих вкладчиков и акционеров? Банки скрывают убытки, прибегая ко множеству юридических и бухгалтерских уловок. Банки, выдавшие деньги взаймы, не хотят, чтобы их доходы колебались в зависимости от рыночной цены их портфеля торгуемых облигаций. Тогда весь мир понял бы, в какую шараду они играют. Это может снизить цену их акций и / или вынудить их регулирующие органы закрыть их за нарушение нормативов достаточности капитала. Таким образом, банкам разрешается помечать облигацию как “удерживаемую до погашения”, если они планируют не продавать ее до наступления срока погашения. Это означает, что они отмечают облигацию по ее покупной цене до тех пор, пока она не достигнет срока погашения. После этого, независимо от того, по какой цене облигация торгуется на открытом рынке, банк может игнорировать нереализованные убытки.

Дела у небольших банков идут хорошо. Их NIM (чистая процентная маржа) увеличивается, потому что они выплачивают 0% процентов по депозитам своих клиентов, одновременно предоставляя эти депозиты правительству США в размере от 1% до 2% (UST) и американским покупателям жилья под 3-4% (MBS). Может показаться, что это не так уж много, но при займах на сотни миллиардов долларов это значительный доход. И из-за этих “больших” доходов акции банков стремительно растут.

KRE US — SPDR S&P Региональный банковский ETF

ETF откачал более 150% от минимумов COVID в марте 2020 года до конца 2021 года.

Он никакой не Артур Бернс, Он Пол, мать его, Волкер

Краткий урок истории о прошлых руководителях ФРС. Артур Бернс был председателем ФРС с 1970 по 1978 год. Современные историки денежно-кредитной политики недоброжелательно относятся к мистеру Бернсу. Его претензия на известность заключается в том, что он был управляющим ФРС, который отказался пресечь инфляцию в зародыше в начале 1970-х годов.

Пол Волкер был председателем ФРС с 1979 по 1987 год. Современные историки денежно-кредитной политики восхваляют стремление г-на Волкера убить инфляционного зверя, за которого заискивал его предшественник. Г-н Волкер представлен смелым и отважным, а г-н Бернс представлен слабым и немощным.

Сэр Пауэлл хочет быть больше похожим на Волкера и меньше на Бернса. Он очень обеспокоен своим наследием. Пауэлл делает эту работу не для того, чтобы получать деньги — скорее всего, он сотенный миллионер (centa-millionaire — человек, у которого сотни миллионов.). Все дело в том, чтобы навсегда закрепить его место в истории денежной силы. Вот почему, когда инфляция после пандемии взлетела до 40-летних максимумов, он надел свой лучший костюм Волкера и вошел в здание Маринер Экклз, готовый все разломать.

В конце 2021 года ФРС дала понять, что инфляция вызывает беспокойство. В частности, ФРС заявила, что начнет повышать процентные ставки выше 0% и сокращать размер своего баланса. С ноября 2021 по начало января 2022 года цены на рискованные активы достигли пика. «Поезд боли» был готов к отправлению со станции.

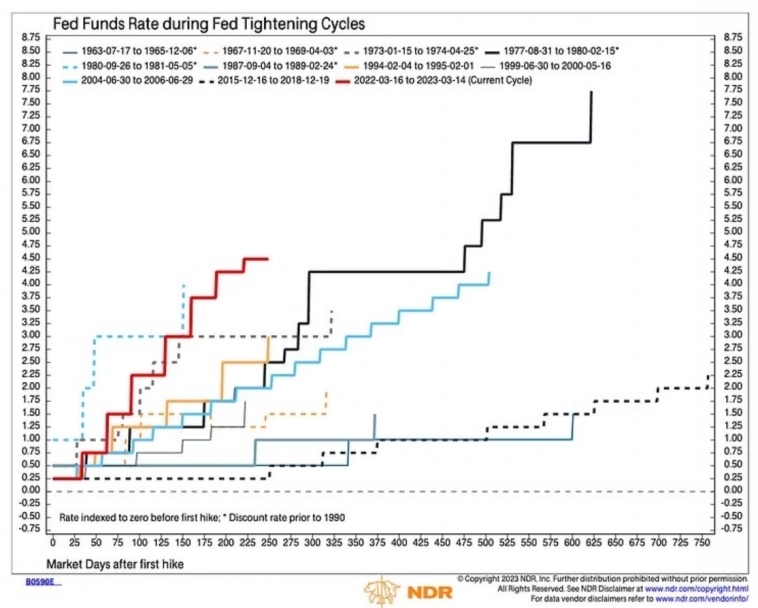

Нынешний цикл ужесточения политики ФРС является самым быстрым за всю историю наблюдений (т.е. ФРС повысила процентные ставки на большие проценты быстрее, чем когда-либо прежде). В результате 2022 год стал худшим годом для держателей облигаций за последние несколько сотен лет.

Пауэлл чувствовал, что делает то, что должно быть сделано. Портфели финансовых активов богатых людей отошли на второй план из-за снижения цен на товары и услуги для большинства американцев, у которых нет финансовых активов. Он не беспокоился о том, что какой-нибудь хедж-фонд сильно сократится за год или сократятся бонусы банкирам. Ну и что… Ешьте богатых, американская экономика была сильной, а безработица — низкой. Это означало, что он мог продолжать повышать процентные ставки и развеять представление о том, что ФРС заботится только о повышении цен на финансовые активы, чтобы помочь богатым людям. Ну просто герой!!!!

Но в банковском секторе назревали проблемы.

Не платежеспособны

Как вкладчик банка, вы могли бы подумать, что, когда ФРС повысит процентные ставки, вы получите более высокую процентную ставку по своему вкладу. Wrong.com. (ошибаетесь.ком)

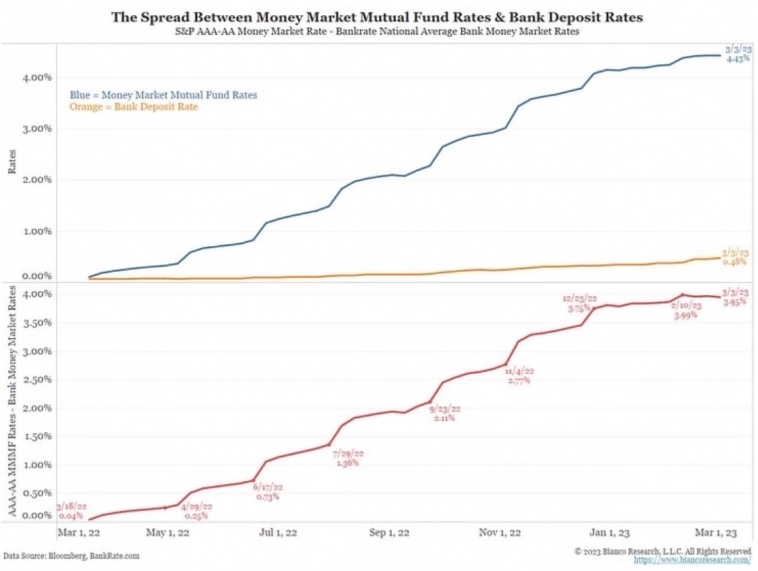

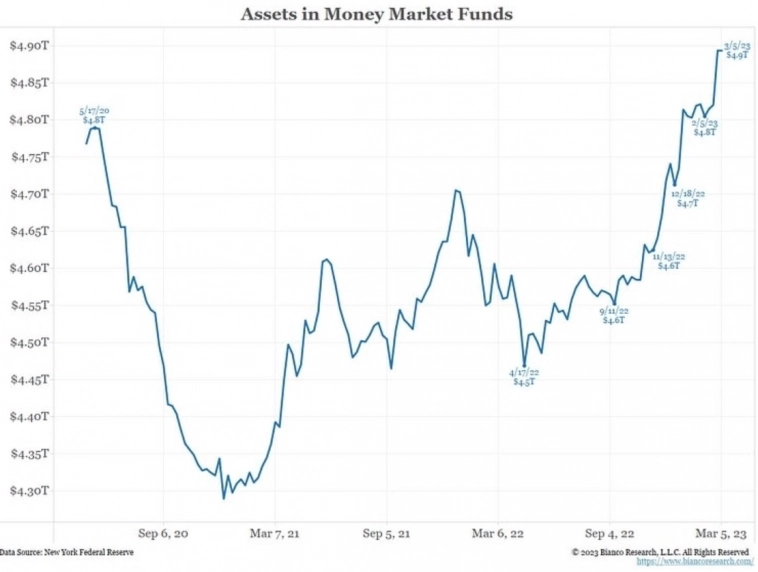

Приведенный выше график из Bianco Research показывает, что ставки по депозитам значительно отстают от более высоких ставок по фондам денежного рынка, которые движутся в ногу со ставкой ФРС.

Банкам TBTF не нужно было повышать ставки по депозитам, потому что на самом деле они не нуждались в депозитах. У них есть избыточные резервы в ФРС на триллионы долларов. Их клиентами также, как правило, являются крупные корпоративные клиенты, чьи депозиты являются «липкими». Финансовый директор компании из списка Fortune 500 не собирается бросать JP Morgan ради какого-то регионального банка со штаб-квартирой в Бамблфаке, только для того, чтобы заработать несколько дополнительных базисных пунктов. Финансовому директору нравится, когда его водят в «Чиприани», а не в «Эпплби». Крупные корпорации также получают другие услуги от мегабанков — например, дешевые кредиты — в обмен на то, что они остаются лояльными вкладчиками.

Небольшие банки не могли повышать ставки по депозитам, потому что не могли себе этого позволить. Процентные ставки по облигациям UST и MBS, удерживаемым этими банками, были ниже текущей ставки по фондам ФРС. Это означало, что если бы они повысили процентные ставки по своим кредитам, чтобы соответствовать требованиям ФРС, у них был бы огромный отрицательный NIM (чистая процентная маржа). Вместо этого они просто надеялись, что вкладчики не заметят, что они могли бы получить почти безрисковые 5%, забрав свои деньги из банка и вложив их в фонд денежного рынка. Очевидно, что эта стратегия не сработала.

Результатом стало то, что вкладчики покинули небольшие банки и нашли новый дом в гораздо более высокодоходных фондах денежного рынка.

Поскольку депозиты покидали небольшие банки, им пришлось продать наиболее ликвидные активы, имевшиеся на их балансе. Облигации UST и MBS являются сверхликвидными. Однако, поскольку они были приобретены в 2020 и 2021 годах, когда они были выпущены на рынок в конце 2022 / начале 2023 года, эти облигации стоили значительно меньше.

Game over!

Канарейка в угольной шахте стала причиной банкротства Silvergate. Silvergate был безызвестным калифорнийским банком до того, как его руководство решило проложить свой путь к богатству, став самым крипто-френдли банком в игре. Всего за несколько лет Silvergate стал универсальным банком для всех крупнейших бирж, трейдеров и держателей криптовалют, которым требовались банковские услуги в долларах США.

Их депозитная база увеличилась, и они вложили деньги своих вкладчиков в USG — что, как правило, является одной из самых безопасных инвестиций, которые вы можете сделать. Это не было похоже на то, что они имели дело с сомнительными компаниями или частными лицами, такими как Three Arrows Capital; они ссужали деньги самой богатой и могущественной нации в мире.

Решение криптодепозитариев Silvergate бежать не имело ничего общего с осознанием того, что активы банка — при выводе на рынок — не равнялись его обязательствам. Скорее, это были спекуляции относительно отношений между Silvergate и FTX. Вкладчики не хотели валять дурака и выяснять, позволяла ли Silvergate каким-либо образом, в той или иной форме (или даже просто знала о) сомнительную и потенциально незаконную деятельность, исходящую от FTX. Итак, они подскочили, и банку пришлось продавать свои кредиты и облигации с убытком, чтобы выплатить их. Вот почему Silvergate сообщила о ошеломляющих убытках в размере 754 миллионов долларов за 2022 год.

Но отток не прекратился. В какой-то момент рынок начал беспокоиться о том, можно ли продать активы Silvergate по ценам, достаточно высоким, чтобы расплатиться со всеми вкладчиками. Банкротство банка началось всерьез, и к середине прошлой недели банк подал заявление о защите от банкротства.

Затем проблема действительно поразило фанатов из-за неудачной проблемы с правами SVB. Проблема прав возникает, когда с помощью инвестиционного банка компания продает акции крупным институциональным инвесторам со скидкой к текущей рыночной цене. Financial Times провела отличное подробное описание сделки.

Проблема с правами SVB интересна из-за последовательности ее выполнения. Goldman Sachs был банком, который участвовал как в торгах по портфелю облигаций SVB, так и координировал выпуск прав.

“Goldman Sachs купил ценные бумаги на сумму более 21 миллиарда долларов, проданные банком Силиконовой долины на прошлой неделе — сделка, которая спровоцировала злополучную продажу акций, также управляемую инвестиционным банком Уолл-стрит”.

Вопрос в том, почему SVB сначала продал облигации Goldman, а позже провел эмиссию прав? Как только SVB продал облигации, ему пришлось признать убыток, и стало очевидно, что банк, вероятно, нарушал нормативные требования к капиталу. Он также должен был раскрыть все это инвесторам (то есть людям, которые в противном случае могли бы приобрести акции). Зачем вам покупать акции банка, если за несколько мгновений до этого он объявил, что понес огромные убытки и, возможно, нарушает нормативы достаточности капитала? Очевидно, что вы бы этого не сделали, и никто этого не сделал. После того, как вопрос о правах с треском провалился, светила технологического мира дали указание своим портфельным компаниям немедленно вывести свои деньги из SVB — и несколько дней спустя банк обанкротился.

Мораль этой печальной истории заключается в том, что неразбериха с правами SVB еще больше обострила внимание рынков к нереализованным убыткам, лежащим на балансах региональных банков. Рынок начал задавать больше вопросов. У кого еще могут быть проблемы?

Что ж, оказывается, весь региональный банковский сектор США сталкивается с некоторыми вариациями той же проблемы, что и Silvergate и SVB. Подводя итог, почему эти банки облажались:

1. Их депозитная база выросла, и они ссужали деньги в то время, когда процентные ставки были на 5000-летнем минимуме.

2. Поскольку процентные ставки выросли в ответ на повышение ФРС своей учетной ставки, портфели облигаций и займов этих банков понесли большие нереализованные убытки.

3. Вкладчики хотели получать больше процентов, чем они получали от своих региональных банков, поэтому они начали уходить, чтобы инвестировать в высокодоходные продукты, такие как фонды денежного рынка и краткосрочные казначейские векселя США. Банки не могли смириться с этими потерями, потому что они не могли выплачивать вкладчикам ставку по фондам ФРС, поскольку проценты, которые они получали по своим кредитам и портфелям облигаций на смешанной основе, были намного меньше этой ставки.

4. Рынок всегда знал, что рано или поздно это станет проблемой, но потребовался провал Silvergate, а затем и SVB, чтобы полностью осознать, насколько серьезной она была. И в результате теперь предполагается, что каждый отдельный региональный банк находится на заемном сроке.

В минувшие выходные весь мир наблюдал, как крипто- и техно-братья пели блюз о своих депозитах в Silvergate и SVB. Стейблкоин Circle USDC снизился и начал торговаться ниже $ 0,90 из-за опасений, что он имеет значительные риски из-за Silvergate, SVB и, возможно, Signature Bank. Многие утверждали, что эта проблема была связана не с криптой или технологиями, а с тем, что она указывала на системную проблему, которая затронула все банки, которые не считались слишком крупными, чтобы обанкротиться.

В результате все знали, что в понедельник утром, когда откроются фондовые рынки США, гораздо больше банков будут наказаны. В частности, многие задавались вопросом, последует ли за этим общенациональный банковский рейд.

Катапультирование

ФРС и Казначейство США не позволили хорошему кризису пропасть даром. Они разработали действительно элегантное решение для решения ряда системных проблем. И самое приятное то, что они обвиняют неумело управляемые крипто- и технологически ориентированные банки в качестве причины, по которой им пришлось вмешаться и сделать то, что им все равно пришлось бы сделать.

Теперь я пройдусь по действительно изменяющему правила игры документу, который описывает BTFP. (Цитаты из документа выделены жирным шрифтом и курсивом, и под каждой из них приводится разбивка их практических последствий.)

Банковская программа срочного финансирования BTFP.

Программа: Чтобы обеспечить ликвидность депозитарным учреждениям США, каждый Федеральный резервный банк будет предоставлять авансы соответствующим требованиям заемщикам, принимая в качестве обеспечения определенные виды ценных бумаг.

Право на получение кредита: Любое застрахованное на федеральном уровне депозитарное учреждение США (включая банк, сберегательную ассоциацию или кредитный союз) или филиал или агентство иностранного банка в США, которые имеют право на получение основного кредита (см. 12 CFR 201.4(a)), имеет право на получение кредита в рамках Программы.

Это говорит само за себя — вы должны быть американским банком, чтобы принять участие в программе.

Приемлемое обеспечение: Приемлемое обеспечение включает любое обеспечение, которое может быть приобретено Федеральными резервными банками в рамках операций на открытом рынке (см. 12 CFR 201.108(b)), при условии, что такое обеспечение принадлежало заемщику по состоянию на 12 марта 2023 года.

Это означает, что финансовые инструменты, имеющие право на использование в качестве обеспечения в рамках программы, в значительной степени ограничены долгом Казначейства США и ценными бумагами, обеспеченными ипотекой. Установив дату прекращения, ФРС ограничила объем программы общим размером UST и MBS, принадлежащих банкам США (примерно 4,4 трлн долларов).

Размер аванса: Авансы будут ограничены стоимостью приемлемого обеспечения, предоставленного соответствующим требованиям заемщиком.

Ограничений по размеру нет. Если ваш банк владеет UST и MBS на сумму 100 миллиардов долларов, вы можете предоставить эту общую сумму для финансирования с помощью BTFP. Это означает, что ФРС теоретически могла бы выдавать кредиты под весь запас ценных бумаг UST и MBS, хранящихся на банковских балансах США.

Предыдущие два пункта BTFP очень важны для понимания. ФРС только что провела количественное смягчение на сумму 4,4 трлн долларов под другим предлогом. Позвольте мне объяснить.

Количественное смягчение — это процесс, при котором ФРС предоставляет банкам резервы, а взамен банки продают ФРС свои активы в UST и MBS. В соответствии с BTFP, вместо того, чтобы покупать облигации непосредственно у банков, ФРС будет печатать деньги и предоставлять их в долг под залог UST и MBS. Если бы вкладчики хотели получить 4,4 трлн долларов наличными, банки просто передали бы весь свой портфель UST и MBS в залог ФРС в обмен на наличные, которые она затем передает вкладчикам. Будь то QE или BTFP, количество денег, созданных ФРС и пущенных в обращение, растет.

Ставка: Ставка для срочных авансов будет равна ставке индексного свопа «овернайт» сроком на один год плюс 10 базисных пунктов; ставка будет установлена на срок аванса в день внесения аванса.

Оценка обеспечения: Оценка обеспечения будет осуществляться по номинальной стоимости. Маржа составит 100% от номинальной стоимости.

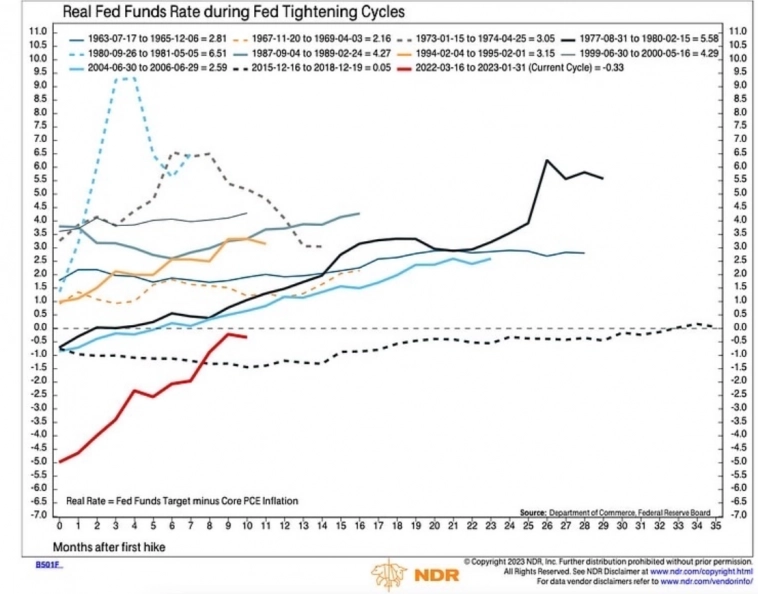

Деньги ФРС оцениваются по процентной ставке сроком на 1 год. Учитывая, что краткосрочные ставки значительно выше долгосрочных, это означает, что банки, по большей части, начисляют отрицательные проценты в течение срока действия кредита. Несмотря на то, что убытки велики, они могут обменять облигации на 100% от их стоимости, вместо того чтобы признавать убытки и обанкротиться. Все без исключения продолжают свою работу, за исключением бедолаг из Silvergate, SVB и Signature. Первый должен быть последним …

Срок аванса: Заемщикам, имеющим право на получение кредита, будут предоставлены авансы на срок до одного года.

Продолжительность программы: Авансы могут быть запрошены в рамках Программы по крайней мере до 11 марта 2024 года.

Заявлено, что программа рассчитана всего на один год… когда правительство когда-либо возвращало власть, которую народ дал ему во время кризиса? Эта программа почти наверняка будет продлена превентивно — в противном случае рынок устроит достаточно большой скандал, чтобы продемонстрировать, что ему нужна доза напечатанных денег, и программа будет продлена независимо.

Последствия BTFP

Больше, чем QE от COVID

ФРС напечатала 4,189 трлн долларов в ответ на COVID. Сразу же после внедрения BTFP ФРС неявно напечатала 4,4 трлн долларов. Во время эпизода с печатанием денег COVID биткойн вырос с $ 3 тыс. до $ 69 тыс. Что он будет делать на этот раз?

Банки — дерьмовые инвестиции

В отличие от финансового кризиса 2008 года, на этот раз ФРС не стала спасать банки и позволять им участвовать в повышении цен. Банки должны выплачивать процентную ставку за 1 год. ставки на 1 год значительно выше, чем ставки на 10 лет (также известные как перевернутая кривая доходности). Банк занимает короткие средства у вкладчиков и предоставляет долгосрочные кредиты правительству. Когда кривая доходности инвертирована, эта сделка гарантированно приведет к потере денег. Аналогичным образом, любой банк, использующий BTFP, должен будет платить ФРС больше, чем процентная ставка по их депозитам.

Доходность Казначейства США за 10 лет минус доходность Казначейства США за 1 год

Банки будут получать отрицательную прибыль до тех пор, пока либо кривая доходности снова не примет положительный наклон, либо краткосрочные ставки не упадут ниже смешанной ставки по их портфелям кредитов и облигаций. BTFP не решает проблему, заключающуюся в том, что банки не могут позволить себе платить высокие краткосрочные ставки, которые вкладчики могли бы получить в фондах денежного рынка или казначейских облигациях. Депозиты по-прежнему будут уходить в эти инструменты, но банки могут просто занять у ФРС, чтобы заткнуть дыру. С точки зрения бухгалтерского учета банки и их акционеры потеряют деньги, но банки не обанкротятся. Я ожидаю, что акции банков будут сильно отставать от общего рынка до тех пор, пока их балансы не будут восстановлены.

Цены на жилье увеличиваются!

30-летняя ставка по ипотеке минус доходность казначейства за 1 год

Покупка MBS по-прежнему будет выгодна банкам, поскольку спред по отношению к ставкам за 1 год положительный. Ставки MBS приблизятся к ставке за 1 год по мере того, как банки будут обращаться к ФРС. Представьте, что банк принял депозиты на 100 долларов и купил казначейские облигации на 100 долларов в 2021 году. К 2023 году казначейские облигации будут стоить 60 долларов, что сделает банк неплатежеспособным. Банк подключается к BTFP, отдает ФРС свои казначейские облигации и получает обратно 100 долларов, но он должен заплатить ФРС 5%. Сейчас банк покупает MBS, который гарантирован правительством, с доходностью 6%. Банк получает 1% безрисковой прибыли.

Ставки по ипотечным кредитам будут расти синхронно со ставкой на 1 год. ФРС обладает огромным контролем над коротким концом кривой доходности. По сути, она может устанавливать ставки по ипотечным кредитам там, где ей заблагорассудится, и ей никогда не придется “покупать” еще MBS.

По мере снижения ставок по ипотечным кредитам продажи жилья снова будут расти. Недвижимость в США, как и в большинстве других стран, — это большой бизнес. По мере роста продаж, поскольку финансирование становится более доступным, это поможет увеличить экономическую активность. Если вы думали, что недвижимость станет более доступной, подумайте еще раз. ФРС вернулась к этому, снова повышая цены на дома.

Доллар США. От сильного до очень сильного!

Если у вас есть доступ к банковскому счету в США, и ФРС только что гарантировала ваш депозит, зачем вам хранить деньги в других банковских системах без такой гарантии от центрального банка? Деньги хлынут в США из-за рубежа, что укрепит доллар.

Поскольку это происходит, центральные банки всех других крупных развитых стран должны последовать примеру ФРС и ввести аналогичные гарантии, чтобы остановить отток банковских депозитов и ослабить свою валюту.

ECB, BOE, BOJ, RBA, BOC, SNB и другие, вероятно, в восторге. ФРС только что ввела форму бесконечного печатания денег, так что теперь они тоже могут. Проблемы в банковской системе США те же, с которыми сталкивается любая другая банковская система. У всех одна и та же сделка, и теперь — во главе с сэром Пауэллом — каждый центральный банк может ответить одним и тем же лекарством и не быть обвиненным в том, что он вызвал фиатную гиперинфляцию.

Credit Suisse фактически потерпел крах всего несколько ночей назад. Швейцарскому национальному банку пришлось предоставить CS кредитную линию с покрытием в размере 50 миллиардов швейцарских франков, чтобы остановить кровотечение. Ожидайте близкого банкротства крупного банка в каждой крупной, развитой западной стране — и я подозреваю, что в каждом случае ответом будет полная гарантия депозитов (аналогично тому, что сделала ФРС), чтобы предотвратить заражение.

Путь к бесконечности

Как указано в документе BTFP, программа принимает обеспечение только на балансах банков по состоянию на 12 марта 2023 года и заканчивается через год. Но, как я упоминал выше, я не верю, что эта программа когда-либо будет прекращена, и я также думаю, что сумма приемлемого обеспечения будет снижена до любых государственных облигаций, имеющихся на балансе лицензированных банков США. Как мы переходим от конечной поддержки к бесконечной?

Как только станет ясно, что в использовании BTFP нет ничего постыдного, опасения по поводу краж из банков испарятся. В этот момент вкладчики перестанут вкладывать средства в банки TBTF, такие как JPM, и начнут выводить средства и покупать фонды денежного рынка (MMF) и казначейские облигации США со сроком погашения 2 года или меньше. Банки не смогут одалживать деньги предприятиям, потому что их депозитная база сокращается в рамках программы обратного репо ФРС и краткосрочных государственных облигаций. Это было бы крайне неблагоприятно для США и любой другой страны, которая вводит подобную программу.

Доходность государственных облигаций упадет по всем направлениям по нескольким причинам. Во-первых, исчезает страх перед тем, что всей банковской системе США придется продать весь свой запас долговых обязательств USG, чтобы расплатиться с вкладчиками. Это устраняет огромное давление со стороны продавцов на рынке облигаций. Во-вторых, на рынке начнется дефляция цен, потому что банковская система не сможет вернуться к прибыльности (и, следовательно, создавать больше кредитов) до тех пор, пока краткосрочные ставки не снизятся достаточно низко, чтобы они могли привлечь вкладчиков обратно ставками, которые конкурируют с механизмом обратного репо и краткосрочными казначейскими облигациями.

Я ожидаю, что либо ФРС рано признает этот результат и начнет снижать ставки на своем предстоящем мартовском заседании, либо серьезная рецессия заставит их изменить курс через несколько месяцев. Доходность 2-летних казначейских облигаций упала более чем на 100 базисных пунктов с начала кризиса. Рынок кричит о дефляции, спонсируемой банковской системой, и ФРС в конце концов прислушается.

Когда банки станут прибыльными и снова смогут конкурировать с правительством за возвращение вкладчиков, банки окажутся в той же ситуации, что и в 2021 году. А именно, что депозиты будут расти, и банкам внезапно потребуется начать выдавать больше денег в долг. Они начнут выдавать кредиты предприятиям и правительству с низкой номинальной доходностью. И снова они будут думать, что инфляции нигде не видно, поэтому они не будут беспокоиться о повышении процентных ставок в будущем. Звучит ли это знакомо?

Затем наступает март 2024 года. Срок действия программы BTFP истекает. Но ситуация еще хуже, чем в 2023 году. Совокупный размер банковского портфеля гарантированных кредитов бизнесу с низкой процентной ставкой и государственных облигаций с низкой процентной ставкой даже больше, чем годом ранее. Если ФРС не продлит срок действия программы и не расширит количество приемлемых облигаций, то, скорее всего, повторятся те же банкротства банков, которые мы наблюдаем сейчас.

Учитывая, что ФРС терпеть не может свободный рынок, на котором банки терпят крах из-за плохих управленческих решений, ФРС никогда не сможет отменить их гарантию по депозитам. Да здравствует BTFP.

Хотя я уверен, что это вызывает отвращение у всех вас, Айн Рэнд wannabes (подражателей?) (таких как Кен Гриффин и Билл Экман), продолжение BTFP решает очень серьезную проблему для правительства США. У Казначейства США есть много облигаций для продажи, и все меньше и меньше людей хотят ими владеть. Я полагаю, что BTFP будет расширен таким образом, что любая приемлемая ценная бумага, которая в основном является казначейскими облигациями и ипотекой, находящаяся на балансе банков США, может быть обменена на свежие, только что напечатанные доллары по процентной ставке на 1 год. Это дает банкам уверенность в том, что по мере роста их депозитной базы они всегда могут безрисково покупать государственный долг. Банкам больше никогда не придется беспокоиться о том, что произойдет, если процентные ставки вырастут, их облигации потеряют в цене, а их вкладчики захотят вернуть свои деньги.

Благодаря недавно расширенному BTFP Казначейство может легко финансировать все больший и больший дефицит бюджета США, потому что банки всегда будут покупать все, что выставлено на продажу. Банкам все равно, какова цена, потому что они знают, что ФРС их прикрывает. Чувствительный к цене инвестор, заботящийся о реальной доходности, посмеялся бы над покупкой все большего, и большего, и большего, и еще на триллионы долларов долга, выпущенного правительством США. По оценкам Бюджетного управления Конгресса, дефицит бюджета в 2023 году составит 1,4 трлн долларов. США также ведут войны на нескольких фронтах: Войну с изменением климата, Войну против России/Китая и Войну с инфляцией. Войны приводят к инфляции, поэтому ожидайте, что с этого момента дефицит будет только расти. Но это не проблема, потому что банки будут покупать все облигации, от которых отказываются иностранцы (в частности, Китай и Япония).

Это позволяет USG использовать ту же стратегию роста, которая сотворила чудеса в Китае, Японии, Тайване и Южной Корее. Правительство проводит политику, которая гарантирует, что вкладчики зарабатывают на своих деньгах меньше, чем номинальные темпы роста ВВП. Затем правительство может провести реиндустриализацию, предоставляя дешевые кредиты любым секторам экономики, которые оно хочет продвигать, и получать прибыль. “Прибыль” помогает правительству США сократить свой долг по отношению к ВВП со 130% до чего-то гораздо более управляемого. В то время как все могли бы кричать “Ура росту!”, на самом деле все население платит скрытый инфляционный налог в размере [Номинальный ВВП — доходность государственных облигаций].

Наконец, это решает проблему оптики. Если инвестирующая общественность увидит, что ФРС обналичивает государственные чеки, они могут взбунтоваться и отказаться от долгосрочных облигаций (срок погашения > 10 лет). ФРС была бы вынуждена вмешаться и зафиксировать цену долгосрочных облигаций, и это действие стало бы сигналом о начале конца западной финансовой системы в ее нынешнем виде. Банк Японии столкнулся с этой проблемой и внедрил аналогичную программу, в рамках которой центральный банк ссужал деньги банкам для покупки государственных облигаций. Согласно этой системе, облигации никогда не появляются на балансе центрального банка; на балансе отображаются только кредиты, которые, теоретически, должны быть погашены банками, но на практике они будут пролонгированы на неопределенный срок. Рынок может радоваться тому, что центральный банк не движется к 100%-ному владению рынком государственных облигаций. Да здравствует Свободный Рынок!

Фьючерсы на нефть марки WTI за первый месяц

Снижение цен на нефть и сырьевые товары в целом говорит нам о том, что рынок верит в приближение дефляции. Грядет дефляция, потому что предприятиям будет предоставлено очень мало кредитов. Без кредита экономическая активность снижается, и, следовательно, требуется меньше энергии.

Снижение цен на сырьевые товары помогает ФРС снизить ставки, потому что инфляция снизится. Теперь у ФРС есть прикрытие для снижения ставок.

Конец 1 Части. Продолжение следует)

теги блога HolyFinance

- ABNB

- Berkshire Hathaway

- bitcoin

- bk

- BofA

- btc

- ChatGPT

- Credit Suisse

- DeFi

- DXY

- EM

- ETF

- FX

- Goldman sachs

- J.P. Morgan

- jpy

- M&A

- Morgan Stanley

- MSFT

- MUFG

- S&P500

- SEC

- Signature Bank

- Societe Generale

- svb

- usd

- USDT

- UST

- value

- ZIRP

- азия

- акции

- акции США

- анализ

- Артур Хейс

- банк

- банки

- баффет

- биткоин

- денежно-кредитная политика

- доллар

- доллар рубль

- доходность

- золото

- инвестиции

- инфляция

- искусственный интеллект

- исследование

- Китай

- корреляции

- кривая доходности

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макро

- макроэкономика

- мировая экономика

- Нефть

- облигации

- обман

- опционы

- перевод

- политика

- портфель

- правила

- премия за риск

- прогноз

- прогнозирование

- развивающиеся рынки

- регулирование

- рецензия на книгу

- рецессия

- рецессия сша

- риск

- Россия

- рынок США

- рынок труда

- санкции

- санкции возможные последствия

- ставка по федеральным фондам

- стоимостное инвестирование

- стоимость

- сша

- Талеб Нассим

- теория

- трейдинг

- Уоррен Баффет

- факторы

- финансовая система

- финансы

- Фишер

- форекс

- ФРС

- ФРС США

- Харви

- хедж-фонд

- ЦБ

- экономика

- экономика США