Блог компании ВТБ Мои Инвестиции | Есть идея — покупка долларового вечного выпуска Газпрома

- 13 марта 2023, 13:03

- |

На наш взгляд, вечные замещающие облигации Газпрома выглядят недооцененными, несмотря на свою более сложную структуру выпуска.

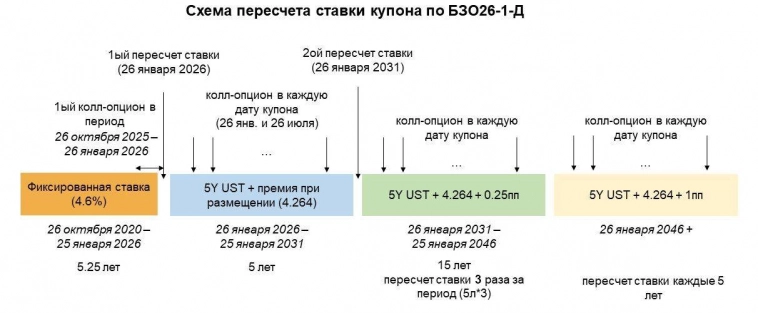

🧮 У нас в фокусе долларовый выпуск БЗО26-1-Д, по которому предусмотрен колл-опцион в январе 2026 г. Текущий купон по нему составляет около 4,6%. Однако если опцион на выкуп не будет исполнен, то ставка купона должна быть пересчитана на следующие пять лет, исходя из доходности UST (расчетный купон составит около 7,9%). Мы полагаем, что удорожание долга будет стимулировать Газпром реализовать колл-опцион.

📆 Если выпуск не будет досрочно погашен в январе 2026 г., то далее Газпром имеет право погасить его каждые полгода — в день выплаты купона. Если этого не произойдет, то в январе 2031 г. произойдёт новый пересчёт купона с дополнительным спредом к базовой ставке. Мы его оцениваем на уровне 8,3%, исходя из форвардных ставок UST.

💡 Не вдаваясь в детали, отметим, что сейчас спред вечных ЗО Газпрома к старшей кривой составляет 700-800 б.п. (к колл-опционам в 2025-26 гг.). При этом до 2022 г. средний спред составлял около 130 б.п. Мы считаем текущие спреды завышенными. По нашим оценкам, цена выпуска БЗО26-1-Д имеет потенциал роста до 81% от номинала (текущая цена 76%).

❗️ Важной особенностью вечных «замещаек» Газпрома является то, что в отличие от банковских субордов, если компания решит пропустить купонную выплату (такое право есть у эмитента), купоны не исчезают, как у банков, а накапливаются и подлежат выплате (если, например, Газпром будет платить дивиденды). Списание же вечной «замещайки» Газпрома возможно лишь при банкротстве компании (в то время как у банков существуют финансовые триггеры, при пробитии которых происходит списание суборда в капитал).

©️Станислав Боженко, Екатерина Уракова, Максим Коровин

Тысячи инструментов на платформе размещений ВТБ Мои Инвестиции.

Открыть счет.

- 13 марта 2023, 13:09

- 13 марта 2023, 13:16

- 13 марта 2023, 14:56

- 13 марта 2023, 15:49

- 13 марта 2023, 22:00

- 13 марта 2023, 22:10

- 13 марта 2023, 22:13

- 13 марта 2023, 13:29

- 13 марта 2023, 14:54

- 13 марта 2023, 14:20

- 13 марта 2023, 22:02

- 14 марта 2023, 09:31

- 23 октября 2024, 15:37

- 24 октября 2024, 11:11

Новости тг-канал

Новости тг-канал