Блог им. Investovization

СОВКОМФЛОТ (FLOT). Отчет за 3Q 2022г. Прогноз итогов 2022. Стоит ли покупать акции?

- 12 февраля 2023, 09:19

- |

Приветствую вас на канале, посвященном инвестициям. 31.01.23 компания СОВКОМФЛОТ (FLOT) опубликовала данные по МСФО за 3 квартал 2022 года. Этот обзор посвящён разбору компании и этого отчёта.

Еще больше разборов в телеграм:https://t.me/Investovization_official

О компании.

ПАО «Совкомфлот» (Современный коммерческий флот) — крупнейшая судоходная компания России, лидер в области морской транспортировки нефти, нефтепродуктов и сжиженного газа, а также обслуживания морской добычи углеводородов. Компания специализируется на операциях в сложных климатических и ледовых условиях.

На конец февраля 2022 года, флот собственных и зафрахтованных судов компании состоял из 134 судов: 108 танкеров, 14 газовозов и 11 специализированных судов.

Санкции.

В марте 2022 года «Совкомфлот» попал под санкции Евросоюза и Великобритании. 25.04.22 в компании сообщили, что из-за введенных ограничений она не может в срок выплатить купон по евробондам. И чтобы погасить кредиты, компания начала распродавать суда.

В мае 2022 года компания заявила: «к продаже на рынке предлагается возрастной тоннаж, а также суда, эксплуатация которых не представляется целесообразной в силу введенных в отношении российского торгового флота ограничений».

Также в июне стало известно, что компания перевела большую часть бизнеса в Дубай, т.к. это должно помочь продолжить работу в условиях санкций.

Текущая цена акций.

Акции компании Совкомфлот торгуются на Московской бирже менее 2,5 лет. И фактически, всё это время они находятся в даунтренде. Конечно основным драйвером падения стало начало СВО, тогда за три дня акции упали в два раза. Но затем акции немного отскочили и почти год торговались в широком боковике. Но вот 31.01.23 на новостях о финансовых результатах, акции резко отросли и пробили верхнюю границу боковика и сейчас тестируют уровень поддержки. Давайте посмотрим отчётность компании, чтобы понять, почему так происходит. И стоит ли покупать акции этой компании.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение»есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

Совкофлот, как и многие другие Российские компании не публиковал финансовую отчётность в 2022 году. Но вот неожиданно, 31.01.23 вышли данные за 3 квартал 2022 года.

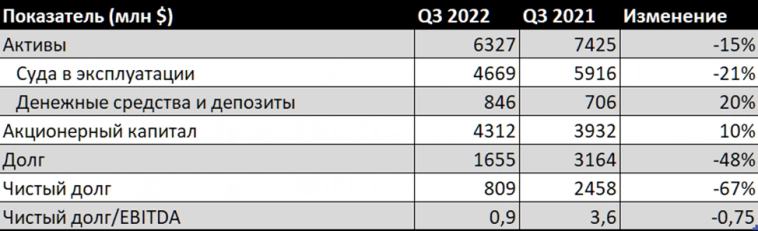

Обратим внимание, что показатели по традиции Совкомфлота представлены в долларах США. И как видно из таблицы, результаты за 9 месяцев 2022 года оказались весьма позитивными.

Мы точно не знаем, как на итоговые показатели повлияла продажа судов. Но в любом случае видно, что прибыль от эксплуатации судов выросла на 41% до $802 млн. Скорректированная EBITDA выросла на 46%. А чистая прибыль выросла в 16 раз.

Цены на фрахт.

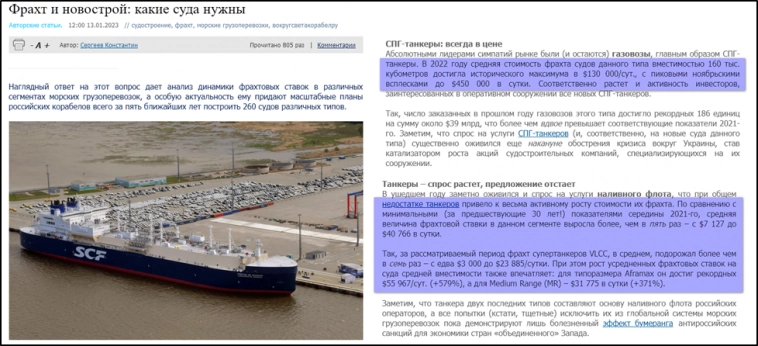

Конечно, улучшение финансовых результатов произошло в основном из-за бурного роста ставок фрахта на танкеры, обусловленного перенаправлением поставок российской нефти вместо Европы в Азию, т. е. по более длинным маршрутам.

Стоимость фрахта судов по перевозке углеводородов в 2022 году выросла в разы.

Выручка и прибыль. Динамика по годам.

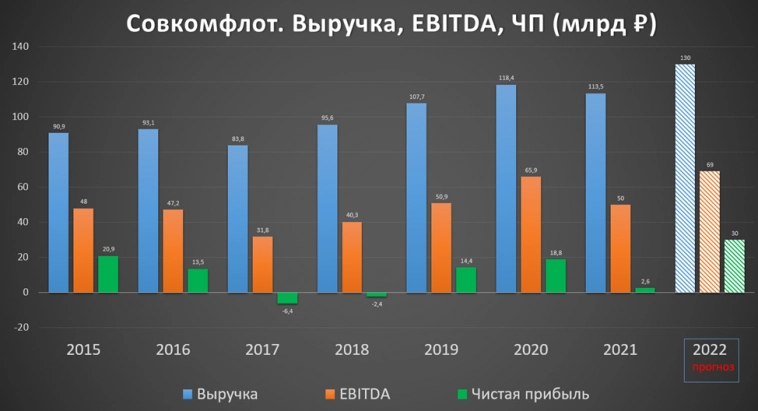

Темпы роста выручки у компании были не очень высокие, в среднем на уровне 5% в год. Прибыль же во многом зависела от стоимости фрахта судов. Например, в 2017-2018 годах цены были на минимальных отметках за 25 лет, во многом из-за этого компания была убыточна в этом время.

Но похоже, что прошедший 2022 год, несмотря на санкции и прочие трудности будет рекордным.

Активы и долги.

Кроме информации о выручке и прибылях, компания опубликовала сокращенные балансовые данные.

Видим, что из-за вынужденной распродажи, флот уменьшился на 21% г/г (или на 1,25 млрд $). Но ещё больше (на 1,5 млрд $) уменьшился долг. В итоге, чистый долг составил 0,8 млрд $. А ND/EBITDA = 0,9. Что является минимум за последние много лет.

Но как мы знаем из релиза, в 2023 году компания планирует нарастить долг в виде облигаций на 100 млрд рублей. Собственно, в рамках подготовки к планируемому размещению облигаций, компания и опубликовала информацию о ключевых финансовых результатах. Т.е. чистый долг снова вырастет, и скорей всего превысит значения 2021 года.

Также известно, что 20 октября 2022 года рейтинговое агентство «Эксперт РА» присвоило ПАО «Совкомфлот» рейтинг кредитоспособности на уровне ruAAA (прогноз «стабильный») – наивысший на локальном рынке.

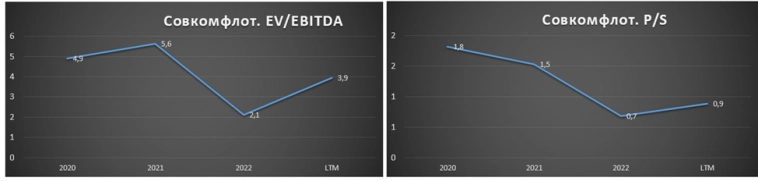

Мультипликаторы.

По мультипликаторам компания оценена недорого:

- Текущая цена акции = 48,1 ₽

- Капитализация компании = 115 млрд ₽

- EV/EBITDA = 3,9

- P/E = 3,8

- P/S = 0,9

- P/BV = 0,4

- Рентабельность по EBITDA = 73%

Дивиденды.

Из-за санкций и прочих трудностей, компания решила не выплачивать дивиденды по итогам 2021 года. Правда, учитывая размер прибыли за тот год, они в любом случае бы не были большими.

Но вот по итогам 2022 года, Совкомфлот, теоретически, может направить на дивиденды около 6,3₽ на акцию, что составляет более 14% к текущей цене акций. Этот прогнозный дивиденд получен из расчета выплат на дивиденды 50% прибыли по МСФО.

Так как это по сути государственная компания, то есть большая вероятность выплаты таких дивидендов. Хотя нужно отметить, что в дивидендной политике указано, что рекомендованные дивиденды должны быть из расчета 25% от чистой прибыли по МСФО. Но по факту, компания обычно платит больше.

Перспективы.

Перспективы связаны с развитием флота. И хотя в сложном 2022 году компании пришлось продать 20% флота, но это конечно, не означает, что так будет и дальше.

По последним данным, судостроительная программа компании на 2022-2023 год насчитывала 32 судна. Если она полностью реализуется, то флот компании может даже превысить показатели до массовой распродажи. Эта программа у Совкофлота гибкая и привязана к реализации текущих энергетических проектов, таких как «Артик-СПГ 2» (проект Новатэка). Т.е. если будут сдвигаться сроки проектов, то будет корректироваться и программа Совкофлота.

Риски.

Сейчас основные риски связаны с возможным ограничением ставок со стороны государства. Об этом уже были разговоры, если это случиться, то конечно, — это повлияет на результаты Совкомфлота.

Ну и без этого стоимость на фрахт может упасть, так как он носит циклический характер, а прошлый год был рекордным.

Естественно, сохраняются риски с возможным ужесточением санкций. Также, пока идёт СВО, есть ненулевая вероятность, что на танкеры будут совершаться нападения. Т.е. есть риски потери судов.

Выводы.

Итак, Совкомфлот – одна крупнейших в мире компаний по морской транспортировке углеводородов.

В 2022 году из-за различных санкций и ограничений, для погашения западных кредитов, компания была вынуждена продать 20% своего флота.

Но несмотря на это, вышедшие результаты за 3 квартал 2022 года оказались впечатляющими. Конечно, во многом, это благодаря высоким ценам стоимости фрахта судов по перевозке углеводородов. В итоге, результаты за 2022 год, скорей всего будут рекордными.

Долговая нагрузка компании сейчас невысокая. Правда, Совкомфлот, намерен выпустить облигации на 100 млрд в 2023, и тогда долги вернутся к обычным показателям.

Компания может заплатить неплохие дивиденды за 2022 год. Прогнозная доходность более 14%. Но конечно, есть риски, что вместо дивидендов деньги будут направлены на развитие флота.

Основные риски связаны с вероятной коррекцией цен на стоимость фрахта судов. А также возможным ограничением тарифов со стороны государства.

Компания продолжает свое развитие. Программа на 2022-2023 предусматривала объем в 32 судна. Если она реализуется в полном объеме, то флот компании может превысить показатели до массовой распродажи.

По мультипликаторам компания на данный момент стоит недорого.

C момента IPO акции упали уже на 53%. В случае развития позитивного сценария, котировки могут вырасти на 20%-40% уже в этом году.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Давайте инвестировать вместе! Подписывайтесь, ставьте лайки, присоединяйтесь:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- HeadHunter

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

По отчету очевидно, что чистая прибыль сформирована за счет продажи судов.

Люди думают, что им что-то перепадет на дивиденды с этих денег. Но это вряд ли.

Санкционная компания никогда не будет возить по рыночным ставкам.

Продали в прошлом году откровенный хлам — танкера в возрасте 17-18 лет, что для современного флот считается уже устаревшим

Но еще очень много осталось возрастного флота — от 14 до 16 лет

и этот флот будет стареть

И занижать показатели компании

Отдельный момент — обеспечение судов запчастями. Почти все оборудование — импорт. И поставка крупных деталей крайне мучительный процесс.

И учитывая, что судов много — средний возраст опять подрос

Возможно вы не в теме, но для танкера возраст 10+ считается уже большим

Вам этого мало?

2. При этом долговая нагрузка была высокой, ее временно снизили, а теперь снова наращивают.

3. Стоимость фрахта сейчас на пиковых значениях, так как государство не было готово к сложившейся ситуации с транспортировкой. Есть риск государственного регулирования.

3. В прошедшем году сильно выросла ЧП, что и возбудило общественность. При этом росте дивидендная доходность выросла до 14% (если 50% от ЧП) либо до 7% (если 25%).

Внимание вопрос, если дивиденд не будет выплачен, либо государство станет регулировать цену/ повысит налог (временный ндпи), то какая цена будет у этих акций? И как скоро цена восстановится до текущих значений?

И ещё один вопрос, есть ли на нашем рынке более безопасный способ получить порядка 14% годовых? Не надёжнее ли взять энергетиков с сопоставимыми дивидендами?

Правда… намерен выпустить облигации на 100 млрд в 2023.

Что же это напоминает…

Основной акционер не АФК Система случайно?

Я сам квартальную отчётность не смотрю, предпочитая отчётность за 12 месяцев. Поэтому не знаю, что там с планами по развитию индустриального направления.

Сам собираюсь докупаться этими бумагами уже в этом месяце, и в течение нескольких месяцев увеличить позицию в штуках в два раза.