Блог им. i_shuraleva

Интер РАО. Дивиденды. Делистинг. Стоит ли покупать.

- 25 января 2023, 09:41

- |

Содержание:

- Коротко о компании

- Интер РАО — компания-копилка

- Интер РАО старательно притворяется частной компанией

- Интер РАО делает всё, чтобы платить как можно меньше дивидендов

- Огромная инвест-программа

- Сделки M&A

- Будут ли когда-нибудь погашены казначейские акции?

- Делистинг с Мосбиржи

- Итоги и выводы

Коротко о компании

Одна из крупнейших в России публичных электроэнергетических компаний. Занимается, в основном, производством и сбытом электроэнергии.Обладает монополией на экспорт электроэнергии.

Интер РАО — компания-копилка

Страсть к накопления чем-то напоминает Сургутнефтегаз. Только Сургутнефтегаз копит (копил?) валюту, а Интер РАО — рубли.На начало 2022 года компания накопила 311 млрд. руб. На момент написания данной статьи рыночная капитализация компании составляет примерно 360 млрд. руб.

Но данная ситуация не является необычной. У Сургутнефтегаза денежные средства на счетах превышают рыночную капитализацию в 4 раза.

Интер РАО старательно притворяется частной компанией

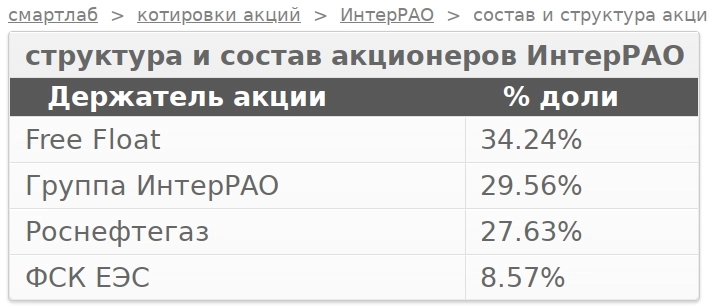

Вероятно, делается это для того, чтобы платить меньше дивидендов (об этом будет ниже).Структура акционеров выглядит следующим образом:

29,56% акций квазиказначейские.

Тут очень важно пояснить разницу между казначейскими и квазиказначейскими акциями.

Казначейские акции — это акции самой компании, которыми она же и владеет.

Квазиказначейские акции — это когда акциями компании владеет её дочка.

Разница огромная. На казначейские акции дивиденды не начисляются, они не принимают участие в голосовании.

Зачем это сделано? Для голосования они не нужны. У Роснефтегаза (принадлежит государству) и ФСК ЕЭС (принадлежит государству) на двоих хватит голосов, чтобы принимать нужные решения, даже если казначейские акции будут погашены.

Но их не погашают. Получается, их используют для уменьшения дивидендов.

Интер РАО делает всё, чтобы платить как можно меньше дивидендов

Из-за огромного пакета квазиказначейских акций, почти 30% выплаченных дивидендов возвращаются обратно в компанию.Во-вторых, формально выходит так, что государство владеет менее 50% акций. Значит, компания не государственная. Казначейские акции позволяют платить 25% прибыли на дивиденды вместо 50%, как того требует Минфин от госкомпаний.

Минфин ведёт долгую и безуспешную борьбу по увеличению дивидендов Интер РАО:

Минфин продолжает настаивать на увеличении вдвое дивидендов энергохолдинга «Интер РАО». По данным “Ъ”, министерство хочет, чтобы компания заплатила в виде дивидендов не менее 50% от консолидированной чистой прибыли по итогам 2020 года. «Интер РАО» намерена придерживаться своей традиционной политики.

Периодически появляются новости о том, что Интер РАО вот-вот заставят платить 50%. Но каждый раз компания успешно отбивается.

Огромная инвест-программа

Это — одна из причин накопления денег. И это главный аргумент, благодаря которому менеджмент успешно отбивается от наездов Минфина по поводу маленьких дивидендов.

Компания планирует к 2030 году инвестировать 1 триллион рублей. При этом в строительство новых генерирующих мощностей и модернизацию существующих компания собирается вложить около 250 миллиардов рублей.

А остальные 750 миллиардов, похоже, пойдут на сделки M&A.

Сделки M&A

В отличие от Сургутнефтегаза, Интер РАО не только копит свою кубышку, но и активно её использует.

В июне 2008 года завершилась реорганизация РАО «ЕЭС России».

Авторы реформы считали, что реорганизация имеет необратимый характер.

Интер РАО, похоже, собирается доказать обратное.

Компания многие годы последовательно занимается поглощением того, что в своё время разделил на части Чубайс. Список достаточно большой: ОГК-1, ОГК-3, ТГК-11, Башкирэнерго, Томскэнергосбыт и так далее, список не полный.

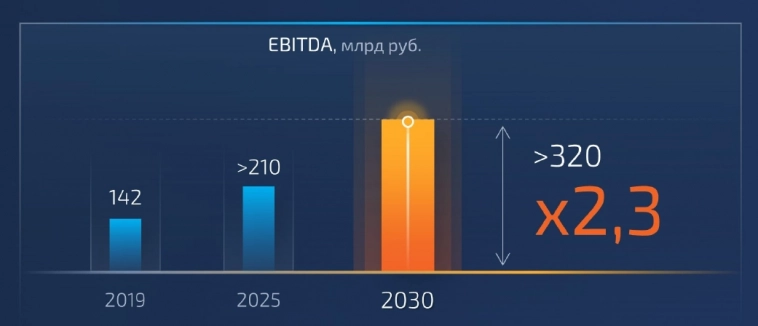

Благодаря значительным инвестициям и поглощению конкурентов, компания рассчитывает увеличить и выручку, и EBITDA к 2030 году в 2,3 раза.

План составлялся в 2020 году. Т.е рост на 230% за 10 лет. Примерно на эту же величину и стоит ожидать роста дивидендов к 2030 году.

В целом, Интер РАО можно считать классической растущей компанией.

Будут ли когда-нибудь погашены казначейские акции?

Надежды на гашение казначейских акций будоражат головы инвесторов с 2018 года, когда Интер РАО увеличила долю казначейских акций на балансе своей дочки почти до 30%.

Также в 2018 году активно обсуждался вариант с продажей этих акций какому-то таинственному инвестору:

По данным одного из источников “Ъ”, пакет «Интер РАО Капитал» может быть продан некому иностранному инвестору. Собеседники “Ъ” говорили, что «Интер РАО» может погасить квазиказначейский пакет, что увеличит долю «Роснефтегаза» в «Интер РАО» до 36,08%, но избавит от оферты. В «Интер РАО» схему опровергли, подтвердив, что пакет предназначен для иностранного инвестора.

Но годы идут, а акции так и держит дочка.

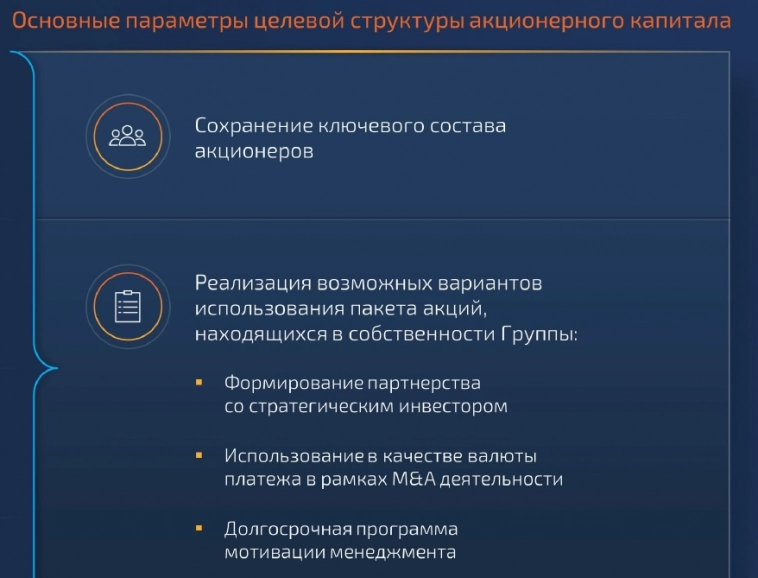

Сама компания в стратегии развития до 2030 года вариант с погашением казначейских акций даже не рассматривает:

Стратегия писалась в 2020 году. Тогда компания всё ещё надеялась найти иностранного акционера на этот пакет акций.

В нынешних условиях крайне сложно представить, что компания сможет найти иностранного покупателя. А среди российских не так много коллег-конкурентов, которые могут купить Интер РАО. Скорее Интер РАО кого-то купит. Что она, кстати, и делает, об этом будет ниже.

Получается, что «сохранение ключевого состава акционеров» — самый вероятный сценарий на ближайшее будущее? Возможно, но есть ещё один вариант.

Делистинг с Мосбиржи

В 2022 году все старые планы, видимо, были пересмотрены.

И что теперь делать с этим казначейским пакетом, стало непонятно. Тем более, стоимость акций на рынке сильно снизилась. Выше мы уже зафиксировали, что у компании достаточно денег для того, чтобы выкупить акции с рынка.

Если стратегического инвестора привлечь уже не получится, то зачем тогда вообще компании торговаться на бирже? Особенно в наши тревожные времена и в условиях санкций.

16.03.2022. «Интер РАО» рассматривает возможность делистинга и выкупа free float (сейчас 34,24%), рассказали “Ъ” источники в отрасли, в том числе близкие к компании. Основная цель — повысить управляемость компании и в условиях санкций снизить объем раскрываемой рынку информации.

Кроме того, ФСК хочет продать свои акции Интер РАО:

29.12.2022. По данным “Ъ”, «Россети» могут продать принадлежащий компании пакет акций «Интер РАО» для того чтобы профинансировать строительство электросетей на Восточном полигоне. Акции могут приобрести аффилированные с «Интер РАО» структуры, предполагают собеседники “Ъ”.

Кто купит долю ФСК? Если её купит дочка Интер РАО, как предполагает Коммерсант, то доля казначейских превысит отметку в 30%, из-за чего возникнет необходимость выставлять оферту миноритарным акционерам. Т.е. начнётся тот самый делистинг.

Итоги и выводы

Интер РАО стоит очень дёшево. У компании достаточно денег, чтобы самостоятельно выкупить саму себя с рынка.

Компания активно растёт, в том числе за счёт поглощения конкурентов.

Выглядит компания крепко, надёжно и перспективно.

Но почему тогда акции стоят так дёшево?

Если подробно присмотреться, то становится понятно, что компания стоит дёшево не просто так.

Компания делает всё возможное, чтобы платить как можно меньше дивидендов. Ожидаемая доходность по текущим ценам — в районе 6% (с учётом НДФЛ).

Непонятно, что станет с казначейским пакетом. Непонятно, кому и на каких условиях ФСК будет продавать свою долю. В любой момент мы можем узнать, что компания решила перестать быть публичной.

Я акции компании не держу, добавлять не планирую. В настоящее время есть на рынке РФ есть более интересные идеи.

Возможно, когда появится какая-то конкретика по поводу казначейского пакета (или хотя бы по поводу условий выхода ФСК), можно будет ещё раз подумать. А до этого инвестиции в Интер РАО больше похожи на ставку в казино. Да, акции внезапно могут резко вырасти (если компания вдруг решит погасить казначейские акции), а могут внезапно резко упасть (если компания всё-таки надумает уйти с рынка).

теги блога i_shuraleva

- CNYRUB

- Diasoft

- ipo

- IPO 2022

- SPO

- Whoosh

- акции

- Арктик СПГ-2

- Банк России

- банки

- бизнес

- бюджет

- валюта

- ВДО

- Восток Ойл

- втб

- Вуш Холдинг

- газ

- газ для европы

- газпром

- ГМК НорНикель

- денежно-кредитная политика

- дефолт

- Диасофт

- дивиденды

- доллар

- доллар рубль

- ЕвроТранс

- инвест идеи

- Интер РАО

- инфляция

- инфляция в России

- ключевая ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- курс рубля

- Лукойл

- малый бизнес

- металлурги

- металлургический сектор

- Миллер

- минфин

- ММК

- мтс

- налоги

- ндпи

- НДС

- недвижимость

- нефтегаз

- нефть

- Новатэк

- Норникель

- обвал акций

- обзор акций

- обзор компании

- Облигации

- отчеты МСФО

- офз

- паника

- полюс

- Полюс Золото

- портфель

- поставки нефти

- потолок цен на нефть

- прогноз по акциям

- роснефть

- рубль

- рынок российских акций

- Рынок РФ

- Самолет

- Самолет девелопер

- Самолет облигации

- санкции

- сбер

- сбербанк

- сегежа

- Сегежа групп

- Сечин

- система

- снижение ставки ЦБ

- спг

- ставка

- ставка ЦБ

- сургутнефтегаз

- татнефть

- фондовый рынок

- форекс

- цб

- цб рф

- цена на нефть

- экономика

- экономика России

- экономика рф

- экспорт нефти

- экспортёры

- Эмоции

- юань

- ямал спг

- Яндекс

3.4 — это не дёшево.

дёшево — 2.5.

По выкупу (в том числе принудительному) есть кейс Уралкалия.