SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

О торговле улыбкой волатильности.

- 11 ноября 2012, 01:04

- |

Копипаст из ЖЖ оптион2012 http://option2012.livejournal.com/57122.html

Структурированный продукт (англ. structured product) – сложный комплексный финансовый инструмент, финансовая стратегия, базирующаяся на более простых базовых финансовых инструментах.

Более простой вариант — «структурный продукт»

Для торговли улыбкой волатильности именно такие продукты и нужны- базирующие на более простых инструментах.

Сама по себе улыбка волатильности является характеристикой структуры подразумеваемой волатильности(IV) и отдельно не торгуется.

В чем природа «улыбки волатильности»?

IV опциона вне денег составляет ту величину, которая будет при падении рынка до уровня опциона. Например, при значении SPX 1379 на закрытие 9 ноября IV опциона на рынке 1375 put Jan = 18.6%, а опциона 1200 put Jan=25.3%, 1000 put Jan=33.1% и т.д

Т.е если рынок падает до значения 1000, то волатильность базового актива вырастет по прогнозу до 33.1.Даже навскидку по истории SPX можно увидеть, что летом 2011(не говоря о 2008) при падении до 1100 историческая волатильность выросла до 40%. При падении до 1000 можно смело добавить еще процентов 10%.

Их этого примера можно сформулировать вопрос в более простой форме- Какова будет скорость мяча, пущенного с горы, когда он докатится до ее основания? Ответ понятен- надо знать длину склона и угол наклона.Для рынка это означает знать а)сколько будет продолжаться падение по времени б) с какой интенсивностью. Ни а) ни б) точно знать никто не может(мы исходим их этого предположения), но тем не менее IV(скорость мячей) опционам присваивают.Присваивают на основании предыдущей ближней истории — как долго и с каким наклоном.

Во-1, такая методика спорна, во-2, единой методики оценки нет(какой период брать)

Отсюда вывод, который можно использовать практически. Улыбки волатильности будут колебаться и искать свое справедливое место.

Если взять группу связанных активов, то можно использовать то обстоятельство, что одни улыбки волатильности отстают, другие напротив обгоняют.

Например, самая большая группа активов, связанных с самим SP500- тут и ETF и ETN и furures -SRS,UPRO,SSO,SPXU,VIX,VXX,VIXM… всего не менее двадцати производных с опционами по отношению к SPX

Плюс еще два-три десятка на подобные индексы-Nasdaq,Dow,Russel

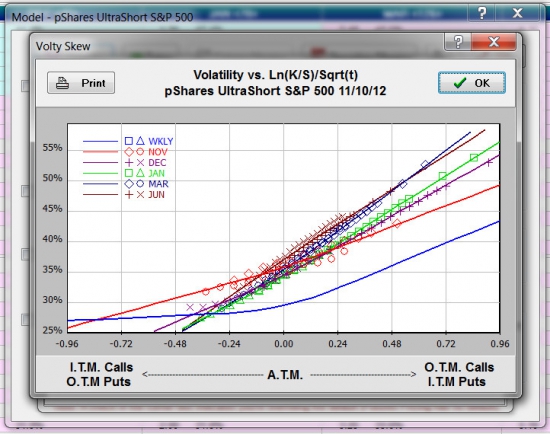

Все это множество производных имеет разные IV и разные улыбки волатильности, которые двигаются с разной скоростью(скорость, меняющая кривизну волатильности) и позволяет составлять более сложные продукты из более простых- продавать улыбку волатильности и страховать ее купленной улыбкой волатильности.

Возможные опционные техники по улыбке- покупка /продажа одиночного опциона, покупка/продажа вертикального спреда, покупка /продажа рэтио спреда, покупка/продажа опционной змеи и плюс перекрестные варианты между этими техниками.

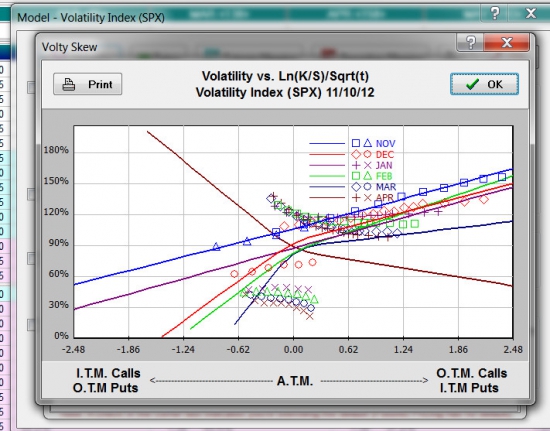

Например, улыбки волатильности БА из группы производных по SP500

1 вариант по VIХ, 2 по SDS

VIX имеет интересную особенность- рынок знает, что он не может расти бесконечно и поэтому эта «сила притяжения» притягивает и улыбку волатильности

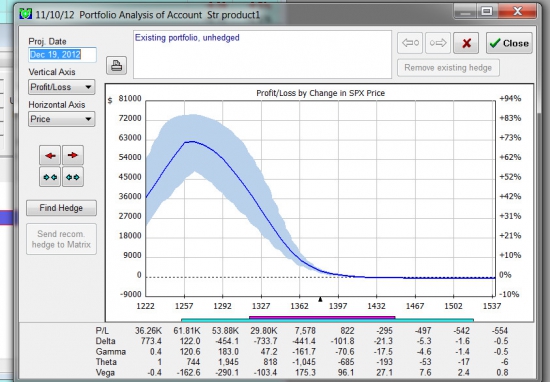

Совмещение одного с другим позволяет получить картину графика прибыли/убытков похожего на бесплатный опцион пут

Все это изобилие возможных инструментов и техник позволяет открыть новую линию- построение структурных продуктов для институциональных инвесторов. Доходность не столь высокая, но и рыночные риски можно минимизировать до нуля. 15-20% годовых с практически нулевым рыночным риском несколько предпочтительнее, чем 3-4% годовых на депозите

207 |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

12 марта Группа Ренессанс страхование опубликует МСФО за 2025 год

Напоминаем, что 12 марта 2026 года RENI опубликует МСФО Группы за 2025 год, а также проведет День инвестора, чтобы рассказать о ситуации на...

13:40

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

вот даже фраза «IV опциона вне денег составляет ту величину, которая будет при падении рынка до уровня опциона.» нифига она это не составляет. всё зависит от того, каким путём мы придём к этой цифре. если быстро и резко, она будет выше, если плавненько, то ниже…

но дело совсем даже не в этом. автор забывает начисто, что продавая и покупая опционы, он работает с денежной величиной премий, и не с абстрактной цифрой АЙ-Ви… эта величина вообще мало что значит, при расчёте любой стратегии цифра Ай-Ви почти ни о чём не говорит, и, более того, в большинстве случаев вводит в заблуждение… как уже говорил, одна и та же цифра Ай-Ви на разных временных периодах жизни опциона может в одном случае вести к комфортной продаже, а в другом случае, к не менее комфортной покупке…

я же говорю, нахватаются люди всяких туманящих мозг совершенно ненужных в опционной торговле понятий, и «неправильно выражаются»… а уж с позами там у них что, ваще лучше и не смотреть наверно))

ПС: хотя Ай-Ви можно покупать-продавать… может как нибудь и дельгу какую с вегой запустят к торговле — спрос-то, есть, как видите

нет никакой возможности «покупать-продавать Ай-Ви», если нет какого-нибудь созданного фьюча на Ай-Ви. если вы торгуете волатильностью (или волатильность, не важно), то там несколько составляющих и зависимостей, в основе которых денежные величины опционных премий.

Центральную IV торговать не очень интересно, она расчитывается быстро и точно, а вот IV на хвостах как раз отклонения могут быть существенные

если говорить о наливе (неважно, откупаются они потом или нет, ожидая обнуления) краёв, то тем более некорректно говорить о «торговли Ай-Ви»), т.к. я могу вам привести простейшую ситуацию, да и вы сами её наверняка можете привести, когда при изменении цены БА и величины Ай-Ви торгуемого опциона РАЗМЕР ПРЕМИИ этого опциона остаётся неизменным. более того, возможны ситуации, когда при падающем Ай-Ви цена опциона можеткак уменьшаться, так и увеличиваться, и наоборот соответственно… это очень наглядно покажет, что ни о какой «торговле Ай-Ви», хоть на хвостах, хоть на центре, не может быть и речи. это просто некорректное словосочетание, если речь не идёт о фьючерсе на Ай-Ви.

расчитать правильные значения IV базового актива практически невозможно, в этом есть момент домысла как оно будет потом

Но достаточно знать, что разные производные относительно базового актива- в данном случае SP500 имеют разные и IV и хвосты IV/ Тогда можно просто покупать опционы на одних/продавать на других, так мы это используем на VIX/VXX, хотя это не самая эффективная пара.

Автоматизировать это можно, если всю группу отслеживать по IV на рынке и вне рынка и где максимальные отклонения- там и доходность такой схемы будет лучше.

само собой, что торговля IV в данном случае это скорее образ речи, торгуются опционы с премиями в долларах, а не IV %

Хотя в TWS можно поставить цены опционов в IV % и торговать уже буквально % IV. В статье если точнее — торговля спредами на IV на связанных активах, которая выражается в их премиях

Кроме фьючерса на IV есть еще несколько ETF на волатильность