Блог им. LongTermInvestments

Про падение американского рынка во вторник и необычный индикатор, чтобы предсказывать события на рынке

- 14 сентября 2022, 13:13

- |

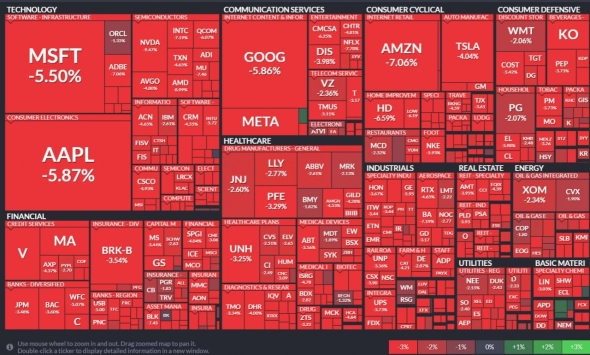

Вчера американский рынок сильно скорректировался — индекс S&P 500 упал на 4.32%, Nasdaq на 5.16%, это максимальное дневное падение с июня 2020 года, хотя в марте 2020 были дни намного хуже. Причиной (или поводом) стал отчет по инфляции в США, которая оказалась выше ожиданий рынка — 8.3% (ожидали 8.1%). Еще сильнее был разрыв в Core CPI (без учета волатильных цен на еду и энергоносители) — рост к прошлому году получился на уровне 6.3%, а к прошлому месяцу — 0.6% (ожидали 0.3%).

Инфляция сама по себе не особо влияет на бизнес компаний и их оценку (по крайней мере если речь о разнице в 0.2% с ожиданиями), но она является сейчас ключевым индикатором, на который смотрит ФРС, принимая решение об изменении процентных ставок и других инструментов, влияющих на ликвидность на рынке. На следующей неделе будет очередное заседание, на котором ожидается рост ставки на 0.75%.

Инфляция выше ожиданий повышает вероятность, что рост ставок продолжится и будет более агрессивным, чем сейчас закладывает рынок. А это уже сильно влияет на оценку компаний, что и привело к приличной коррекции на рынке. Так что теперь будет интересно посмотреть на решение ФРС на следующей неделе и особенно комментарии по их взгляду на ситуацию в экономике и дальнейшим планам, если они будут озвучены.

Сейчас интересное время на рынке — экономика формально уже в рецессии (хотя пока ее принято называть не рецессией, а «временным замедлением» или каким-то другим термином), но инфляция все еще очень высокая и ФРС (как и почти все остальные мировые ЦБ) продолжает повышать ставки и изымать ликвидность из рынков. Интересно, что при этом стоимость большинства сырьевых товаров, включая нефть, уже сильно скорректировалась от локальных пиков весной, т.е. если раньше рост инфляции списывали на временную волатильность на сырьевых рынках, то теперь основной вклад вносят стабильные статьи расходов вроде жилья, которые имеют намного большую инерцию и вряд ли быстро снизятся, если, конечно, экономика не погрузится в серьезный кризис.

В результате на динамику почти всех акций сейчас в первую очередь оказывают влияние макро факторы, а не показатели бизнеса самих компаний. Это несколько осложняет классический подход к инвестициям, так как помимо анализа бизнеса самих компаний сейчас важно понимать что происходит на уровне макроэкономики, а этом намного более сложная задача. Но есть способ как минимум частично захеджировать риски — помимо стандартного инвестиционного Long only портфеля использовать короткие позиции, которые в такие дни как вчера выступают хорошим хеджем. Мой портфель на американском рынке вчера даже немного вырос, как раз за счет коротких позиций.

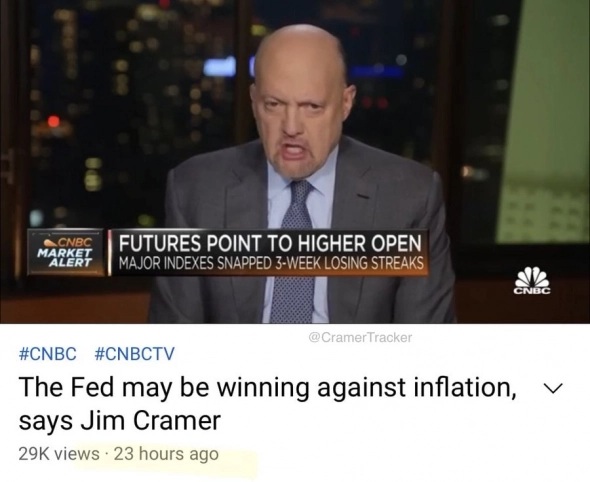

P.S. Есть еще один способ понимать, что будет происходить на рынке, хотя он скорее шуточный и это точно не рекомендация. В США есть такой товарищ Jim Cramer, который постоянно раздает инвестиционные рекомендации на широкую аудиторию, в том числе на телевидении. У него есть удивительная способность давать очень неудачные советы — когда Jim делает какой-то прогноз, часто все происходит ровно наоборот. Так и вчера перед данными по инфляции он предположил, что ФРС справляется с инфляцией и она должна значительно снизиться — почти сразу после этого вышли обратные данные, после которых рынок обрушился. В Твиттере даже сделали специальный аккаунт, чтобы можно было отслеживать рекомендации Jim Cramer и делать наоборот :)

Больше контента:

Сайт: longterminvestments.ru

Telegram: @long_term_investments

теги блога Илья Воробьев

- AA

- AAPL

- Alcoa Corporation

- Alphabet

- AMD

- Apple

- Arenadata

- AT&T

- BA

- Baidu

- BlackRock

- Boeing

- coca-cola

- DAL

- Diasoft

- Disney

- FB

- finex etf

- Goldman sachs

- GOOG

- GS

- IBKR

- IBM

- INTC

- Intel

- Intel Corporation

- interactive brokers

- ipo

- IPO 2024

- iva technologies

- jnj

- JPM

- JPMorgan

- KO

- Microsoft

- microstrategy

- MSFT

- Netflix

- OGI

- Ozon

- petropavlovsk

- Philip Morris

- Positive Technologies

- S&P500

- SNAP

- softline

- SPO

- Starbucks

- Taiwan Semiconductor Manufacturing Company Limited

- tencent

- tesla

- TSLA

- TSM

- UAL

- United Airlines

- VK

- VKCO

- Wells Fargo

- WFC

- Whoosh

- wush

- YDEX

- акции

- акции США

- американский рынок

- Аренадата

- Астра

- Астра Групп

- банки США

- Всеинструменты.ру

- Газпром

- Группа Позитив

- доллар

- доллар рубль

- Илон Маск

- инвестиции

- каннабис

- Китай

- кризис

- криптовалюта

- натуральный газ

- нефть

- облигации

- отчетности

- отчетности банков

- отчеты МСФО

- прогноз по акциям

- Софтлайн

- СПб Биржа

- форекс

- экономика

- юань

- Яндекс

- япония

Технически — откупят если не сейчас — то на 3600. такие как BlackRock и Vanguard со своими ETFками уж точно