Блог им. fxsaber

Оценка адаптивности ТС и метод ее улучшения.

- 11 июня 2022, 17:39

- |

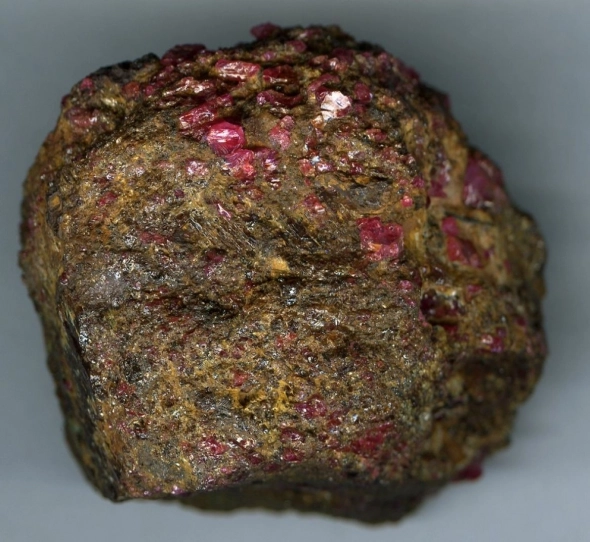

На картинке редкий драгоценный камень пейнит. Каким он может быть и причем здесь алготорговля — ниже.

По мере совершенствования фильтра белых лебедей оформились некоторые мысли, которые скопирую сюда из телеграм-группы, чтобы дальше было понятнее, как возникла сама тема.

Фильтр.

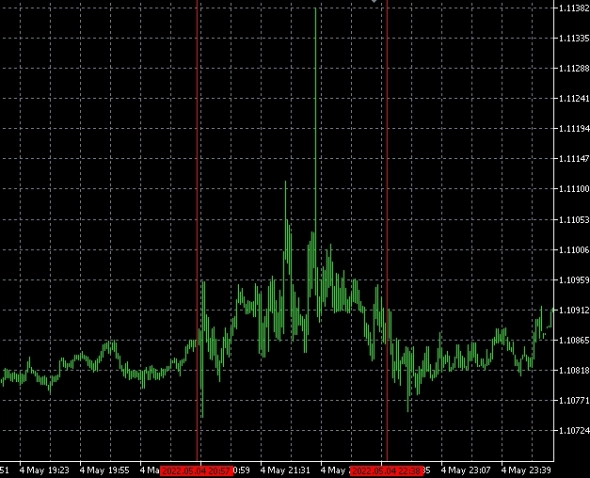

Фильтр предложил выкинуть из истории участок между красными линиями. Причина — нестандартное поведение цены.

Сначала решил, что это неправильно. Но затем, размышляя, возникли сомнения в такой однозначности.

Какова концепция получения прибыли роботом?

Вижу два варианта.

- Определение нестандартных ситуаций на рынке и проторговка их.

- Робот всегда торгует из расчета, что рынок ведет себя одинаковым образом.

Так вот если робот первого типа, то выкидывание таких интервалов видится неправильным.

Но если второго — самый раз. Ведь такие интервалы искажают результат, заставляя оптимизатор как можно выгоднее выжимать профит именно на таких аномалиях. Будет получаться график изменения баланса, как ступеньки вверх. Где ступеньки — нестандартное поведение рынка, которое оптимизатор посчитал очень вкусным.

Простыми словами.

Короче говоря, все непонятные фразы можно представить на таком примере.

В оптимизаторе крутите робота на 50 дней. На выходе получили проходы, которые прибыльные, но существенная прибыль получена за один какой-то день. Так вот если заинтересованы, чтобы прибыль получать равномерно (не случайно, а системно), то нужно помочь оптимизатору не учитывать этот замечательный сверхприбыльный день — удалить его из истории.

Аномалии прибыльности.

Весь этот текст выше нужен для понимания, что хорошо бы выкидывать из истории потенциально сверхприбыльные участки. Грубо говоря, на картинке котировок, с которой почти начался этот пост, показан участок с аномально высокой теоретической прибылью. Визуально на барах этого не видно, но расчетам на тиковой истории можно верить.

Т.е. некий фильтр нестандартного поведения рынка дает нам информацию о подобных участках истории. Дальше встает вопрос, что с ними делать? Удаление их из истории — тема выше. Но есть еще один вариант.

Адаптивность ТС.

Умение быстро подстроиться под рынок — адаптивная составляющая ТС.

Раз известны аномально прибыльные интервалы, то хорошо бы посмотреть на них поведение ТС. Сравнивая там результат ТС с обычными участками, мы можем оценивать уровень адаптивности ТС. Чем выше относительная прибыль на столь неестественных интервалах, тем выше адаптивность ТС.

Улучшение ТС.

ТС показала, что на некоторых таких аномальных участках не было никакого подъема прибыли выше обычного поведения. Т.е. на графике изменения баланса на этих интервалах отсутствовали заметные глазу ступени вверх. Что говорило только об одном — неэффективная адаптивная составляющая ТС.

Вижу целесообразным брать эти небольшие участки (длина около часа, разрешать роботу торговать только там) и совершенствовать алгоритм ТС, пока не будет достигнута в бэктестах существенно более высокая прибыль.

Грубо говоря, вам сообщают, где находится драгоценная порода. И ваша задача научиться извлекать из нее, как можно больше.

теги блога fxsaber

- HFT

- Meta Trader 4

- Meta Trader 5

- MetaQuotes

- Metatrader

- Metatrader 4

- MetaTrader 5

- MetaTrader5

- mql

- mql5

- mt4

- mt5

- MT5 MQL5

- OOS

- tslab

- адаптивность

- алготрейдинг

- белый лебедь

- брокер

- бэктестинг

- Грааль

- даркпулы

- децентрализованная биржа

- диверсификация

- диверсификация портфеля

- доходность

- драйвер

- ДЦ форекс

- железо

- задержки

- закономерности рынка

- закономерность

- издержки

- инвестиции

- инвестор

- исполнение ордеров

- исследование

- итоги

- итоги месяца

- Калькулятор

- комиссия

- комиссия брокера

- криптовалюта

- Лебедь

- лебедь черный

- лимитные ордера

- лучший памм счет

- лчи

- максимальная просадка

- Маркетинг

- машинное обучение

- метатрейдер

- миф

- мониторинг

- мониторинг счета

- нейронные сети

- Нейросети

- оборот торгов

- операционная система

- оптимизация роботов

- Оптимизация торговой системы

- Отчет о торговле

- ПАММ

- памм счета инвестиции

- переворот

- подготовка данных

- портфель

- проверка системы

- продажи

- просадка

- проскальзывание

- рейтинг

- робот

- Сверхприбыли

- сверхприбыль

- свопы

- Скальпинг

- советники

- спред

- статистика

- статья

- стейтмент

- Телеграм

- телеграмм канал

- тестер

- тестер МТ5

- тики

- тики. работа с хистори

- торговая система

- торговые роботы

- торговые системы

- трагедия

- трейдинг

- тренд

- фильтр

- фильтрация

- форекс

- хедж-фонд

- чёрный лебедь

- шторм

Результаты вне периода оптимизации не имеют отношения к данной теме.

Как вы поймёте, что систему надо бы остановить?

У меня системы в работе делятся на 2 большие категории — трендовые — ловят тренды. Тренды часто идут после проторговок, но иногда и нет и заранее затруднительно понять когда он пойдет, к моменту когда ясно что пошел тренд обычно уже слишком поздно заходить и пора думать о фиксации… Так что тут затруднительно выделить благоприятный период.

И контр трендовые. Тут хорошо торгуют а спокойном рынке. Тут тоже сложно. Ситуация обратная. Как только понятно что рынок спокойный, спокойствие может закончится...

Подстраиваются обычно под повторения в истории. Под аномалия нет смысла. Опять же — если мы не говорим о выявлении их. С целью каких то действий.

Если кто-то хочет улучшить свой алгоритм торговых входов, то хорошо бы научиться (не подогнать оптимизатором, а изменить алгоритм) добывать больше прибыли на тех участках, где огромный потенциал.

Добывать на тех участках, где есть потенциал — это значит создать индикатор начала этого участка. Или же запускать вручную.

Быстрая адаптация — это подстройка к короткому периоду. Ввиду изменяемости рынка. На моей практике такой подход не показал ничего хорошего. Если рынок ведет себя аномально — лучше отключиться, или снизить объем позиции для робота.

Если найдешь вариант, когда такая адаптация работает хорошо — пиши. С удовольствием почитаю. Но с конкретикой.

Никого обидеть не хочу. В споре познается истина. Не считаю себя умнее кого либо. Просто мое мнение.

Адаптация под рынок — это в любом случае подстройка под короткий период. Как щас — рынок меняется. Появляется много новых паттернов. Которые можно брать. Если найти способ. Но нет достаточной истории. Вы хотите совместить две модели? Т.е у вас будет совмещение моделей, или одна система с разными параметрами и их запустить совместно? Что именно донести хотите?

Выкидывать аномальные участки для настройки ТС.

Использовать только аномальные участки для улучшения адаптивности алгоритма.

По такому принципу можно сравнить разные стратегии.

Программируется это. В моем случае есть форвардный анализ под tslab, реализован в коде.

А так все это похоже на типичную ошибку — погоня за объемом, а не за стабильностью.