Блог им. superdet

Будет ли паниковать Роснано в современных реалиях?

- 07 апреля 2022, 08:46

- |

Недавние события с бумагами АО «Роснано», вызвали вполне закономерную тревогу у держателей облигаций этой компании. Инвесторы остались заблокированы Мосбиржей не только в бумагах, но и в собственных догадках: что делать дальше и быть ли дефолту? Чтобы понять, что произошло на самом деле, необходимо тщательно изучить финансовое состояние компании, тем более что предприятие исправно публикует промежуточную отчётность. Изучаем, делаем выводы и мотаем на ус.

Анализ финансового состояния АО «Роснано»

Анализ финансового состояния АО «Роснано» Анализ финансового состояния АО «Роснано»

Анализ финансового состояния АО «Роснано» проводится с целью оценки финансовой устойчивости предприятия, эффективности ведения бизнеса и инвестиционного риска.

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ) и актуальны в течение следующего финансового года.

❗ Политика предоставления информации

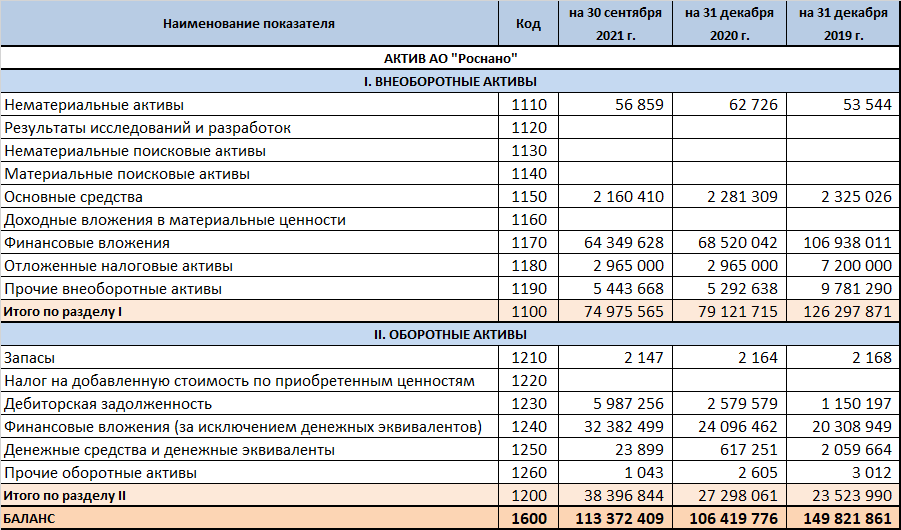

Бухгалтерский баланс АО «Роснано»

ИНН: 7728131587

Полное наименование юридического лица: Акционерное общество «Роснано»

Если сравнивать ресурсную базу предприятия с 2019 годом, то, несомненно, есть её сокращение на 24%. Однако по отношению к прошлому периоду, можно считать что сокращение базы приостановлено. Надолго?

Актив

Основное сокращение ресурсной базы произошло за счёт сокращения внеоборотных активов, то есть за счёт финансового фундамента, на который, собственно, опирается любой бизнес. На поддержание надёжности фундамента, нужны финансовые вложения, которые и стали сокращаться. Так, в прошлом отчётном периоде, финансовые вложения сократились на 36%, в текущем — на 6%. Оборачиваемость активов низкая — 1806 дней (5 лет)

Пассив

Уставный капитал не претерпел никаких изменений, впрочем, как и добавочный капитал. Последний приблизительно на одном уровне из года в год. Но весь этот запас прочности предприятия, успешно съедается непокрытыми ежегодными убытками. То, что непокрытый убыток в этом отчётном периоде ниже на 6%, чем в прошлом, ещё ни о чём не говорит, у предприятия есть время до конца года донабрать убытков (тьфу-тьфу-тьфу).

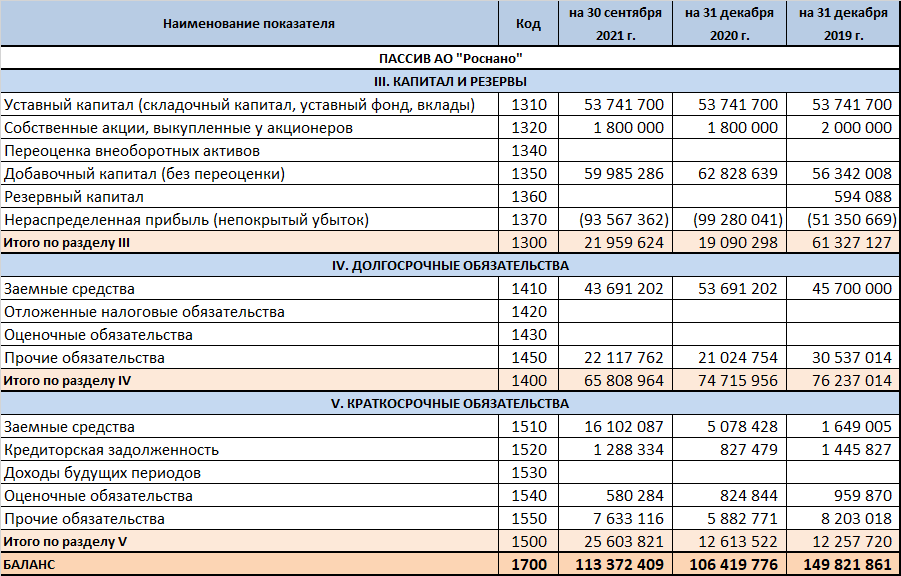

Ликвидность баланса АО «Роснано»

Несмотря на низкую, 25%-ю ликвидность баланса, у предприятия достаточно наиболее ликвидных активов, чтобы закрыть все срочные и краткосрочные обязательства. Вместе с дебиторской задолженностью, предприятие имеет запас прочности в 12 млрд. Другой вопрос, будут ли эти активы конвертированы в рубли и, если будут, то на что пойдут деньги, на покрытие долгов или будут списаны, как дополнительные или прочие расходы. Об этом позже, в финансовых результатах.

Имущественное положение АО «Роснано»

Предприятие не имеет запасов, а значит не имеет резервов на непредвиденный случай, или для возможного дальнейшего развития. Доля собственных оборотных средств низкая и недостаточная для генерации необходимого денежного потока, который способен покрывать все расходы предприятия в течение года.

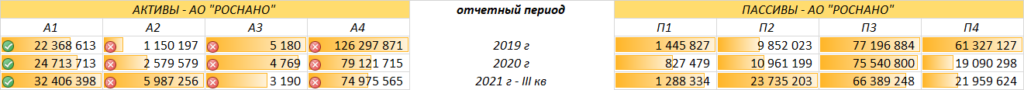

Заёмный капитал

Заёмный капитал предприятия имеет тенденцию к дальнейшему росту и имеет практически линейную (закономерную) зависимость. То есть, чтобы показывать выручку и прибыль в будущем, надо увеличивать заёмный капитал.

По такой схеме работает не только «Роснано», но и каждое второе (если не 2 из 3-х) российское предприятие. Так проще работать. Думать не надо.

Например «Белуга»: заняли денег, построили 800-й магазин. Ура, ура, ура! Рядом конкуренты открыли свою 801-ю точку. У Белуги выручка упала. Пофиг. Занимаем денег и открываем ещё один магазин и так далее.

Бесконечное наращивание долгов невозможно. При подобном ведении бизнеса эффективность будет стремиться к нулю и, в какой-то момент, невозможно будет наращивать выручку за счёт наращивания долгов. Именно с этой ситуацией и столкнулось «Роснано».

Собственный капитал

Собственный капитал предприятия за отчётный период незначительно вырос, но он почти в три раза ниже чем был в 2019 году. Снижение собственного капитала, есть собственноручный подрыв финансовой устойчивости предприятия. Это равносильно, если под домом начать разбирать фундамент.

Собственный оборотный капитал

Собственный оборотный капитал в некоторой заморозке. Плюс-минус 2-3 млрд рублей за последних 3 года. Это значит, что нет никаких попыток увеличивать доходы за счёт собственного капитала. Куда выведет экономическая ситуация, туда и пойдём, а там видно будет. Оборачиваемость собственного оборотного капитала в отчётном периоде составила 540 дней (1.5 года)

Текущие обязательства

Текущих обязательств у предприятия на 25 млрд рублей. Проблема не в том, что они выросли в отчётном периоде на 112%, а в том, что по времени, рано или поздно, начинают совпадать как краткосрочные, так и долгосрочные обязательства. Это случается не каждый отчётный период, но при погашении облигаций такое случается.

Долгосрочные обязательства

Хоть здесь радость — долгосрочные обязательства сократились на 12%. На самом деле радость небольшая, так как долгосрочные обязательства попросту трансформировались в текущие, или краткосрочные обязательства, то есть те, которые надо погасить в текущем отчётном периоде.

Ликвидность и платёжеспособность АО «Роснано»

У предприятия есть активы, с помощью которых можно поддерживать ликвидность и платёжеспособность на минимально допустимом уровне, о чём и свидетельствуют рассчитанные показатели.

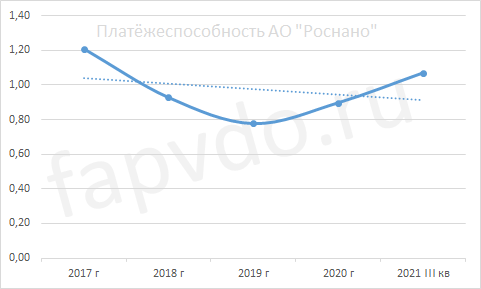

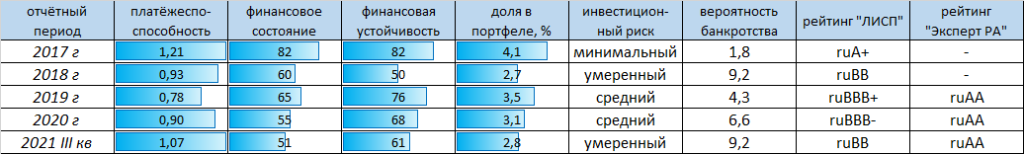

Платёжеспособность

Платёжеспособность предприятия нестабильна, но не опускается ниже критических 80%. По итогам III квартала 2021 года, платёжеспособность на минимально допустимом значении — 1.07. Тем не менее, тенденция к снижению платёжеспособности сохраняется.

Абсолютная ликвидность

На момент составления отчётности, у предприятия достаточно краткосрочных вложений и/или денежных средств, чтобы погасить 1/2 часть текущих обязательств.

Промежуточная ликвидность

Промежуточная ликвидность достаточная, так как позволяет погасить текущие обязательства, за счёт имеющихся денежных средств, краткосрочных финансовых вложений и дебиторской задолженности.

Текущая ликвидность

Коэффициент текущей ликвидности, минимально допустимого уровня, но предприятие может погашать свои обязательства на протяжении финансового года. Другое дело, как справится предприятие с погашением долгосрочных и краткосрочных обязательств, когда выплаты совпадут по времени. Например: выплата купона и погашение тела облигации.

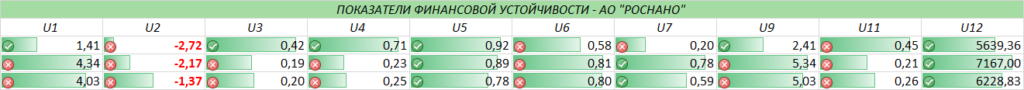

Финансовая устойчивость АО «Роснано»

С точки зрения финансов, предприятие неустойчивое. Большая часть показателей ниже минимальных значений, или не оптимальна.

Коэффициент капитализации

Предприятие закредитованно. Уровень капитализации 1 к 4, то есть на 1 собственный рубль приходится 4 рубля заёмных. Так или иначе, но предприятию удалось погасить в отчётном периоде часть долгов и уровень закредитованности снизился, с 4,34 рубля до 4.03, то есть на 7%

Коэффициент финансирования

Деятельность компании недостаточно финансируется за счёт собственных средств. Как минимум 2/3 от всей деятельности, финансируется из заёмных средств. Такая структура капитала подрывает финансовую устойчивость и финансовую независимость любого предприятия.

Коэффициент финансовой устойчивости

Финансовая устойчивость снижается и находится на минимально допустимом уровне. Поддерживается финансовая устойчивость за счёт участия заёмных долгосрочных средств в оборотных активах. При снижении доли долгосрочных займов в капитале компании, финансовая устойчивость будет падать. На момент составления отчётности, оборотные активы едва покрывают текущие обязательства.

Перспективы роста

На данном этапе только теоретические. Предприятие крайне нерационально распоряжается как собственными, так и заёмными средствами. Не имеет запасов, то есть нет подушки безопасности. «Лишние» деньги, если и есть, то их можно отнести к разряду «неработающих» денег.

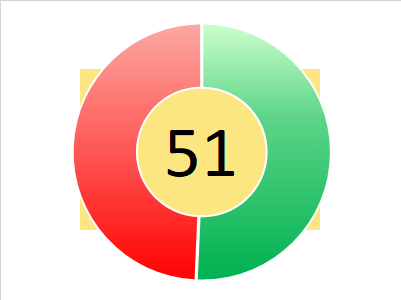

Уровень финансовой устойчивости

Рассмотрев и приняв во внимание показатели финансовой устойчивости, можно сказать, что есть умеренный риск банкротства. Вполне возможно, что предприятие может испытывать временные трудности с погашением текущих обязательств. Не стоит исключать технический дефолт.

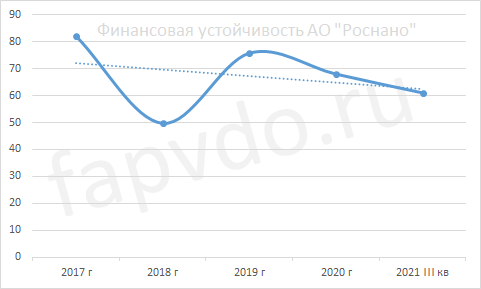

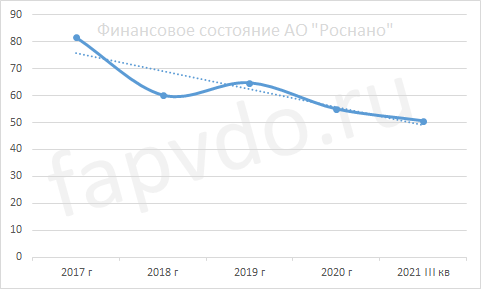

Динамика финансовой устойчивости

Предприятие относительно стабильно только последних 2 года. Финансовая устойчивость падает и сохранит эту тенденцию в будущем. Для укрепления предприятия, в финансовом плане, необходимо наращивать собственный капитал и пускать его в оборот. Другого не дано, так как наращивание долгов уже не помогает.

Финансовое состояние АО «Роснано»

Финансовое состояние предприятия, минимально допустимого уровня. Финансовое положение с преобладанием заёмных средств. Задержки по платежам — возможны. Тотальной угрозы потери инвестиций — нет.

Динамика финансового состояния

Динамика финансового состояния стремиться к линейности, а это значит, что она становится предсказуема. Нет никаких сомнений, что финансовое состояние предприятия будет в будущем падать, если не начать финансовое оздоровление уже сейчас.

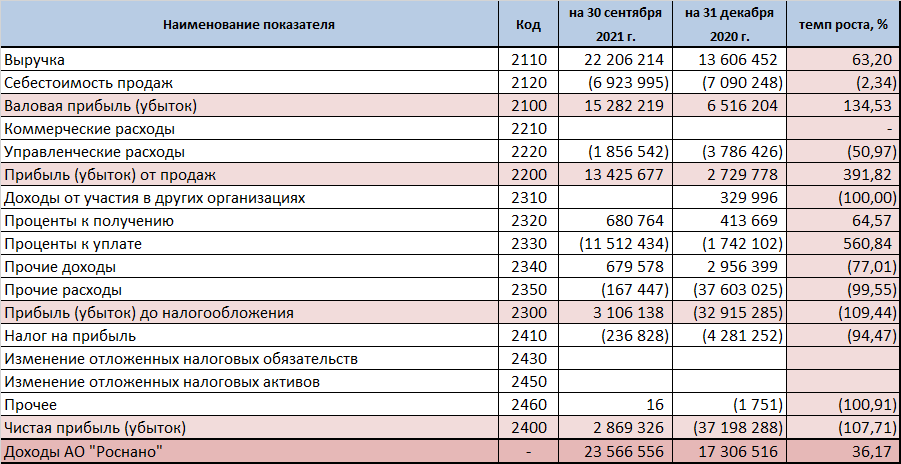

Финансовые результаты АО «Роснано»

По финансовым результатам, вроде не так всё и плохо. За 9 месяцев текущего года, выручка превышает прошлогодний показатель на 63%, валовая прибыль на 134%. Представляю, что там МСФО показывает, наверняка «Роснано» уже в космосе.

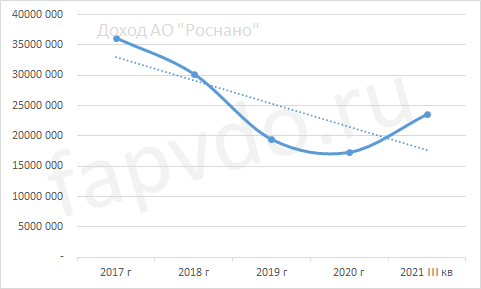

Доходы

Доходы предприятия имеют тенденцию к снижению, но за отчётный период они всё же выросли на 36%. Стоит отметить, что доходы, даже с учётом падения, не такие уж и маленькие и вполне могли бы закрыть долги и нарастить собственный капитал, но этого не случается. Почему? Значит есть, что-то, что не является таким приоритетным, как развитие бизнеса и компании в целом.

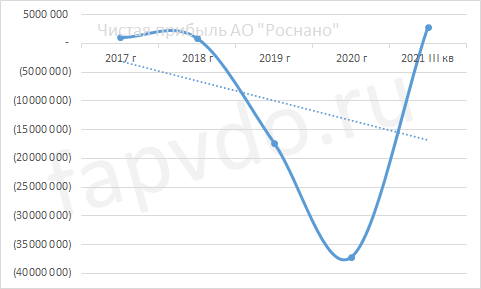

Чистая прибыль

Сопоставив доходы и чистую прибыль, задаёшься вопросом: Как при высокой выручке и высоких доходах, предприятие убыточное? Ответ в строке 2350 финансовых результатов, это «Прочие расходы».

В 2019 году чистая прибыль предприятия составила 17.3 млрд рублей, прочие расходы — 17.5 млрд. В 2020 году, чистая прибыль — 37.1 млрд рублей, прочие расходы — 32.9 млрд. Дальше можно делать любые выводы, но к финансовому анализу это уже не относится.

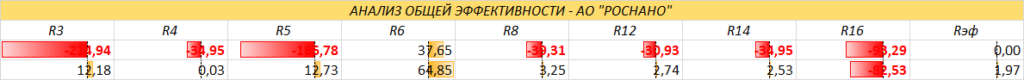

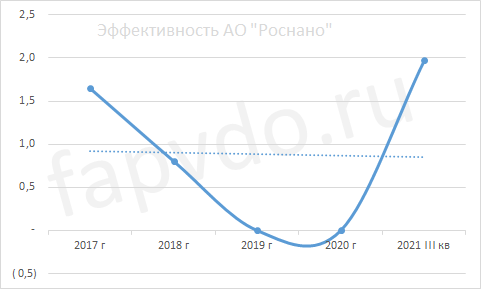

Эффективность АО «Роснано»

Учитывая, как предприятие распределяет доходы по окончании финансового года, ни о какой эффективности не может идти речь. Предприятие убыточное, а значит абсолютно не эффективное, о чём и свидетельствуют показатели общей эффективности.

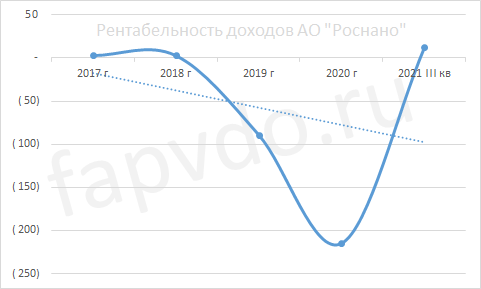

Рентабельность

Если рентабельность доходов отделить, условно, от «прочих расходов», то рентабельность предприятия очень даже неплохая. Например в отчётном периоде она составила 12% и многие российские конторы могут только мечтать о такой рентабельности, потому как радуются 1-2-3%. Но 1 год не показательный, поэтому имеем то, что имеем.

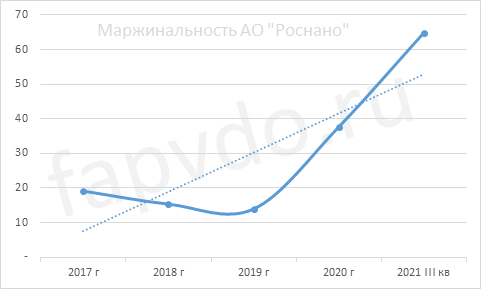

Маржинальность

Отличная коммерческая маржа. Мировые лидеры имеют маржинальность на уровне 25-35% и они мировые! лидеры!, но… не «Роснано». При подобных показателях: выручки, себестоимости продаж и валовой прибыли, любое предприятие сможет улететь в космос с такой маржой… если сократит «прочие расходы»

Уровень эффективности

В виду своей убыточности, предприятие является малоэффективным. «Высокий» уровень эффективности показан только за счёт высокой маржинальности. В случае снижения коммерческой маржи, за счёт снижения выручки, или увеличения себестоимости продаж, предприятия станет абсолютно не эффективным.

На следующий день, после выхода этой статьи, Минфин подтвердил мои слова относительно эффективности «Роснано»

Динамика эффективности

В течение пяти последних лет, предприятие не было хоть сколько эффективным. Даже в периоды положительной доходности, уровень эффективности не поднимался выше двух процентов.

Облигации АО «Роснано»

На фондовом рынке, предприятие представлено следующими облигациями:

код ISIN — доходность эф., %

- RU000A0JVVA7 — 8.62

- RU000A0JW1G7 — 8.93

- RU000A1008V9 — 9.05

- RU000A1000H5 — 13.06

- RU000A100ER0 — 9.13

- RU000A101EW8 — 13.89

- RU000A100YR8 — 9.19

- RU000A101KK0 — 9.83

- RU000A102HB3 — 9.7

Общий облигационный долг предприятия составляет 71.58 млрд рублей.

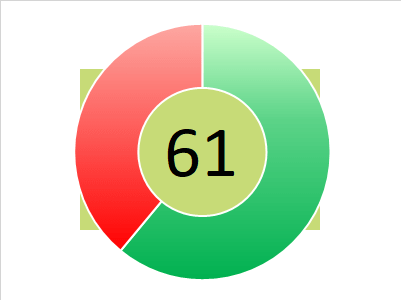

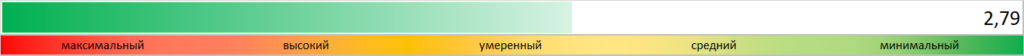

Инвестиционный риск АО «Роснано»

Уровень инвестиционного риска — умеренный. Доля облигаций АО «Роснано», от общей доли активов инвестиционного портфеля, может достигать 2.79%

Рейтинг АО «Роснано»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, АО «Роснано» был присвоен рейтинг ЛИСП на уровне ruBB по национальной шкале.

Рейтинг-статистика с 2017 по III кв 2021 гг.

Уровень инвестиционного риска — умеренный

Вероятность банкротства среди предприятий с равнозначным финансовым состоянием — 9.2%

Рейтинг от «Эксперт РА» — ruAA

Рейтинг от «АКРА» — не присуждался

Индекс Финансового риска RusBonds — 26

Индекс должной осмотрительности RusBonds — 1

Кредитный скоринг Интерфакса — BB{ru}

Индекс платежной дисциплины RusBonds — не присуждался

Личное мнение❗ АО «Роснано» — малоэффективное, финансово зависимое предприятие с умеренным инвестиционным риском.

Инвестиционная вероятность банкротства — 9

Статистическая вероятность банкротства — 6

Целесообразность инвестирования — +2

Инвестиционный риск соизмерим с купонной доходностью. Вероятность получения дохода при инвестициях в облигации АО «Роснано» незначительно выше риска потери инвестиций.

«Роснано» типичный пример, для многих российских предприятий, как не надо вести бизнес. Наращивание заёмного капитала, за счёт которого наблюдается временный рост выручки и прибыли — тупиковая ветвь. Невозможно вести бизнес в современных реалиях, без увеличения эффективности предприятия, рано или поздно предприятие лопнет, так как не потянет свои долги. Тупое наращивание долгов снижает эффективность. Низкая эффективность требует наращивания долга. Это замкнутый круг.

Я не хочу сказать, что «Роснано» доживает свои дни. Это не так. Финансовый анализ показывает, что не так всё и плохо. Главное — это у предприятия есть мощный финансовый фундамент, а значит можно всё поправить. Именно об этом и задумалось руководство компании, так как долги, видимо, достигли своей критической массы (90 млрд рублей). Если бы у меня были бумаги этой компании, я бы сильно не паниковал, потому что их доля была бы 2.5% от портфеля, а во вторых компания частично ликвидна и долги она сможет раздать, даже если объявит технический дефолт.

Хочу посоветовать юным, начинающим и продвинутым инвесторам, не опираться при выборе бумаг, на имя компании, на её пресс-релизы и тем более на новости. Только голые факты и цифры, которые даёт финансовая отчётность. Надеюсь наглядный пример с «Роснано» показал многим, что от компаний (даже от крупных) следует ожидать всего, чего только можно ожидать. И, если финансовый анализ показывает, что дела у конторы не ахти, значит так и есть. Не надо искать для конторы оправдания, не надо уповать на МСФО, дочерние конторы, слова свата и пытаться дать 100% прибыли, важно сохранить свои деньги, потому что желающих отобрать их у вас гораздо больше, чем вам это кажется.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

- 07 апреля 2022, 09:15

- 07 апреля 2022, 09:16

- 07 апреля 2022, 10:08

теги блога Алексей С. Галицкий

- АБЗ-1

- Агротек

- акрон

- акции

- ао им. т.г. шевченко

- апри

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- ВУШ

- выплата купона

- выплата по купонам

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- Газпром Капитал

- Газпромнефть

- галицкий

- Гарант-Инвест

- гк «сегежа»

- гк пионер

- ГМК Норникель

- гтлк

- ДелоПортс

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Дядя Дёнер

- завод КЭС

- инвестиции

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- миллион

- мтс

- нафтатранс плюс

- Новые технологии

- облигации

- Обувь России

- обувьрус

- окей

- ПИК СЗ

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПР-Лизинг

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- РЖД

- роделен

- Рольф

- Росгеология

- роснано

- ростелеком

- роял капитал

- русал

- Русгидро

- русская аквакультура

- самолет

- Сегежа групп

- селектел

- Селигдар

- сибстекло

- софтлайн трейд

- Талан-финанс

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- урожай

- финансовый анализ

- хк новотранс

- Эбис

- ЭБИС облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- ЮГК Южуралзолото

- юниметрикс

- ЯТЭК