Блог компании ЦентроКредит | Еженедельный обзор долговых рынков

- 22 марта 2022, 09:41

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

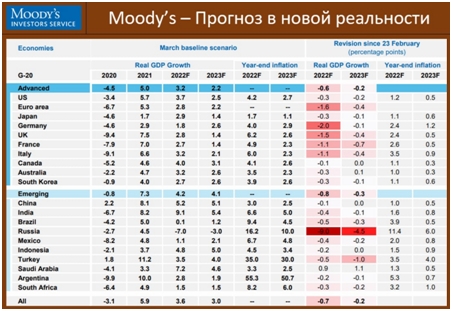

MOODY’S ЗАМЕТНО ПОНИЗИЛ ПРОГНОЗ ПО ВСЕМ МИРОВЫМ ЭКОНОМИКАМ, РОССИЯ: -7% в 2022г и -3% в 2023г. РОСТ в ГЕРМАНИИ МОЖЕТ ОКАЗАТЬСЯ ВДВОЕ МЕНЬШИМ

Вслед за ОЭСР, свой прогноз в новой реальности представил и Moody’s, который снизил прогнозы глобального экономического роста по всем юрисдикциям и одновременно повысил ожидания по инфляции. Особенно, обращаем внимание на Европу, и особенно, на ее ведущую экономику — Германию.

Падение экономики России в этом году составит -7%. Ожидания инфляции в нашей стране мы считаем несколько заниженными (16.2% гг), наш прогноз сейчас находится на уровне 20% гг. Впрочем, ожидания Moody’s относительно роста потребительских цен по всем представленным странам мы считаем в этой ситуации крайне консервативными.

РОССИЙСКИЙ РЫНОК

БАНК РОССИИ СОХРАНИЛ КЛЮЧЕВУЮ СТАВКУ НА ПРЕЖНЕМ УРОВНЕ В 20% И СЕГОДНЯ БЫЛ ОТКРЫЛ РЫНОК ОФЗ. ТОРГИ ПРОШЛИ ОПТИМИСТИЧНО, НО НА НЕБОЛЬШИХ ОБЪЕМАХ. ПАНИКИ НЕТ

В дальнейшем Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

Решение ЦБ встать в сегодня в биды по ОФЗ, продиктовано стремлением ограничить риски финансовой стабильности. Иными словами, ЦБ боится, что рынок на открытии провалится довольно существенно, и это разорит много банков и инвестиционных компаний. В итоге получим вторую волну финансового кризиса. Дабы этого не произошло, ЦБ и будет стоять на бидах. Какими объёмами не сказано, но раз задача – предотвратить обвал, то, возможно, неограниченными (как это было у ФРС в острой фазе ковид-кризиса).

Текст пресс-релиза ясно даёт понять, что покупка ОФЗ Центробанком не является инструментом денежно-кредитной политики, поэтому никакие аналогии с ФРС и ЕЦБ неуместны. Это не QE.

Итоги сегодняшнего дискретного аукциона можно назвать весьма оптимистичными. В условиях закрытого счета капитала (нерезиденты не могут вывести деньги) кривая формируется там, где она должна формироваться при спокойной ситуации. Если бы это была обычная ситуация, то можно было бы сказать, что участники рынка не ждут гиперинфляции, не ждут дальнейшего повышения ставки ЦБ, ориентируются на её снижение в течение года, как минимум, на 200-300 бп, рассчитывают на сохранение повышенного инфляционного фона в среднесрочной перспективе и закладывают высокую риск-премию.

Мы считаем, что ОФЗ при сложившихся ставках не дадут защиту от инфляции в ближайший год. Реальная доходность будет отрицательной. Но при этом мы не видим рублевых активов, которые могут с высокой вероятностью дать положительную доходность на интервале ближайших 12 месяцев.

Новости тг-канал

Новости тг-канал