SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Just2Trade | Рынки ожидают резкого ужесточения монетарной политики от ведущих мировых ЦБ

- 18 февраля 2022, 10:56

- |

Ведущие мировые Центробанки призывают трейдеров осознать то обстоятельство, что чрезвычайные меры монетарной политики, которые должны помочь в борьбе со стремительным ростом инфляции, могут все же при этом в определенной степени замедлить восстановление глобальной экономики.

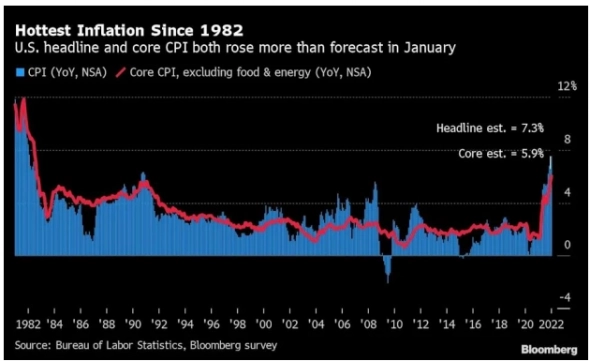

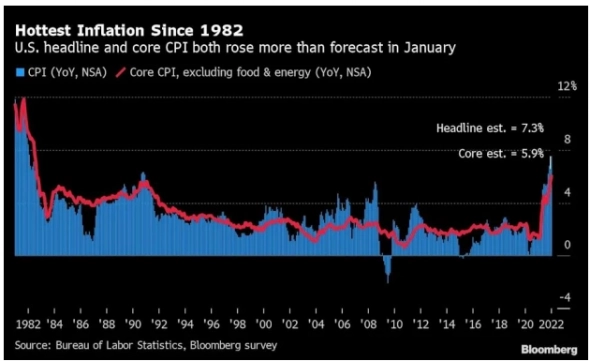

Новость на прошлой неделе о том, что инфляция в США в январе превзошла ожидания, увеличившись самыми быстрыми темпами с начала 1980-х годов, заставила инвесторов и экономистов пересмотреть свои прогнозы в отношении действий Федеральной резервной системы и других Центральных банков.

Финансовые рынки в настоящее время полагают, что ФРС повысит ключевую процентную ставку семь раз в течение этого года, причем ширятся слухи о растущей вероятности подъема процентной ставки в марте сразу на 0.5%, что явится первым таким шагом с 2000 г. В Великобритании трейдеры прогнозируют в ближайшие три месяца увеличение ключевой процентной ставки Банка Англии на половину пункта, чего не наблюдалось с тех пор, как он стал независимым в 1997 г.

Рыночные ожидания сейчас опережают прогнозы Центральных банков. Карен Уорд, главный рыночный стратегический аналитик по Европе в JPMorgan Asset Management, сказала, что реакция трейдеров на сохраняющийся рост инфляции предсказуема.

«С каждым месяцем ее показатели увеличиваются. Идея о том, что инфляция снизится сама по себе, становится все более отдаленной перспективой» — сказала она. «Риск того, что Центральным банкам придется сильно нажать на тормоза, растет».

Но не одни лишь трейдеры предвидят агрессивное ужесточение монетарной политики ведущими мировыми Центробанками. Экономисты Goldman Sachs Group Inc. в настоящее время прогнозируют семь повышений процентных ставок в США в этом году, в то время как их коллеги из других банков, включая Citigroup Inc., HSBC Holdings Plc и Deutsche Bank AG, предсказывают, что в следующем месяце ФРС поднимет ключевую процентную ставку сразу на 50 базисных пунктов.

Монетарные власти надеются, что смогут сдерживать инфляцию, не подавляя значительно экономический рост, но их позиция вызывает определенную критику за то, что они все еще не в полной мере воспринимают инфляционную угрозу.

Банк Англии и Европейский центральный банк признают, что кризис стоимости жизни сократит потребительский спрос, ударит по росту экономики и вызовет другие негативные последствия в среднесрочной перспективе. Но в настоящее время они считают, что постепенного реагирования будет достаточно, чтобы предотвратить дальнейшее развитие разрушительной спирали роста цен и заработной платы.

Главный экономист Банка Англии Хью Пилл заявил, что его голосование за повышение процентной ставки на четверть пункта в этом месяце было призвано продемонстрировать взвешенность действий Центрального банка. По его словам, это была «инвестиция в сдерживание рыночных ожиданий агрессивной активности».

Однако противоречия между рыночными ожиданиями и решениями Центральных банков порой приводят к тому, что отдельные руководящие банкиры занимают отличную от большинства коллег позицию. Четыре члена комитете Банка Англии по утверждению процентных ставок, состоящего из девяти человек, проголосовали за повышение на полпункта в феврале. В ФРС президент ФРБ Сент-Луиса Джеймс Буллард заявил, что выступает за три повышения ключевой процентной ставки к июлю, причем одно из них должно быть на полпункта.

В Великобритании рынки ожидают, что Банк Англии повысит в текущем году процентные ставки с 0.5% до 2%, включая повышение на полпункта до мая.

В этом году предполагается два повышения процентных ставок ЕЦБ после того, как его президент Кристин Лагард не исключила такой сценарий ранее в этом месяце.

Но с тех пор монетарные власти высказываются очень осторожно. Сама Лагард заявила, что поспешные ужесточения могут помешать восстановлению экономики после пандемии коронавируса.

Карен Уорд считает, что инфляционные риски реальны, но рынки зашли слишком далеко в своих оценках ужесточения Центробанками монетарной политики и что часть проблемы заключается в сложности общения с «различными аудиториями».

«Показатели инфляции ошеломляюще высоки, и Центральные банки несут ответственность за то, чтобы разобраться с этим» — заявила она. «Когда они разговаривают с политиками и общественностью, им нужно выглядеть очень «ястребино», но рынки должны понимать, что они обращаются к другой целевой аудитории. Ответ, который Джером Пауэлл может дать комитету политиков, может отличаться от ответа, который он дал бы группе трейдеров».

Открыть торговый счет у брокера Just2Trade

Новость на прошлой неделе о том, что инфляция в США в январе превзошла ожидания, увеличившись самыми быстрыми темпами с начала 1980-х годов, заставила инвесторов и экономистов пересмотреть свои прогнозы в отношении действий Федеральной резервной системы и других Центральных банков.

Финансовые рынки в настоящее время полагают, что ФРС повысит ключевую процентную ставку семь раз в течение этого года, причем ширятся слухи о растущей вероятности подъема процентной ставки в марте сразу на 0.5%, что явится первым таким шагом с 2000 г. В Великобритании трейдеры прогнозируют в ближайшие три месяца увеличение ключевой процентной ставки Банка Англии на половину пункта, чего не наблюдалось с тех пор, как он стал независимым в 1997 г.

Рыночные ожидания сейчас опережают прогнозы Центральных банков. Карен Уорд, главный рыночный стратегический аналитик по Европе в JPMorgan Asset Management, сказала, что реакция трейдеров на сохраняющийся рост инфляции предсказуема.

«С каждым месяцем ее показатели увеличиваются. Идея о том, что инфляция снизится сама по себе, становится все более отдаленной перспективой» — сказала она. «Риск того, что Центральным банкам придется сильно нажать на тормоза, растет».

Но не одни лишь трейдеры предвидят агрессивное ужесточение монетарной политики ведущими мировыми Центробанками. Экономисты Goldman Sachs Group Inc. в настоящее время прогнозируют семь повышений процентных ставок в США в этом году, в то время как их коллеги из других банков, включая Citigroup Inc., HSBC Holdings Plc и Deutsche Bank AG, предсказывают, что в следующем месяце ФРС поднимет ключевую процентную ставку сразу на 50 базисных пунктов.

Монетарные власти надеются, что смогут сдерживать инфляцию, не подавляя значительно экономический рост, но их позиция вызывает определенную критику за то, что они все еще не в полной мере воспринимают инфляционную угрозу.

Банк Англии и Европейский центральный банк признают, что кризис стоимости жизни сократит потребительский спрос, ударит по росту экономики и вызовет другие негативные последствия в среднесрочной перспективе. Но в настоящее время они считают, что постепенного реагирования будет достаточно, чтобы предотвратить дальнейшее развитие разрушительной спирали роста цен и заработной платы.

Главный экономист Банка Англии Хью Пилл заявил, что его голосование за повышение процентной ставки на четверть пункта в этом месяце было призвано продемонстрировать взвешенность действий Центрального банка. По его словам, это была «инвестиция в сдерживание рыночных ожиданий агрессивной активности».

Однако противоречия между рыночными ожиданиями и решениями Центральных банков порой приводят к тому, что отдельные руководящие банкиры занимают отличную от большинства коллег позицию. Четыре члена комитете Банка Англии по утверждению процентных ставок, состоящего из девяти человек, проголосовали за повышение на полпункта в феврале. В ФРС президент ФРБ Сент-Луиса Джеймс Буллард заявил, что выступает за три повышения ключевой процентной ставки к июлю, причем одно из них должно быть на полпункта.

В Великобритании рынки ожидают, что Банк Англии повысит в текущем году процентные ставки с 0.5% до 2%, включая повышение на полпункта до мая.

В этом году предполагается два повышения процентных ставок ЕЦБ после того, как его президент Кристин Лагард не исключила такой сценарий ранее в этом месяце.

Но с тех пор монетарные власти высказываются очень осторожно. Сама Лагард заявила, что поспешные ужесточения могут помешать восстановлению экономики после пандемии коронавируса.

Карен Уорд считает, что инфляционные риски реальны, но рынки зашли слишком далеко в своих оценках ужесточения Центробанками монетарной политики и что часть проблемы заключается в сложности общения с «различными аудиториями».

«Показатели инфляции ошеломляюще высоки, и Центральные банки несут ответственность за то, чтобы разобраться с этим» — заявила она. «Когда они разговаривают с политиками и общественностью, им нужно выглядеть очень «ястребино», но рынки должны понимать, что они обращаются к другой целевой аудитории. Ответ, который Джером Пауэлл может дать комитету политиков, может отличаться от ответа, который он дал бы группе трейдеров».

Открыть торговый счет у брокера Just2Trade

УНИКАЛЬНОЕ ПРЕДЛОЖЕНИЕ ДЛЯ ТРЕЙДЕРОВ

- Доступ с единого счета к биржам США, Европы и Азии

- Акции, облигации, товарные фьючерсы, валюты (forex), включая криптовалюты

- Торговля и поддержка 24/7

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал